我们在上一篇文章中提到,双十一期间头部主播之争此发彼应,揭示了抖音流量规则的嬗变。但对抖音电商而言,转型的需求可能要比锁定下一个顶流更为紧迫。

如前文所言,自 9 月 26 日小杨哥因涉及虚假宣传争议被通报处罚,不到半个月,听泉鉴宝、K 总、大冰等头部主播纷纷宣布停播,颇有集体激流勇退之感。

流量之巅的头衔仿佛烫手山芋,但在分发制度高度集权的抖音,没有人能真正坐稳王位。晚点 LatePost 曾在报道中指出,抖音在 2022 年上半年进行多次测试,发现平台展示的电商内容一旦超过 8% ,主站的用户留存、用户使用时长就会受到明显影响。

第二条路很早就开始铺垫。在 2022 年 5 月的第二届抖音电商生态大会,抖音便已宣布将兴趣电商升级为全域兴趣电商,进一步布局货架电商。2022 年抖音电商的 GMV 达到 2080 亿美元(约合1.41万亿元人民币),较 2021 年增长 76%,还处在高速增长的跑道上。

彼时抖音电商总裁给出的数据是,货架场景 GMV 在抖音电商全局中的占比约 20%,并预计未来这一比例将达到 50%。

而经过一段时间的高速扩张后,抖音电商今年的销售额增速开始放缓,紧迫感进一步提升。

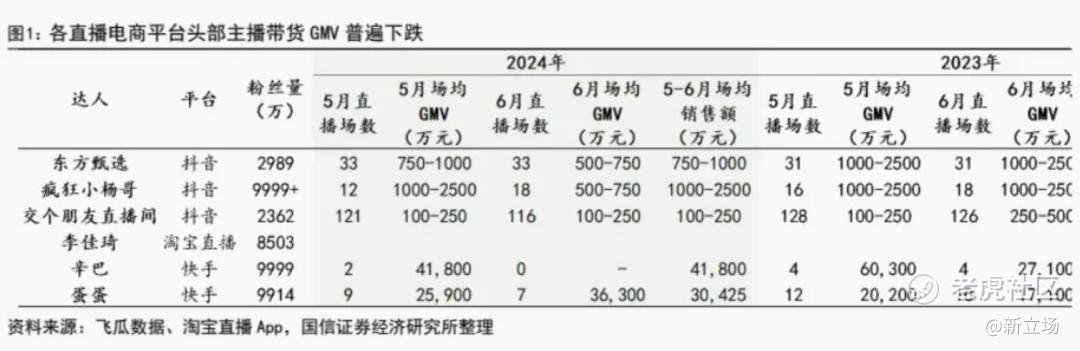

国信证券在 9 月 30 日的一篇报告中指出,今年 3 月以来,以抖快为首的直播电商 GMV 增速显著回落,5-6 月抖/快/淘头部达人直播 GMV 腰斩。其中,抖音 2024 上半年内容场增速跌至个位数,货架场缺乏独立造血能力,整体 GMV 增速从 60%+ 下滑至20%左右。

电商不能只靠内容输血,货架场的搭建进展越发频繁地被提及。10 月 17 日,抖音电商“直播间里的商家成长”活动发布数据显示,去年一年,抖音电商 GMV 同比增长 46%,货架场景 GMV 同比增幅 86%。

与之对应的是,据晚点报道,今年前三个季度,字节中国区单季度广告同比增速从 40% 左右跌至 17% 以内,过去两个季度均没有达成既定目标。

完备的货架场景似乎已经成为抖音电商安全着陆的必要条件。

01、电商转型的紧迫感

抖音的货架电商建设,在今年明显提速。

区分两种经营模式最简洁的话术是货架电商对应“人找货”,直播电商对应“货找人”。从消费路径的角度,前者的起点是搜索,购买意愿相对明确;后者的起点是逛,在浏览内容时被商品吸引从而产生购买,目的性没有那么明确。

两种模式下的商家遵循不同流量逻辑,货架电商依赖于广告引流,需要向平台购买流量以获得展示位或者说可见度;直播电商的流量离不开内容输出,需要靠兴趣分发将商品推送给用户。这些本质区别衍生出不同行为模式,比如我们能感知到的,直播电商可能会刺激消费者冲动购买,从而导致更高的退货率。

由于货架场的核心是满足用户的“即时消费需求”,让他们能在一个特定场景中迅速完成从认知到购买的全过程,所以货架场的搭建尤其关注路径与商品展示方式的调整,比如搜索功能与商品卡功能的细化。

我们可以从平台给出的经营方法论的演变中看到一些战略重心的转移。

从 2021 年到 2024 年,抖音电商主推的方法论依次为“FACT”“FACT+”“FACT+S”和“CORE”,其主旨是提示商家流量在哪里,流量的分配逻辑是什么。

原初的 FACT 是一个非常典型的直播电商经营模型,基于商家自播、达人破圈、联动营销、头部合作这样有递进的流量引爆线路,从添上一个“+”号开始,经营场域逐渐从以直播、短视频为主的内容场,延展到以商城、搜索为主的货架场。后续加上的“S”直接点明名了搜索(Search)和商城(Shopping Center)在电商经营中的重要性进一步上升。

到了今年的 CORE,其指向的价优货全(Cost vs Quality)、全域内容(Omni-Content)、营销放大(Reach)、体验提升(Experience),几乎都在要求商家主动提高竞争力。商家不仅要提供优质内容,还要能通过“全域”经营放大其影响力,商品要质价俱具佳,同时配套服务也不能掉链子。

相比过去专注于内容创作、直播带货、用户互动等兴趣分发机制,抖音在召唤商品管理能力、价格竞争力、供应链效率更强、更适应货架市场竞争的商家。

今年初,抖音电商推出了名为“抖音商城版”的 App,形成一个独立于主站的电商购物平台,加码货架、向传统电商靠拢的意图几乎是明牌。从界面呈现来看,抖音商城与淘天京东等典型货架电商一般无二。

抖音的紧迫感不难理解,除了自身 GMV 增速放缓,我们在上一篇文章中也提到,艾瑞咨询预计 2024-2026 年中国直播电商市场规模的年复合增长率(CAGR)为 18.0%,大盘增长的曲线也已趋平缓。直播电商近几年的快速发展本身带有一些去库存周期为商家加速库存周转的红利,当本轮周期接近尾声,主站广告业务增速开始放缓,转舵的压力不言而喻。

且与此同时,在高竞争压力下寻找出路的商家们,可能还要比抖音更紧迫。

02、商家需要更多造血能力

“彩妆必做直播”,直播电商飞速发展那几年这几乎成为行业共识。一位彩妆业内人士告诉我们,21 年前后孵化的新品牌,因为上了头部主播的坑位,冷启动也能迅速爆单。“订单量远超我们的预估,甚至超过了工厂限期加急的上限,我们只能紧急联系还在前台宣传的主播撤链。”

这是直播电商飞奔的依据。平台能为商家带来远超平均值的销售增量,商家愿意为此付出更高的营销推广费用,消费者获得主播带来的“渠道低价”或实时情绪价值。一个互惠的价值创造过程,让直播电商获得令同行眼热的变现能力。

但随着直播电商的经营模式愈发细化,几经博弈之后,这条价值链上多方的关系开始松动。

先从一个现象去看,根据国信证券的整理,会发现 2024 年相比 2023 年同期,结合直播场数的对比,各直播电商平台头部主播带货 GMV 有不同程度的下降。用最通俗的话形容,就是主播们好像没有以前那么能带货了。

(来源:国信证券)

这种变化的成因十分复杂。一个共识性的认知是,当下处于买方市场且消费者日趋理性,会全方位比对商品价格、质量、服务,冲动消费或者说情绪性消费变得更为“偶发”。

同时,平台的流量成本一直在上升。比如抖音电商崛起的几年涌入了巨量“淘金者”,但考虑到内容平台的用户体验,广告位不可能无限次的往上加,再加上短视频赛道本身也临近用户增长天花板,有限的流量资源让竞争日趋激烈。再加上直播电商高退货率的特征也会变相抬高营销成本,商家不免产生“钱砸下去效果不比从前”之感。

从消费者的角度也能感受到一些变化。直播电商的生态中,商家预算要考虑到给达人的分成,要考虑到更多技术与创意投入去优化广告投放效果,在这套结构下,商品价格很难压到一个有竞争力的区间。偏偏在当前的行业竞争格局中,低价拥有绝对的优先级。

另外,近期关于主播的诸多舆论事件不断在提示直播电商的信任风险。

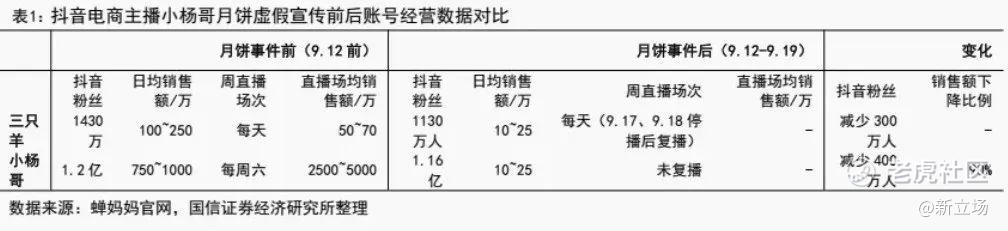

与小杨哥停播相关的“香港美诚月饼”事件,算是一次典型的主播信任危机事件。该月饼品牌自称是“专门做高端月饼的香港品牌”,但实际在香港并无门店。国信证券对比了小杨哥月饼虚假宣传前后账号经营数据,可以看到粉丝量和日均销售额的明显下落。

(来源:国信证券)

行业野蛮生长时期已过,相关政策与监管也更完善。今年 4 月公布的《消费者权益保护法实施条例》中针对直播带货等新领域作出了专门规定,明确直播带货的主体责任,禁止“刷单炒信”、“强制搭售”和“大数据杀熟”等行为。

在此背景下,近期“预备顶流”主播们接连停播或许也能视为一个战略后撤的信号。直播带货的前路迷雾渐起,商家需要具备独立造血能力的电商平台,这便是货架场建设的担子。

03、写在最后

不止抖音在积极布局货架电商,货架与内容也不是旗帜鲜明的对立关系。

同为内容起家的快手在 10 月 19 日发布的双十一电商战报中同样强调了泛货架的增速,19 日当天,其泛货架 GMV 同比去年增长 128%。

新近势力如微信的视频号电商,近日在搜一搜结果页面中增设了“小店”频道,在搜索场景增加固定的电商入口、以列表形式呈现店铺及部分商品信息,这都是常见的货架规划。

但需要指出的是,货架不一定是电商经营模式的最优解,当下典型的货架电商如猫狗拼各有各的压力,但它至少是一种稳态。货架电商模式下,消费者带着相对明确的购买目的来到平台,为寻求一些刚性需求的满足,同时商品按规律进行组织与展示,其丰富性与获取方式都是一览无余的。

橱窗、广告位、店铺等经营载体,完备的供应链与物流体系,都是为了让商家更好的与消费者建联,进而持续维护与消费者的关系,形成复购。相比直播电商以内容驱动的、“脉冲式”的销售业绩,货架在长效经营上更具有稳定性。

大浪淘沙的时刻到来,若没有在高速增长时期搭建起坚实的竞争壁垒,求稳也可能是唯一的选择。

*题图及文中配图来源于网络。

精彩评论