股票基本分析之PE、ROE、ROA

基本分析是长期投资者最重要的分析方法。

基本分析包含了许多种不同的比率。这次介绍其中三个很基本,也很重要的比率:本益比、ROE 及 ROA,还有三者之间的关系。

PE的概念及意义

介绍:本益比 (P/E Ratio)

本益比的意义是现在的股价是公司一年获利的几倍。

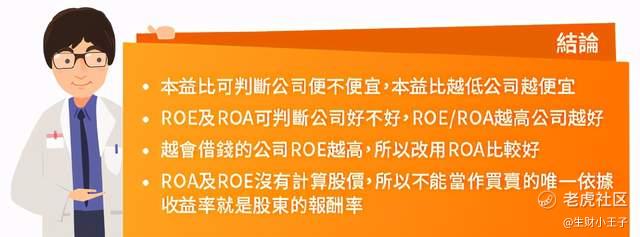

本益比算是基本分析中最基本也是最常用的比率。对投资人来说,本益比也可以理解为「现在的股价买进的话,公司要几年才能让我回本」。本益比越低越好,因为低本益比代表可以更快回本。

大家应该知道,要让一个数字变小有两个方法,让分子变小或分母变大。所以本益比要低,就要股价低或者 EPS 高(EPS,每股收益即每股盈利,是每股税后净利润)。

简单地说,本益比是用来衡量公司便不便宜的工具。顺便一提,本益比的倒数,称为收益率 (收益率= EPS ÷股价) 。我认为收益率才是股东的报酬率。比如PE=50,说明股东每年能够获得2%的回报,比银行存款略低。

补充:股东赚到的钱是 EPS,不是股利。所以股东的报酬率是收益率,而不是股利殖利率。

股东权益报酬率 (ROE)

ROE 代表的是公司用自有资本赚钱的能力。这里解释一下什么是股东权益。

首先大家要知道,公司实际持有的资产,其资金来源有两个:股东出的钱 (股东权益) 及借来的钱 (负债) 。这就是会计恒等式:「资产=负债+股东权益」。

一家公司如果用资产来还清负债,剩下的部分就是属于股东的钱,叫做股东权益 (股东权益=资产-负债) 。

ROE 想要表达的意义是「公司用股东出的钱来赚取获利的能力」。 ROE 越高越好,因为越高 ROE 代表公司可以用同样的股东权益赚到更多的钱。

要让一个数字变大有两个方法,让分子变大和让分母变小。

所以 ROE 要高,就是净利要高,还有股东权益要小。这里就出现一个问题,就是股东权益变少竟然会让 ROE 变高!

股东权益少可以有两种解释,一是公司很小,二是公司不小但是资金都是借来的,所以股东出的钱很少。第一种情况没有问题,但是第二种情况就有点诡异了。因为两家规模一样大,也一样会赚钱的公司,借越多钱的公司 ROE 会越高。

ROE 高,合理的方式应该是增加获利,而不是减少股东权益。但是我们单从高 ROE 无法得知公司到底是很会赚钱还是很会借钱。所以,我认为接下来介绍的 ROA 是个比 ROE 更适合的分析方法。

资产报酬率 (ROA)

ROA 代表的是公司用所有的资产赚钱的能力。

上面提过,我认为 ROA 比ROE 好。

这是因为公司借钱会拉高 ROE,而我不认为越会借钱的公司越好。

ROA 是用全部的资产去计算,就没有这个问题。

可能有人会说,适度地运用杠杆可以增加股东的收益,应该是好事。可是这个「适度」是多少实在很难定义,同时运用杠杆也会有利息费用或周转风险等等的坏处。所以我认为用 ROA 来分析比较好,因为 ROA 不会把杠杆当作加分或扣分,只看公司能用资产赚多少钱。

另一个跟 ROE 不一样的地方在于,提高 ROA 的两个方法都是合理的,那就是提高获利和减少资产。提高获利当然是好事;而减少资产可以解释为公司已经成熟及饱和,不需要过多的资金及资产来扩展,把多余的资产退回给股东 (减资或现金股利) 也可以维持一样的获利。在这种情况,股东可以拿回一些资金用于其他投资,而且本来的公司赚的钱也没有变少。对股东来说是好事。

总而言之,ROE 和 ROA 都是用来衡量公司好不好的比率。

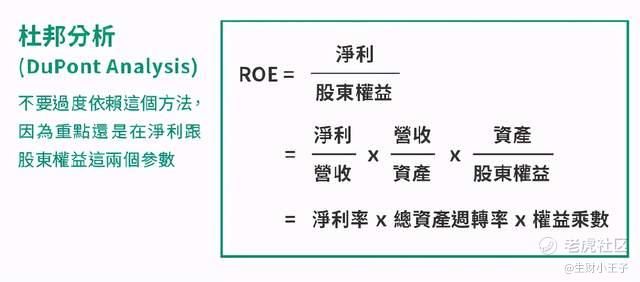

杜邦分析 (DuPont Analysis)—一个公式串起来ROA,ROE和PE

杜邦分析是一种把 ROE 分解成三个比率的方法。

如上述公式,杜邦分析在 ROE 内加入了营收和资产这两个数字,把 ROE 拆成净利率、总资产周转率及权益乘数这三个比率。

这个方法的确是非常巧妙,可是我个人认为大家看看就好,不要过度依赖这个方法。因为重点还是在净利润跟股东权益这两个参数。

影响 ROE 的关键还是在净利和股东权益,中间硬加进去营收跟资产这两个数字的改变只会改变两个相邻的比率,最后并不会影响 ROE 的值。

举例来说,如果公司的净利跟股东权益都不变,只有营收上升,那 ROE 并不会改变。因为这时候总资产周转率会上升,但净利率会下降,两者刚好抵销。同理,只有营收减少也不会改变 ROE。可能会有人想要反驳,说营收上升应该会让净利也上升,ROE 也会升高。可是问题是我们不知道营收上升的同时净利率会上升还是下降,所以重点还是在净利,而不是营收。

ROA 也可以用同样的方法拆开成两项。从上面的式子可以看出把 ROE 杜邦分析的权益乘数删掉,就等于 ROA。跟 ROE 一样,中间硬塞进去的营收并不会影响 ROA 的值,所以重点还是净利跟资产。

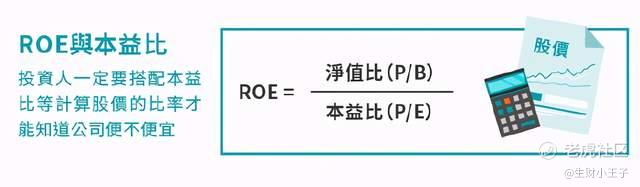

连结 ROE 与本益比

PB是市净值,是股价比上每股净值的比率。

从以上的式子可以看出 ROE 跟本益比及净值比的关系。刚刚有提过,股东权益越低的公司 ROE 越高。从上面的公式来看 ROE 也可以看到类似的结果。

我们可以发现 ROE 跟本益比成反比,跟净值比成正比。

跟本益比成反比还算合理。可是跟净值比成正比就很怪了。

这表示在本益比一样的情况下,净值比越高的公司 ROE 也越高!所以只看ROE 会倾向让投资人选到高净值比的公司,而高净值比可不是一件好事。

要注意的是,ROE 跟股价一点关系也没有。以上的公式跟这个方法跟杜邦分析一样,都是在本来的公式中加入了新的参数。但是 ROE 在定义上是没有「股价」这个元素的。

ROE 跟股价并没有关系,所以 ROE 并不能判断公司便不便宜。同理,虽然我认为 ROA 比 ROE 好,但是 ROA 也一样跟股价没有关系。所以投资人绝对不能把 ROE 或 ROA 当作唯一的买进依据,一定要搭配本益比等计算股价的比率才能知道公司便不便宜。

最后再提醒大家,应该用收益率当作报酬率。有些人用把 ROE 当作股东的报酬率。我认为这只有在净值比等于一的价位买进才合理。其他情况的持有成本不等于每股净值,所以不能这样算。ROE 及 ROA 的功能是判断公司赚钱的能力强不强,不能用于计算报酬率或衡量公司便不便宜。

结论

你怎么看呢?欢迎留言评论~

精彩评论

学习

mark