10月17日,中证A50指数ETF(159593)收盘净申购超6亿,日成交额超10亿,规模率先突破70亿元大关,达71.81亿元,交易量、规模长期位居10只中证A50ETF第一!

从资金净流入方面来看,中证A50指数ETF近5天获得连续资金净流入。在平安中证A50ETF基金经理李严看来,近期市场在强势反弹后进入短期震荡,市场更青睐选择具备高护城河的行业龙头股。中证A50指数在行业均衡、超额收益、抗跌与弹性都具备优势,因此资金流入意愿相对更强。

近期,随着首批中证A500ETF上市交易,中证A50、中证A500和其它传统宽基怎么选?同样成为了市场讨论的话题。

行业均衡不偏科

中证A系列指数,与过去的指数在编制理念上有明显不同,李严认为是一大进步。

首先,过去的指数以市值、流动性优先,按规模从大到小筛选,但忽略了行业均衡性,这导致一个问题:有的行业占指数权重过大,如果该行业受经济周期影响剧烈,可能整个指数的表现都阶段欠佳。

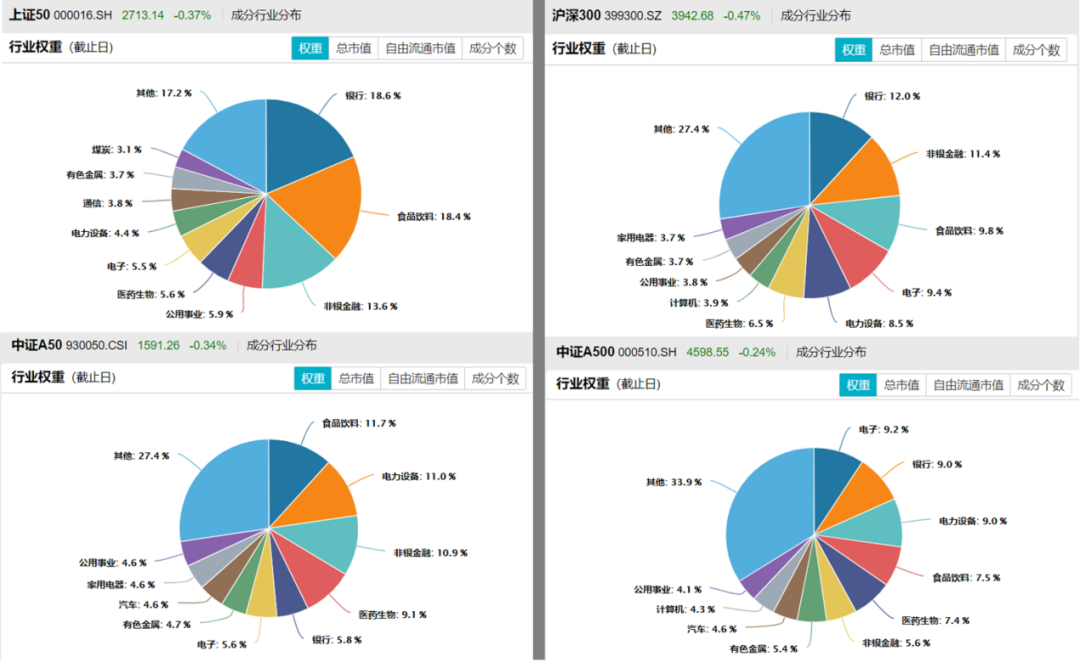

比如,上证50和沪深300,大金融和食品饮料占比都较高。而我们投资宽基指数,通常希望能反映整体经济的表现,不然为什么不直接去投资具体行业指数呢?

中证A系列指数的特点,在注重成分股质量的同时,更关注对行业均衡性的分布成分股对每一个行业基本上都有覆盖,并且避免单一行业权重过高。

从下图中可以看出,相比传统指数,中证A系列指数中,最大的申万一级行业权重,通常在10%或以下,不会超出很多。

(来源:Wind,截至2024/10/15)

由此,如果某些行业周期下行,但其它行业正处于上升期时,可以更好反映综合情况,避免“严重偏科”。

以中证A50指数为例,相比沪深300与上证50,指数降低了对银行、食品饮料等行业的权重,提升了电力设备及新能源与医药的占比。行业分布广,聚焦中国新经济增长引擎,指数成分更具成长特征,更能代表新一代核心资产,因此,作为长期投资的选择,中证A系列的潜力不容忽视,值得大家持续关注。

中证A50和中证A500怎么选

如何从中证A50和中证A500两大指数中发行差异,挑选投资者适合自己的指数。在李严看来,不妨从龙头聚集度、超额收益、抗跌与弹性、经营质量与分红四个维度进行对比。

维度一:谁更聚焦?

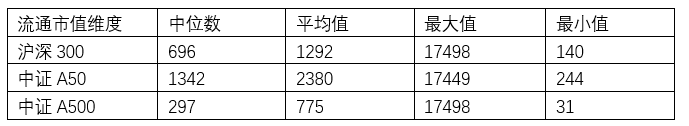

从流通市值分布看,中证A50市值范围为244亿元到1.74万亿,平均市值为2380亿元,中位数为1342亿元,明显高于中证A500指数,更聚焦大盘股。

(数据来源:Wind,单位:亿元,截至2024/10/11)

虽然聚焦大盘股,但与上证50和沪深300不同,中证A50强调从各个中证三级行业中选取龙头公司作为样本,每个二级行业至少入选1家公司,重点体现了“精“的特征。

而相比之下,中证A500,由于选样更广泛,可能在一定程度上牺牲了中证A50聚焦各行业龙头的特点,把重点放在了“广”上面。因此,中证A50更精更聚焦。

维度二:谁的超额收益较明显?

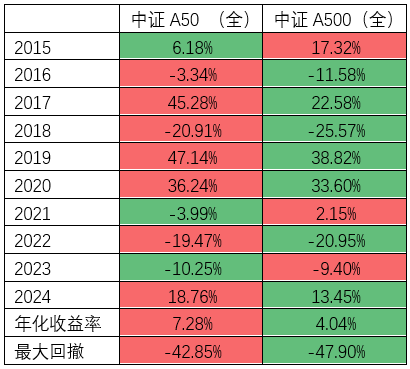

一个精,一个广,谁的表现更好?今年以来,随着大盘风格走强,中证A50指数累计收益为18.76%,相对中证A500实现了5.31%的超额收益。

(数据来源:Wind,截至2024/10/11)

从过往业绩看,中证A50相对中证A500有明显的超额获取能力。2014年12月31日至今,中证A50指数年化收益为7.28%,相对中证A500年化超额收益为3.24%。因此,中证A50的历史超额收益更高。

维度三:谁更抗跌?谁更具弹性?

从2019年到2024年,这5年的投资体会来说,我们认为投资体验是不可忽视的因素。通常上涨时问题不大,但如果回撤较大,可能会严重影响我们的投资信心。

因此,上涨时表现较好,下跌时回撤较小的品种同样值得投资者重视。

(数据来源:Wind,截至2024/10/11)

从上图数据来看,从2015年至今的10年中,中证A50有7年跑赢中证A500(红色部分),且最大回撤小于中证A500。可见,与中证A500相比,中证A50上涨有弹性,回撤有韧性。

更聚焦大盘股的中证A50指数,竟然在上涨与下跌两方面,都能表现的更好,而我们通常会认为盘子更小的弹性更佳。但中证A50选出的龙头公司,整体质量更高,在一定程度上实则超出了市场预期。

维度四:谁经营更稳定,分红能力更强?

目前,由于经济已经从高速增长转向高质量发展阶段,投资人关注的焦点也在变化。过去市场重点看的是利润增速,但现在市场对分红能力的重视程度也在显著提升。

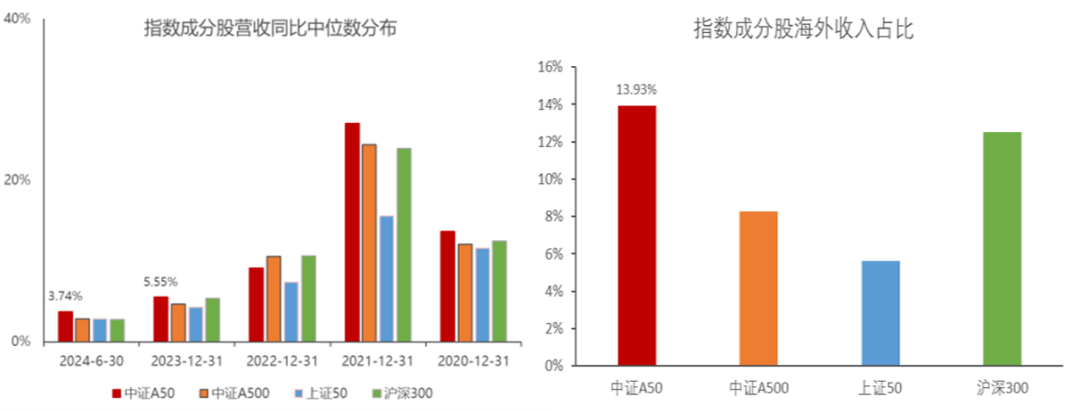

我们通常关注股息率高不高、企业经营质量稳不稳两大方面。首先,经营质量不稳的公司,或难以稳定分红。具体从企业营收能力看,截至2024年6月底,中证A50指数成份股营收同比中位数高于中证A500,体现了龙头股的强韧性,是经济下行阶段依旧具有较强成长性的代表;再从企业出海能力看,截至2024年6月底,中证A50成份股海外营收占比高于中证A500,体现了其龙头成分股较强的品牌溢价和资金实力。

(数据来源:Wind,截至2024/06/30)

其次,从股息率对比看,截至2024年9月30日,中证A50近12个月股息率为2.74%,高于中证A500的2.64%,体现出行业龙头更强的分红能力。(数据来源:Wind,截至2024/9/30)因此,从企业经营能力、股息率高低来看,中证A50更胜一筹。

综上所述,从聚焦龙头、超额收益、抗跌与弹性、经营质量与分红四个维度的对比中,中证A50略有胜出。

近年来,大盘风格的表现相对较好,这种现象可能会持续下去。首先,由于新一代投资者正越来越理性,国家也在引导市场高质量发展,导致目前投资者对企业质量的关注越来越高,单纯的题材炒作难度加大。

并且,随着国内经济刺激政策的不断推出,经济回暖有望推动A股盈利复苏。参考历史经验,龙头白马股在基本面上行阶段有望跑出超额收益。

此外,随着美联储降息,外资有望回流,利好行业龙头股。中证A50在行业龙头股的高集中度,有望带来更高弹性,中证A50或许能继续提供超额表现。

最后,作为底仓宽基配置的重要品种,投资者该怎么选?首先是业绩先行,中证A50指数在大中盘指数的横向对比中,长期收益表现较佳。其次,中证A50与中证500相比较,更能做好大中盘投资的定位,组合表现优于中证A500,第三,从组合管理的角度看,中证A50的定位更加清晰,可以在组合管理中通过配置来熨平非系统性风险。

那么,如果要选一只中证A50ETF进行长期投资,该如何优中选优?答案是选规模大,流动性好,成立时间早的。平安中证A50ETF成立于2024年3月4日,上市时间为2024年3月12日,上市规模20亿份,是同期同类中证A50ETF中上市时间最早,上市规模最大的产品。由于基金运行时间超过半年,在投资、交易、运营方面都比较成熟,可有效降低投资者申赎、交易、套利时面临的风险。

截至10月17日,平安中证A50ETF(159593)规模达71.81亿元,是首只突破70亿元的中证A50ETF,保持同类规模第一;单日成交数据位居同类第二,产品流动性也保持市场领先地位。平安中证A50ETFETF联接基金(A类021183、C类021184)也在场外渠道同步销售中,为没有开立股票账户的朋友们提供一键布局的便利。

注:数据来源Wind;截至10月17日。平安中证A50ETF成立日期为2024年3月4日,上市日期为3月12日。最新规模指场内流通份额*最新基金净值。以上同类第一指全市场跟踪同一标的且上市交易的10只ETF产品中对应数据位列第一,平安基金根据交易所公开数据整理。

风险提示:本材料的信息均来源于公开资料及合法获得的相关内外部报告资料,不构成任何投资建议或对任何产品未来收益的任何保证,不代表对任何产品的投资策略、投资组合、投资回报及经营业绩等的任何承诺和预期。未来的投资可能会因外部经济状况变化(如利率、市场趋势和不同投资组合中的不同商业环境以及使用不同的投资策略)不同而产生较大差异。投资者不应以该材料取代其独立判断或仅根据该信息做出决策。请读者仅作参考,自行核实相关内容,市场有风险,投资须谨慎。中证A50指数ETF及其联接基金的风险等级为中风险(R3)。基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩不构成对本基金业绩表现的保证。请投资人关注基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资人自行负担。投资人应当认真阅读《基金合同》《招募说明书》等基金法律文件,全面认识本基金的风险收益特征和产品特性,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应,理性判断市场,谨慎做出投资决策。

(CIS)

精彩评论