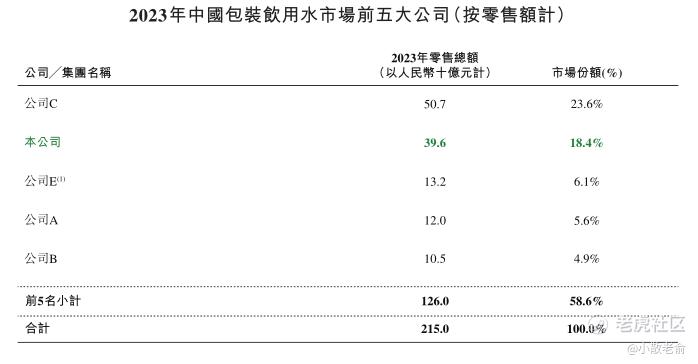

公司是中国包装饮用水行业和中国即饮软饮行业的知名企业。根据灼识谘询报告,公司于1990年开始生产,是中国最早专业化生产包装饮用水的企业之一。历经40年的发展,我们已成长为中国第二大包装饮用水企业以及中国最大的饮用纯净水企业(按2023年零售额计的市场份额分别为18.4%及32.7%)。

公司10月15日开始招股,招股价13.5~14.5港元,每手股数200股,最低认购2929.24港元,市值316.96亿~340.43亿港元,发行数量3.48亿股,属于非酒精饮料行业,有绿鞋。

保荐人是中银国际、中信证券、美银证券和瑞银集团,其中中信证券近两年保荐过的项目最多,首日上涨率为72.72%,整体业绩还行。

一共有9名基石,分别是UBS AM Singapore、中旅、Wildlife Willow Limited、中邮保险、美国橡树资本、PT Indadi、Athos、Ghisallo、,按发行价中位数算,基石占比49.43%,基石占比还行。

2023年按零售额计的中国包装饮用水市场规模为人民币2,150亿元,2018年至2023年的复合年增长率为7.1%,预计到2028年将达到人民币3,143亿元,2023年至2028年的复合年增长率为7.9%。

中国包装饮用水市场的集中度不断提高,按零售额计,前五大企业的总市场份额由2021年的56.2%增至2023年的58.6%。根据灼识谘询报告,按零售额计,本公司在2023年中国包装饮用水市场排名第二,在中国饮用纯净水市场排名第一。

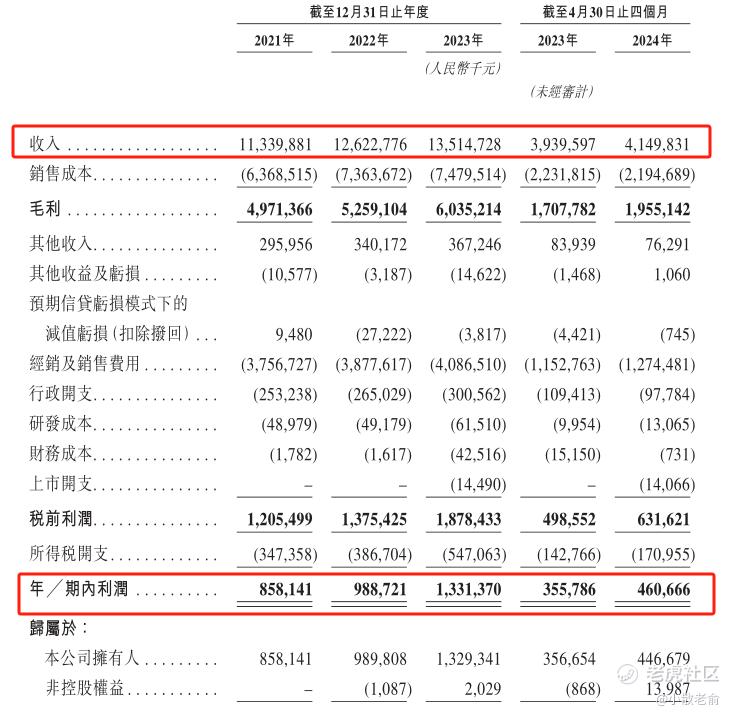

公司从2021~2023年营收分别是113.4亿、126.23亿、135.15亿,2023年营收同比增长7.07%;2021~2023年的净利润分别是8.58亿、9.89亿,13.31亿,2023年的净利润同比增长34.66%。

2024年前四个月的营收是41.5亿,同比增长5.34%;2024年前四个月的净利润是4.61亿,同比增长29.48%,公司业绩不错。

按发行价中位数计算,328.7亿港元市值发行48.72亿,发行比例是14.82%,有基石锁定49.43%,那么流通盘还有24.64亿,流通盘很大。

目前申购倍数是26.86倍,招股期第一天就有这么好的申购倍数说明申购人气非常好,招股期还有3天,估计最终可能会超过100倍。

申购策略:

华润饮料在2023年中国包装饮用水市场排名第二,在中国饮用纯净水市场排名第一。保荐人整体业绩还不错,共有9名基石,占比49.43%,基石占比也还行。公司业绩也挺好,2023年的净利润同比增长34.66%。按发行价中位数计算,328.7亿港元市值发行48.72亿,有基石锁定49.43%,那么流通盘还有24.64亿,流通盘很大。公司是个好公司,只是最近几天大盘比较差,而且近期的几只新股表现也不行,不过优质公司还是要参与下,本人计划上融资申购!

本人的言论仅代表个人观点,不构成任何投资依据,股市有风险,入市需谨慎!

关注我:小散老俞

精彩评论