一、2024年第三季度投资总结

2024年以来的实际组合包括场内组合、场外基金和港美组合的整体收益是+15.43%。

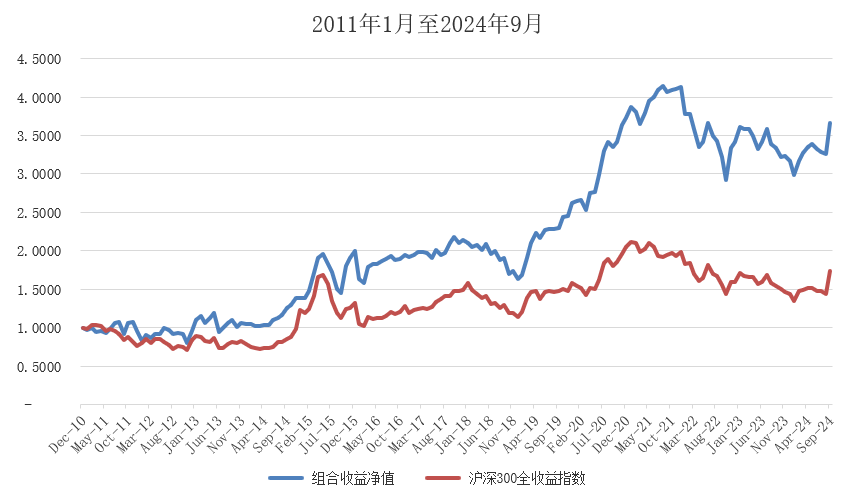

实际组合从2011年初至2024年第三季度末净值是从1元至3.6604元。年化收益率是9.90%。

沪深300全收益指数从2011年初至2024年第三季度末净值是从1元至1.7361元。年化收益率是4.09%。

二、本期持仓总结

(一)场内组合持仓:

场内组合持仓前30只。

腾讯控股、贵州茅台、纳斯达克100ETF、美国50ETF、中证A50ETF基金、中国平安H、印度基金、标普500ETF、招商银行、郑煤机、五粮液、黄金ETF、中国海洋石油、建霖家居、比亚迪、美国消费LOF、招商双债LOF、红利低波ETF、宁德时代、中芯国际H、特变电工、伊利股份、道琼斯ETF、口子窖、标普医疗保健LOF、中概互联ETF、中概互联网ETF、中药ETF、永新股份、长江电力。

(二)场外基金持仓:

场外基金组合和港美组合前6只。

中金优选300、全球医疗、 恒生A股龙头、消费红利、标普中国A股红利、MSCI中国A50。

三、资产配置总结

2024年第三季度末沪深300指数的市盈率(TTM)上升至14倍左右,中证A50指数的市盈率(TTM)也上升至19倍左右。

是否已经高了,取决于未来的基本面的改善,即上市公司未来盈利质量的改善。比如,香港市场指数的成分公司分红高了,质量好了,也有所回报了。

有些变化是政策预期带来的,有些变化是市场预期带来的,未来的不确定,判断概率,能做到的是合适的资产配置。

有了机会就抓住,但不一定每次都能成功。本月有套利的机会,本月中金优选300LOF出现了丰厚的溢价,叠加上交所的系统问题,卖出了一部分的基础上,叠加上交所的系统问题导致的重复委托,基本上全清仓了。

清仓后认为沪深市场不会上涨很快到一成一成地上涨,只稍微在场内申购了点场外中金优选300LOF,又进了一点中证A50ETF,绝多数的仓位等待机会,即使市场不跌甚至微涨,都有可能把中金优选300LOF的溢价给等下来。

结果迎来了市场的一成一成地上涨,所以一切都有可能,一些意想不到的结果来了,需要应对。好在中金优选300LOF的场内基金一部分仓位减持清仓价位,9月底的一级市场净值还没赶上,但10月初的一级市场净值立马会超越,就当10月份减持清仓的。等到10月份市场冲高再减持一些,留足现金仓位两成以上,其余资金做好全球配置。

集中投资,需要接受错的较大代价;分散投资,需要接受极端行情的没那么大的极致。

全仓操作,需要接受下跌时的煎熬;资产配置,需要接受不同品种之间降低相关性对冲掉极致。

只要自己在自己的投资体系下做出决策,平静接受并且能够应对市场带来的结果。

不能为了满仓而满仓,不能为了急买就远离了防错机制。

做好投资,要学会独立不从众,不能情绪从众反而以为是理性的。

理解了以上的,就不用恐惧牛市带来的反扑亏损,也不用恐惧熊市带来的漫漫无希望之路。

如果跑输了不愿意,亏损了不愿意,少赚了不愿意,少亏了仍然不愿意,为了错误一通胡做,最后付出惨重代价。

能够接受和承担的负面,并且愿意接受,才能从底部来长期拿住上涨,长期持有获得利润。

承担的负面不仅是物质上的,还有精神上的,这就是为什么很多投资者熊市底部退出了。

这也是为什么很多投资者到处拓展能力圈,学会了杠杆和期权,结果今年以来用了杠杆用了期权,市场上涨就卖空,结果今年仍然亏损累累。

一个好的投资体系都是有容错机制的,并且是在能力圈下的容错机制。

降低预期目标,才能有所提升幸福感,做好计划,并且做好预案。

降低预期目标,牛市初期很容易做到,但是到了牛市中后期,可能就会忘记了熊市中的煎熬,做错,在下一轮下跌中继续承受痛苦。

所以投资重要的方面是心态,用好策略不能心态失衡。

避免频繁操作、避免到处换仓踏空,做投资能够想好怎么样会做错,怎么样会长期无效,在此基础上再做决策,就离成功不远了。

公司组合、场内基金和可转债组合:

公司组合减持了点腾讯控股,增持了点五粮液,剩下的现金仓位待配置指数基金。策略指数中的恒生A股龙头指数和盈利估值指数的成分公司调仓,跟着调仓了部分。

场内基金组合今年以来收益了21%,无论Smart Beta策略和全球配置策略,以及顺势配置,都取得了比较好的效果。

随着市场上涨,可转债的溢价率慢慢降低,今年以来仅收益了5%。

场外基金组合:

场外基金组合用Smart Beta策略为基础,以优秀策略兼顾全球配置为主,年内收益13%左右。

华宝证券指数因子优选投顾组合收益了9%,包括了七成的权益类型仓位,优秀策略和全球优秀指数基金的组合配置,也是一个平衡稳健的投资策略组合。

精彩评论