指数又是相对平静的一晚,经历上周四的暴涨行情之后,标普已经在高位连续震荡4天,但昨天还是有一些波折,盘中出现了不小的波动,但看结果似乎又是无脑赚钱的一天,在TSLA和NVDA两大巨头的带动下,三大股指再次集体收涨,多头似乎强的可怕。

指数波动是非常小,上周四暴涨的时候,我们曾经分析过,标普指数期权在5735有大量的call,一旦突破就会形成gamma squeeze,但眼瞅着4天过去了,5735这个位置似乎有一些魔力。标普昨天触碰到这个位置之后,却并没有继续往上突破,而是继续在这个位置震荡。

指数虽然收涨,但市场宽度却正在变差,前两天靠着TSLA暴涨8%强势支撑了指数,昨天指数盘中一度跳水0.5%,眼瞅着5670的关键支撑岌岌可危,但NVDA突然迎来了所谓的重磅利好,突然暴起单边拉升了4%,一举将指数给拉了回来,但最后的感官并不是很好,又收了一根吊颈线。

最近每当我写文章和做视频的时候,只要提到吊颈线,基本都会冒出无数黑粉出来唱衰,说什么「一直在说吊颈线,但指数却还在涨」,其实这就是吊颈线的魅力所在,因为大部分吊颈线都是盘中跳水之后,尾盘有一波强势拉升,具有很长的下影线,看上去是强势做多信号,但往往这却是见顶信号。

对于大盘后续的走势,我的观点仍然是坚定不变,「短线继续谨慎悲观,年底看指数涨到新高」。标普出现神奇九转之后,基本都会有一轮回调,现在又是四根吊颈线摆在这,一旦往下跳,那大概率就是跳空暴跌,可以参考7月17日之后的走势,暴跌行情来的时候,往往是没啥特别征兆的。

美股现在之所以在无脑涨,无非就是机构在炒作「美联储9月降息并不是因为经济衰退,而是一种预防式的降息」,实际情况如何,每个人有自己不同的理解,谁也说服不了谁,现在挂在很多反对者嘴边最常见的一句话,那就是「没有任何证据说明美国进入衰退了」。

我个人是坚信美国已经出现了衰退迹象,否则也没办法解释9月为何要降息50个基点。昨天盘中指数跳水,主要是由于对劳动力市场和整体经济前景的担忧加剧,美国9月消费者信心指数下降6.9点至98.7,为2021年8月以来最大降幅,这一数字低于接受调查的所有经济学家的预估。

美联储这次降息50个基点,美联储到底做了什么?主要是将之前的非农就业数据下修了81.8万,这使该期间的平均每月净新增就业岗位减少了约6.8万个。最近因为劳动力市场的放缓,加上持续的高生活成本,正在打压消费者信心,使消费者信心指数远低于疫情前的水平。

昨天这个数据出来之后,市场加大押注美联储降息幅度,11月降息50基点概率从53.0%升至56.1%,预计年内降息次数将超过3次,2025年降息4次。美债收益率全线下跌,对利率敏感的短债收益率跌幅更深,美元走软逼近一年多低位,降息预期及中东紧张局势推动黄金站上2660美元刷新历史新高。

我估计再发几次经济数据,11月降息50个基点可能会上升到80%以上,接下来就看美国那边怎么圆这个谎了。这里扯远了,美国经济是不是衰退了,这个话题后续会尽量少讨论,反正大家应该明白我的意思了。

因为我是坚信,9月降息50个基点,那是经济要衰退了,所以这个位置是非常肯定会有一轮比较大的回调,这个回调可能马上就要来了。退一万步说,如果没有接下来的砸盘,那年底的拉升行情又怎么会来呢?

Piper Sandler分析师Alexander Potter昨天上调了特斯拉 (TSLA.US)$目标价和预期交付量,称这家电动汽车制造商有望录得其在中国有史以来的最佳季度业绩。目前预计第三季度交付量为45.9万辆,全年交付量约为175万辆。Potter将特斯拉目标价从300美元上调至310美元;维持“超配”评级。

$英伟达(NVDA)$ 昨天的单边爆拉,其实出乎很多人的意料之外,毕竟开盘后还是一泻千里的跳水,但盘中老黄完成计划抛售,瞬间刺激了市场。黄仁勋从6月14日到9月13日出售股票,平均出售价格为每股118.83美元,总计套现7.13亿美元。原本的出售计划定于直到2025年3月都有效,但他在到期前六个月就完成了所有计划的抛售量。

市场把这个消息解读成了利好,毕竟短期老黄的抛售可能已经结束了,但实际情况是,黄仁勋现在可以采取另一种计划来出售更多股份。短期NVDA股价应该可以保持一波上涨,毕竟Blackwell据说要在10月5日正式交付了,这个消息又能炒作一波。

这几大超级巨头,估计短线还会继续护盘拉指数,但指数目前实际上有点涨不动了。NVDA暴涨4%,TSLA继续涨1.7%,AAPL、AVGO、NFLX、GOOG和AMZN这些巨头也都是涨的,巨头们都这么疯狂了,标普实际上也就涨了0.2%,说明机构们又跑去抱团巨头了。

巴菲特昨天又减持了BAC。监管备案文件显示,伯克希尔哈撒韦在截至周二的三个交易日进一步减持,目前持有BAC股份比例降至10.5%。只要仍然高于10%的门槛,该公司就必须在几天内披露交易情况。现年94岁的巴菲特从7月中旬开始减持这笔巨额投资。即使经过数月的抛售,按周二收盘价计算,伯克希尔在美国银行的剩余股份价值仍高达321亿美元,稳居第一大股东地位。

华尔街知名策略师、Yardeni Research Inc.的创始人Ed Yardeni表示,美股步入牛市的可能性为80%,而出现类似1970年代市场动荡的可能性为20%,当时由于通胀和地缘政治紧张局势,全球股市陷入动荡。而本次美国大选,两位候选人都提出了可能引发通胀的政策。

按行业来划分来看,美股11个板块中,有8个板块的股票被净买入。由于受益于较低的利率压力,科技、非必需消费品和公用事业板块获得的资金买盘最大。公用事业板块的单周资金流入量创下2008年有数据记录以来的最大。非必需消费品板块的资金流入量创下了美银有数据历史以来的第二大资金流入量,以机构买入为首。金融、房地产和能源板块则出现资金流出,房地产板块连续五周遭遇抛售,是标普500指数11个板块中资金连续流出最长时间的。

美国银行量化策略师Jill Carey Hall最新指出,该行的客户们大力买入美股,净买入69亿美元,为2022年10月以来的最大资金流入量,也是美国银行有数据历史以来的第三大资金流入量,其中所谓的“聪明钱”资金流入最为明显。由于受益于较低的利率压力,科技、非必需消费品和公用事业板块获得的资金买盘最大。

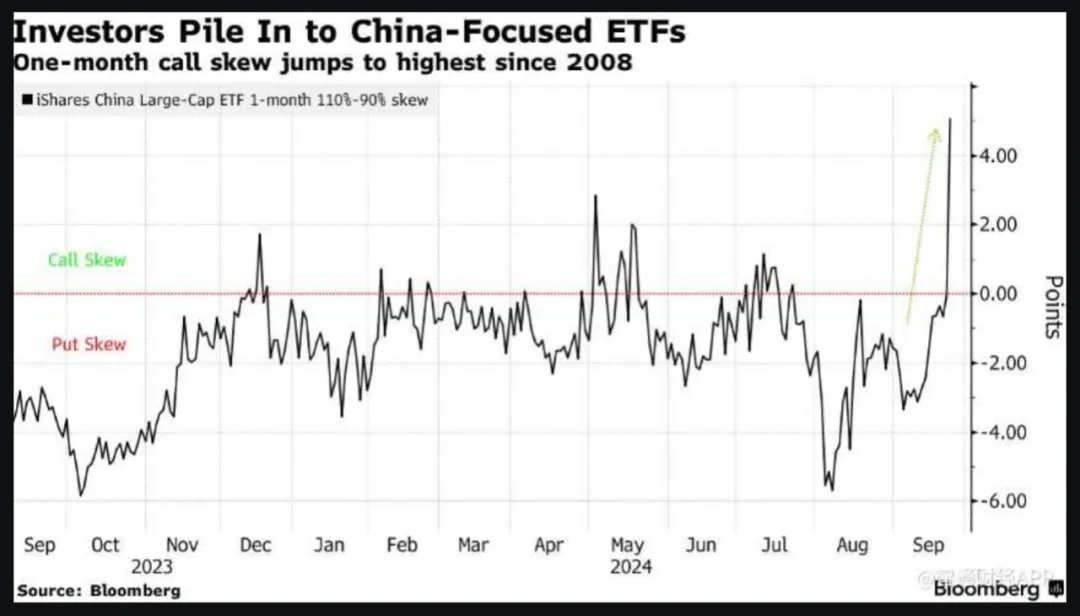

中概股最近也是雄起了一波,昨天KWEB暴涨10.32%,中概股基本都被买爆,FXI看涨期权交易量飙升至今年2月以来的最高水平。押注上涨10%而非下跌10%的一个月期合约溢价跃升至2015年以来的最高水平。但这一波行情,你要错过了,那就暂时别追了。

我们在美联储降息前,其实让大家布局了中概股,因为当时判断,美联储降息50个基点是利好中概股的,但现在短期利好基本都落地了,中国这边也放了政策大招,恒指从8月5日一路涨到现在,并不是这几天才开始涨的。炒消息,卖事实,这也是华尔街经典的交易策略。

接下来几个交易日,应该会有季度末的Window Dressing效应,所以TSLA和NVDA大概率还要继续在高位表演下,但大家要明白昨天的行情,当巨头暴涨,指数却涨不动的时候,这意味着其他板块已经在开始跳水了,并且巨头涨的越猛,越代表机构在疯狂报团避险。

做空暂时还是没必要,既然巨头在那里无脑被抱团,那咱们就跟着市场一起做,但不会上太重的仓位,毕竟我是预测随时可能会暴跌,所以预测和交易基本是同步的。如果标普指数未来几个交易日跌破5670,那我就去市场里面找一些短线做空机会,没跌破的话,那就继续抱紧超级巨头。

来源:俊世太保

精彩评论