说到电子烟,是个躺赚的行业,就是政策的不确定性是这个行业的最大隐患,就像头上悬着一把达摩克里斯之剑一样,随时可能被制裁。于是电子烟有了一个新的定义----一个躺着赚钱游走在灰色边缘的行业。

从利益角度来讲,烟类成瘾性行业确定性高,不受周期影响,利润可观。在传统卷制烟中,央企常年垄断着烟草业,且烟草业的央企利润上缴为第一档(利润上缴25%,为央企利润上缴的最高档),是央企缴纳的企业中最主要的上缴组成部分。

电子烟的出现,深受90年代以后的群体喜爱,其中不乏女性。电子烟的潮流和可玩性强正在逐渐改变年轻人的抽烟习惯,这在未来直接导致税收上缴的减少。

而传统与创新本就是一对矛盾,革命成功与否现在还是未知数。

3月22日,工信部公开征集“意见”(简称),并在附言中将电子烟列入了传统卷烟的监管范围内,这就意味着,国内的电子烟行业将与传统烟草将进行同台竞争。

那么电子烟的未来将何去何从?

1.电子烟市场以国外销售为主,国内占比较小

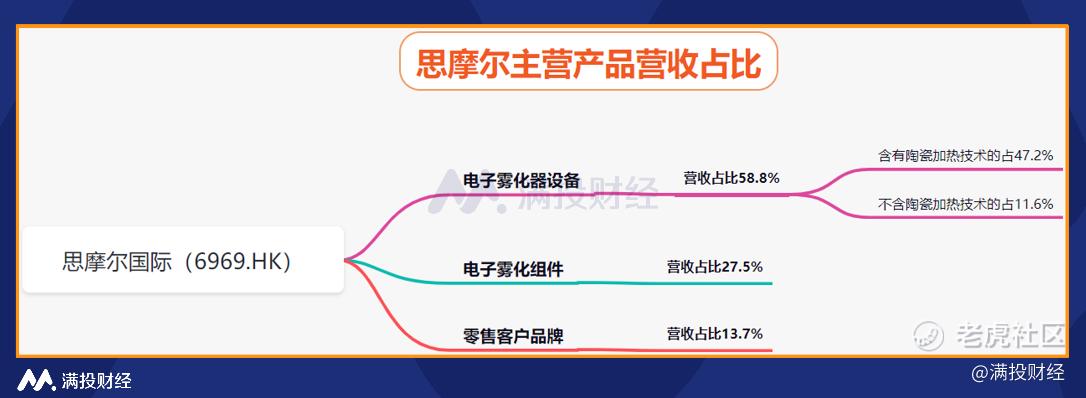

不要急,电子烟的销售形式主要分为国内市场和海外市场,而目前国内主要的电子烟代工厂主要以国外销售为主,国内市场销售偏低。从电子烟代工龙头思摩尔国际(6969.HK)来看,2019年主营产品分别为电子雾化器设备(占总营收58.8%)其中含有陶瓷加热技术的占47.2%,不含陶瓷加热技术的占11.6%、电子雾化组件(占总营收27.5%)、面向零售客户品牌APV13.7%。

而前五大客户营收占比超过60%,其中前五大客户分别为:SVI Global Tech、雷诺烟草、日本烟草、悦刻、Jupiter Research。

而电子烟为何国内不如国外火爆呢?

从习惯来看国内烟文化、价格和电子烟不能戒烟等因素导致电子烟在国内无法成为一种有社交属性的“工具”。

2.海外各国政策

英国和美国为电子雾化烟的代表性市场,其中美国市场占比最大。目前美国电子烟市场收入规模达50%左右,且美国销售电子烟有最为严格的PMTA考核。并且没有通过PMTA的产品一律下架。加强了在美销售电子烟的虹吸效应,PMTA要通过认证过程十分复杂,一般审核周期长达2年,且耗资2000万美元左右。

1)传统卷烟政策

世界各国对传统卷烟的整体政策多偏向控制流行以减少对人体的伤害,2005年世界卫生组织通过《世界卫生组织烟草控制框架公约》正式生效并推出MPOWER工具,其中包括:检测、无烟环境、戒烟规划、警示标签、大众媒体、广告禁令、税收等,从2007至2018年MPOWER措施覆盖国家由43个增至136个,覆盖人口由11亿人增至50亿人。

2)电子雾化烟

由于我国电子烟大部分代工销往的都是美国和英国为主,这里主要介绍美国与英国的政策情况。

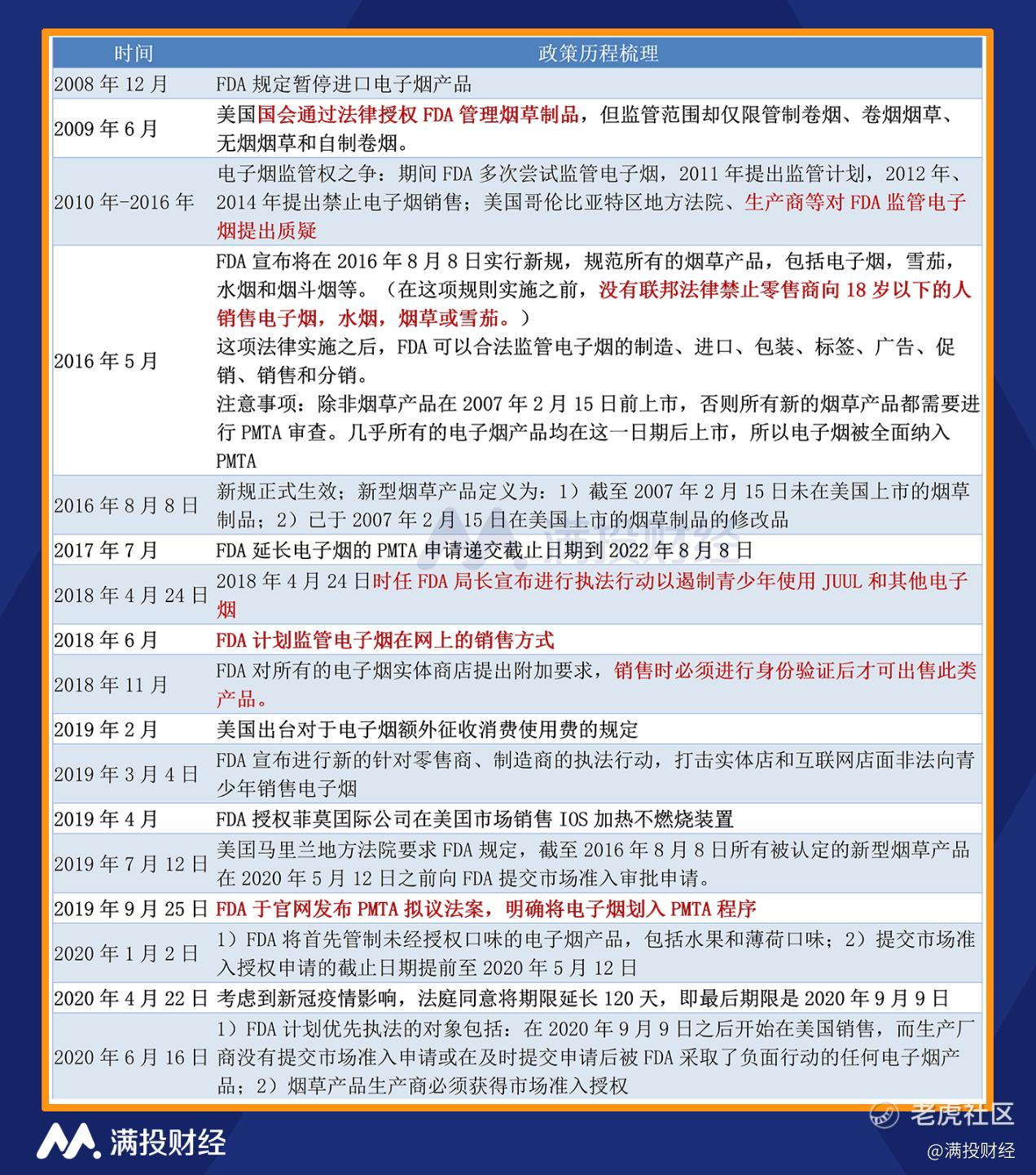

美国:超严格PMHA的审核加快电子烟行业集中

在美国想要销售电子烟,最难的还是PMTA考核,且没有通过PMTA的产品将一律下架。而PMTA考核审核需要经过复杂的过程,其中包括产品检验、研究报告、UL8139认证等等,一般审核周期长达2年,耗资近2000万美元。电子烟通过PMTA后仅能以烟草产品名义上架产品,还必须通过RMTP才可被认定为减害产品,产品上市的代价非常大。PMTA仅为审核产品,意味着烟草公司每推出一款产品均要经历PMTA,PMTA不仅对品牌商进行审核,还需要对上游ODM厂商进行连带审核,一旦产品通过,品牌商基本不会更换ODM厂商。因为如果频繁更换上游的ODM厂商,意味着产品超高的代价和面临无法上市售卖的风险,同时也意味着一款产品如果通过审核,基本上游ODM厂商不会进行更替。

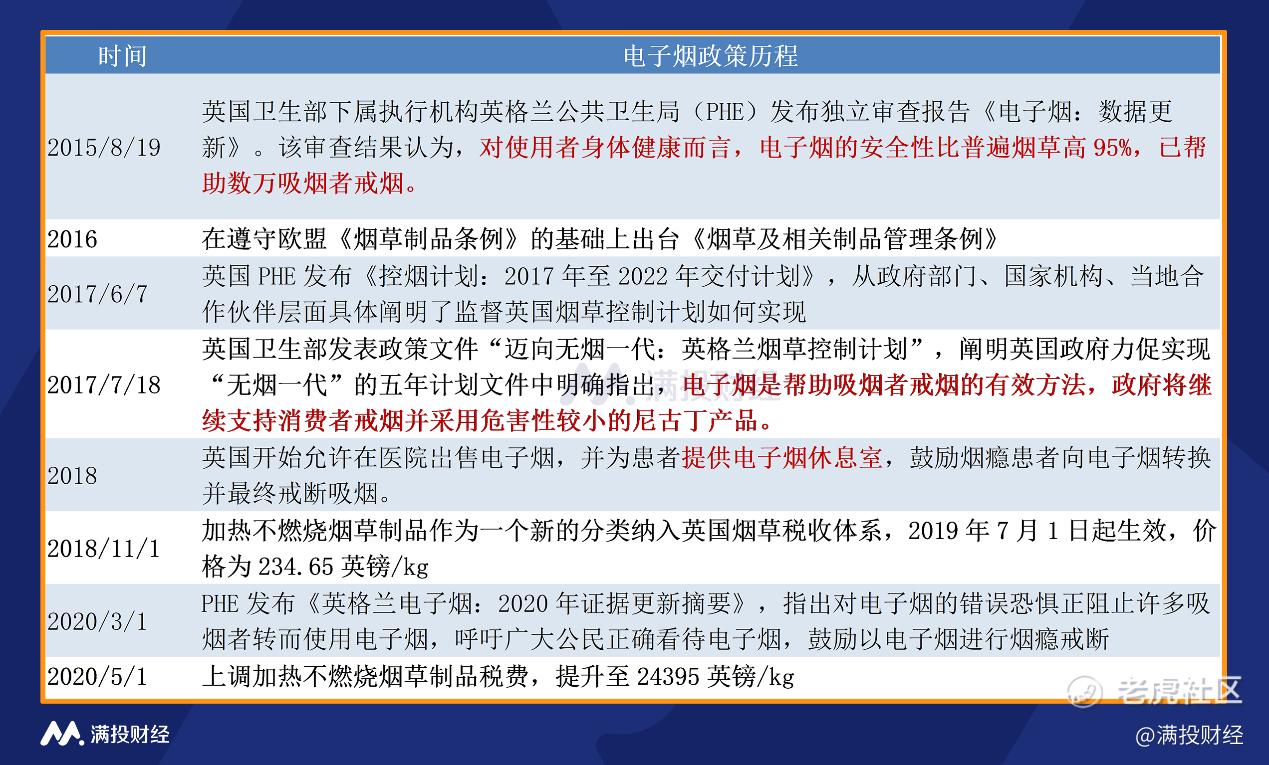

英国:PHE将雾化烟作为戒烟手段鼓励支持发展

英国主要由卫生部下属执行机构英格兰公共卫生局(PHE)对烟草制品实行监管控制,英国卫生当局将电子烟视作治疗烟瘾的药品之一,由英国药品和保健品管理局统一管理并建立严格详细的监管条例。PHE认为电子雾化烟安全性比普通烟草高95%,且能帮助吸烟者戒烟,因此英国政府总体上鼓励电子雾化烟的发展。此后PHE多次发布政策文件强化这一认知,并允许医药出售电子烟,为患者提供电子烟休息室,以鼓励烟瘾患者从传统香烟向电子烟转换并最终实现戒烟。

目前在英国,电子烟使用人数已接近传统烟民数量的一半,每年帮助5万以上英国烟民戒烟。

3)加热不燃烧产品政策

加热不燃烧烟草产品于1988年首次诞生于美国雷诺烟草公司,1998年烟草巨头菲莫国际推出了HNB吸烟装置采用电加热,2014年菲莫国际IQOS在日本问世后走红,HNB产品快速发展。相比电子雾化烟,HNB产品起步较晚,进入市场较少,各国监管法规有待完善。

日韩市场是HNB的先发市场,政府政策相对宽容,英美市场方面HNB尚处于起步阶段,英美政府态度相对开放,只要产品确定减害且影响小即可通过,后期推行具体看产品是否符合烟民习惯。2019年FDA授权菲莫国际在美国市场销售IQOS,2020年7月通过了MRTP审核,IQOS成为第一个在美国上市的加热不燃烧电子烟产品。英国已将其作为一个新的分类纳入英国烟草税收体系。

而日本和韩国为HNB代表市场,相关政策相对起步较早和完善,具有一定代表性。

日本:相对宽松,HNB在禁烟法里被排除在外

HNB产品在日本被视为烟草制品,日本财政部依据《烟草商业法》进行监管。目前日本没有专门针对HNB的法规,将其视作斗烟丝监管。只要获得日本财政部的牌照,HNB的烟具、烟弹与卷烟均可以销售流通。考虑到HNB是一种相对减害的替烟产品,且HNB被作为烟草制品在日本同样需缴纳烟草税从而保证了日本烟草行业税收稳定,因此日本政府对HNB产品持相对支持态度。2018年7月日本修订《健康促进法》,增强公共场所全面戒烟措施,却将HNB产品排除在外。目前政府为促进国民健康而计划执行更为严格的烟草法律,若HNB经调查对健康没有或几乎没有影响,则将被排除在限制之外。政策宽容下日本HNB市场有望保持良好发展态势。

韩国:高税率+价格优势+高文化,HNB加速渗透

韩国监管体系相对复杂,涉及电子烟监管的部门与机构诸如韩国电子烟协会、企财部、食药处、行安部、课税厅等。韩国允许HNB产品销售,按烟草制品管理,而电子雾化烟目前暂时属于工业品,根据是否包含尼古丁分别由企划财政部下的“烟草事业法”和保健福祉部下的食药处管理,税收根据尼古丁含量征收。

近年来韩国食品和药品安全部对HNB安全性提出怀疑,政府不断提高烟草税收以管控烟草发展。2017年10月韩国政府将HNB烟弹产品税率由52%提升到与普通烟草相当的90%,电子雾化烟也由普通烟草43%的税率提升至100%课税,高税率政策下生产成本较高的本土企业产品性价比降低,传统卷烟成本逐渐高于新型烟草,烟民向新型烟草转换意愿提升,叠加HNB产品科技性、社交属性加强,外来HNB产品快速发展。

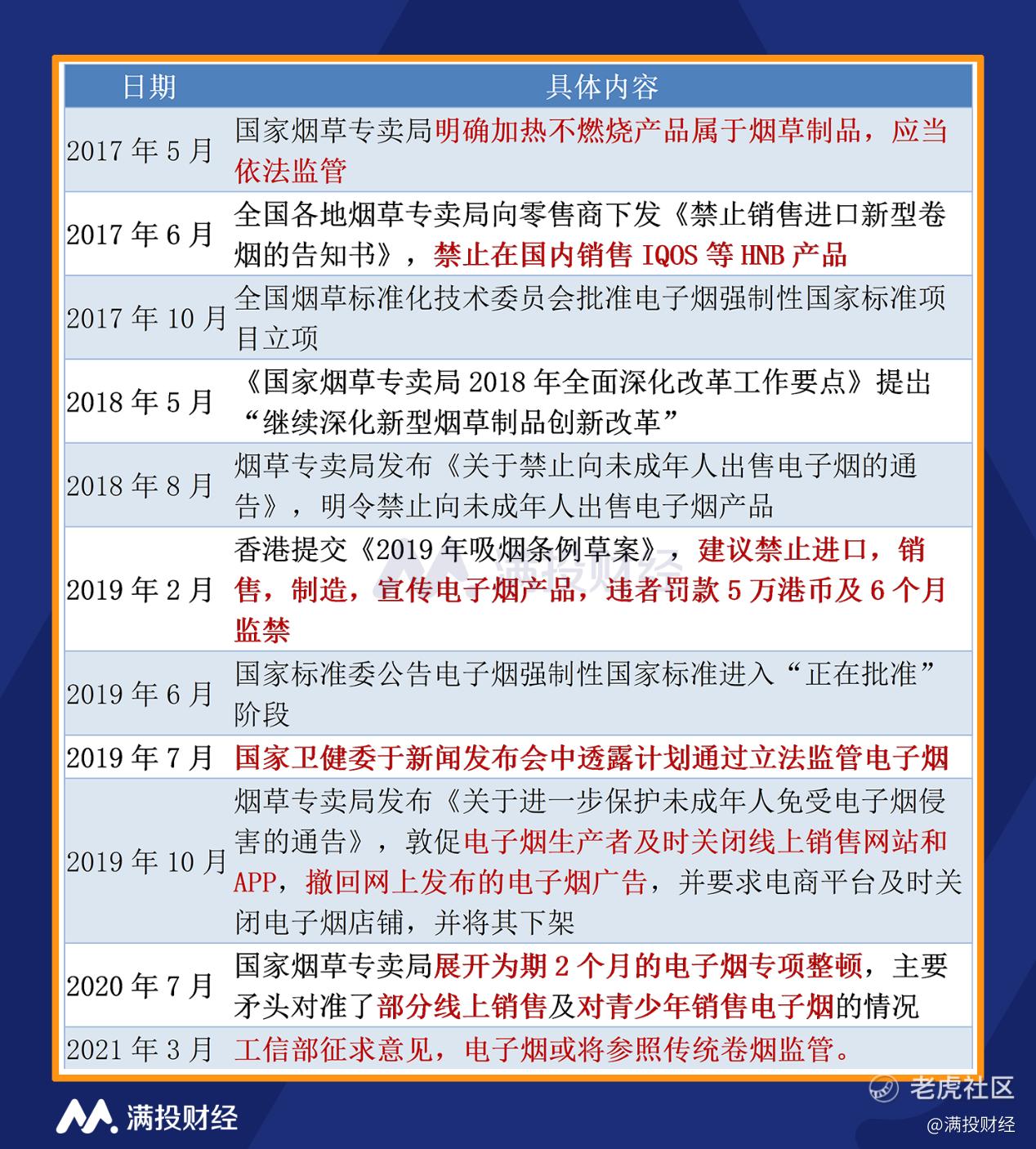

3.国内政策

2017年5月,国家烟草专卖局下发文件将HNB纳入监管范围,禁止IQOS等HNB产品在国内进行销售,之后多次强调加强新型烟草制品研发。2018年8月,烟草专卖局发文,明令禁止向未成年人出售电子雾化烟,2019年10月又发布通告禁止电子烟线上销售及线上宣传,并于2020年7月再次开展了为期两个月的电子烟专项整顿,对电子雾化烟不断加强行业规范。另外,控烟政策方面,目前北京、上海、广州、深圳等城市已经发布公共场所控制吸烟条例,禁止在公共场所吸食传统卷烟,其中杭州、深圳、南宁、武汉等城市已经明确将电子烟列入条例管控范围。

结论:

从盘面上来看,3月22日公信部利空的消息已经反映在股价上了:电子烟代工龙头思摩尔国际(6969.HK)已超跌27.22%、麦克韦尔的母公司亿纬锂能(300014.SZ)大跌15.85%,雾芯科技(RLX)暴跌47.84%。但结合各国已经实施的电子烟政策来看,还有比美国PMTA更难的电子烟售卖政策吗?

并且,国内三家龙头其中有两家是主要销往美国的,只有雾芯科技的主战场在国内,但从前面提到思摩尔国际前五大的客户来看,悦刻为思摩尔的第4大客户,产品的质量标准是和美国标准平起平坐的,要论产品是否合格,我觉得毫无问题。

那么问题的重点就是电子烟在国内是否能够合法化售卖了

从昨日工信部的重磅消息面来看,仅仅只是划定了监管范围与征求意见,还有商量的余地,并非一棒子打死了电子烟整个行业。从监管来看,是好事!因为加速了电子烟的合法化。从标准上来看,要是按照美国的严格标准,将会利好头部,加快行业的马太效应;要是按照英国的低标准,也会加快整个电子烟行业的规模。

2021年4月22日前停止征求意见,电子烟是否能够合法售卖,我认为问题不大。

以上仅个人观点,不构成任何投资建议。观点如有不妥,还请大家多多包涵并在评论区指正。

文 |满投财经

精彩评论