主力产品投放缩减释放利润,2024Q2业绩增长超我们预期

(1) 收入端,公司2024H1营业收入30.5亿元,yoy+15%,2024Q1/Q2营收分别为14.9/15.6亿元,yoy+22.8%/+8.5%。

分业务看,2024H1游戏、计算机板块营收分别为24.3/6.27亿元,yoy+12%/+28.4%,占比分别为79.5%/20.5%,计算机板块收入占比同比提升2.1pct。计算机板块中AI/ICT运营管理营收5.4亿元,yoy+27%,其中AI子公司鼎富智能上半年营收6833万元,去年同期营收3833万元,yoy+78%。

分地区看,2024H1中国大陆地区实现营收5亿元,yoy-12.7%,海外及港澳台地区实现营收25.5亿元,yoy+22.8%,占比83.5%,同比+5.3pct。

(2) 毛利端,2024H1公司毛利润19亿元,yoy+13.8%,毛利率62.3%,同比-0.7pct,2024Q2毛利润9.5亿元,yoy+6.5%,qoq+0.8%。上半年毛利率降低主要系AI/ICT板块毛利率下滑导致。

(3) 费用端,2024H1公司销售费用5.5亿元,yoy-21.6%,销售费用率18%,同比-8.4pct,来自主力游戏产品《旭日之城》《战火与秩序》缩减投放。2024H1公司管理费用5亿元,yoy+42.9%,管理费用率16.4%,yoy+3.2pct,主要来自员工薪酬开支增加。2024H1公司研发费用1.9亿元,yoy+17.6%,研发费用率6.3%,同比+0.1pct,主要来自研发人员工资开支增加。

(4) 净利端,公司2024H1归母净利润6.3亿元,yoy+56.2%,扣非净利润6.2亿元,yoy+61.7%;其中2024Q1/Q2归母净利润分别为3/3.4亿元,yoy+65.6%/+48.7%,扣非归母净利润2.9/3.3亿元,yoy+95.4%/+40.7%,主要来自游戏投放规模缩减释放利润。

《旭日之城》投放强管控释放利润,《战火》稳健贡献利润,2024上半年SLG赛道竞争激烈,我们认为《旭日》缩减投放为公司主动控制的结果,维持此前《战火》仍处当打之年的判断,下半年关注产品大版本更新及运营活动表现,关注储备产品上线节奏及开服、投放表现。

(1) 据sensor tower,海外SLG手游2024H1流水同比+10%,头部竞争激烈。2024H1流水排名前五的产品为点点(世纪华通)《寒霜启示录》、元趣《Last War:Survival》、壳木《旭日之城》、三七《末日喧嚣》、莉莉丝《ROK》,CR5为55%,较2023H1提升15pct,头部产品竞争激烈。

(2) 壳木游戏:利润同比高增,厂商排名稳健。2024H1壳木营收24.3亿元,yoy+12.1%,毛利润17.7亿元,毛利率72.9%,同比+2.7pct,营销推广开支占流水比重20.4%,同比-9.2pct,净利润8.2亿元,yoy+50.1%,净利率33.9%,同比+8.6pct。据sensor tower,壳木游戏2024年1-7月在中国手游发行商全球收入榜排名分别为8/10/11/10/9/10/8,排名稳健。

(3) 《旭日之城》:投放管控下流水环比略有下滑、利润大幅释放,关注后续版本更新或运营活动。2024Q1/Q2《旭日》流水分别为9.2/9.1亿元,yoy+24%/13%,qoq-0.2%/-1.5%,2024H1流水占比74.3%;2024H1营销开支3.9亿元,yoy-24.3%,占流水比重21.4%,项目利润8.9亿元,yoy+57.9%,利润率48.6%,同比+12.1pct。

(4) 《战火与秩序》:流水稳健、利润率提升。2024H1《战火》流水5.6亿元,yoy-3.1%,流水占比22.6%;营销开支1.1亿元,yoy-15.2%,占比19.7%,项目利润2.8亿元,yoy+2.7%,利润率50.3%,同比+2.8pct。

(5) 储备产品:自研科幻SLG+模拟经营题材《荒星传说:牧者之息(代号DL)》(已获版号)、文明题材《代号LOA》均在上线准备中。

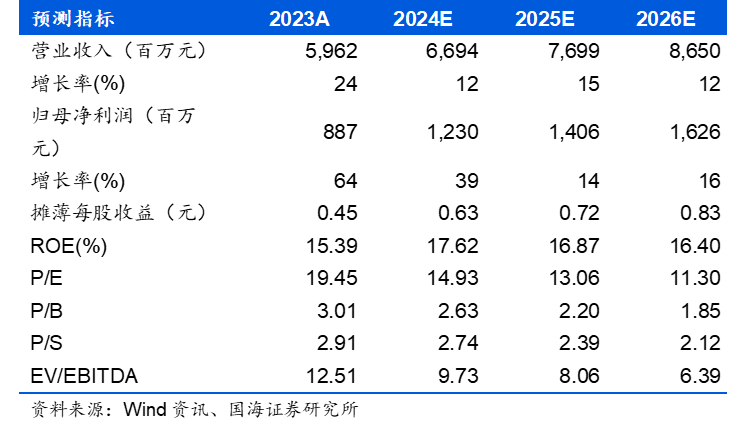

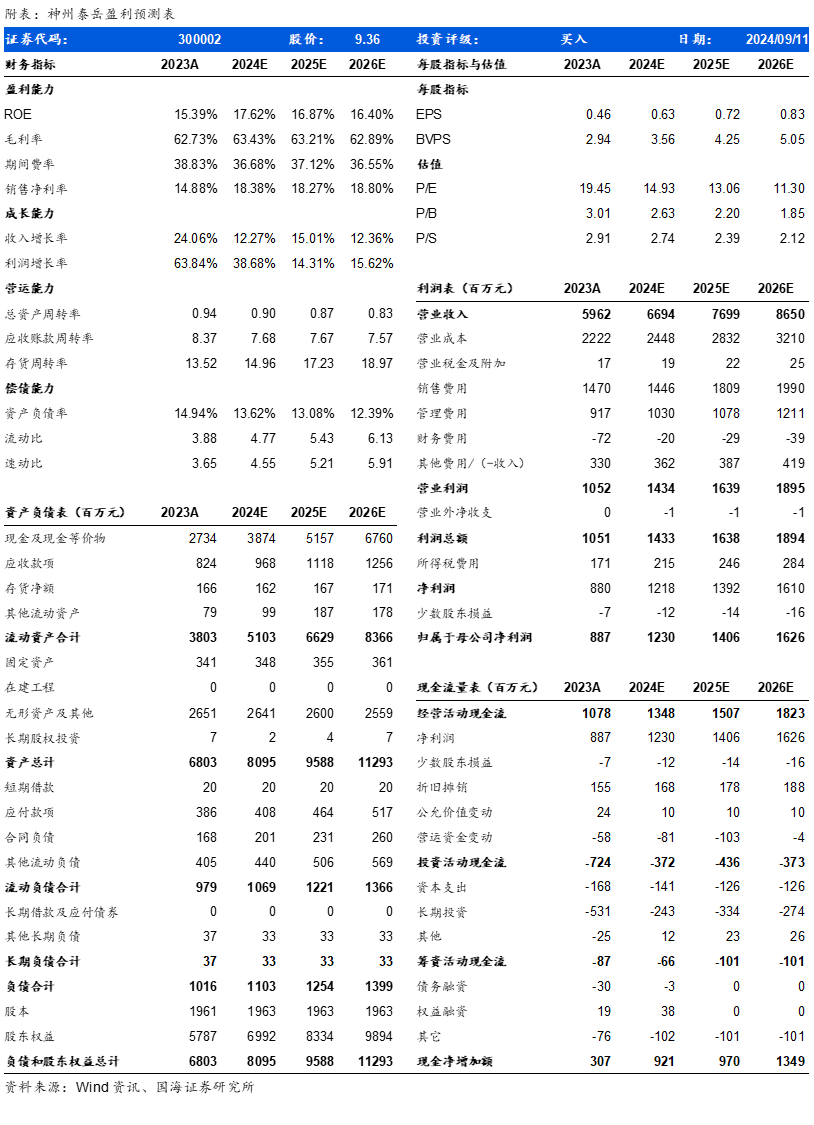

盈利预测和投资评级:公司以“创新驱动、全球布局”为战略,以技术为基础,在游戏和软件信息技术服务两大业务板块持续打造行业精品,C端布局游戏,B端赋能行业。公司旗下壳木游戏为中国游戏出海第一梯队,有望跻身TOP行列;对技术底层的关注,有助于公司持续把握AI等新技术趋势,赋能行业,打造新增长点。考虑到2024年核心产品《旭日之城》数据表现优异,上调业绩预期。2024-2026年营业收入分别为66.9/77.0/86.5亿元,归母净利润12.3/14.1/16.3亿元,对应EPS 0.6/0.7/0.8元,对应PE为15/13/11x,维持“买入”评级。

风险提示:行业竞争加剧、汇率波动风险、新产品上线进度及表现不及预期、老产品流水下滑、运营事故、海外政策变化、管理层相关风险、估值中枢下移、新技术发展不及预期等。

证券研究报告:神州泰岳(300002)公司动态研究:投放强管控释放利润,看好全年业绩增长

对外发布时间:2024年9月12日

发布机构:国海证券股份有限公司

本报告分析师:

杨仁文,S0350521120001

谭瑞峤,S0350521120004

重要提示

本公众号推送观点和信息仅供国海证券股份有限公司(下称“国海证券”)研究服务客户参考,完整的投资观点应以国海证券研究所发布的完整报告为准。若您非国海证券研究服务客户,为控制投资风险,请取消订阅、接受或使用本公众号中的任何信息。本公众号难以设置访问权限,若给您造成不便,敬请谅解。国海证券不会因订阅本公众号的行为或者收到、阅读本公众号推送内容而视相关人员为客户。

本公众号不是国海证券的研究报告发布平台,只是转发国海证券已发布研究报告的部分观点,订阅者有可能会因缺乏对完整报告的了解或缺乏相关的解读而对资料中的关键假设、评级、目标价等内容产生理解上的歧义,应以国海证券研究所发布的完整报告为准,且须寻求专业人士的指导及解读。

本公众号及国海证券研究报告所载资料的来源及观点的出处皆被国海证券认为可靠,但国海证券不对其可靠性、准确性、时效性或完整性做出任何保证。本微信号推送内容仅反映国海证券研究人员于发出完整报告当日的判断,本公众号所载的资料、意见及推测有可能因发布日后的各种因素变化而不再准确或失效,国海证券不承担更新不准确或过时的资料、意见及推测的义务,在对相关信息进行更新时亦不会另行通知。

在任何情况下,本公众号所载信息、意见不构成对任何人的投资建议,所述证券或金融工具买卖的出价或征价,评级、目标价、估值、盈利预测等分析判断亦不构成对具体证券或金融工具在具体价位、具体时点、具体市场表现的投资建议。对任何直接或间接使用本公众号所载信息和内容或者据此进行投资所造成的任何一切后果或损失,国海证券及/或其关联人员均不承担任何形式的法律责任。

本微信号及其推送内容的版权归国海证券所有,国海证券对本微信号及其推送内容保留一切法律权利。未经国海证券事先书面许可,任何机构或个人不得以任何形式转载、翻版、复制、刊登、发表、修改、仿制或引用本订阅号中的内容,否则将承担相应的法律责任,国海证券就此保留一切法律权利。

精彩评论