正文概述

沃伦·巴菲特最近出售的股票,包括苹果和美国银行的股票,引起了投资者的质疑。

巴菲特指标说卖出,但你应该卖出吗?

美国经济依然保持弹性,目前较高的估值倍数是合理的。

投资者应该效仿巴菲特的长期战略,继续投资优质公司,并准备在市场低迷时买入。

作者介绍:我是小发发小赚赚。我是一名拐点投资者。我会在股票前景好转时推荐股票。在富途牛牛1700万注册用户 投资组合总收益排名第三 2年半资产上涨7.5倍。即使在2022年纳指暴跌一整年的情况,当年仍实现了60%的年收益。关注我带你穿越牛熊,实现财富自由!!!

论文摘要

沃伦·巴菲特一直在抛售他持有的苹果 ( AAPL ) 和美国银行( BAC ) 股票。他不再相信美国的顺风了吗?

许多分析师指出巴菲特指标表明市场被高估,但这并不一定正确。

尽管最新的就业报告似乎支持经济衰退可能比预期更接近的观点,但进一步的分析表明,经济依然强劲,就业尚未回落。

与此同时,尽管估值似乎过高,但我们也可以基于货币扩张、大盘股的主导地位以及投资者对美国股票的偏好来证明这一点。可以说,至少在某些行业,估值可能会更高。

最终,虽然巴菲特可能出售了一些股票,但投资者最好遵循他的整体策略;专注于积累优质公司并进行长期投资。

巴菲特为何一直在抛售?

沃伦·巴菲特旗下的伯克希尔哈撒韦公司 ( BRK.A , BRK.B ) 最近成为头条新闻,因为他的基金披露已出售价值 31 亿美元的美国银行股票。此次出售发生在伯克希尔出售大量苹果( AAPL ) 股票后不久。

在 2018 年致股东的信中,有一篇题为“美国顺风”的文章描述了美国经济在内战和世界大战等困难面前所展现出的非凡实力,这给了他开始投资的信心,也让他在投资生涯的大部分时间里都遵循着这一原则。

巴菲特是一位着眼于长期的投资者,他总是以合适的价格购买优质公司。这些公司中有许多都是美国主流企业,例如可口可乐公司 ( KO )、美国银行以及最近的苹果公司。

然而,最近的抛售使得伯克希尔持有创纪录的现金量,这让许多投资者怀疑巴菲特是否不再看好该公司。

然而,在我们开始之前,我们必须考虑巴菲特出售股票的诸多原因,例如:

1.税收优化

2.筹集现金购买其他股票/金融资产

3筹集现金用于其他开支

4投资组合重新平衡

他关心的是他所出售的具体公司,而不是更广泛的市场。事实是,我们无法确切知道巴菲特抛售股票的原因,而且我们也不知道他实时在做什么。

巴菲特指标

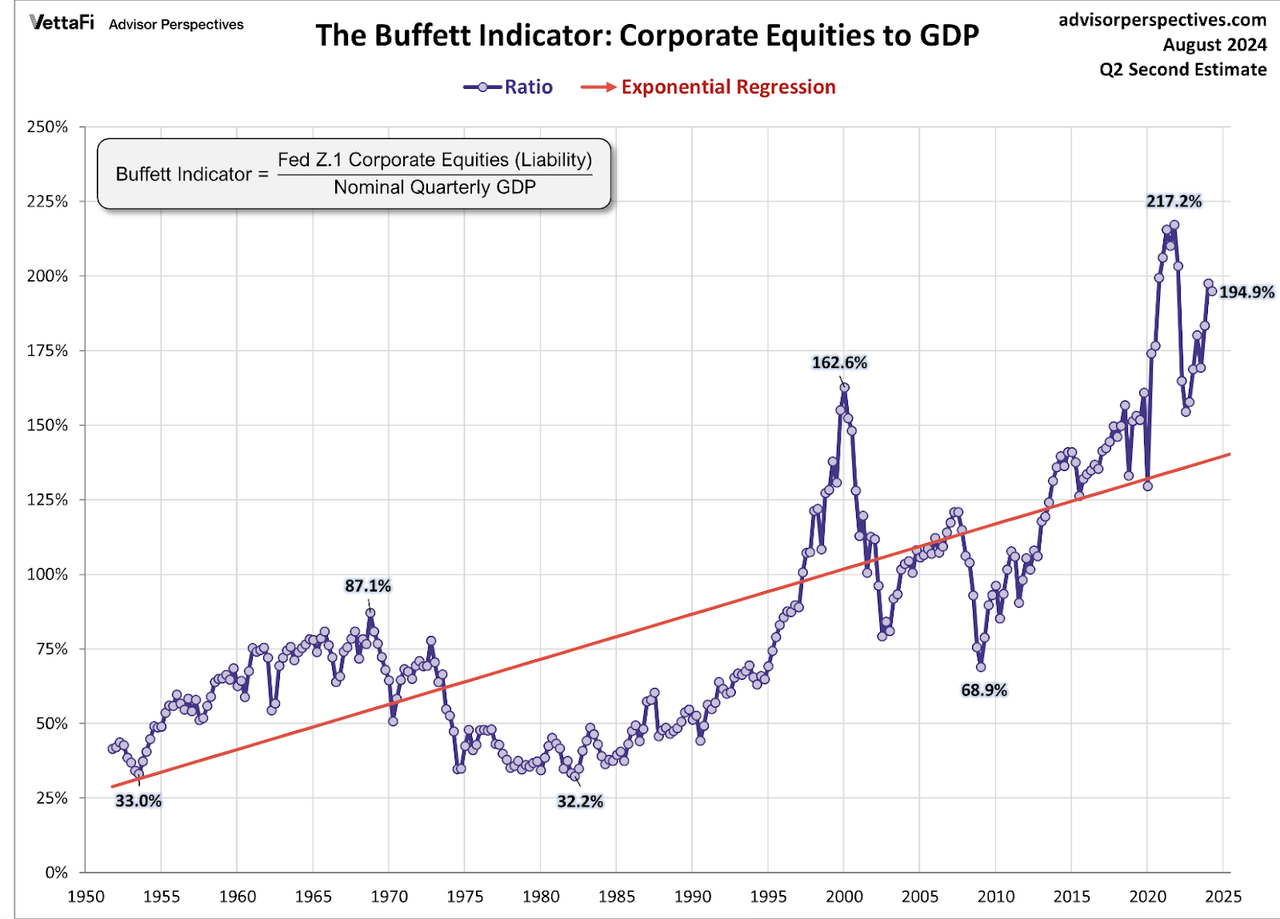

尽管如此,衡量股票估值与美国 GDP 比率的“巴菲特指标”接近 200%,这表明股票可能被高估,这很能说明问题。

当他在 2001 年提出这个指标时,他说这“可能是衡量任何特定时刻估值状况的最佳单一指标”。

他在做出一些投资决策时关注这个指标才有意义。

巴菲特指标 (VettaFi)

这个等式基本上包括两个部分:估值和经济增长。不可否认的是,至少在某些行业,PE 的扩张已经远远超出了我们的预期。

另一方面,最近的数据可能表明美国 GDP 将会放缓,根据巴菲特指标,这将使股票价格更加昂贵。

让我们更深入地探讨一下这些问题,以便最好地评估我们应该如何看待未来的股票市场。

美国是否正陷入经济衰退?

这似乎是最近推动市场走势的原因。最新的就业数据弱于预期,

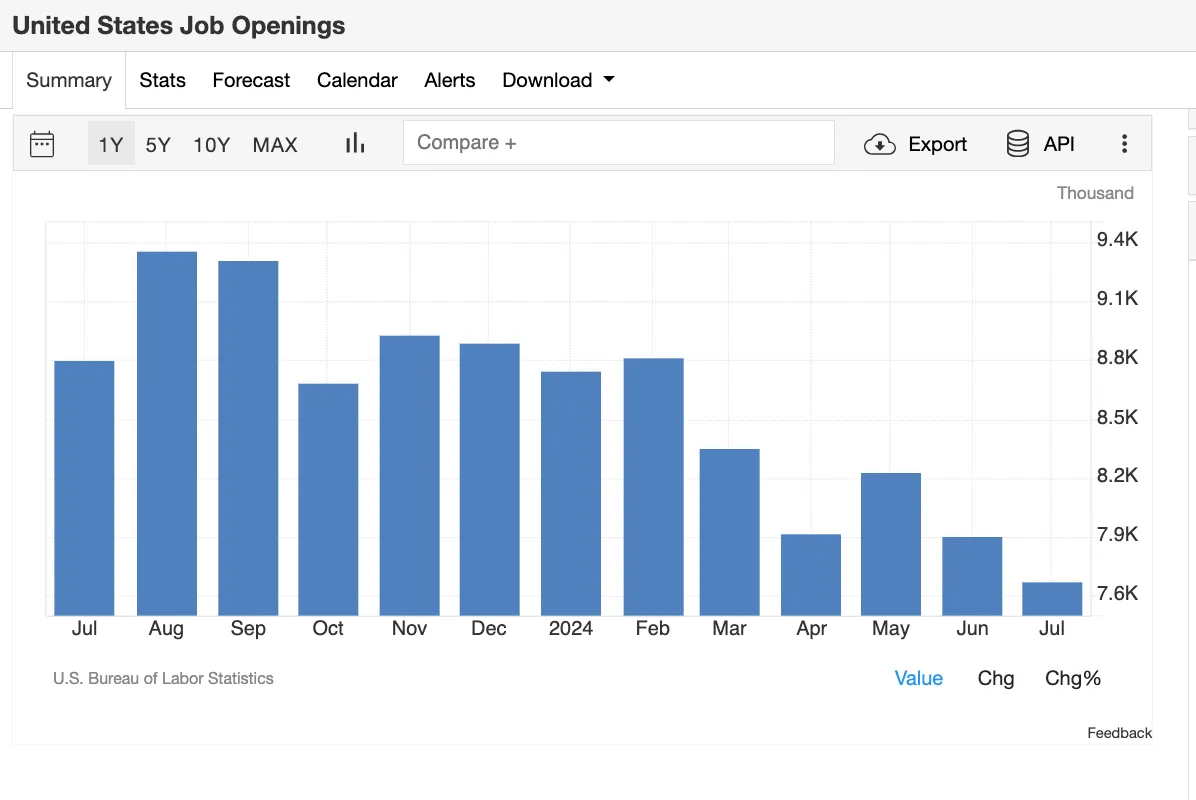

职位空缺 (交易经济学)

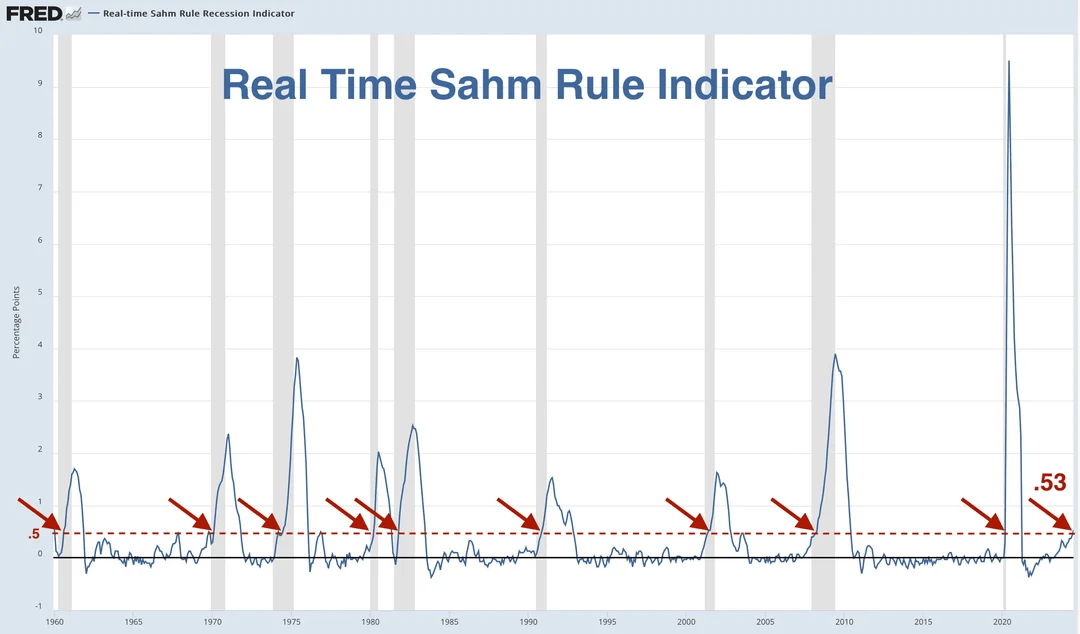

职位空缺降至约760万,呈持续下降趋势。此外,一些分析师指出,衡量失业率变化的萨姆规则已被触发。

萨姆规则 (FRED)

然而,有明显的理由表明,这一次确实有所不同。

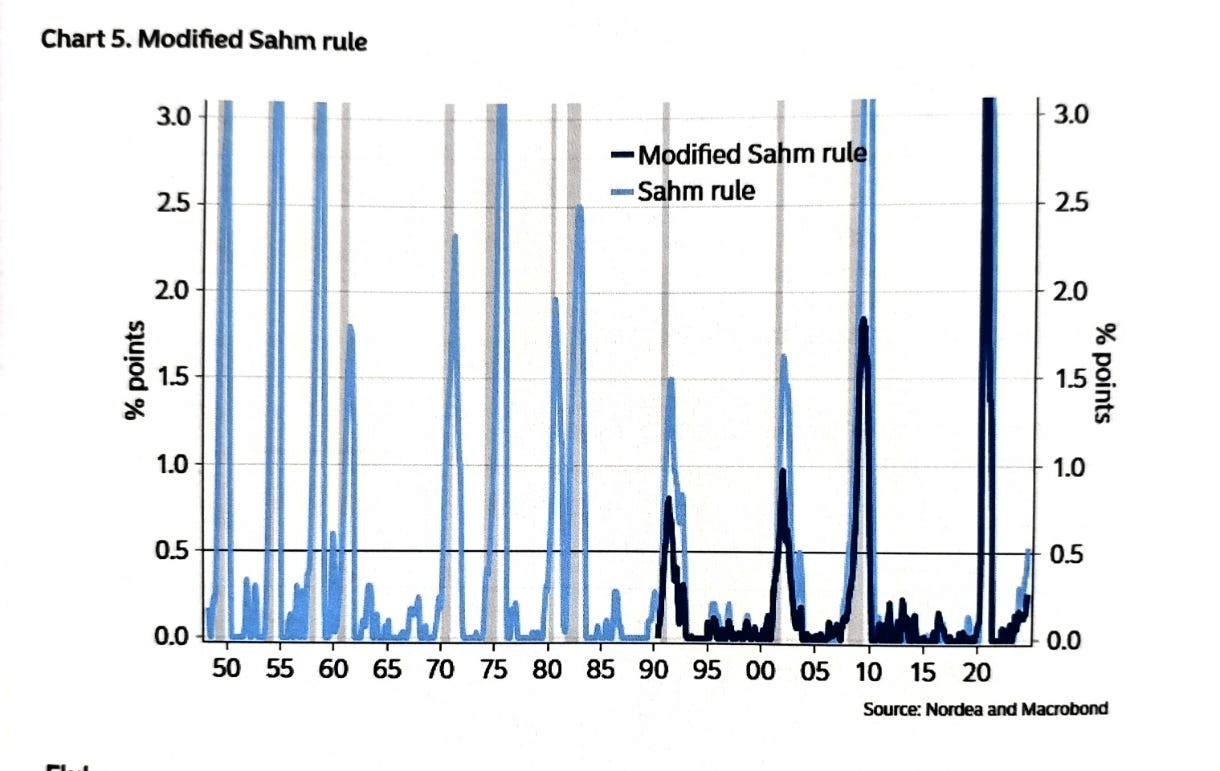

首先,失业率大幅上升是由于移民导致劳动力供应增加。一旦考虑到这一点,如下图所示,我们可以看到,修改后的萨姆规则尚未被触发。

修改后的萨姆规则 (Nordea)

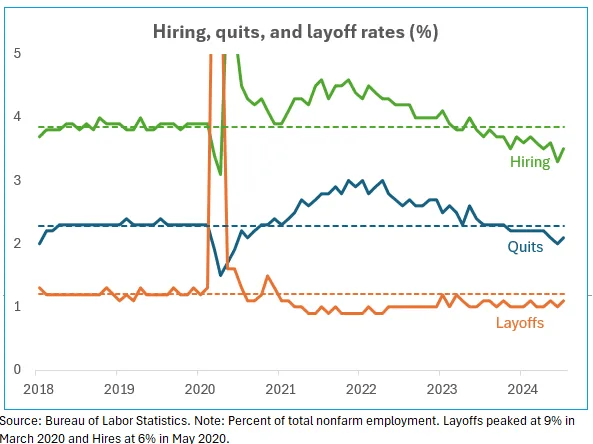

如果我们将就业数据分解为招聘、裁员和辞职,这种观点也得到支持。

招聘、辞职和裁员(BLS)

虽然招聘在疫情后表现强劲,但现在已经放缓,裁员也低于趋势。虽然公司没有扩张,但还没有缩减规模,至少总体上没有。

因此,虽然确实存在经济放缓的迹象,但美国经济并没有发出衰退的信号,尽管外部因素可能会使情况恶化,正如我们将在下文讨论的那样。

估值为何这么高?

另一方面,有人会说,即使经济强劲,估值也太高,因此应该发生调整。

但这是真的吗?

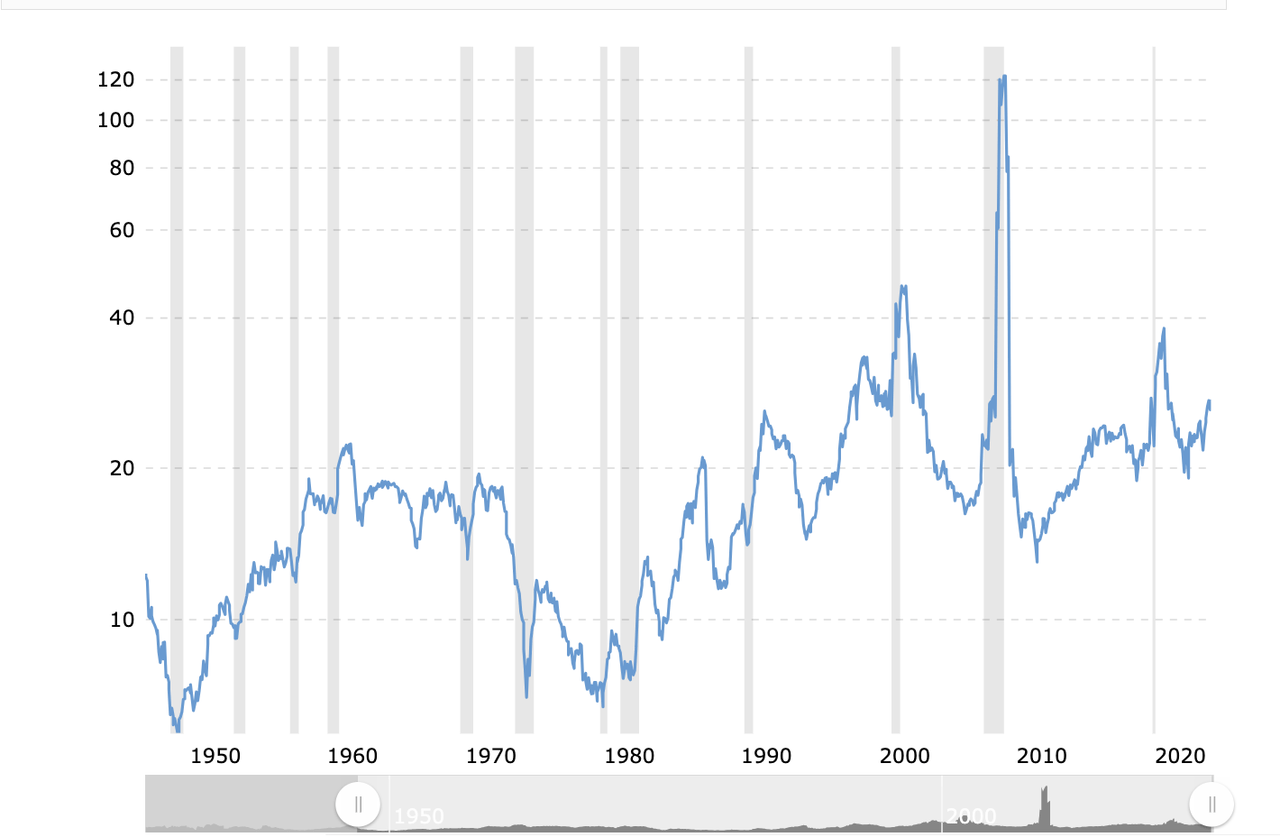

标普市盈率 (宏观趋势)

从历史数据来看,标准普尔 500 指数的市盈率实际上并没有高于趋势水平。

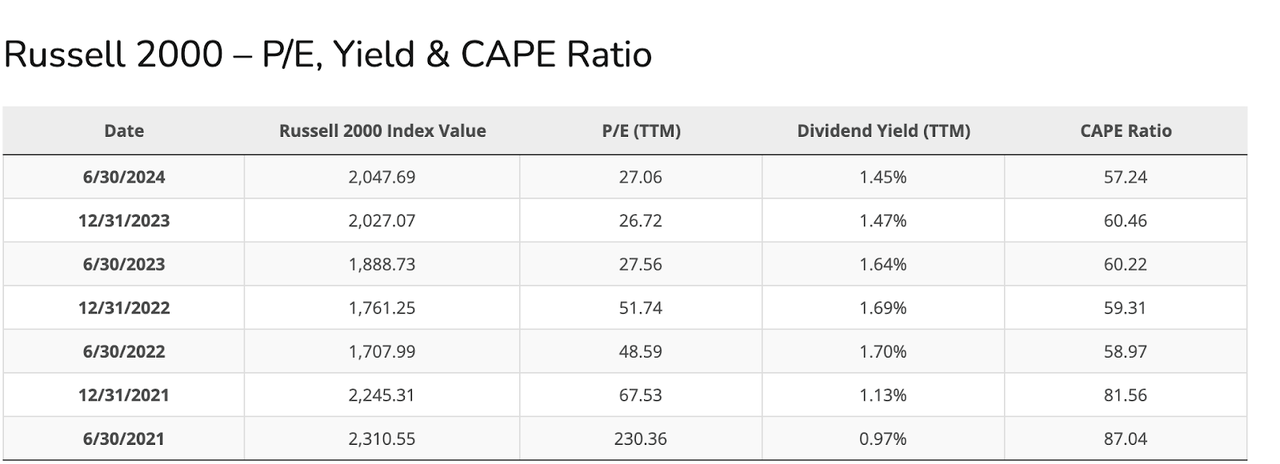

与此同时,罗素 2000 指数的交易价格远低于 2021 年、2022 年甚至 2023 年的水平。

罗素 2000 PE (sibilresearch)

当然,有几个原因可以解释为什么美国的估值应该更高。

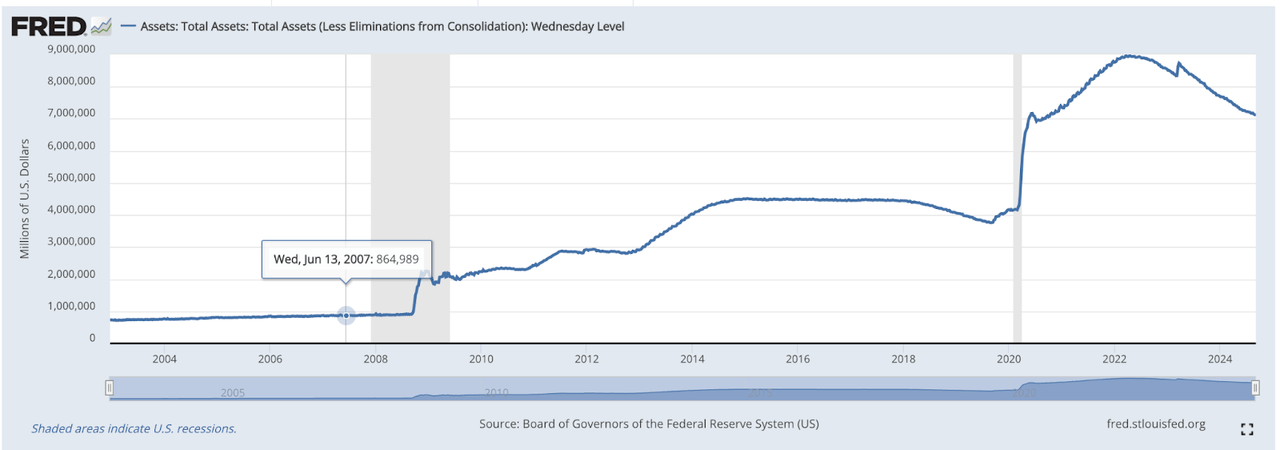

货币刺激

首先,面对我们在 COVID 期间看到的前所未有的刺激措施,甚至早在 2008 年量化宽松开始时,市盈率就会更高。

美联储资产负债表(FRED)

这导致资产估值上升,直接增加了家庭净资产。2020 年前所未有的财政刺激措施也助长了这一趋势。

偏好美国股票

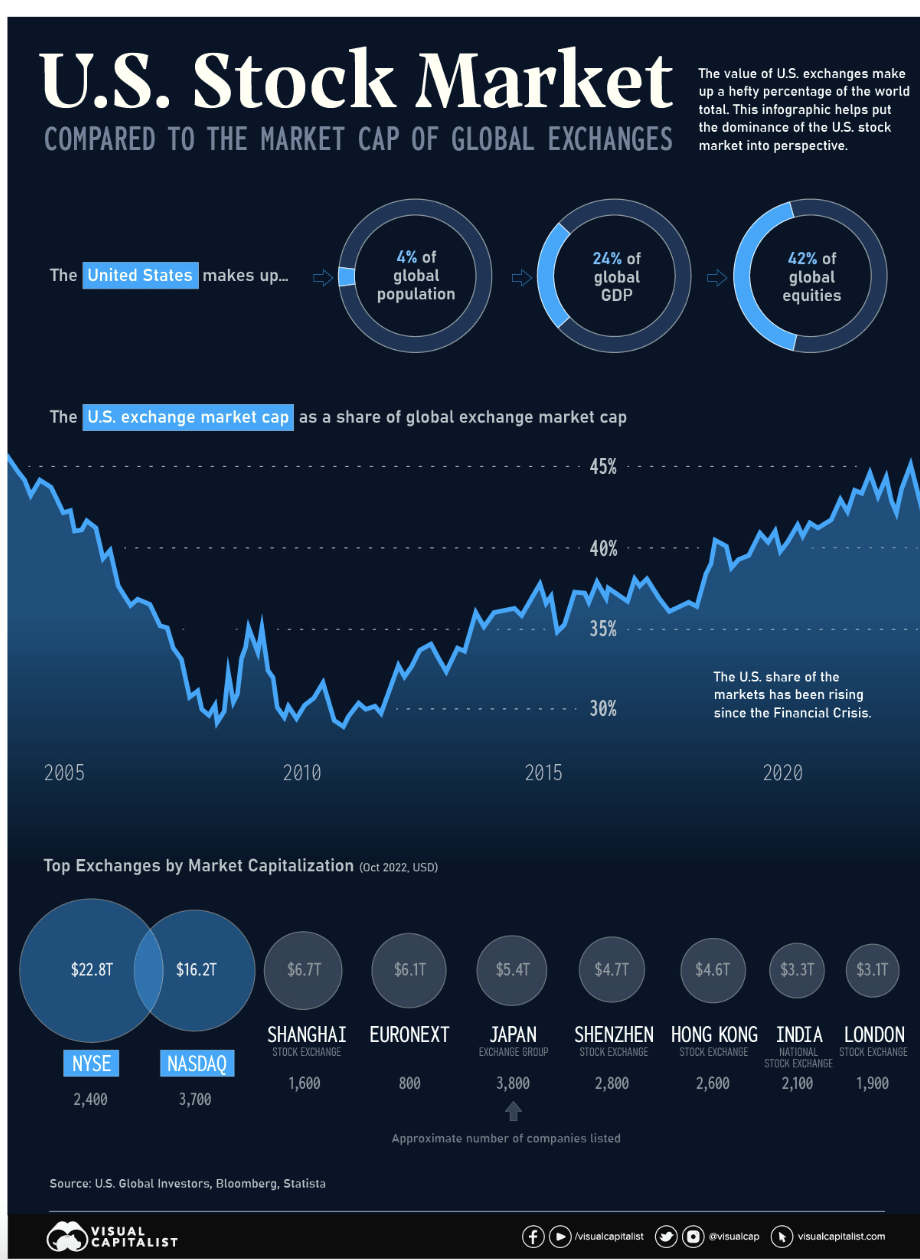

美国股票和经济数据(Visual capitalist)

很明显,过去几年投资者对美国股票的投资越来越多。尽管美国占全球 GDP 的 24%,但其股票却占全球股票的 42%。许多在美国交易的公司最有可能从未来的技术进步中获益,这可能是投资者青睐这些股票的原因。

大型股占据主导地位

最后,值得一提的是,指数已由超大市值公司主导。这些公司往往具有以下特点。

1.强劲增长

2 高利润

3强劲的资产负债表

因此,这些公司拥有更高的市盈率是正常的,因为这些公司的收益质量更高,反过来,这也意味着指数的市盈率更高

借鉴巴菲特的经验

总而言之,我建议投资者学习巴菲特的经验。

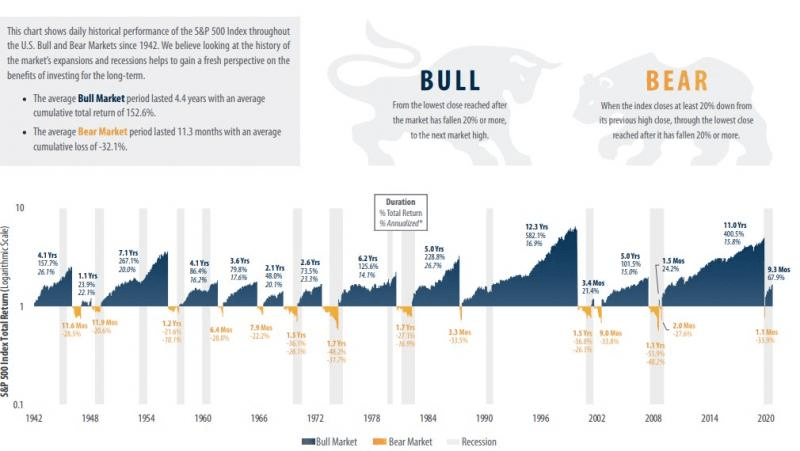

牛市与熊市 (getrichslowly)

沃伦·巴菲特一直以长期投资而闻名,而这也让他获益匪浅。熊市虽然痛苦,但与牛市相比,熊市其实相当罕见。

有意义的抛售应该被视为买入时机。和巴菲特一样,我仍然看好股票,但也准备了一些现金,以防股价下跌。

总体而言,我认为美国数据并不能描绘出令人信服的衰退/熊市图景,但我们还必须考虑其他风险因素。

风险因素

话虽如此,来自国外的风险因素可能很快就会破坏股市。

当然,日元套利交易最近被人们谈论很多。

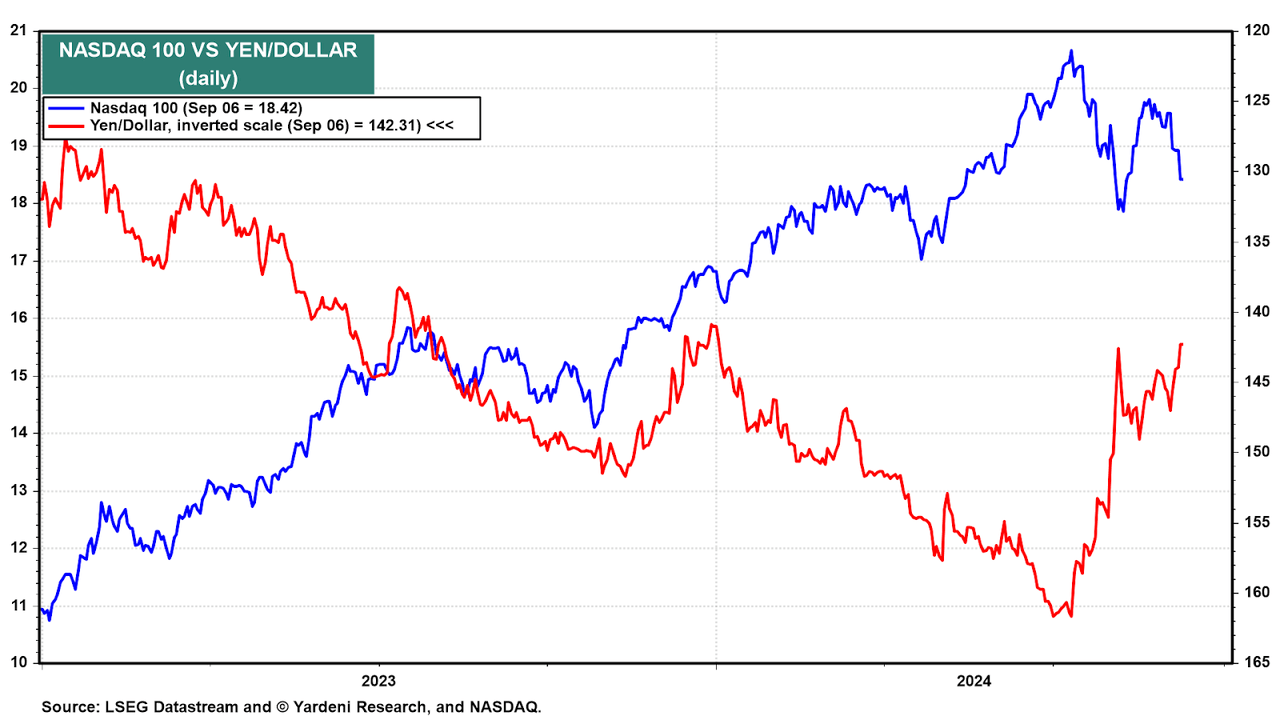

纳斯达克兑日元 (LSEG)

日元升值不利于股市,日本央行似乎有意收紧货币政策。不过,在 8 月份出现大规模抛售后,日本央行也出面安抚了市场。

另一方面,中国也是一个潜在的风险因素。中国经济持续低迷,其房地产泡沫和整体经济似乎仍有一段路要走才能破灭。这最终可能会对世界经济造成冲击,并足以撼动市场。

最后的想法

巴菲特指标可能让我们相信股票被高估,巴菲特卖出数千亿美元的股票,投资者已经对市场更加谨慎,脚底抹油,随时撤离市场。避免损失。

精彩评论