$ulta beauty(ULTA)$ 公布了成为巴菲特的新晋持仓股后的第一份财报,由于整体业绩、指引纷纷不及市场预期,盘后大跌8%,投资者惊呼”巴菲特是不是看走眼了“?

业绩总结

收入和利润未达预期

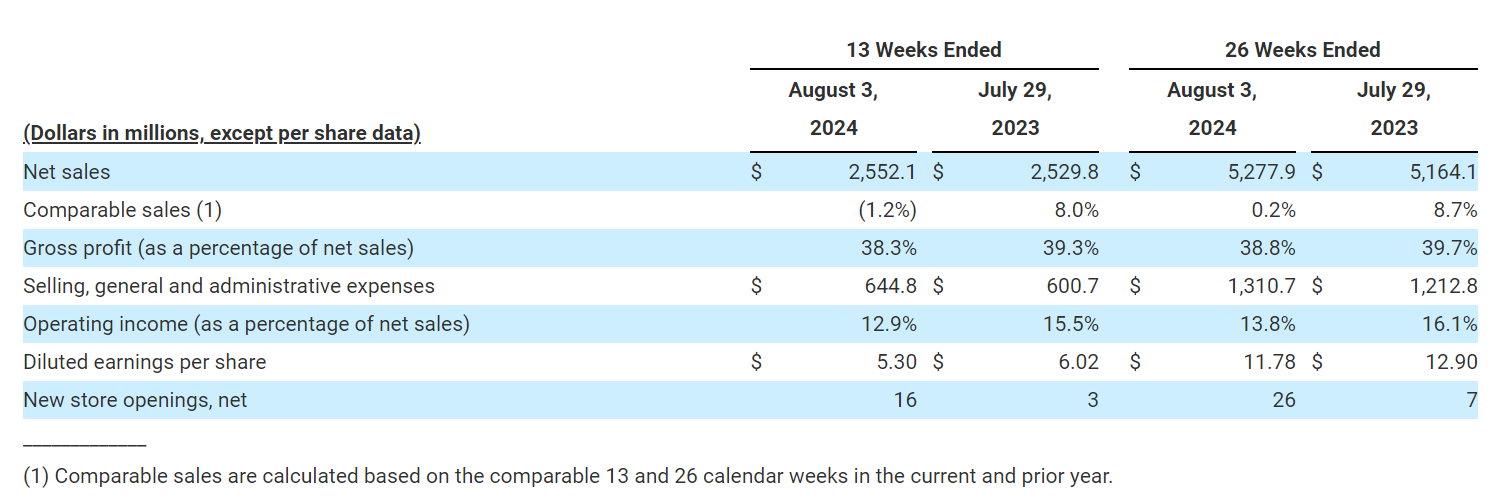

总营收为25.5亿美元,同比增长4%,但仍低于市场预期的26亿美元。

净利润为2.526亿美元,低于去年同期的3.001亿美元。

每股收益为5.30美元,低于分析师预期的5.5美元。

门店业务拖累

同店可比销售额下降1.2%,低于市场预期的1.3%增长。

其中,交易量下降1.8%,客单价增长0.6%。

全年指引下调

公司将2024财年全年销售额指引下调至110亿-112亿美元,低于此前预测的115亿-116亿美元。

每股收益指引也从之前的25.20美元-26.00美元下调至22.60美元-23.50美元。

可比销售额指引从此前的2%-3%增长下调至-2%至0%。

投资要点

是什么原因导致Q2业绩Miss?

可比销售额下降,并且主要是交易量减少。公司认为,宏观经济条件(如通货膨胀和消费者支出下降)可能导致消费者在美容产品上的支出减少,从而影响门店的销售。

由于商品毛利率的降低和门店固定成本的分摊增加,导致整体毛利率下降至38.3%。

销售、一般和行政费用占销售额的比例上升至25.3%,主要由于门店薪资和福利的分摊增加、企业开支以及市场营销费用的上升,因为面临来自其他美容零售商,如Sephora等的激烈竞争,这些都对门店的盈利能力造成了压力。

ULTA Beauty是如何吸引投资者的?

无论是巴菲特还是他的投资经理,都不会随随便便增加一只持仓,而且BRK并不是以持仓范围广著称的。ULTA也有它独特的魅力能成为巴菲特的持仓。它的优势也正好符合巴菲特的选股逻辑。

稳定的头部市场份额和行业地位,作为美国最大的专业美容零售商,Ulta在1120亿美元的美国美容市场中占据9%的份额,公司在资本效率和资产周转率方面表现优异;

稳定的客户基础和忠诚度计划(会员)。公司的4300万Ultamate会员为公司提供了95%的销售额,为公司提供了稳定的现金流,会员数量在疫情前为3400万,增长十分迅速;

当前的估值较低,且已经反映了未来十年几乎没有自由现金流增长的预期,也成为公司的基础。

此外,尽管所有消费行业的公司都不可避免地面临宏观逆风,但是美妆类的公司确是细分领域中表现最坚挺的。随着经济环境的改善和消费者信心的恢复,Ulta有机会重新获得增长动力。

关于巴菲特持仓

ULTA至占巴菲特持仓的0.1%,是非常微小的部分;

历史上巴菲特并不是没有亏过钱,割肉出局也不少见,比如航空股;

芒格甚至有过持仓一个季度就卖掉的经历,他们这些老伙计也可以是非常灵活的

精彩评论