Snowflake作为软件成长公司的代表,在公布25年Q2业绩之后大跌8%,这也是该股继巴菲特在Q2清仓以来,最大的一次跌幅。只能说,巴菲特清仓得很及时。

关键财务指标

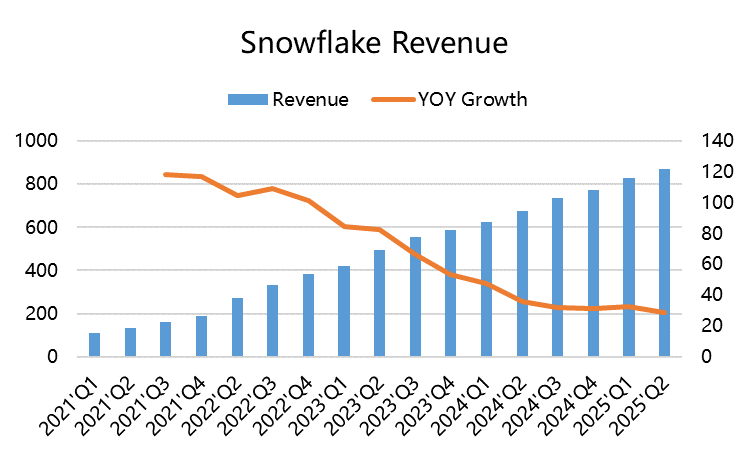

收入

总收入达到8.688 亿美元,同比增速29%,超过市场共识的8.5015亿美元。

其中产品收入同比增长30%,达到8.29亿美元,也略超市场预期

每股收益(EPS)

调整后的每股收益报告为0.18 美元,超过市场共识预期的0.16 美元。

账单金额

本季度账单金额为7.79 亿美元,低于预期的8.319亿美元。

剩余履约义务(RPO)

RPO 报告为52亿美元,同比48%的增长,这几个季度表现稳定

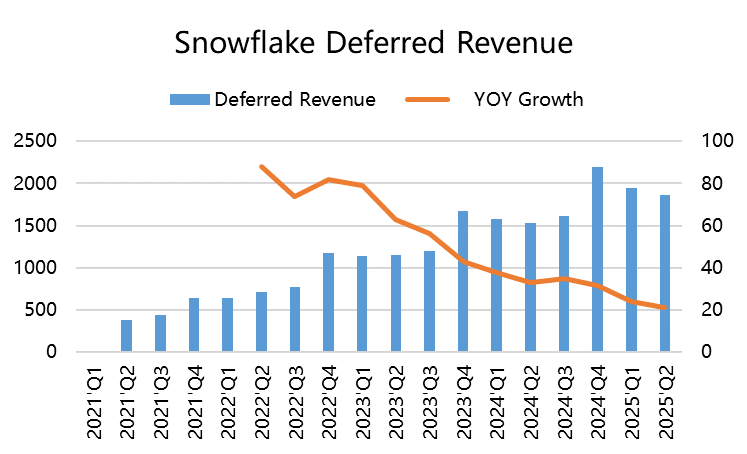

递延收入

递延收入为18.6亿美元,同比增长21%,低于市场预期。

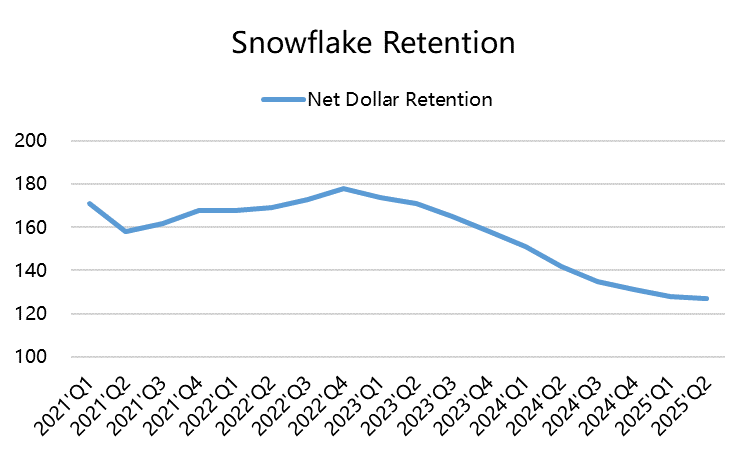

净收入留存率

Q2的Net Dollar Retention下降至127%,虽与上个季度的128%差别不大,但于此前的150%以上的水平也下降不少。

指引与展望

对于截至2024年10月的Q3,公司预计产品收入将在8.5亿美元至8.55亿美元之间,中点为8.525亿美元,略高于市场预期的8.48亿美元。

全年产品收入指导从33亿美元提高到33.6 亿美元,与市场预期相符。

投资要点

为何提升指引还大跌?

尽管当季的收入超预期,但是几个指标的下滑,仍然让市场担心

账单总额不及预期,虽然同比上升48%达到7.79亿,但市场预期为8.32亿;

递延收入不及预期,市场预期为19.6亿美元,公司实际为18.6亿美元;

留存率的下滑。从24年Q1开始,留存率水平就从150%以上的水平下降至130%以下,尽管新增客户也很多,但反应了产品的用户粘性没有之前那么高了。投资者也会担心其他公司的AI产品对其带来的竞争,会影响今后的业绩。

运营成本依然较高,现金流并不健康。公司的Snowflake的大幅上升,年增长率达到31.61%,在Q2的运营费用也达到9.36亿美元,超过市场预期,营业亏损也扩大至3.55亿美元。此外还有大量的股票薪酬权益,日后会对公司的股价带来影响。

担心客户流失。今年5月,Snowflake遭遇了一次数据泄露事件,大量客户数据被盗。虽然公司CEO在电话会上表示,网络安全事件对Snowflake的消费几乎没有影响,CrowdStrike的故障也只是对少数客户产生了短暂影响,整体业务未受损。但是与 $亚马逊(AMZN)$ Redshift、 $微软(MSFT)$ Fabric、$Databricks等其他竞争者相比,在成本管理和工作量管理技术上的不足,可能会影响其市场竞争力。

高增长已经褪去光环。公司在2022财年增长了106%,在2023财年增长了70%,但在2024财年仅增长了38%。Snowflake管理层预计这一放缓将继续,2025财年预计仅增长24%。

精彩评论