当一个市场经济增长,经济数据都好;企业盈利增长高于预期,证券市场越来越好,投资者越来越有自信,越来越变得乐观,认为一切风险都是良性的,高风险高回报,一切下跌都是买入的时机;盲目乐观、盲目兴奋、变得无忧无虑时——这时就需要小心了。

尤其是最好的市场中的最好行业,比如纳斯达克指数。但是,纳斯达克指数有什么可担心的?其实,越涨越没有什么可担心的。只要忽略情绪,看看漂亮的基本面,根本没有必要担心。对比同期差的市场,越上涨越有理,还能顺便抨击糟糕的市场。然而,极端行情都是极端情绪合力推出来的。

一味地判断市场低估高估是刻舟求剑,只有极端的低估高估,配合极端情绪的低迷高涨,才会有比较好的交易机会。正方一致性地压倒反方,或者相反。所以,很多投资者在热门市场追热点,而且确实属于多数投资者的行为。真正出现了极端行情和极端情绪的时候,反而容易被忽略。

市场上涨得好,有些即使是一次又一次的反向规律的呈现,也容易被忽略。

比如紧缩对市场不好,如果市场上涨得好,会认为经济好才紧缩。

认为降息更能上涨,但是历史上大部分下跌发生在第一次降息之后。

所以,总是忽略规律。

《投资最重要的事》中写的:“我们也许永远都不知道我们将来会去哪里,但是我们最好搞清楚我们现在正在哪里。”

“这次不一样”这五个字是最昂贵的、最危险的。市场在中间区域的贵贱很难分辨,市场在极端区域的贵贱即使分辨起来难度相等,也会更加可靠。因为情绪更加不理性,发生反转的可能的概率会增加。

理解了这些才能找到赚钱的良机。

境外指数的上涨,纳斯达克ETF带着标普500ETF拉升的。不是所有板块都上涨。

如果境外配置,看看几个方向。

(一)全球医疗指数。长期持有中逆势创出了历史新高。

全球医疗指数因为布局全球市场,而且权重是行业龙头公司,比起标普医药、标普生物科技、纳指生物科技都有稳定性和低回撤性,能够很好地平滑组合业绩。

(二)美国消费指数。巴菲特砍仓式减持了苹果,增持了美妆公司Ulta Beauty, 这个公司2023年末占美国消费指数基金仓位的0.61%。

不是为了抄作业,超低仓位也抄不了,长期持有美国消费指数基金恰巧碰上了美国消费行业还有价值。

需要注意的是巴菲特减持苹果后降至30%的比例,科技行业持仓仍然靠前,只是分散了行业同时增持了现金。资产配置是需要思考的。

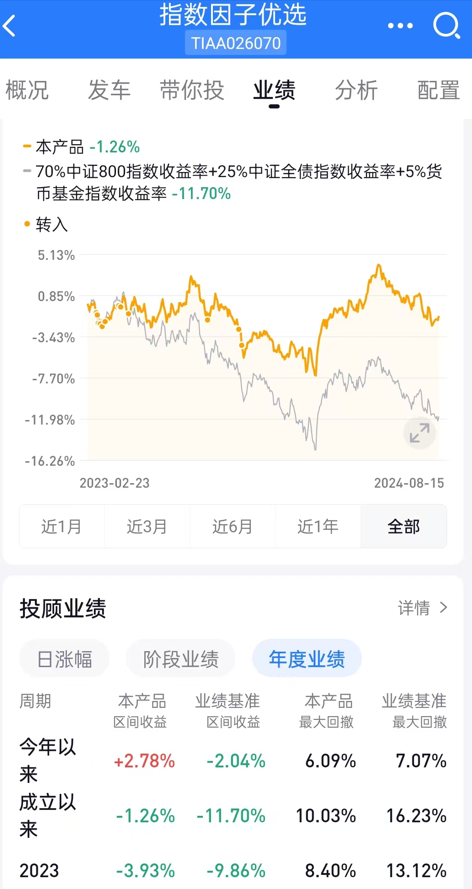

我配置的指数因子优选持有纳斯达克指数、全球医疗指数、美国消费指数。

(三)价值投资指数。

华宝证券指数因子优选投顾组合的QDII仓位只占两成。境内指数基金,如中金优选300指数基金年内收益也很好。我的场内组合年内收益一模一样。

投顾组合持仓了将近二十只场外成分基金,我的证券场内组合持仓了二百只以上的证券。

虽然今年以来沪深300全收益指数和中证A50全收益指数的年内收益是零,但是沪深300指数和中证A50指数依然战胜了沪深市场多数指数。不在数量,而在策略,当前环境,资产配置,用Smart Beta配置境内市场,用全球指数基金配置全球市场,慢慢地做,稳稳收益。

仓位慢慢加减,有了机会慢慢调整。

精彩评论