本篇报告核心解决以下问题:1)中国农业机械行业具有怎样特征,能否实现长期增长?短期驱动因素是什么?2)一拖股份的增长动能包括哪些,如何维持竞争优势?

一、公司概况——中大型拖拉机龙头公司,国机集团为控股股东

一拖股份为中大型拖拉机龙头公司,主要从事农业机械、动力机械及相关零部件产品的研发、制造和销售;公司凭借产品优势、技术优势一直保持着大轮拖、非道路动力机械产品国内市场前列,并成功销往全球140多个国家和地区。

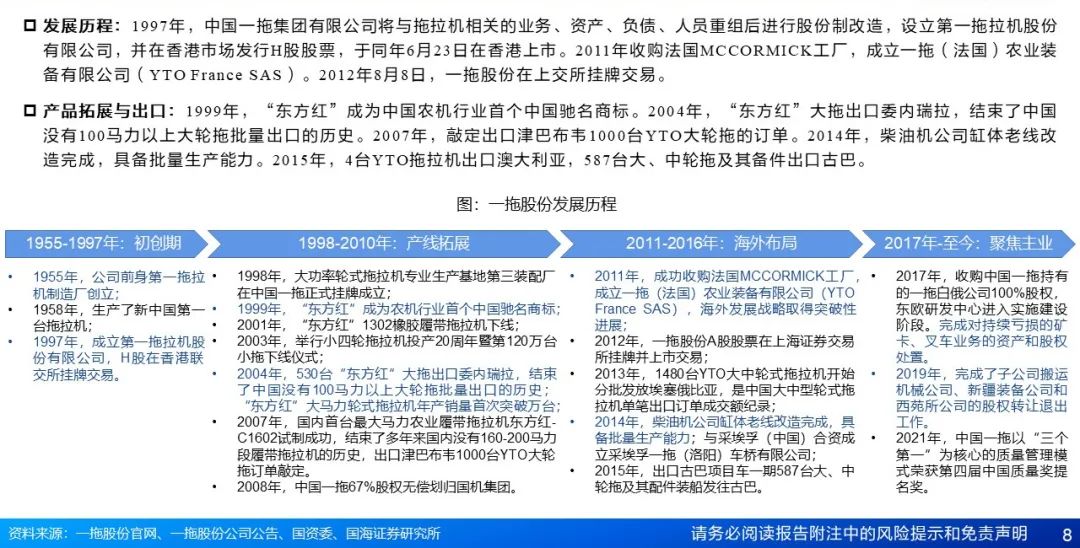

一拖股份经历初创期、产线拓展、海外布局、聚焦主业四个历史时期。1955-1997年为初创期,成立第一拖拉机股份有限公司,并在香港联交所上市。1998-2010年为产线拓展时期,“东方红”成为农机行业首个中国驰名商标,成功研制首台160-200马力拖拉机产品。2011-2016年为海外布局时期,收购法国MCCORMICK工厂;2017年-至今为回归主业时期,持续进行资产处置与人员精简。

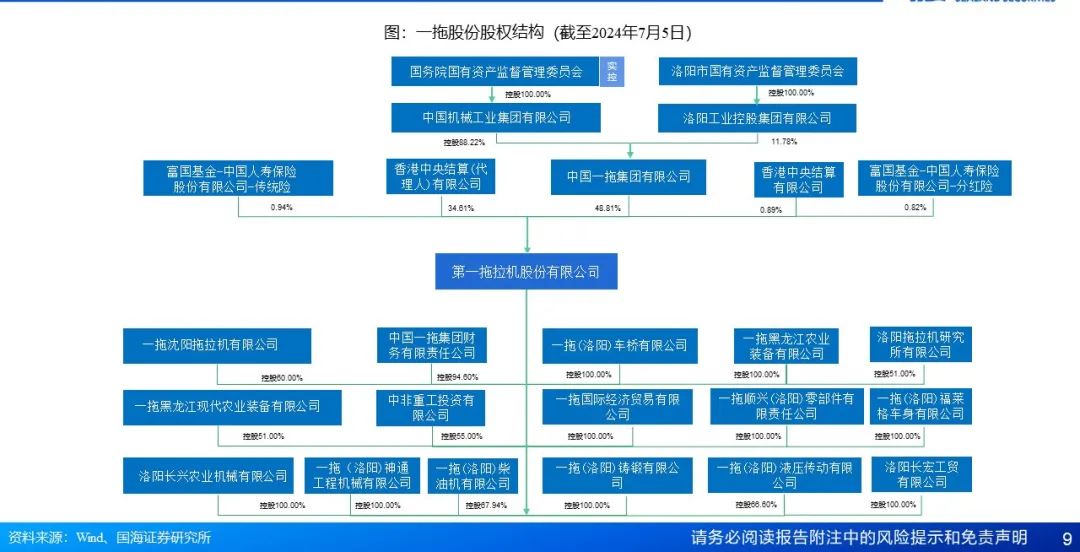

一拖股份控股股东为国机集团,高管多为工程师背景;重视股东回报, 2020-2023年,现金分红的CAGR值为62.1%。

二、农用机械行业——机械化水平稳步提升,大型农机空间广阔

农业机械应用于“耕种管收”各个环节;拖拉机是最主要的农业动力机械。

农机市场全球千亿美元,中国市场增速更快:根据威马农机招股书、FactMr,2022年全球农业机械市场空间1620亿美元,以亚太、北美等为主导。根据中商产业研究院,2023年中国农业机械市场空间5,857亿元,2017-2023年复合增速7.0%,全国农业机械总动力平稳增长。

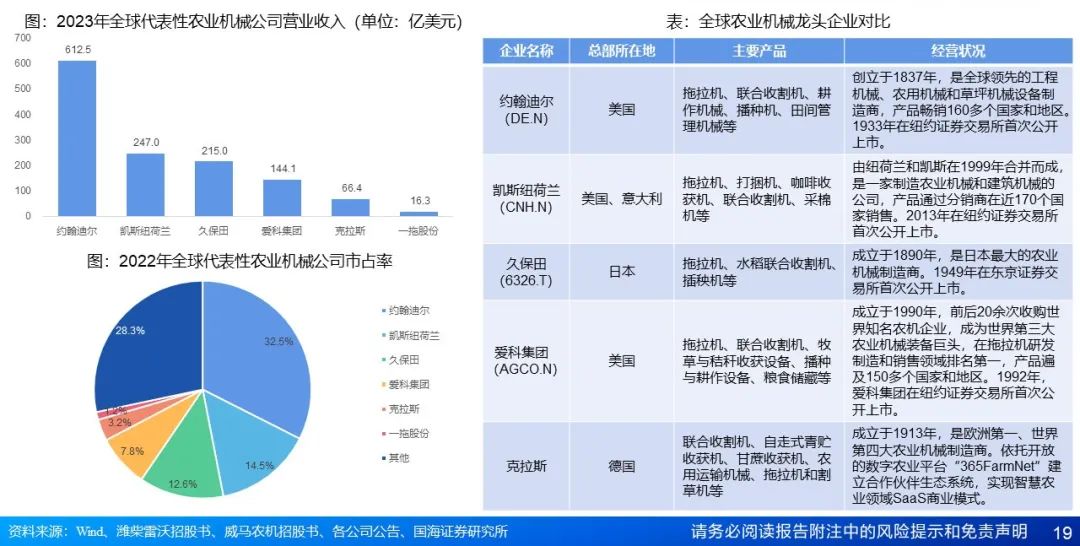

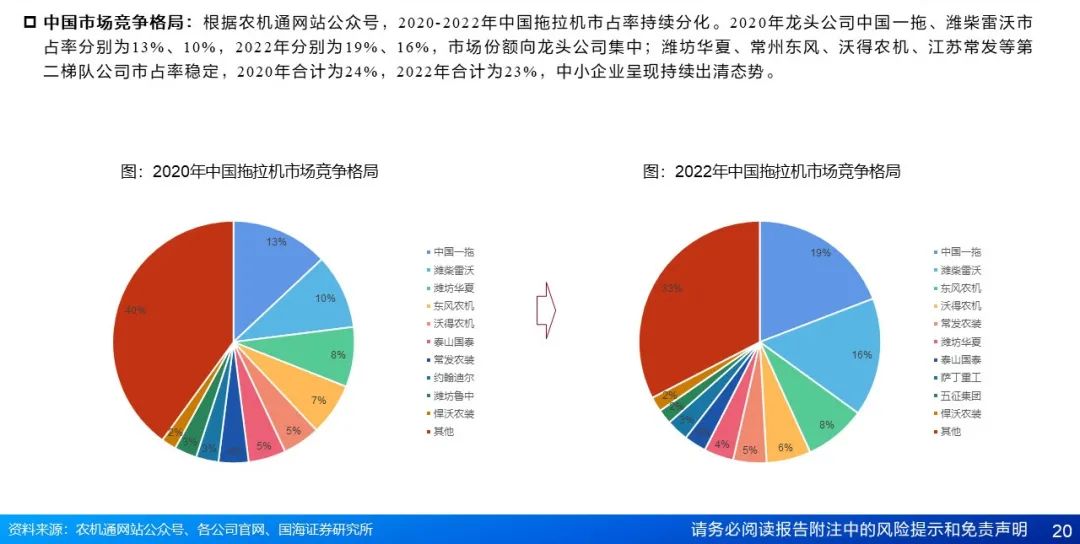

中国市场公司龙头优势显著,市占率持续提升:根据潍柴雷沃招股书、各公司公告,全球农机市场竞争格局集中,2022年约翰迪尔、凯斯纽荷兰、久保田市场份额分别为32.5%、14.5%、12.6%,一拖股份市占率仅为1.2%。根据农机通网站公众号,中国拖拉机行业市场份额向龙头公司集中,2020-2022年一拖股份市占率从13%提升至19%,中小企业持续出清。

农业机械化水平提升、大马力拖拉机占比提升、中国农机出口市场回暖:根据农业农村部,2004-2022年全国农作物耕种收综合机械化率持续提升,主要粮食作物基本实现机械化。根据国家统计局数据,大马力拖拉机产量及保有量提升,2018-2022年中国大中型拖拉机保有量复合增速为5.6%,2018-2023年,中国大型拖拉机产量复合增速为21.7%。根据海关总署数据,2024年中国农机出口市场回暖,俄罗斯、乌克兰为大马力拖拉机出口主要市场。

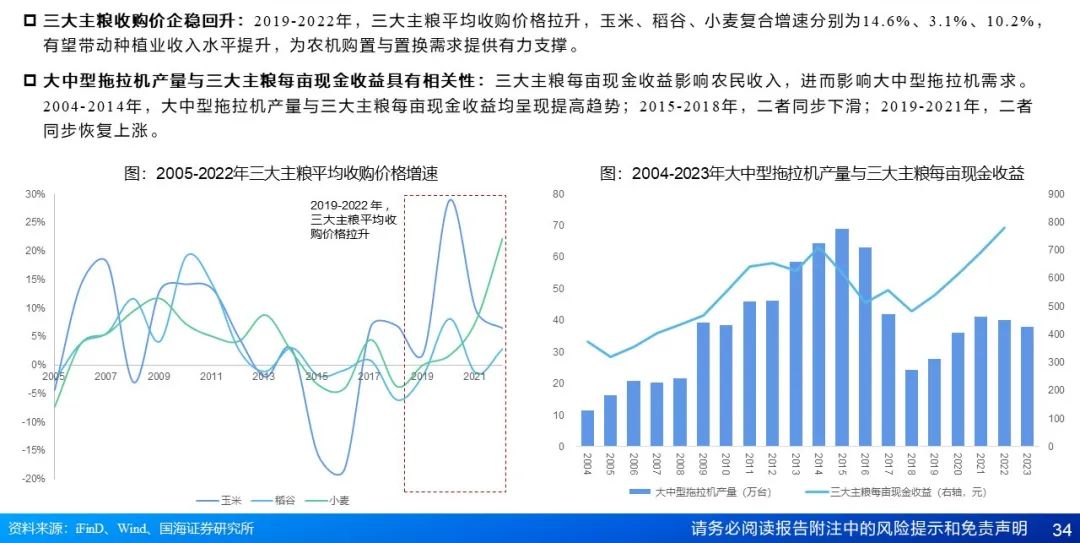

长期驱动因素为农业劳动力减少、土地流转政策、农机购置补贴政策,短期驱动因素国标切换、报废更新补贴政策、粮价企稳:农村人口老龄化及外出务工趋势明显,农业劳动力持续减少,农业自动化势在必行;土地流转政策促进规模化经营,根据Wind数据,家庭农场与专业合作社占土地流转面积比例逐渐提升,从2015年的21.8%提升至2022年的35.6%,大型农机空间广阔。农机购置补贴政策降低农民购机门槛,报废更新补贴推动以旧换新;国标切换导致行业需求短期前移,技术难度提升利好龙头;根据iFinD数据,2019-2022年,三大主粮平均收购价格拉升,为种植业收入提供有利支撑。

三、公司亮点——大马力技术领先,出海有望贡献新增量

一拖股份品牌悠久、大马力技术领先:“东方红”品牌是中国农业机械行业最早的驰名商标,具有悠久历史,根据中国路面机械网数据,“东方红”品牌2022-2023年位于拖拉机年度排行榜首位,市场认可度高。在拖拉机技术方面,国内只有一拖股份、潍柴雷沃掌握无级变速CVT技术,且一拖股份400马力产品已有样品;公司具备发动机等核心零部件的自制能力,有效保障产品质量。

海外营收持续增长,有望贡献新增量:2019-2023年,一拖股份海外营收持续增加,从2019年的2.93亿元增加至2023年的9.85亿元,复合增速为35.4%。以俄语区、南美为重点区域,持续发力海外市场,2023年拖拉机产品出口销量同比增长43%,有望贡献更多增量。

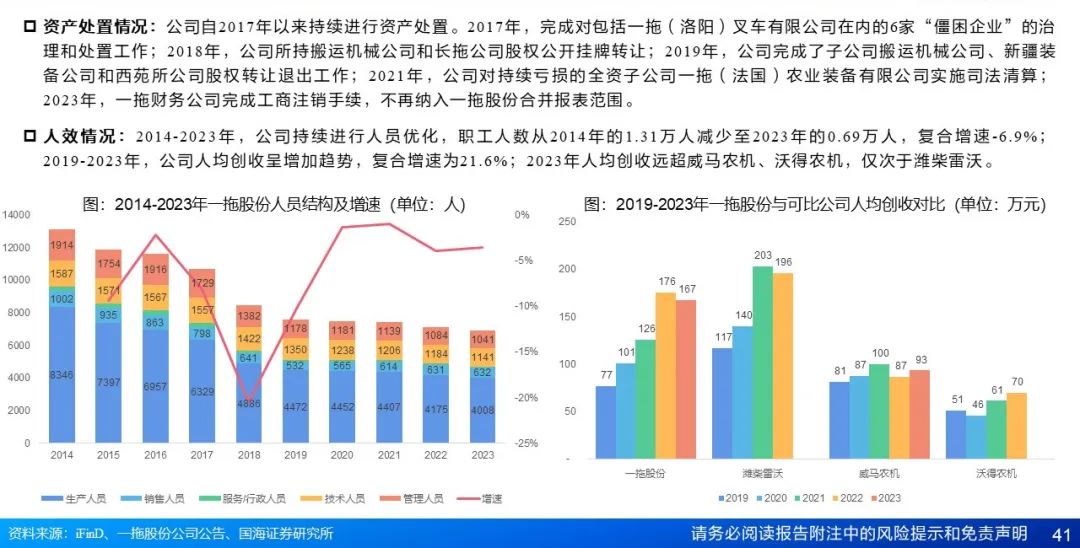

持续进行资产处置与人员精简,人均创收提升:一拖股份自2017年以来持续进行资产处置,先后完成一拖(洛阳)叉车有限公司、一拖(法国)农业装备有限公司、一拖财务公司的处置;2014-2023年持续进行人员优化,职工人数从1.31万人减少至0.69万人;2019-2023年,公司人均创收呈增加趋势,复合增速为21.6%,人均创收与潍柴雷沃共同位于第一梯队。

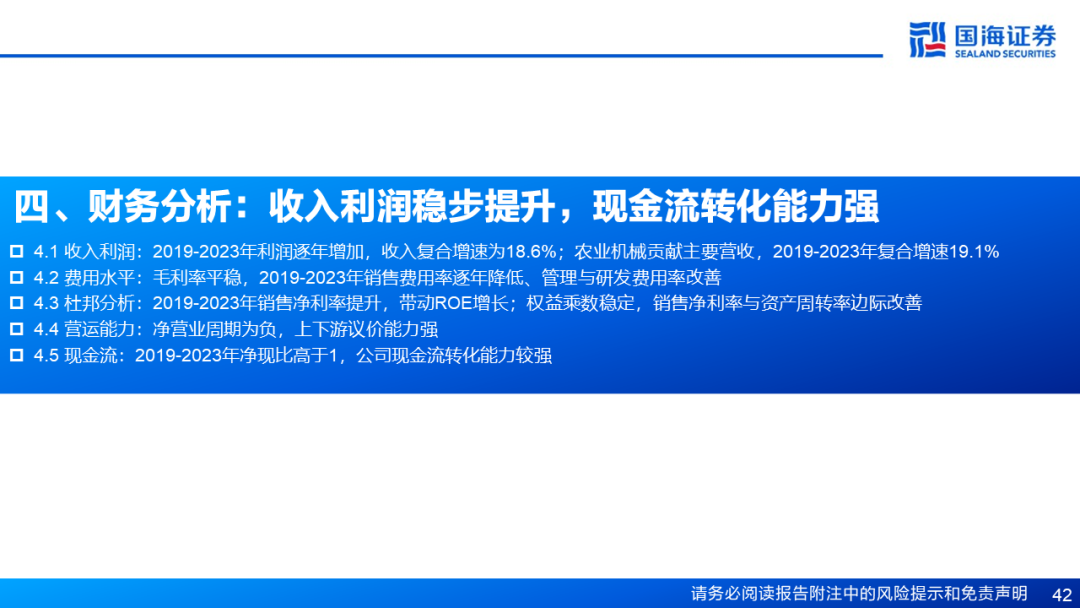

四、财务分析——收入利润稳步提升,现金流转化能力强

一拖股份自2017年处置资产、2019年行业规范化发展以来,收入利润稳步增长:2019-2023年利润逐年增加,收入复合增速为18.6%;农业机械贡献主要营收,2019-2023年复合增速19.1%。毛利率平稳,2019-2023年销售费用率逐年降低、管理与研发费用率改善。

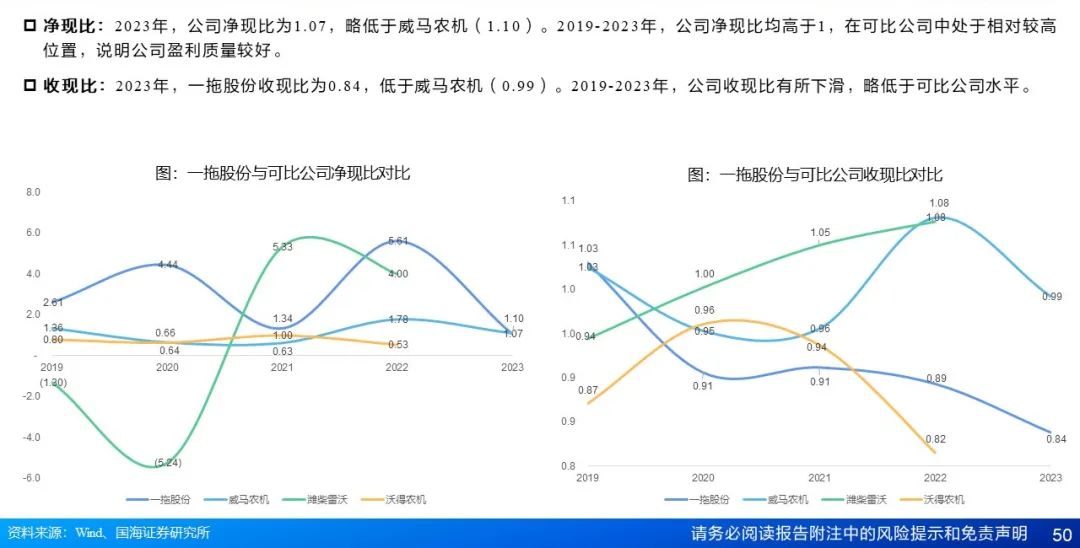

一拖股份2019-2023年销售净利率提升,带动ROE增长,权益乘数稳定,销售净利率与资产周转率边际改善。一拖股份营运能力强、现金流好,公司净营业周期为负,上下游议价能力强;2019-2023年净现比高于1,公司现金流转化能力较强。

五、投资建议与风险提示

投资建议:预计一拖股份2024-2026年营业收入分别为128.39/144.37/161.98亿元,归母净利润分别为11.55/13.35/15.33亿元,对应PE分别为14.05/12.17/10.59X。一拖股份作为国内中大型拖拉机龙头企业,受益中国农业自动化、大中型拖拉机渗透率提升,有望凭借品牌优势与技术实力占据更多市场份额,同时海外业务提供第二增长曲线。首次覆盖,给予“买入”评级。

风险提示:补贴政策变动风险、农产品价格变动风险、行业竞争格局恶化风险、海外市场拓展不及预期、下游需求不及预期、产品迭代风险。

1.1 一拖股份:中大型拖拉机龙头,主营农业机械、动力机械

1.2 发展历程:收并购推动公司发展,拖拉机销往海外各国

1.3 股权结构:国资委实控,国机集团为公司最大股东

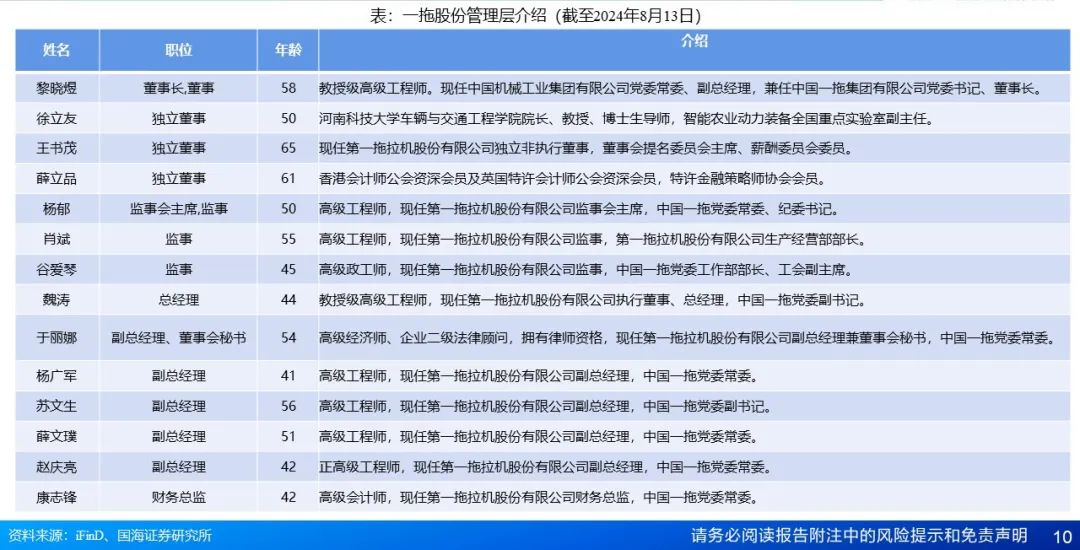

1.4 管理层:公司高管多为工程师背景

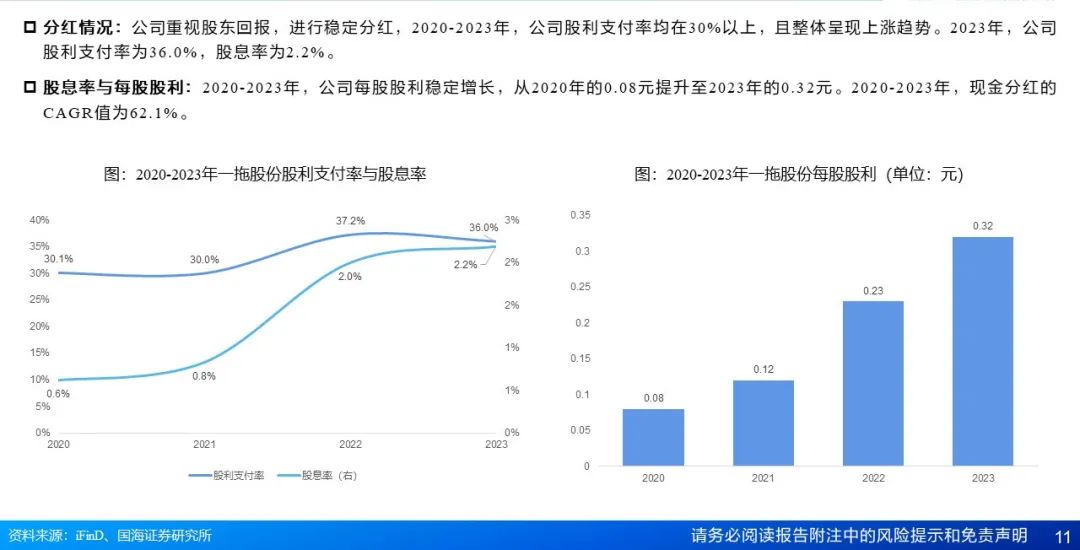

1.5 分红:重视股东回报,2020-2023年,现金分红的CAGR值为62.1%。

2.1 农用机械:种植业“耕种管收”全流程覆盖

2.1 拖拉机:最主要的农业动力机械,适用于耕、耙、播、收各阶段

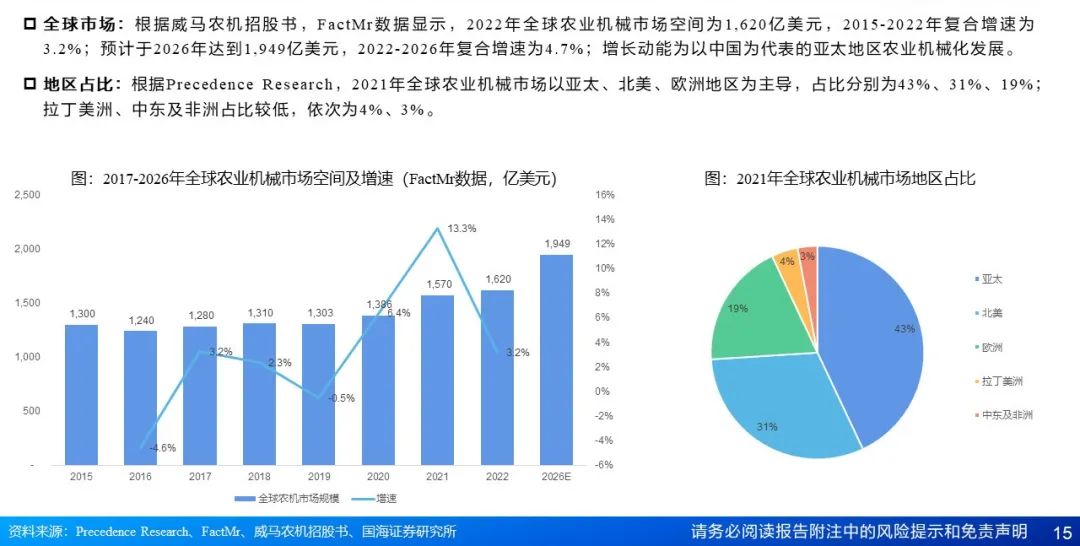

2.2 全球市场:2022年市场空间1620亿美元,以亚太、北美等地区为主导

2.2 中国农机市场:2023年市场空间5,857亿元,2017-2023年复合增速7.0%

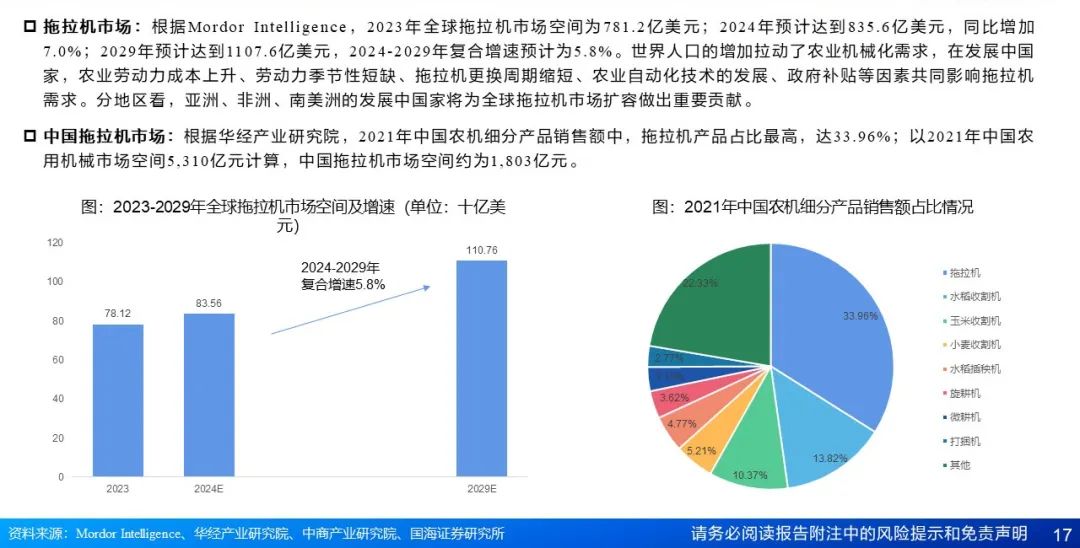

2.2 拖拉机市场:2024-2029年全球市场CAGR预计为5.8%

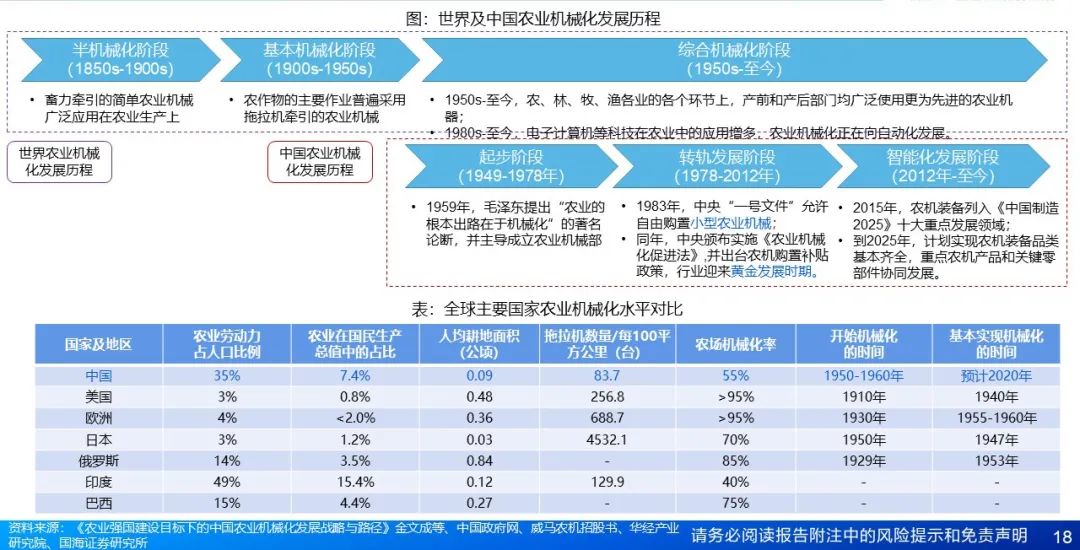

2.2 发展历程:中国农业机械化起步较晚,与发达国家相比尚有差距

2.3 竞争格局:全球农机市场竞争格局集中,一拖股份与龙头尚有差距

2.3 竞争格局:中小企业持续出清,一拖股份龙头优势显著

2.4 发展趋势1:农业机械化水平不断提升,主粮生产基本实现机械化

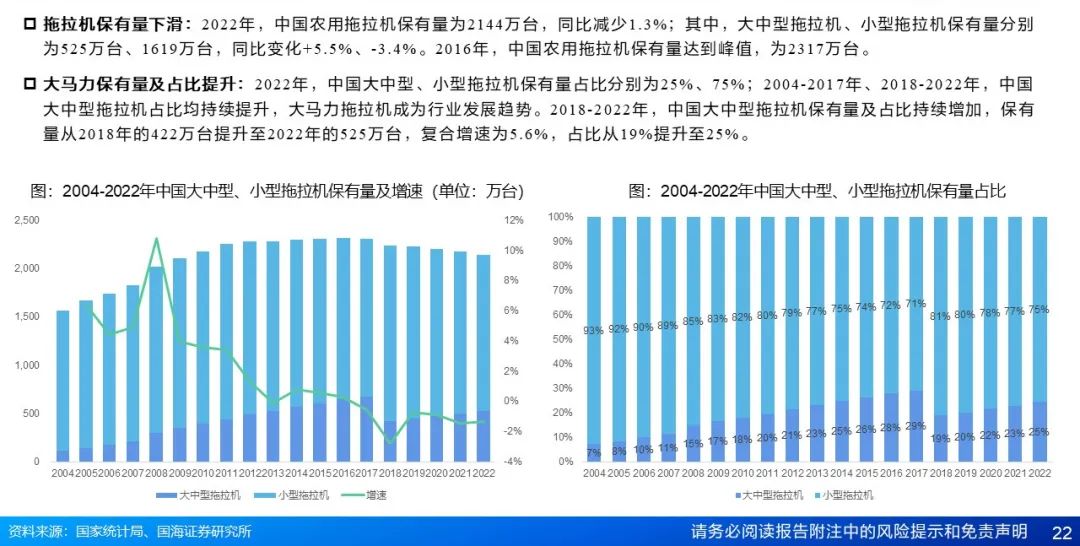

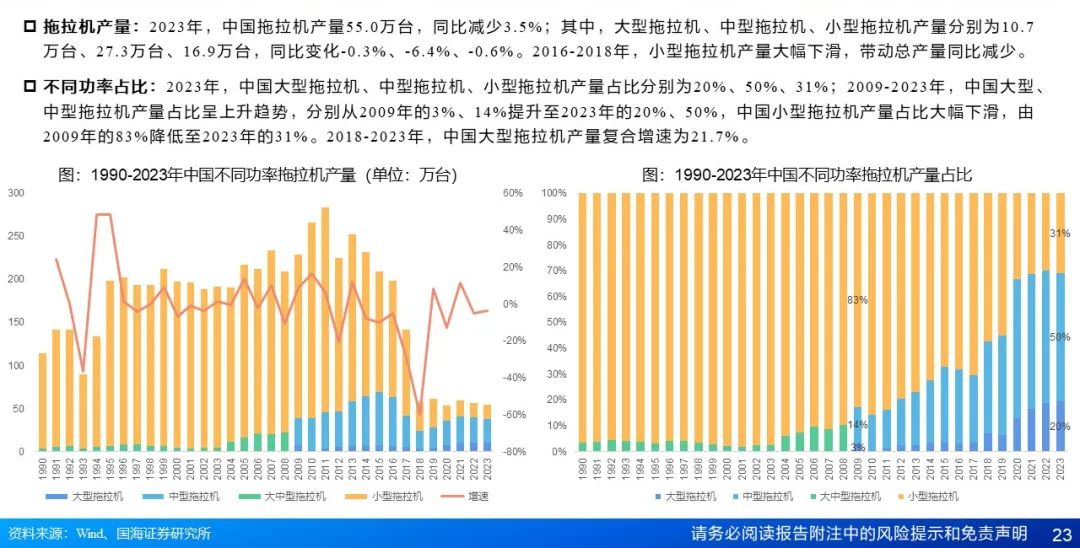

2.4 发展趋势2:拖拉机产量及保有量下滑,大马力占比迅速提升

2.4 发展趋势2:拖拉机产量及保有量下滑,大马力占比迅速提升

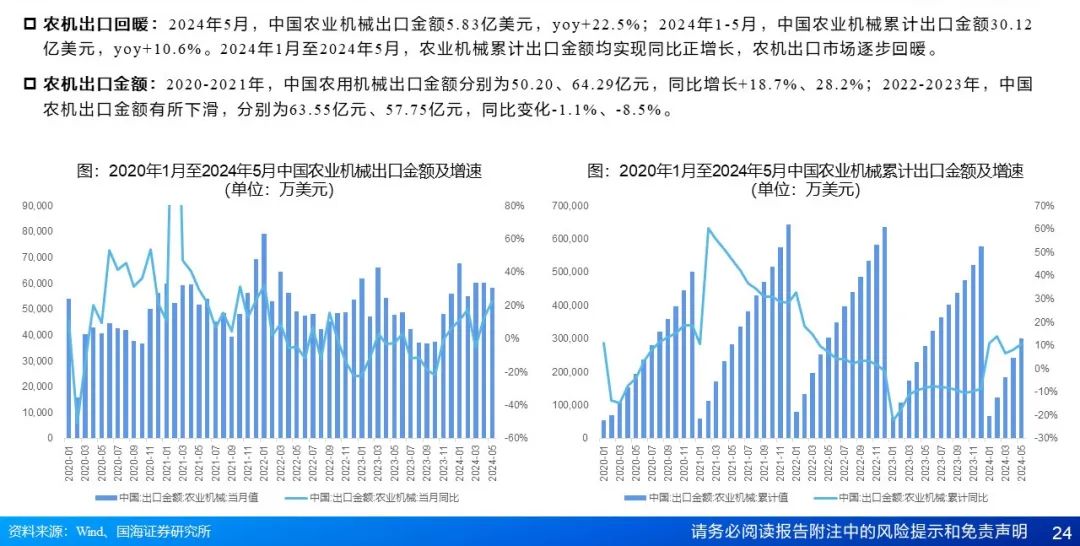

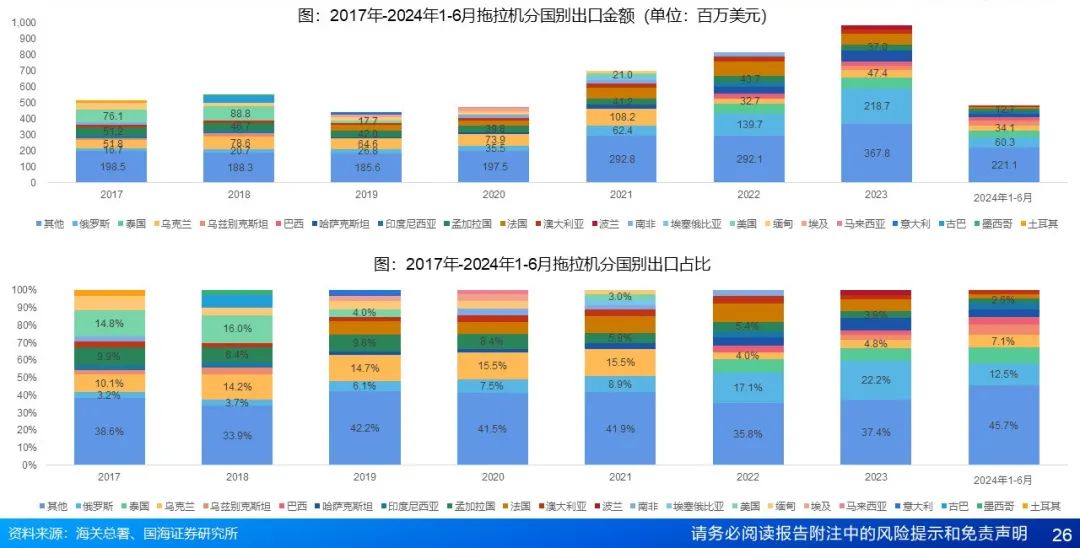

2.4 发展趋势3:2024年中国农机出口市场回暖

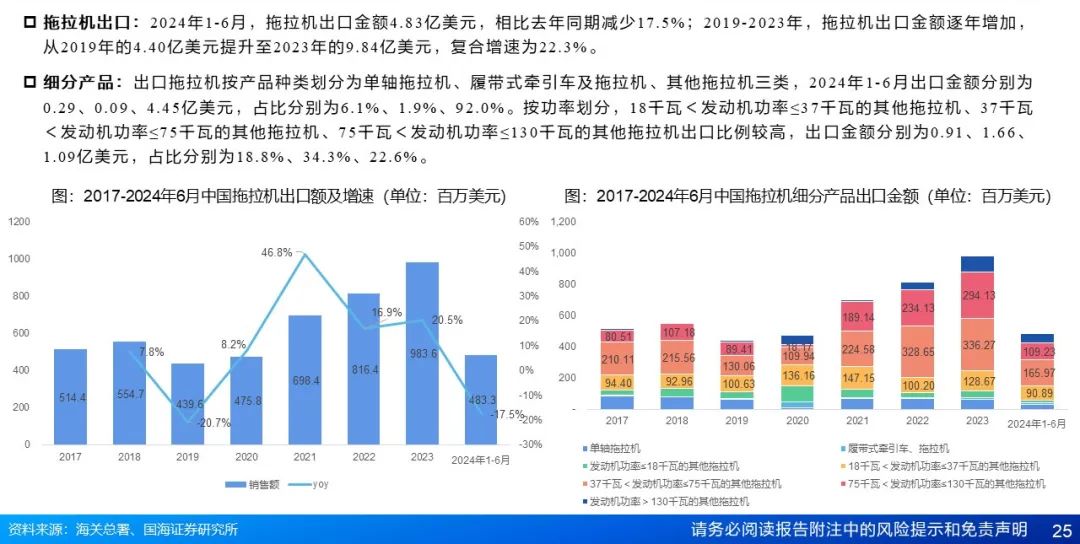

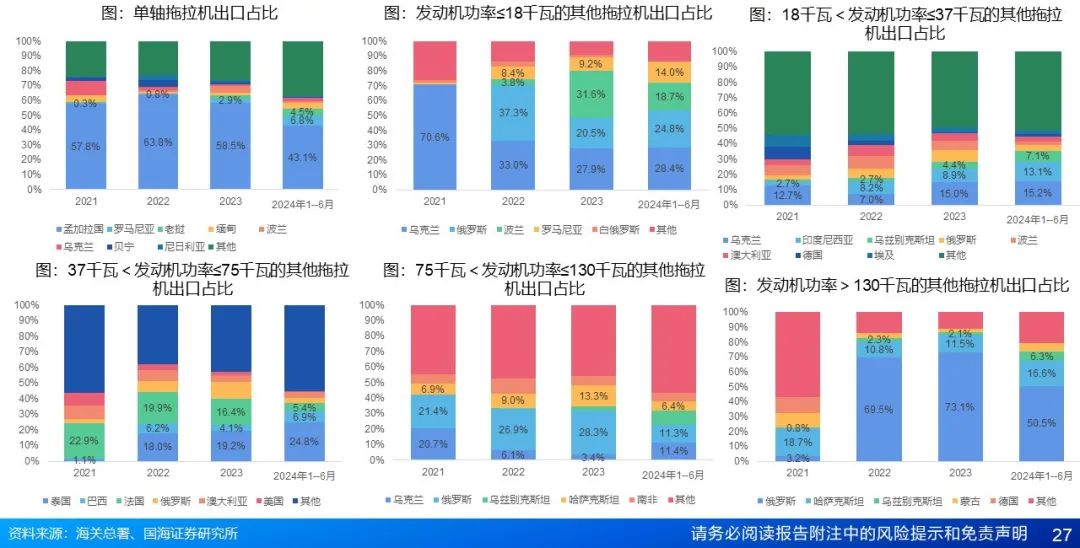

2.4 发展趋势3:2019-2023年拖拉机出口金额提升,18~130千瓦为出口主力

2.4 发展趋势3:主要出口市场由美国向俄语区迁移

2.4 发展趋势3:2021年以来,俄语区成为拖拉机出口主要市场

2.5 驱动因素1:农村人口老龄化+外出务工趋势明显,农业自动化势在必行

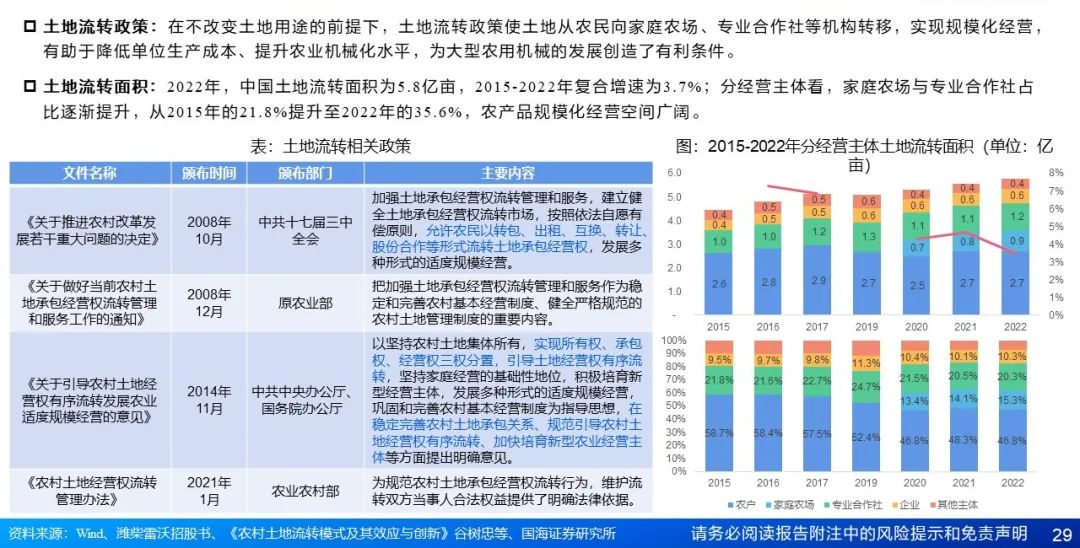

2.5 驱动因素2:土地流转促进规模化经营,大型农机空间广阔

2.5 驱动因素3:农机购置补贴政策降低农民购机门槛

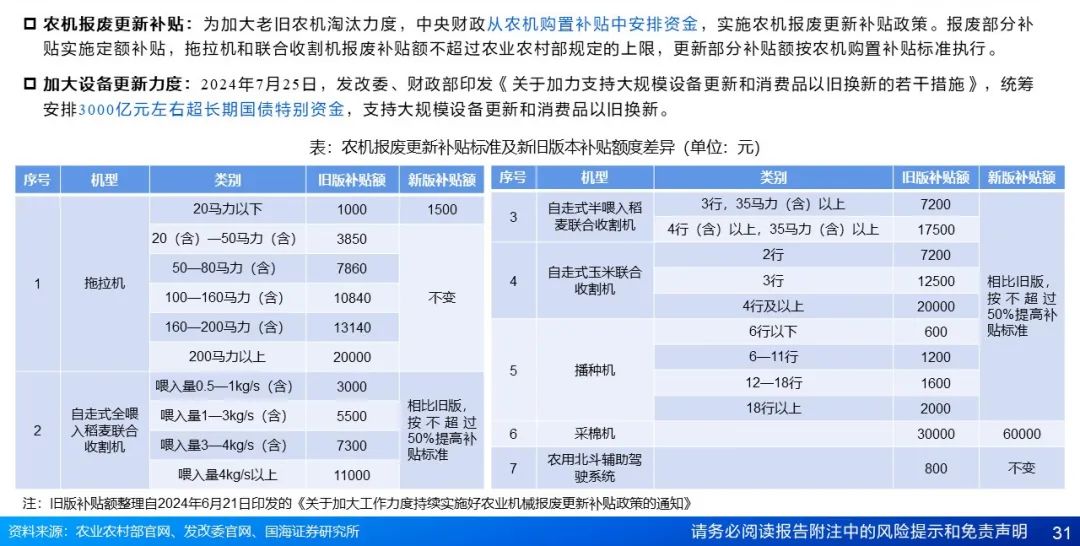

2.5 驱动因素3:农机报废更新补贴推动以旧换新

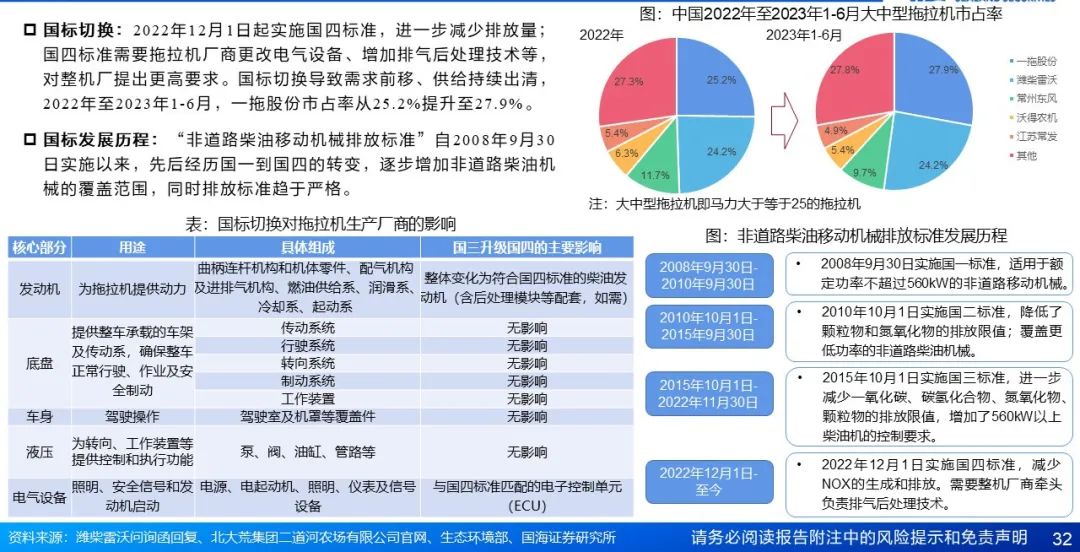

2.5 驱动因素3:国标切换导致行业需求前移,技术难度提升利好龙头

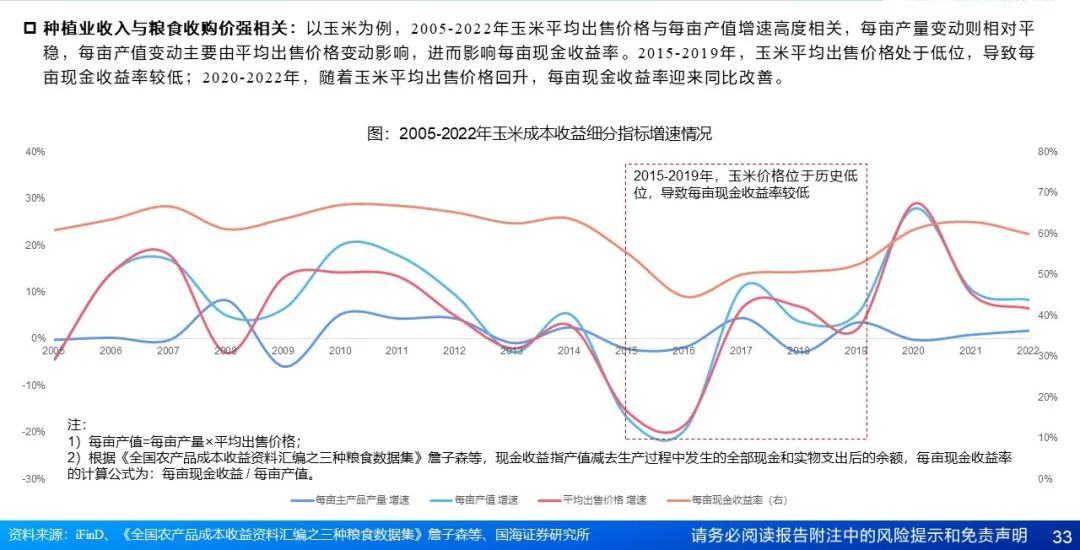

2.5 驱动因素4:粮价企稳,为种植业收入提供有力支撑

2.5 驱动因素4:粮价企稳,为种植业收入提供有力支撑

3.1 销售模式:“东方红”品牌历史悠久,经销商网络布局全面

3.1 公司量价拆解:2018-2022年产品销量增加,2021-2023年售价逐步提升

3.2 技术:中国一拖、潍柴雷沃位于第一梯队,大马力产品研发进度领先

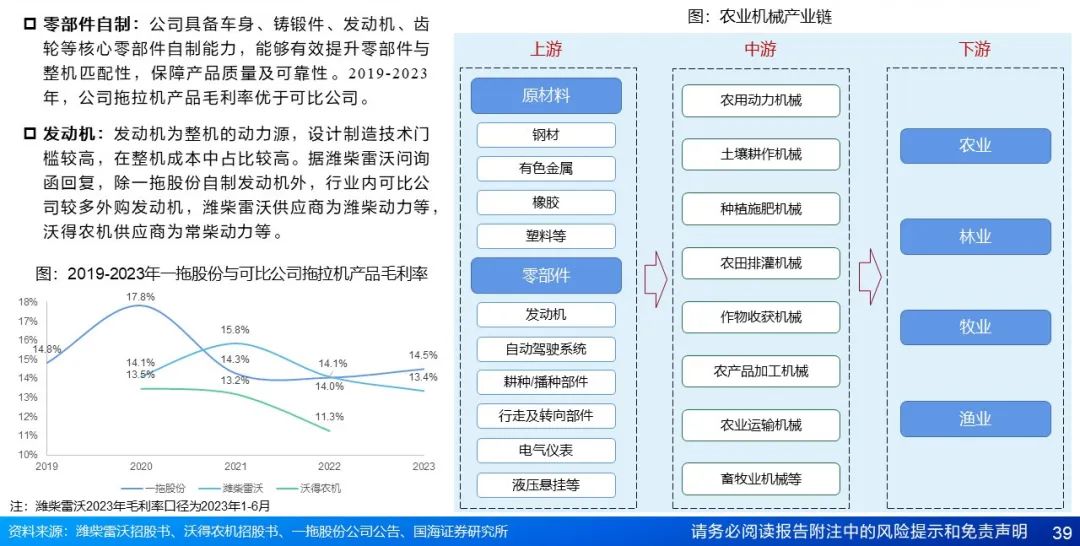

3.3 上下游协同:核心零部件自制,有效保障产品质量

3.4 出口:海外营收持续增长,毛利率同比回升

3.5 内部治理:持续进行资产处置与人员精简,人均创收提升

4.1 收入利润:2019-2023年利润逐年增加,收入复合增速为18.6%

4.1 业务拆分:农业机械贡献主要营收,2019-2023年复合增速19.1%

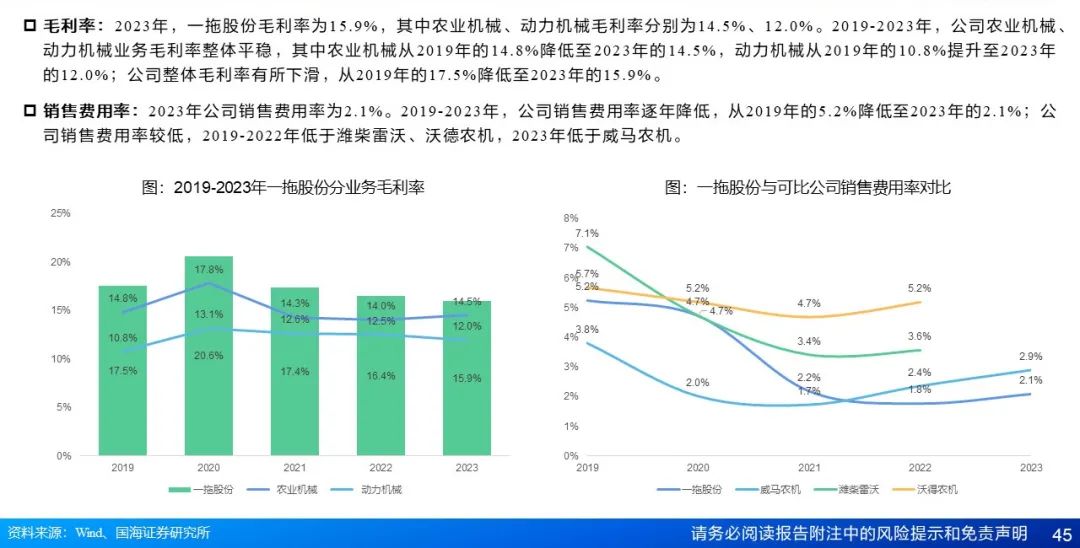

4.2 费用水平:公司毛利率平稳,2019-2023年销售费用率迅速降低

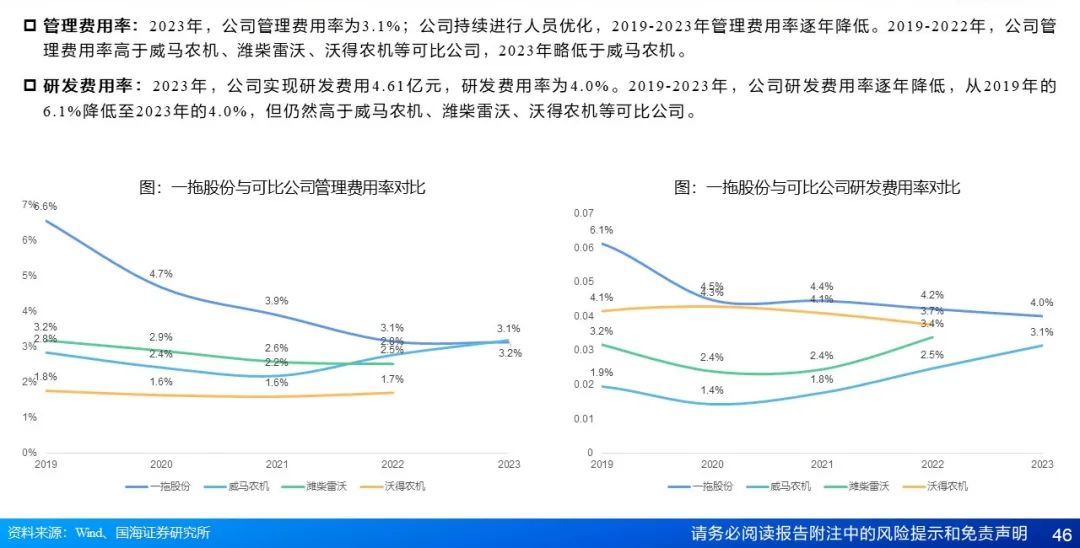

4.2 费用水平:管理与研发费用率逐年改善,但仍高于可比公司

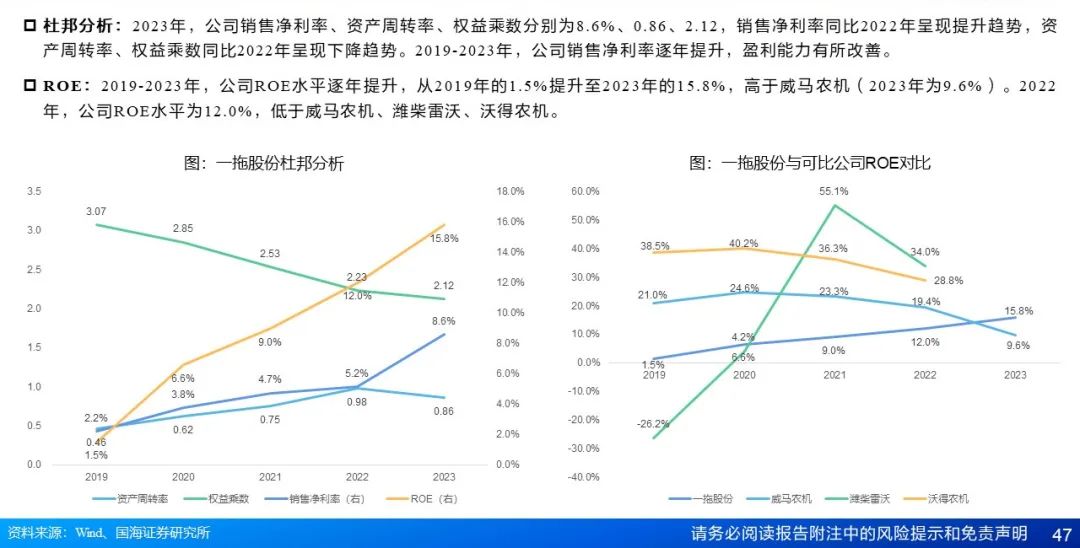

4.3 杜邦分析:2019-2023年销售净利率提升,带动ROE增长

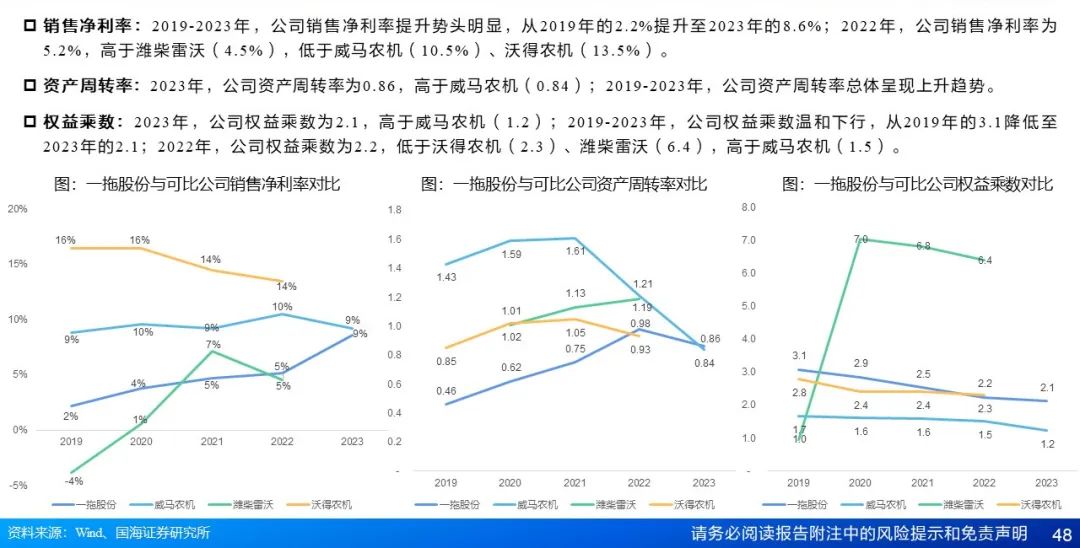

4.3 杜邦分析:权益乘数稳定,销售净利率与资产周转率边际改善

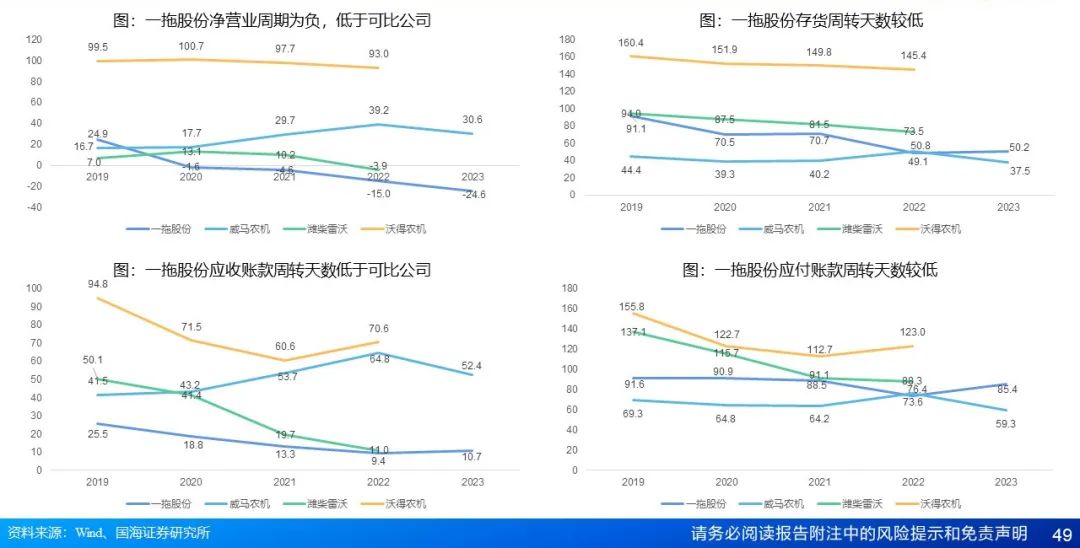

4.4 营运能力:净营业周期为负,上下游议价能力强

4.5 现金流:2019-2023年净现比高于1,公司现金流转化能力较强

5.1 投资建议

5.1 核心假设和业务拆解

5.1 盈利预测

5.1 一拖股份盈利预测表

完整版一拖股份(601038.SH)深度报告联系国海产业研究团队

证券研究报告:一拖股份(601038.SH)深度报告:持续升级的大型拖拉机龙头

对外发布时间:2024年8月16日

发布机构:国海证券股份有限公司

本报告分析师:

杨仁文,S0350521120001

袁 冠,S0350122040030

重要提示

本公众号推送观点和信息仅供国海证券股份有限公司(下称“国海证券”)研究服务客户参考,完整的投资观点应以国海证券研究所发布的完整报告为准。若您非国海证券研究服务客户,为控制投资风险,请取消订阅、接受或使用本公众号中的任何信息。本公众号难以设置访问权限,若给您造成不便,敬请谅解。国海证券不会因订阅本公众号的行为或者收到、阅读本公众号推送内容而视相关人员为客户。

本公众号不是国海证券的研究报告发布平台,只是转发国海证券已发布研究报告的部分观点,订阅者有可能会因缺乏对完整报告的了解或缺乏相关的解读而对资料中的关键假设、评级、目标价等内容产生理解上的歧义,应以国海证券研究所发布的完整报告为准,且须寻求专业人士的指导及解读。

本公众号及国海证券研究报告所载资料的来源及观点的出处皆被国海证券认为可靠,但国海证券不对其可靠性、准确性、时效性或完整性做出任何保证。本微信号推送内容仅反映国海证券研究人员于发出完整报告当日的判断,本公众号所载的资料、意见及推测有可能因发布日后的各种因素变化而不再准确或失效,国海证券不承担更新不准确或过时的资料、意见及推测的义务,在对相关信息进行更新时亦不会另行通知。

在任何情况下,本公众号所载信息、意见不构成对任何人的投资建议,所述证券或金融工具买卖的出价或征价,评级、目标价、估值、盈利预测等分析判断亦不构成对具体证券或金融工具在具体价位、具体时点、具体市场表现的投资建议。对任何直接或间接使用本公众号所载信息和内容或者据此进行投资所造成的任何一切后果或损失,国海证券及/或其关联人员均不承担任何形式的法律责任。

本微信号及其推送内容的版权归国海证券所有,国海证券对本微信号及其推送内容保留一切法律权利。未经国海证券事先书面许可,任何机构或个人不得以任何形式转载、翻版、复制、刊登、发表、修改、仿制或引用本订阅号中的内容,否则将承担相应的法律责任,国海证券就此保留一切法律权利。

精彩评论