1、公司简介

快手是领先的内容社区和社交平台。公司持续改进内容生产工具和服务,让人们更便捷地记录和分享生活、呈现和发挥所长;提供更有效的内容发现机制,让人们更容易发现其他创作者及优质内容。公司希望和所有价值创造者一起努力,为用户提供更多产品和服务,丰富大众的选择。根据艾瑞咨询,截至2020年9月30日止九个月,全球范围内,快手是以虚拟礼物打赏流水及直播平均月付费用户计最大的直播平台;以平均日活跃用户数计第二大的短视频平台;以及以商品交易总额计第二大的直播电商平台。

2、发展和成就

快手是全球短视频行业的开创者。自成立以来,快手一直致力于帮助用户通过视频记录和分享生活。快手的原创移动应用程序GIF快手最初于2011年推出,是一个供用户制作并分享GIF动图的工具软件。GIF动图本质上是短视频的雏形;2012年,快手通过应用一系列技术,成为中国短视频行业的先驱,使用户可以在手机上创作、上传及观看短视频。2013年,快手推出了短视频社交平台;2016年,作为平台功能的自然延伸,快手推出了直播功能,方便用户实时互动和参与。快手于2018年在中国短视频行业首先大规模使用基于深度强化学习的视频推荐算法。2018年,随着用户参与度继续提升,为方便用户在快手的生态系统中进行交易,快手推出了电商解决方案。

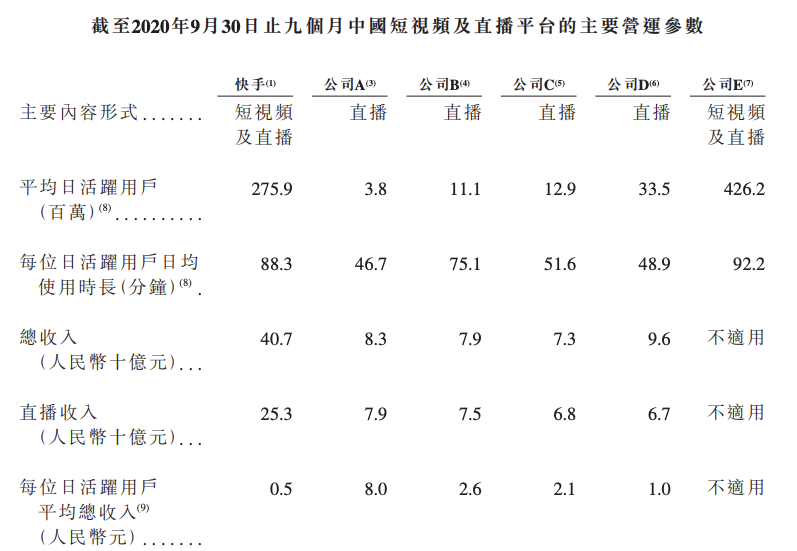

下图列出了截至2020年9月30日止九个月快手的规模及用户参与指标:

根据艾瑞咨询,快手如今是中国家喻户晓的品牌,是中国最广泛使用的社交平台之一。

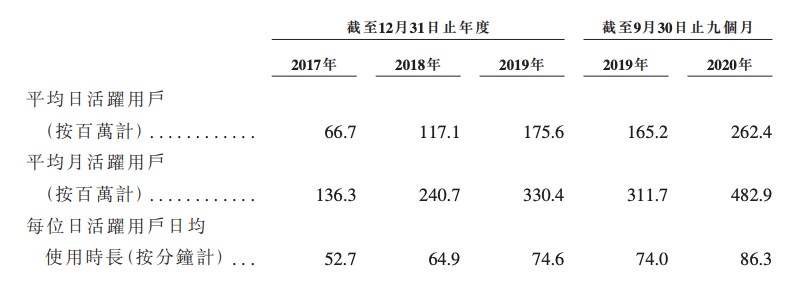

截至2020年9月30日止九个月,快手的中国应用程序(APP)及小程序的平均日活跃用户及平均月活跃用户分别为3.05亿及7.69亿。

在同一期间内,快手的日活跃用户在快手应用的日均使用时长超过86分钟、日均访问快手应用超过10次。

根据艾瑞咨询,快手的内容社区活跃度在中国头部的基于视频的社交平台中排名第一,截至2020年9月30日止九个月的内容创作者占平均月活跃用户在快手应用上的比例约26%。

截至2020年9月30日止九个月,快手应用上每月平均短视频上传量约11亿条。

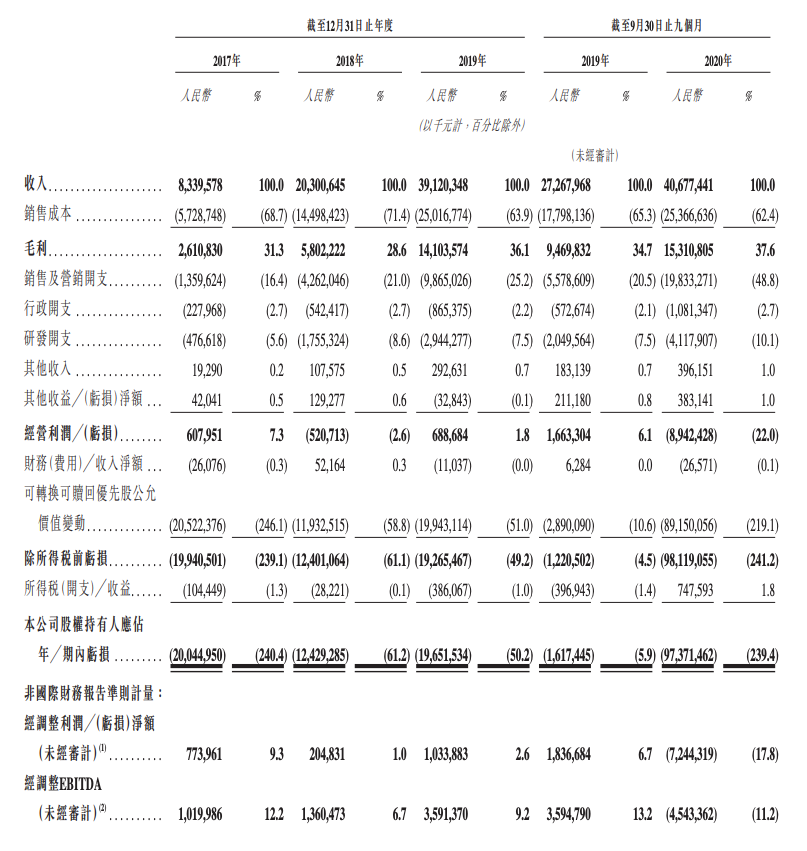

快手主要通过销售虚拟物品,提供线上营销服务,以及收取电商销售佣金进行变现。快手正在积极开发其他变现机会,通过提供网络游戏、在线知识共享以及其他产品和服务让收入来源更加多元化。快手的收入在营业纪录期间高速增长,从2017年的人民币83亿元增至2018年的人民币203亿元,再进一步增至2019年的人民币391亿元,从截至2019年9月30日止九个月期间的人民币273亿元增至截至2020年9月30日止九个月期间的人民币407亿元。

3、行业

受益于其可以捕捉精彩瞬间的丰富内涵,并以更自然、更接近面对面的方式实现实时互动,视频作为一种线上体验内容形式正日益流行。移动互联网的普及和智能设备、带宽和移动基础设施的发展,尤其是4G的扩张和5G的引入,将继续促进视频的增长势头。

根据艾瑞咨询,中国2019年移动互联网用户数达8.73亿,系全世界最大的移动互联网用户群体,占到全球移动互联网用户总数的23.0%。预计中国移动互联网用户规模到2025年将达11亿,同时渗透率将从62.4%提升至78.5%。

中国移动互联网用户2015年日均在线时长为2.90小时,2019年提升至4.35小时,预计到2025年将达5.73小时。2019年,日均在线时长中大约29.7%用在基于视频的社交及娱乐平台上,这个比例到2025年预计将达36.3%。

最早的社交平台专注于通过文字、图片及音频把人与人连接起来。随着时间的推移,社交平台上采用的内容形式以及这些平台上的用户行为已经随着硬件、带宽、存储和计算能力的提升而演进。不断普及和更优化的设备内置摄像头以及更快速的4G和5G移动宽带连接已经令众多互联网用户实现即时视频记录和分享。由于视频能够以真实、丰富、简洁的方式捕捉瞬间,其鼓励了全新的社交行为。视频也在形式和功能方面实现了创新,例如不同长度的视频满足在碎片时间内的不同社交与娱乐需求。因此,就社交平台而言,视频内容增加了连接的真实性,互动变得更为活跃和自然。直播尤其如此,社交互动因其而变得更加自然。

竞争格局

快手是全球两个专注于短视频和直播内容形式的大型视频社交平台之一,另外个是抖音,其它都是弟弟。

快手日活是2.759亿,公司E(抖音)日活4.262亿。

5、商业模式

变现主要靠几块:直播、线上营销服务、电商、网络游戏及其他增值服务。

直播

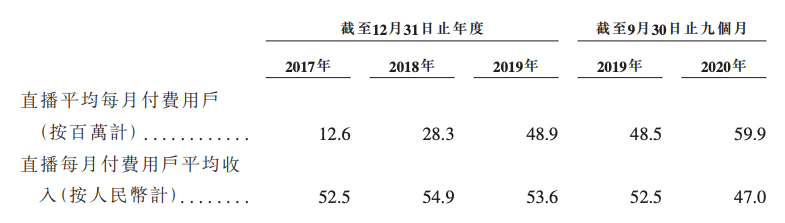

收入大部分来自直播业务,直播业务涉及向观众销售虚拟物品,观众购买虚拟物品后可于直播期间将其作为礼物赠送给主播。2017年、2018年及2019年与截至2019年及2020年9月30日止九个月,快手的直播收入占总收入的百分比分别为95.3%、91.7%、80.4%、84.1%及62.2%。直播收入增长主要是由于快手提供大量丰富多样的直播内容以及通过互动功能提升直播用户参与度。

线上营销服务

线上营销服务的收入比例不断增加。于2017年、2018年、2019年与截至2019年及2020年9月30日止九个月,线上营销服务收入占收入的比例分别为4.7%、8.2%、19.0%、15.6%及32.8%。通过集团庞大的用户群及多元化的兴趣社群,线上营销机会自然出现。集团的线上营销服务根据用户兴趣定制并精心设计内容及样式,使其不会对用户体验造成干扰。集团的人工智能能力使集团能够帮助广告客户更精准触达目标观众,增加彼等的投资回报。集团为客户提供全套线上营销解决方案,包括广告服务、快手粉条及其他营销服务。集团的广告服务包括基于效果的广告服务,允许广告客户在集团的平台或第三方互联网产品投放链接及各类基于展示的广告服务。

其他服务

集团亦自其他服务获得收入,包括电商、网络游戏及其他增值服务。于2017年、2018年、2019年与截至2019年及2020年9月30日止九个月,其他服务的收入占收入分别为零、0.1%、0.6%、0.3%及5.0%。为满足用户通过短视频或直播在集团平台买卖商品的自然需求,集团于2018年8月推出电商业务。营业纪录期间,集团的电商收入快速增长,是由于电商自然植入直播内容中,进一步提高用户互动以及信任度。于集团平台促成的电商商品交易总额由2018年的人民币96.6百万元增至2019年的人民币596亿元,并由截至2019年9月30日止九个月的人民币168亿元增至截至2020年9月30日止九个月的人民币2,041亿元。集团提高电商收入的能力取决于内容,而商家可通过内容有效提高其产品、业务或品牌的知名度、用户交流及用户社群的信任水平。同时,集团利用内部游戏开发能力以及与其他第三方的合作提高网络游戏及其他增值服务的收入。

6、经营&财务数据

营业纪录期间,集团专注于通过内容和创建包容社区扩大用户群及提高用户参与度。截止2020年9月30日止九个月,用户平均每月向快手应用上传约11亿个短视频,并到快手应用上发起了近14亿场直播活动。截止2020年9月30日止九个月,集团的快手应用已建立庞大的用户群,平均日活跃用户2.62亿人,平均月活跃用户4.83亿人。集团的用户亦非常活跃,终止2020年9月30日止九个月,日活跃用户平均每天使用快手应用超过86分钟,访问快手应用超过10次。另外,终止2020年9月30日止九个月,内容创作者占快手应用上的平均月活跃用户约26%。

虽然营业纪录期间直播平均每月大约用户一直增加,但集团的直播每月预定用户平均收入由2018年的人民币54.9元减至2019年的人民币53.6元,再由终止2019年9月30日止九个月的人民币52.5元减至至2020年9月30日止九个月的人民币47.0元,主要是由于用户基础迅速扩大,而新用户一般需要重新才形成一项习惯。集团日后会持续培养护用户习惯和提升整体用户体验,预料可提高每月的用户平均收入。

于营业纪录期间,集团的收入由2017年的人民币83兆增至至2018年的人民币203亿元及2019年的人民币391亿元,并由截至2019年9月30日止九个月的人民币273亿元增至截断至2020年9月30日止九个月的人民币407亿元。

但是集团于2017年,2019年及延续2019年9月30日止九个月分别录得经营利润人民币608.0百万元,人民币688.7百万元及人民币17百万美元,惟于2018年及截至2020年9月30日止九个月分别录得经营收益人民币520.7百万元及人民币89百万元。

2018年及截至2020年9月30日止九个月分别录得经营收益人民币520.7百万元及人民币89百万,主要是由于集团致力扩大用户群和提升用户参与度,提高品牌知名度及发展集团的整体生态系统,导致销售及营销扩展占总收入的百分比增加。

于2017年,2018年,2019年,截止2019年9月30日止九个月及截止2020年9月30日止九个月,我们的亏损净额分别为人民币200亿,人民币124亿,人民币197亿、人民币16亿及人民币974亿元。

尽管我们于2017年,2018年,2019年及截至2019年9月30日止九个月分别录得经调整利润净额人民币774.0百万元,人民币204.8百万元,人民币10亿元元及人民币18亿美元,惟截至2020年9月30日止九个月录得经调整调整净额人民币72亿元。

自截止2020年9月30日止九个月的亏损净额人民币974亿美元主要替代可转换可赎回优先股公允价值变动人民币892亿元后,我们同期的经调整调整净净额为人民币72亿元,主要由于增加销售及营销推广等战略决策,以持续扩大用户群和提升用户参与度,提高品牌知名度及发展我们的整体生态系统。

7、风险因素

• 集团能否以高效,规范的方式留住现有用户,保持用户的参与度或获得新用户

• 集团能否吸引,培养及留住内容创作者,以及内容创作者会否继续贡献对集团用户专有的内容;

• 集团可持续维持独特的社区文化和充满活力的生态系统,以及留住现有业务伙伴或吸引新业务伙伴;

• 集团所处的行业不断变化,而集团可持续紧跟用户偏好或行为变化,或持续技术创新或设计出符合用户预期的功能;

• 集团的业务日益复杂,而集团能否有效管理增长;

• 集团在营业纪录期间产生净掺杂,且日后未必必能达到或维持盈利水平;

• 集团能否持续扩大或维持集团的估计用户群及增加实时估计用户平均收入;

• 集团能否吸引新广告商,留住现有广告商或维持广告商对集团线上营销服务的需求;

• 集团的电商等其他变现策略未必一直有效或不断提升,集团无法保证能够成功开发新的变现渠道及实现持续增长;

精彩评论