昨天非农失业率双双暴雷,国际投行高盛立刻发布研报声称修改一些经济前瞻。通篇看下来,可以说是对美国经济前景发出了严峻警告。不仅揭示了就业市场的急剧降温,更暗示美国经济可能已经步入衰退周期。高盛基于最新数据调整了其经济预测,展现出明显悲观的态度。让我们深入解析这份报告,探讨其中的关键发现及其可能带来的深远影响。

一、就业市场:意外降温引发担忧

高盛的分析师们指出,7月份美国就业市场表现远远不及预期。非农就业人数仅增加11.4万,大幅低于市场预期的17.5万,也显著低于6月份修正后的17.9万增幅。更令人担忧的是,就业增长的行业结构呈现出明显的疲软态势。医疗保健行业一枝独秀,贡献了超过半数的就业增长,而就业扩散指数则跌至2016年5月以来的最低水平。

高盛在报告中强调:

"Today's report indicates that the softening in labor market conditions has now gone beyond the amount that was welcome."

(今天的报告表明,劳动力市场状况的软化程度已经超出了可接受的范围。)这句话地表达了高盛对当前就业市场状况的担忧。就业市场的急剧降温不仅超出了市场预期,也超出了政策制定者的预期。这种超预期的降温可能预示着更广泛的经济放缓,甚至是即将到来的衰退。

二、失业率上升:经济衰退的先兆?

7月份的失业率数据同样令人不安。失业率意外上升0.2个百分点至4.3%,远高于市场预期。尽管劳动力参与率小幅上升0.1个百分点至62.7%,但家庭就业调查显示就业人数仅增加6.7万,远低于劳动力增加的42万。这意味着有更多人进入劳动力市场,但找到工作的人数相对较少。

高盛在报告中指出:

"Our estimate of the underlying pace of job growth based on the payroll and household surveys now stands at 147k (vs. 148k in June) after adjusting for the undercounting of immigration in the official statistics."

(在调整了官方统计数据中对移民的低估后,我们估计基于薪资和家庭调查的潜在就业增长速度现在为14.7万(6月为14.8万)。)

这一数据表明,即使考虑到统计调整因素,就业增长的潜在速度仍在放缓。这种持续的放缓趋势可能预示着更广泛的经济衰退即将来临。

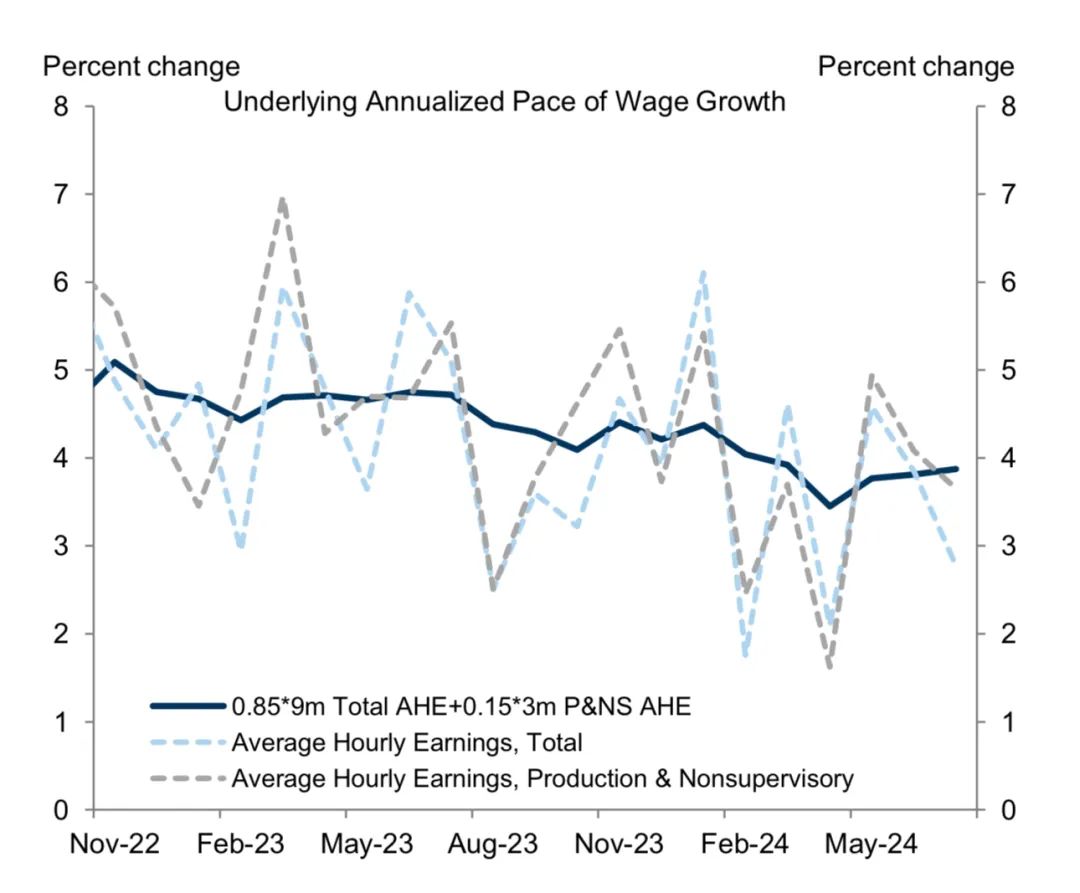

三、工资增长放缓:压力缓解?需求萎缩?

在工资增长方面,7月份的数据同样不容乐观。平均时薪环比仅增长0.2%,低于市场预期的0.3%。同比增速从6月份的3.8%下降至3.6%。这一数据表明,尽管就业市场仍然相对紧张,但工资增长压力似乎正在逐步缓解。

然而,高盛的分析师们对此持谨慎态度。他们在报告中指出:

"Our estimate of the underlying pace of average hourly earnings growth stands at +3.9% (vs. 3.8% in June)."

(我们对平均时薪增长的潜在速度的估计为3.9%(6月为3.8%)。)

这一估计表明,尽管表面上看工资增长在放缓,但潜在的工资压力仍然存在。这种矛盾的现象可能反映了劳动力市场的结构性变化,或者是经济不确定性增加导致的暂时现象。

政策展望:美联储或将加速降息(三次!)

基于最新的就业数据,高盛大幅调整了对美联储货币政策的预期。他们现在预计美联储将在9月、11月和12月连续三次降息,每次25个基点。这一预测反映了高盛对经济前景的悲观看法。高盛的分析师们认为,如果8月份的就业报告再次疲软,确认就业增长放缓趋势,那么9月份会议上50个基点的降息可能性将会增加。他们预计最终利率将降至3.25%-3.5%的水平,这一预期明显低于此前的预测。

经济衰退的风险与影响

高盛的这份报告实际上暗示,美国经济可能已经进入衰退周期。就业市场的急剧降温、失业率的意外上升以及工资增长的放缓都是经济衰退的典型特征。这种潜在的衰退可能会对整个经济产生深远影响,比如:

1. 消费支出可能会受到抑制,因为失业率上升和工资增长放缓会影响消费者信心。

2. 企业投资可能会进一步减少,因为经济前景的不确定性增加。

3. 房地产市场可能会面临更大压力,尤其是如果失业率持续上升。

4. 金融市场可能会经历更大的波动,投资者可能会转向更安全的资产。

全球影响:美国经济放缓的溢出效应

作为世界最大经济体,美国经济的任何重大变化都会对全球经济产生深远影响。若美国确实进入衰退周期,我们可能会看到全球贸易进一步放缓,尤其是那些严重依赖美国市场的经济体将受到较大冲击。同时,美元汇率可能出现波动,这不仅会影响全球金融市场,还可能对新兴市场经济体造成连锁反应。在此背景下,全球各国央行很可能会跟随美联储的步伐,采取更为宽松的货币政策以应对经济下行压力。此外,如果美国需求明显下降,大宗商品价格也可能会受到显著影响,进而影响全球商品市场的供需格局。

高盛的这份报告无疑给市场参与者和政策制定者敲响了警钟。虽然单月数据可能受到特殊因素的影响,但就业市场降温的趋势已经明显显现,而且程度超出预期。这可能预示着更广泛的经济放缓,甚至是衰退的到来。

什么是美国“衰退交易”?可以简单概括如下:当经济衰退来临时,投资者通常会转向黄金和美国国债等避险资产,推高其价格;与此同时,由于企业盈利预期下降,股市往往会出现整体下跌。美元走势可能会出现先强后弱的态势,初期因避险需求而走强,后期则可能因经济衰退和降息预期而走弱。

大宗商品市场也可能因需求减少而疲软,尤其是原油等商品价格可能下跌。在这种情况下,美联储可能会降息以刺激经济,推动债券价格上涨。行业方面,必需消费品和医疗保健等防御性行业可能表现相对较好。此外,美国衰退还可能引发资金从新兴市场外流,导致这些市场出现波动。

(本文数据和分析主要来源:高盛研究报告,发布于2024年8月2日)研报原文在星球。

精彩评论