上季度在AMD财报文章中提到:

市场对AMD AI GPU营收还是抱有较高期待(35亿上调至40亿美元 vs 市场预期60亿美元),而且市场上还是人人都想踩英伟达一脚。

崔彤,公众号:Eric有话说AMD Q1财报一览:全年AI营收上调至40亿美元以上,但利润率受限

本季度AMD把全年AI GPU营收又上调了5亿美元至45亿美元以上。

AMD Q2财报:

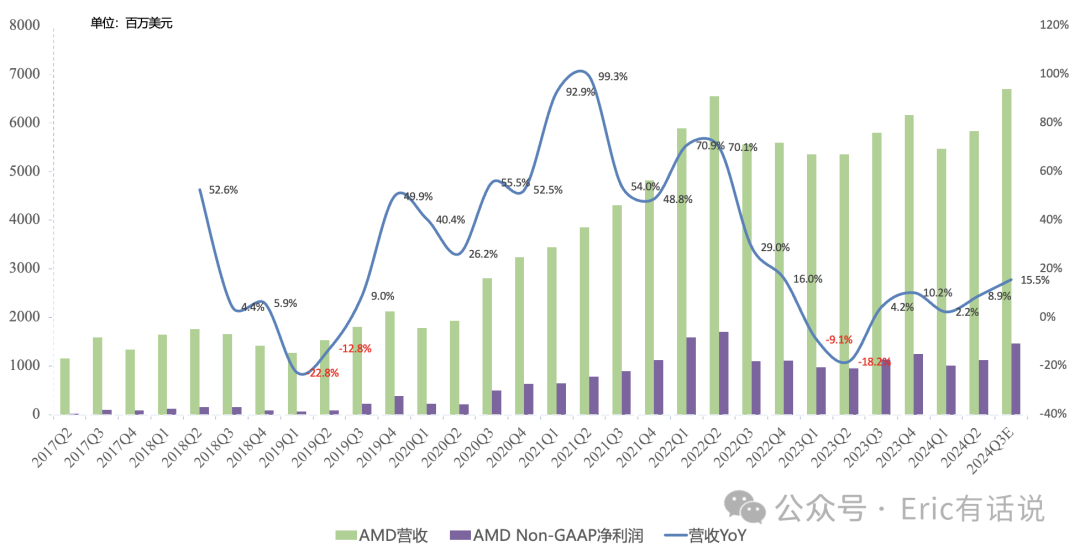

营收58.35亿美元,同比增长9%,环比增长7%,略微高于此前指引的57亿美元;

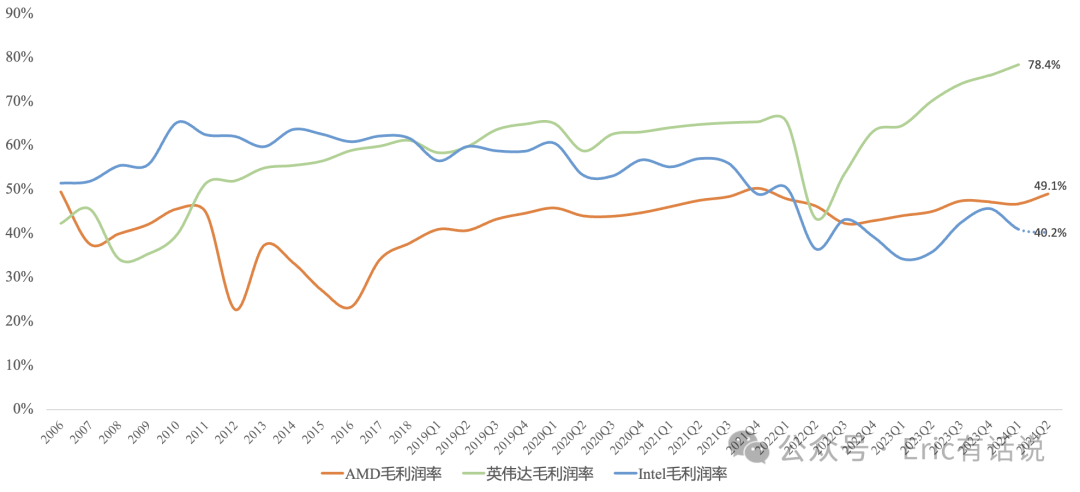

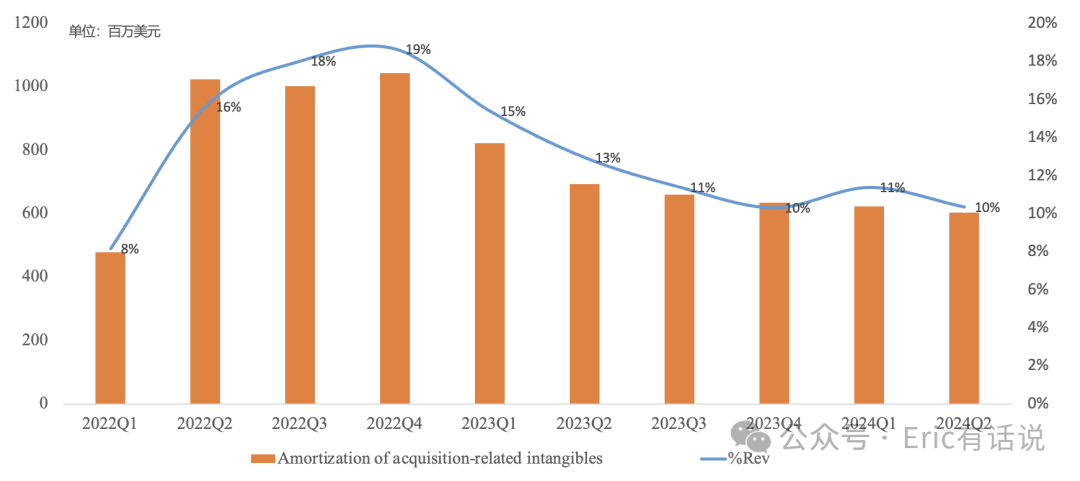

GAAP毛利率49.1%,NonGAAP毛利率53.1%,环比均有所提升;

GAAP经营利润2.69亿美元,同比扭亏,环比大增;NonGAAP经营利润12.64亿美元,同比增长18%;预计Q3 NonGAAP经营利润16.85亿美元,同比增长32%;

GAAP净利润2.65亿美元,同环比大增;NonGAAP净利润11.26亿美元,同比增长19%,但距离2022Q2的17亿美元高点还有距离;预计Q3 NonGAAP净利润14.66亿美元,同比增长29%;

经营现金流5.93亿美元,同比增长56%,此前历史高点是2022Q2的10亿美元;自由现金流4.39亿美元,同比增长73%;

Q2回购3.52亿美元,回购额度还剩52亿美元;

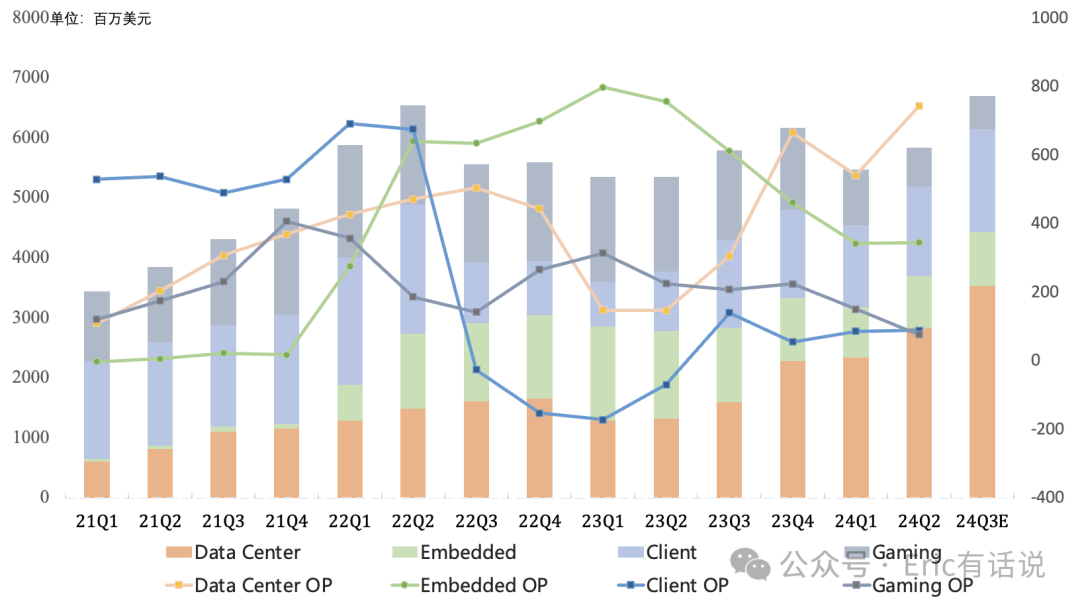

分业务Q2:

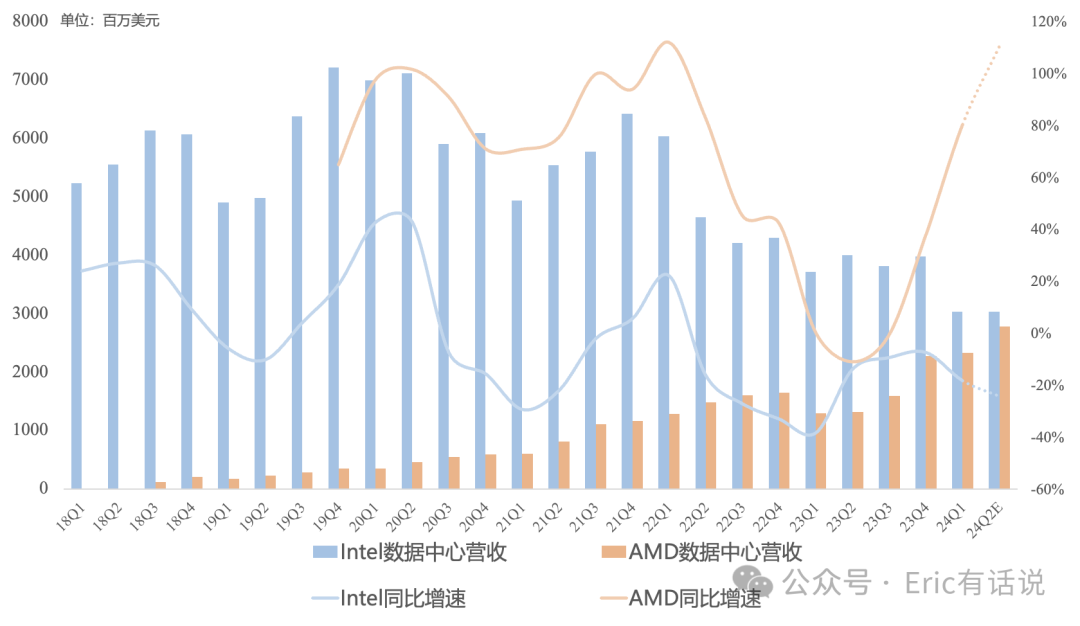

数据中心营收28.34亿美元,同比增长115%,营收占比49%;经营利润7.43亿美元,同比增长405%,仍是AMD利润最高的业务;

EPYC营收同比继续两位数增长,Cloud需求强劲,hyperscalers继续采购Zen4 EPYC,搭载EPYC的公有云instances数量900+,同比增长34%;Enterprise营收环比两位数增长,超1/3 Enterprise新订单来自首次使用EPYC的客户;下一代Zen5 Turin Q2开始向头部云客户出货,下半年贡献营收;传统服务器CPU市场有需求回暖迹象,预计服务器CPU市场份额继续提升;

数据中心GPU营收连续3个季度创新高,MI300系列单季度营收超10亿美元,微软本季度成为首家部署MI300X的云计算巨头;本季度Enterprise、Cloud AI客户MI300系列pipeline实现增长;本季度数据中心GPU营收基本大部分是AI客户,超算客户占比小;未来数据中心GPU一年一更新,年底发布大内存版本MI325X,Q4贡献营收,2025年下半年MI350系列搭载CNDA4架构,较CNDA3性能提升35倍,2026年MI400搭载CNDA Next架构;

预计2024Q3数据中心GPU营收环比增长超2亿美元,2024年营收从40亿美元上调至45亿美元以上;

嵌入式营收8.61亿美元,同比下滑41%(莱迪思营收1.24亿美元,同比下滑35%),营收占比15%;经营利润3.45亿美元,同比下滑54%(莱迪思经营利润2200万美元,同比下滑58%);客户仍在去库存,Q1是营收底部,目前看到部分回暖迹象,预计下半年缓慢复苏,逐季环比增长;上半年design wins超70亿美元,同比增长40%,其中adaptive、X86计算产品有数亿美元;

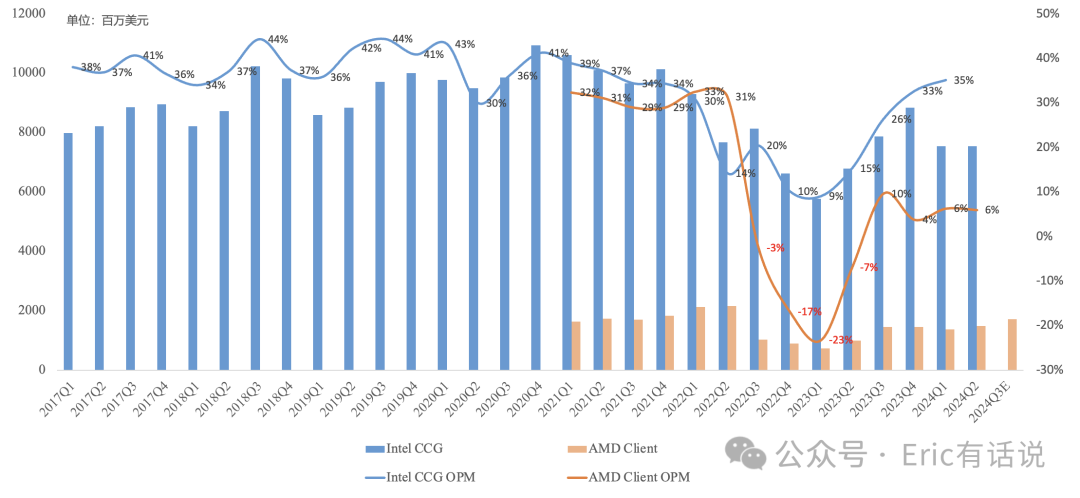

Client营收14.92亿美元,同比增长50%,营收占比26%;经营利润8900万美元,连续4个季度盈利,但经营利润率6%,仍大幅低于Intel ;Ryzen 8000系列需求旺盛;桌面端Zen5 Ryzen 9000系列和笔记本端Zen5 Ryzen AI 300系列Q3大规模出货,后者将同时出现在premium、gaming、commercial平台;预计全年PC CPU营收份额继续提升,下半年将出现above-typical seasonality;

游戏营收6.48亿美元,同比下滑59%,连续7个季度下滑,营收占比11%;经营利润7700万美元,同比下滑66%;semi-custom营收同比下滑,游戏主机本世代今年已经第5年;游戏GPU营收同比增长;预计Q3游戏营收继续环比两位数下滑,下半年比上半年更惨;

预计Q3营收67亿美元,同比增长16%,环比增长15%;其中数据中心、Client营收环比两位数增长,嵌入式营收环比个位数增长,游戏营收环比两位数下滑;

回顾上季度财报的观点:

总的来说,2024年确实是AMD基本面大幅改善的机会,个人认为营收大概率可以超越2022年历史高点,但下半年利润率能否持续提升仍是估值关键,NonGAAP年净利润短期预期下调至60-70亿美元。

崔彤,公众号:Eric有话说AMD Q1财报一览:全年AI营收上调至40亿美元以上,但利润率受限

目前看全年营收创历史新高问题不大,有望挑战250亿美元。但最重要的还是利润率提升速度有点慢了(前三个季度NonGAAP净利润仅约36亿美元),全年净利润可能要下调至60亿美元。其实AMD还有一个潜在的利润爆发点迟迟未兑现,就是Client业务,也就是PC,倒不是说AIPC这些,而是6%的利润率和Intel相比(30%+)、和AMD自身2021年(30%左右)都还有巨大提升空间。

至于市场最关心的AI GPU,本次全年营收指引上调至45亿美元以上,考虑到EPYC增势,2024年数据中心营收大概能到130亿美元,按照25%利润率就是33亿美元左右利润,对应AMD自身增长已非常可观,Q3仍有可解锁数据中心单季度营收历史首次反超Intel的成就。

总的来说,好消息是EPYC、AI GPU需求旺盛、PC增长稳定、赛灵思也企稳,坏消息是游戏业务超预期疲软,整体讲好消息还是多过坏消息。

最后回到我个人一直对AMD的担忧点:

1)以英伟达为代表的Arm服务器CPU能否冲击原有X86服务器CPU(观察中)

2)赛灵思大幅放缓(开始企稳)

3)制程工艺瓶颈,Intel外包台积电(高通Win on Arm挑战X86,观察中)

精彩评论