12月31日,网上车市公布了招股书,网上车市于今日至2021年1月8日招股,预计将于2021年1月15在港交所上市。

发行信息

- 代码:1490

- 招股时间:2020年12月31日-2021年1月8日

- 上市时间:2021年1月15日(拟)

- 价格区间:1.08-1.28港元

- 发行数量:2.04亿股

- 绿鞋数量:3060万股,

- 保荐人:农银国际

公司介绍

网上车市拥有20年的品牌历史,是一家提供全面及优质汽车资讯的线上汽车垂直媒体平台公司。

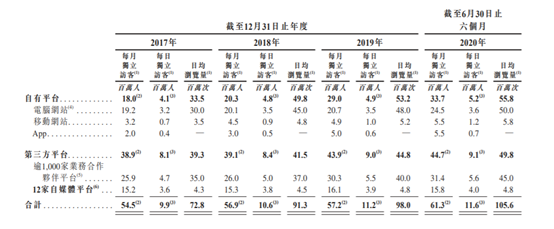

根据灼识咨询报告,截至2019年12月31日止年度,以每日独立访客约1120万人计算,网上车市在中国所有汽车垂直媒体广告平台中排名第一,且以媒体相关收入计排名第五。按媒体相关收入计,公司于2019年约占排名第一的汽车垂直媒体平台的2.1%。此外,截至2019年12月31日,网上车市网站的每名用户月均访问量为10.6次,为行业领先。

公司通过自有的平台发布汽车资讯并吸引读者浏览资讯,公司的平台包括「网上车市」名下的自有电脑网站、移动网站及移动应用程序;及第三方平台,即凭借的Picker引擎、小程序及公众号建立的业务合作伙伴平台。除PGC的内容创造外,公司于2018年2月,在自有的平台上建立了户社区,截至2020年6月30日已产生逾4.0百万UGC。

截至2017年、2018年及2019年12月31日止三个年度以及截至2020年6月30日止六个月,网上车市分别与38家、5家、27家及26家业务合作伙伴订立合作协议,且于相应期间已在628个、627个、1,019个及1,043个业务合作伙伴平台上发布公司的汽车资讯。

公司创建的Picker引擎的一个主要功能是其收集数据的能力。由于网上车市与业务合作伙伴平台互,Picker引擎可透过使用从自有平台和业务合作伙伴平台收集的实时用户行为数据,逐步提升指导内容创造团队及优化广告制作和设计能力方面的实力。通过自有和业务平台上的API收集用户数据之后,公司透过Picker引擎的AI及机器学习算法将获得的用户数据编译成更有效、更具重要性及更有条理的数据,这些数据可以应用于公司业务的各个方面,从而使公司得以向客户提供广告策略。

商业模式

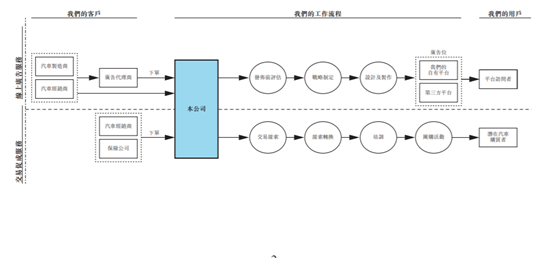

目前网上车市的内部创作团队制作资讯并发布于自有平台及超过1,000家业务合作伙伴平台;广泛分布的资讯增加了用户流量,从而吸引汽车广告商使用网上车市的广告服务。

自2018年起,网上车市开始提供交易促成服务,该服务指的是促成汽车经销商与汽车保险公司之间的交易,网上车市从中收取协定的费用;并以此扩大公司对于汽车价值链的覆盖范围,使得公司的客户群更加多元化,以此公司可以从汽车行业获得更多商机。例如,网上车市通过为汽车经销商和一家汽车保险公司的团购活动提供促销服务,促成他们的交易达成。

线上广告服务及交易促成服务的业务流程——

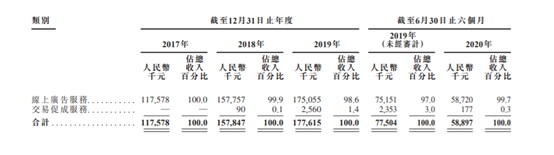

目前网上车市的主要收入依然以广告业务为主,截至2019年12月31日、2020年6月30日,网上车市从广告代理商客户获得的收入分别约为人民币1.750亿元及人民币5350万元,占总收入的98.6%及90.8%。截至2019年12月30日,交易促成服务收入为人民币256万元。

公司业绩

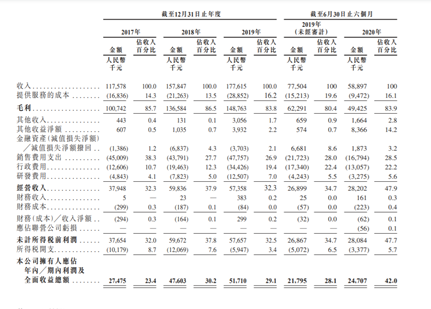

网上车市的总收入,在线上广告业务的强劲增长下,近三年有大幅提升,2017-2019年,网上车市的总收入分别为人民币1.18亿元、1.58亿元、1.78亿元,年复合增速22.88%。该收入增长主要由于网上车市提高内容多样性及其质量,从而吸引更多广告客户使用公司的服务。

截至2019年及2020年6月30日止六个月,网上车市的收入分别约为人民币7750万元和5890万元。今年上半年收入下滑的原因是由于疫情导致新车发布会以及汽车展览延迟至下半年,从而影响公司客户在线广告需求减少所致。

网上车市连续三年的毛利率均保持在80%以上,截至2020年6月30日前六个月,网上车市的毛利润为人民币4942万元,毛利率约为84%。

网上车市的年内利润从2017年的约人民币27.5百万元增加73.3%至2018年的约人民币47.6百万元,并进一步增加8.6%至2019年的约人民币51.7百万元。该利润增长主要公司我们收入的增长及有效控制雇员福利开支及广告开支成本。

行业前景

中国是全球最大的乘用车市场,近年来,中国的汽车总保有量稳步增长,汽车数量从2015年的1.72亿辆增至2019年的2.61亿辆,年复合增长率为11.0%。随着人均可支配收入的不断增加,据预测,汽车购买量将相应提升。这可能引致中国未来几年的汽车总保有量增加。

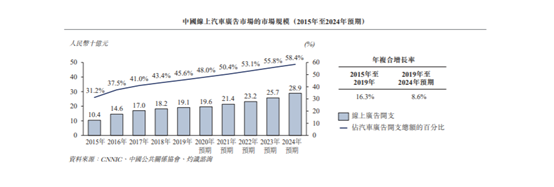

公司所属行业赛道,中国汽车垂直媒体广告市场规模预计将于未来五年持续扩张,并将于2024年达到人民币215亿元,2019年至2024年的年复合增长率为8.2%。

线上汽车广告市场正逐步迈入一个新的数字时代。自2015年至2019年,中国汽车广告商的线上广告开支从人民币104亿元增至人民币191亿元,年复合增长率为16.3%。同一时期,占汽车广告开支总额的百分比从31.2%增至45.6%。该增长主要得益于互联网用户的快速

增长及发达的互联网基础设施。下表列明中国线上汽车广告行业的市场规模。到2024年,线上汽车广告开支及其占汽车广告开支总额的百分比将有望分别达到人民币289亿元及58.4%。

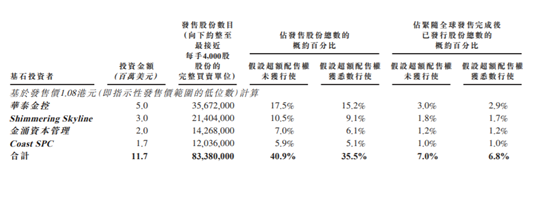

基石投资者

网上车市共有四位基石投资者,合计认购1170万美元,其中华泰金控、人民网旗下的基金Shimmering Skyline、弘毅投资旗下的金涌资本管理、嘉实基金旗下的Coast SPC分别认购500万美元、300万美元、200万美元、170万美元。

根据招股书显示,网上车市拟以每股招股价1.08-1.28元,发行2.04亿股,其中90%为国际配售,10%为公开发售。若以每股发售价中位数1.18港元每股计,此次引入的四家基石投资者共认购约占此次全部发行股份的37.4%。

募资用途

按照发行价中位数计算,网上车市此次募资总金额为2.32亿港元。

募资用途如下

- 所得款项净额的约39.8%(约7810万港元),以巩固公司的市场地位及PGC的数量;

- 总估计所得款项净额的约36.1%(约7080万港元),以强化研发及IT系统并开发新产品。

- 约14.1%(约2770万港元)用于未来投资及收购。

- 总估计所得款项净额的约10.0%(约1960万港元)作为本公司一般营运资金。

竞争优势

- 网上车市是具有领先地位及品牌知名度的垂直媒体平台

- 拥有创作大量优质汽车资讯的强大能力

- 拥有由超过1,000家业务合作伙伴平台组成并于中国广泛分发内容的成熟跨平台合作网络

- 提供对汽车广告商有吸引力的广告解决方案

- 具备专业和经验丰富的管理团队

风险提示

- 公司客户对服务的需求依赖于于中国汽车行业的趋势及发展,

- 面临激烈的行业竞争,传统广告媒体及其他线上汽车广告平台的对手可能拥有更多发展资源;公司收入对于头部客户的依赖较大

- 可能无法成功施行或全面有效施行公司的未来业务计划及业务策略

- 优化Picker引擎功能的计划可能不会成功

- 公司业务高度依赖于IT系统与基础设施的正常运转及改进。如果IT系统出现任何故障,财务状况及经营业绩或会受到重大不利影响

精彩评论

[强]

[微笑]

[强]

[思考]

[强] [强]

[微笑] [微笑]