前文《如何理解黄金与比特币的价格背离?》发布以来,文中提出的黄金和比特币相关性终将回归的观点正在被印证。随着海外机构抱团数字货币,比特币价格不断刷新纪录,而黄金价格似乎也正走出低谷。

技术上看,黄金走出了反向头肩顶形态(图1),等待突破上方通道线,白银则突破了楔形(图2),等待突破前高。

除了比特币和贵金属,当下全球市场最热的交易非大宗商品莫属。

自高盛在年度策略报告看多大宗商品以来(参见三思社前文《高盛:2021年的全球十大交易》),大宗商品涨势迅猛,铁矿石、煤炭、铜、铝等多种工业品价格均创下多年新高。

1)但高度共识的拥挤交易,不是好信号

就在报告发布后不久,高盛大宗商品主管Jeff Currie再次发声(但圈内人也长期称他为'乌鸦嘴'),称大宗商品已具有超级周期的"所有迹象",正进入类似1970年代或2000年代初期的结构性牛市,并大幅上调大宗商品目标价格。

而上周发布的美林基金经理调查显示, 基金经理们的周期性资产持仓已达到历史高位。大宗商品迅速从无人问津的低配资产变成了超配资产(图3)。

在三思社的研报库中,我们发现做多大宗商品已成为海外市场的高度共识,这样的拥挤交易不是一个好信号。

不过,市面上也有不愿盲从跟风的独立机构。今天三思社透过某业内知名大牛的视角,探讨一下大宗商品能否像高盛所言,掀起一轮结构性长牛行情。

2)大宗商品的熊牛周期框架

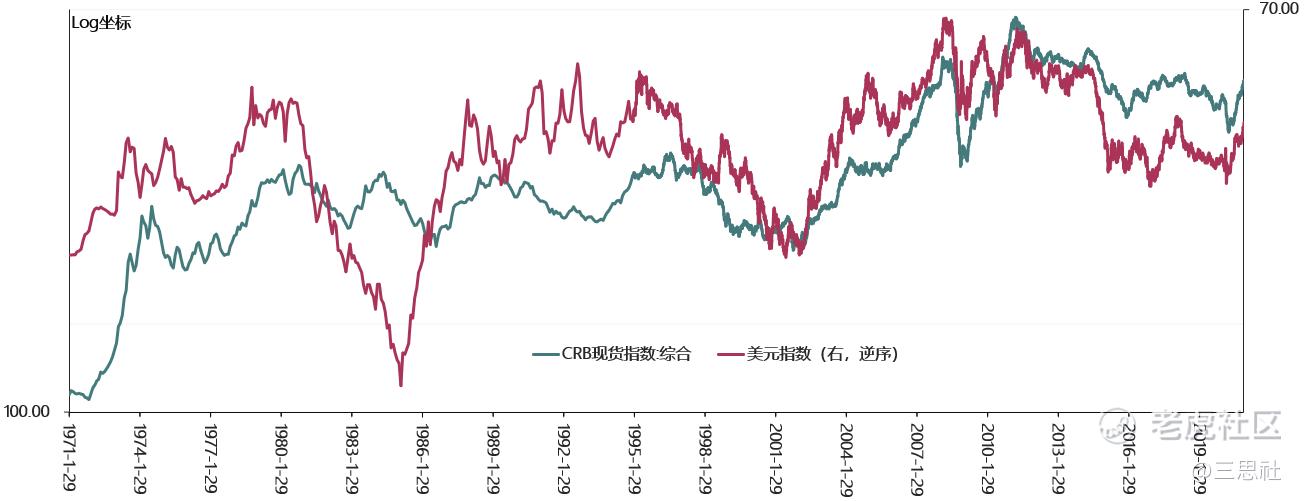

在过去半个世纪,大宗商品经历了两轮大型的牛熊周期(图4)。

第一轮牛市始于1970年代初,这轮牛市在布雷顿体系崩盘后的通胀飙升、美元熊市、两次石油危机中展开,它维持了10年之久。到1980、90年代,大宗商品价格进入长期盘整期,全球经济由去通胀主导。

第二轮长期牛市始于21世纪初,中国工业化进程和美元下跌成为关键驱动因素,这轮牛市在2008~10年达到顶峰,随后步入长期熊市,这轮熊市很可能已经在今年三月的市场暴跌中结束。

简单的说, 大宗商品周期的决定因素有两个:

第一个是宏观;

第二个是商品本身的基本面,即供给和需求。

宏观对大宗商品的影响路径最直接的体现是美元指数。由于大多数工业品以美元计价,美元熊市通常会推高大宗商品价格。自20世纪70年代以来,两者走势呈现比较明显的负相关关系(图4)。

基本面则由商品本身的需求与供给决定:

商品需求由两块组成:一块是周期性需求,另一块是长期(结构性)需求。

周期性需求:这个由宏观/全球经济周期影响。全球经济下行或衰退几乎总会冲击大宗商品价格,而全球经济复苏往往带动大宗商品价格上涨。

长期性需求:大宗商品受结构性因素影响。

例如,1970年代,全球经济受到财政过度扩张、美元暴跌和通胀飙升共振影响,这推动大宗商品价格的长期牛市。

同样,21世纪初的中国工业化和城市化进程对工业品产生持久旺盛的需求,这是大宗商品出现超级牛市的关键原因。

商品供给:对调节大宗商品价格起着重要作用。历史上看,大宗商品的长期熊市往往伴随产能相关资本开支减少,这导致产能收缩、矿山关闭。 而新产能建立往往需要数年时间,这个需求与供给的时间错配,为下一轮牛市奠定了基础。

3)如何理解这轮大宗商品价格上涨?

今年大宗商品价格上涨的逻辑很简单:全球经济从衰退迈入复苏,这无疑利好周期性大宗商品。

全球需求看, 亚洲一直是全球经济复苏的领头羊,但欧洲和美国制造业复苏同样非常强劲。欧美部分国家启动了二次封锁,短期内经济可能会放缓。

但是,随着有效疫苗在欧洲和美国接种(根据@张文宏医生的最新微博,病毒变异在预期之中,目前尚不影响疫苗效力),全球经济复苏有望在2021年演变为小型繁荣,极大提振商品需求,逻辑在于:

第一,明年全球财政将继续扩张

拜登政府扩大基建投资的计划得到了国会两党支持,欧盟1.85万亿欧元的《复苏基金》明年逐步落地。与此同时,中国逆周期的财政支出增加,基建提速都短期内增加了需求。

此外,受经济复苏和美国财政贸易双赤字飙升(图6)等因素驱动,明年美元指数大概率会延续下行,这将利好大宗商品价格。

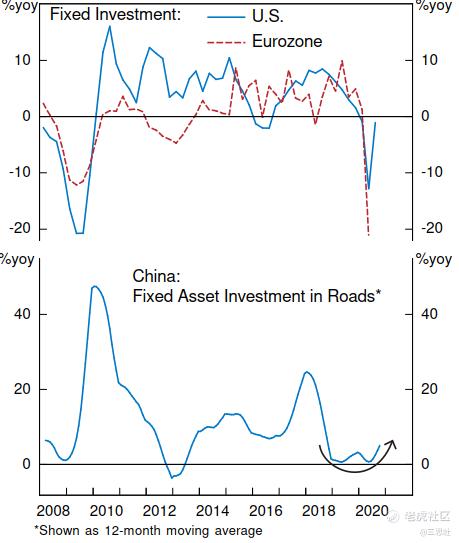

第二,资本开支将迎来反弹

新冠疫情造成全球资本开支大幅下降(图5),这为明年资本开支增长创造了条件。只要疫苗能按时推进或疫情得到了较好控制(即下图情况不会发生),则超低的利率水平将鼓励企业加杠杆扩大投资。

图:前提是微博所述的情况不会发生

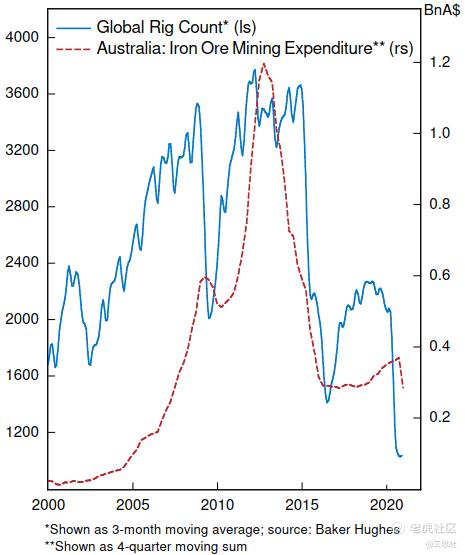

第三,商品供给的投资不足

从商品供给看,很多迹象表明过去几年大宗商品产能不断削减。随着油价下跌,2015年以来全球钻井数量急剧下降(图7),而澳大利亚的铁矿石采掘投资较2012年的峰值下降了75%,中国铁矿石库存持续下滑。

不同行业的产能约束条件不同,对市场条件变化的反应时间也不同,但总的来说,全球采矿业多年来一直在缩减产能。因此,如果明年全球经济出现复苏热潮,大宗商品市场或出现暂时性的供需错配。

因此,市场主流观点认为,经济复苏叠加商品结构性供给不足,是本轮商品上涨的主逻辑。

但是,这些逻辑就能让大宗商品重现2002年-2008年的长期牛市?

4)大宗商品真能重现2002年-2008年的大牛市?

事后来看,21世纪初的全球经济环境为大宗商品长期牛市创造了完美条件:

① 1999年,美元处于长期熊市的前夜,② 而中国经济刚好进入城市化和工业化加速阶段,中国的基建投资和工业品进口需求爆发式增长(图8)。

这两股强大力量共同驱动了大宗商品维持了近10年的大牛市。

展望未来,这个故事不太可能会重演。

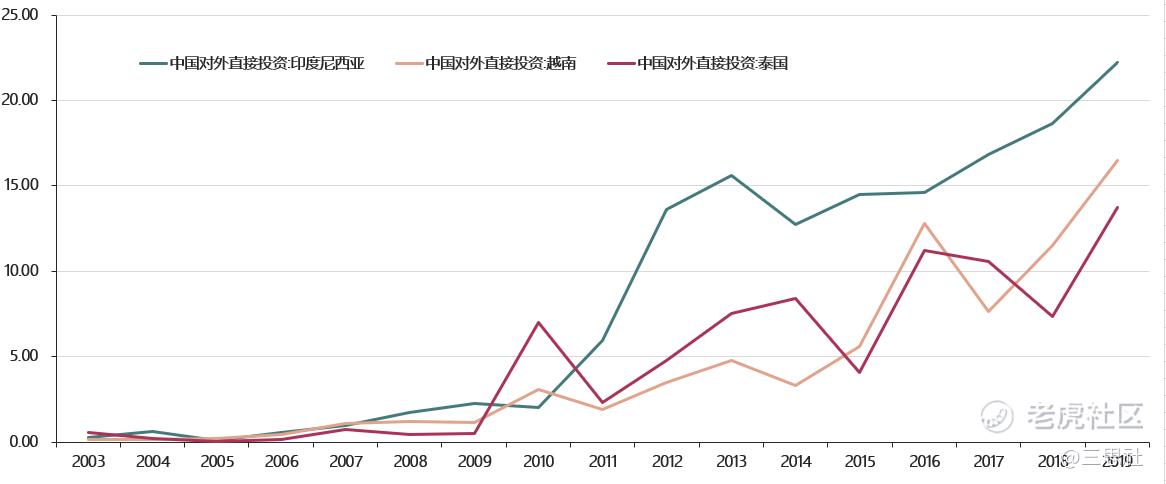

中国城市化进程已经接近尾声,再次启动大规模投资的可能性很小。同时,一些企业正在将产业链转移到生产要素更便宜的东南亚国家(图9),而越发成熟的中国制造业也正在升级,从求量到求质。

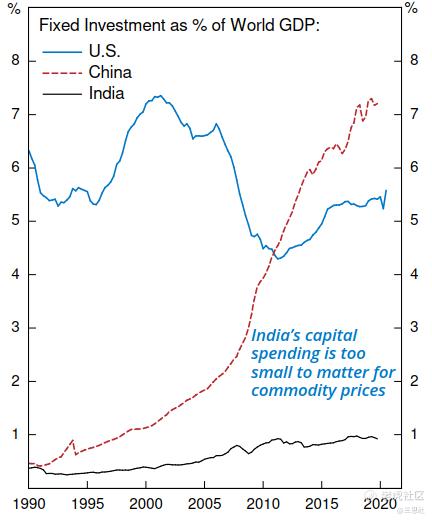

是否会有其他国家替代中国涌现出新一轮投资热潮,掀起大宗商品的超级牛市?印度是唯一一个体量上可比的国家,但是,现在印度的资本支出的绝对规模太小(图10),至少在未来几年都难以对大宗商品价格发挥主导作用。

不过,历史上不存在完全一样的两轮牛市,不排除会有新的力量支撑前大宗商品长期牛市。比如美元长期熊市或者财政赤字货币化,这为全球经济转向长期通胀创造了条件。

然而,这种转变如果出现,需要几年时间才能完成。

5)不同商品将迎来不同命运

结构性角度看,不同商品将面临截然不同的长期需求前景。

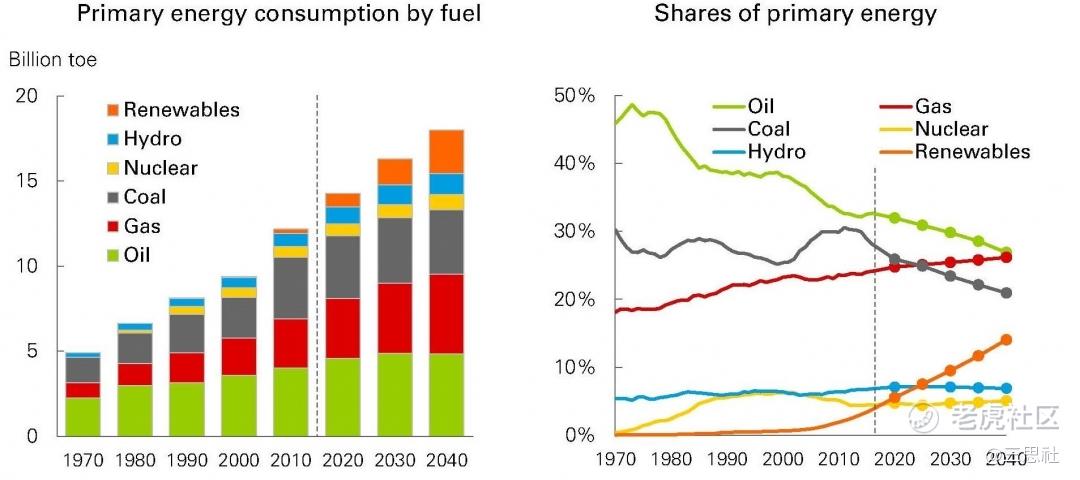

目前,主要经济体都已为应对气候变化实现碳中和作出承诺,并致力于向绿色能源过度。随着主要国家禁止2035年以后使用燃油车,积极推广新能源交通工具,这对煤炭、化石燃料前景极为不利(图11)。

另一方面,世界经济向绿色能源过渡将需要越来越多的金属比如铜、锂、钴,特别是铜。

生产一辆燃油车平均需要23千克铜,而电动车需要57千克铜,充电桩需要10千克铜,风力涡轮机和太阳能电池板都会消耗大量的铜。

这或许可以解释为什么2014年以来铜油走势分化(图12):油价低点在不断下行(这是典型熊市信号),而铜价低点则不断上升。

总之,大宗商品种类较多,每种商品都有其独特的供需基本面。

在未来,不同的商品将会呈现巨大的量价分化。投资者应审慎甄别谁才是未来的赢家和输家。

而那些卖力吆喝的知名投行,不能轻信。不仅要三思其逻辑,也要三思其动机。

-End-

这篇文章已于上周发布在我们的知识星球。关于这个星球的介绍,请见三思社公众号的下拉菜单。加入前请务必读一遍,以免形成负面的预期差。都是做投资的,还是希望给大家正面的预期差^_^

这个初阶版的知识星球由三思社的全职研究员日常运营,每天更新1~2篇实战导向的交易性短文。大家若对其中的技术细节有疑惑,也可在星球主题下方留言讨论。

这个星球主要关注全球宏观机会和行业板块趋势。出于合规考虑,不涉及个股观点和国内内容。适用要求:有海外市场经历(即使聊国内市场也是基于外资视角)、有英语阅读能力(我们会尽量做中文解读,但最好还是自己读原文)

精彩评论