一、快手商业模式

在距离写b站到现在b站涨幅已经有了312%的涨幅 (文章在公众号:价值称重机),得益于市场越来越看好b站作为社区平台连接内容创作者和用户切入到中长视频的商业模式。而作为内容分发也是基于社区模式的快手也准备以约500亿美金进行IPO,所以是很值得深入了解一下的。

快手主要是以社区属性为导向进行流量分发,内容的权重在热度、时间和调性进行平衡,流量能分配到长尾的创作者。而抖音是基于算法分发,流量权重会更多配置到比较火爆的视频当中,越高流量的内容会得到更多地权重。

在交互页面的设计上快手采取双列,抖音采取单列。双列是用户能主动选择自己喜欢的内容,内容容错率高,而单列是用户沉浸式地被动接受内容,所以内容的容错率低,内容需要能即时刺激用户的需求。所以媒体新闻、专业机构制作的视频更加适合在抖音,而业余内容制作者适合在快手。

虽然目前快手和抖音因为进入了用户“存量竞争”而向对方的模式去渗透,比如快手推出了“精选模式“学习抖音的单列交互页面,抖音也在社交好友内容分发上进行优化。但是基于公司的基调还是不变的,因为基调的转变涉及到了原有商业化利益既得者的利益(比如像阿里巴巴京东很难动摇拼多多的基本盘)。

所以快手还是基于跟b站类似,社交属性强,用户对平台的粘性高,单用户的价值也就更高。目前快手也是和b站面临一样的问题,因为用户基调一开始被定性,大家看快手是“土“,b站是”二次元“,两者都需要破圈。对于社区内容平台的破圈最好的策略,其实是在原有的基调的周边上逐渐增加更多地垂直领域内容。

二、用户天花板

快手主APP截止到2020H1 MAU为4.85亿,抖音为6亿,两者用户重合度为2.2亿,短视频用户为7亿人,快手渗透率达到70%。预计未来快手还有2亿空间的增长,一方面是来自于短视频用户的渗透率不断提升,二是快手通过逐步破圈提升短视频的渗透率。

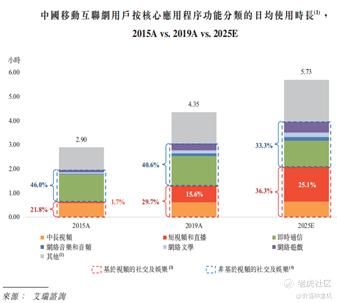

关于短视频用户渗透率的增长主要是从用户使用时长上来看。快手DAU/MAU从17年49%升到2020年的53%,平均使用时长也提高到85.3分钟,目前短视频占据15.6%的用户使用APP的时长,预计未来能提升到25%。主要原因是用户的基本通信时长缩短了,这个驱动力是短视频平台在未来能够承担更多的社交场景。其实这些趋势根据个人观察在Z世代上的体现是比较明显的,短视频将会通过视频内容分享,形成一种新的人与人的连接方式。

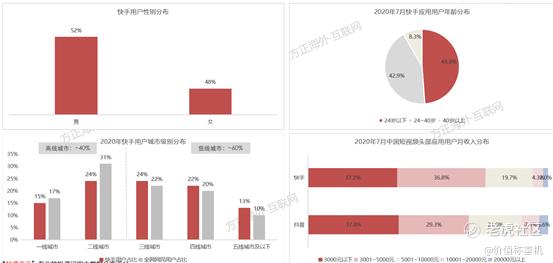

第二是关于快手的破圈,其实快手的定位是“记录美好的生活”,定调还是比b站这类型的广。其实目前来看快手24岁以下年轻用户占比近50%,高线城市用户占比提升显著。

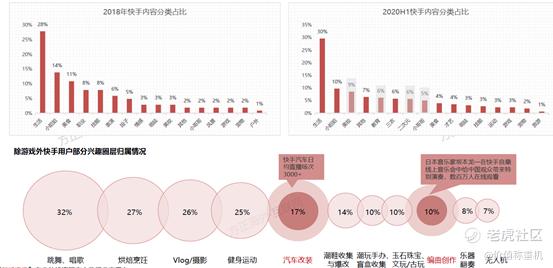

在内容端上看,2020年对比18年在美妆、二次元和小哥哥的内容上占比提高,垂直内容开始多样化。并且快手逐渐引入短剧内容,丰富平台的内容生态。

还有根据个人的观察,对于快手“土”的印象其实已经逐渐淡化,因为平台创作者没有排他性,其实很多抖音上的创作者都会在快手上同时发布作品,所以其实内容上也已经能满足不同群体的审美需求。

快手在2020春晚投放10亿获得独家冠名权,获客效果明显,MAU在2020H1取得同比64%的增长。所以综合以上快手的基调其实能容纳较宽的群体,预计在短视频的渗透率上能有稳步小幅地提高。

三、快手商业化进程

可以看到快手目前的商业化渠道还是比较多样化,过去主要是直播和广告收入位主,虽然电商收入占比小,但是快手2020H1 GMV已经达到1096亿元,成为国内第二大的电商直播平台。

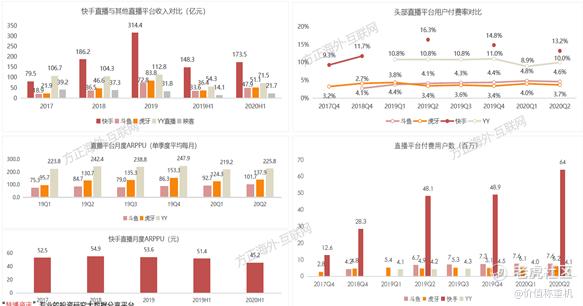

a. 直播业务

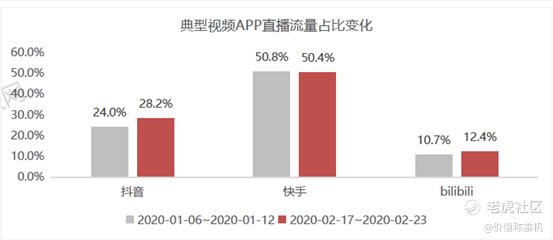

可以看到快手的直播流量占比远高于抖音和b站,达到50%,其中百分之90%的用户都是来自于私域流量。这说明了快手用户对关注的KOL忠诚度比较高,而且具有很强的互动性。

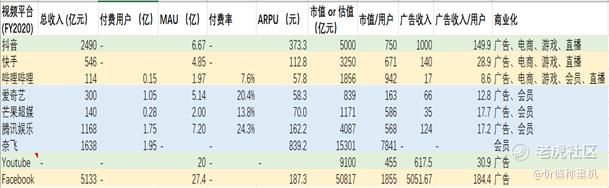

在付费率和用户基数上也是远远大于传统的纯直播平台。可以看到快手的ARPU是要远低于传统直播平台,收入规模主要还是来自于更大基数的直播付费用户。其实快手低ARPU高付费率的特征跟我以前分析b站直播的特征是一样的,这样的直播生态是更为健康,因为直播收入贡献不是来自于个别头部付费用户,而是来自更多的腰部用户。所以直播付费用户规模大且高粘度是快手直播业务的护城河,基本盘要比纯直播平台要更加健康。

所以,未来快手直播收入的增量来自于付费率的提高。今年以来快手开放了公域流量导

流直播,包括直播广场、精选页面、发现页面等,也加强了平台直播运营,举办官方活动和推出扶持计划助力中小主播获取粉丝。同时快手开拓更多垂直类直播丰富整体业态,并且通过直播挖掘游戏、知识付费等赛道。比如,目前快手直播分区仅仅有游戏、才艺、购物和聊天室。相对于斗鱼和虎牙的分区来看还有更多的垂直领域的空间,比如体育、户外、美食、二次元等等。预计未来通过精细化运营直播付费率能在快手较大的短视频用户基本盘上稳步上升。

b. 广告业务

2019年快手的单用户广告ARPU只有22.5元,低于FB、微信、微博和抖音,芒果TV在一个水平。目前FB和抖音的广告加载率已经到15%,而目前快手的加载率在9%左右,加载率还有上升空间。

快手广告ARPU较低的原因是:1)2019年及以前平台整体流量偏重私域,公域建设落后;2)双列产品设计广告变现效率低于单列产品;3)用户画像导致不利于品牌广告投放;4)整体广告基础设施建设还不完善,广告产品较为单一。

未来快手单用户广告ARPU还有提升空间,主要在于:1)2020年9月改版后,快手主APP加入单列精选页,内容分发上更加中心化,单双列互补+快手主APP和快手极速版共存,广告变现效率将大大提高;2)近一年快手已经搭建起磁力引擎全套营销体系和广告配套支持工具,多个广告产品对标抖音,且接入公域流量,给予广告主多种广告投放选择;3)近期快手大力引进明星名人、MCN机构、知名主播入驻快手,将进一步吸纳一二线城市人群,用户实现破圈层后对品牌广告主的吸引力持续加强;4)目前快手整体广告加载率还未到上限,库存仍有释放空间。

c. 电商业务

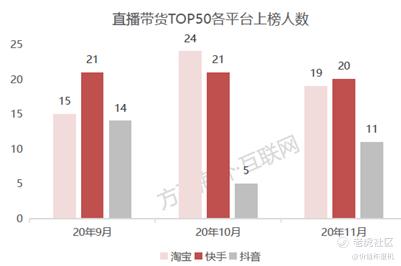

未来驱动快手电商业务主要是直播电商作为去中心化电商渗透率不断提升、快手GMV继续维持第二大直播电商平台渗透率

保持在目前水平并且稳步提升、佣金率随着快手供应链的完善逐步提高。

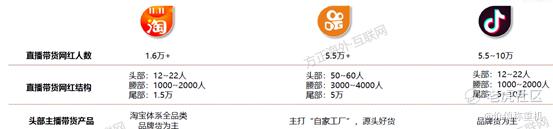

得益于快手的社区化运营,对比淘宝和抖音,快手的电商直播更加长尾化,这也是与直播的特征一致的。

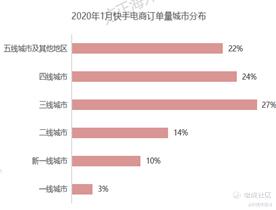

在商品均价上快手要远低于抖音和淘宝,购买用户主要是三四线以下的用户为主,买家复购率高达60%。快手的电商生态接近于拼多多,更加适用于C2M模式,目前快手带货TOP30有50%是通过C2M模式。而抖音的供应链更多是品牌商为主,淘宝的则是淘宝体系内的商家。

所以快手的用户和平台社区属性特质决定了快手电商直播的差异化,主要体现在用户对KOL的信任和快手能够提供性价比高的产品,这在一定程度上形成了护城河,所以中性来看快手对于直播电商的市占率至少能够维持现在的水平,并且通过供应端的逐渐完善提供更高性价比的产品来稳步提升直播电商的渗透率。

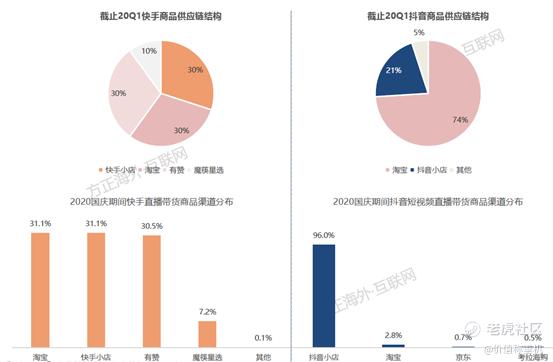

在供应链结构上,快手是淘宝、快手小店、有赞各占30%。抖音是96%来自抖音小店,而年初是74%来自淘宝。所以目前抖音建立自己的供应链闭环进程已经快于快手,我觉得抖音能够快速建立自身闭环很大原因是供应商都是大的品牌商为主,这样他们有自己的运营团队,所以更加容易能接入到抖音的电商平台上。而快手按照之前分析,供应链相对于抖音来说比较分散,这是由快手的电商达人的结构来决定的(会有头部的电商达人,但是腰部的电商达人也具备一定的带货能力),所以快手如果需要打造完全的供应链闭环在逻辑上是比抖音的进程要慢。

尽管如此,快手的佣金率还是有提升的空间。因为上图可以看到,快手对淘宝的供应商是收取0佣金的,而淘宝商家的占比达到了GMV的30%。

快手在完善供应链的进程中,今年主要是自建了分校库“快手好物联盟”,负责撮合直播电商的各个参与者,并且与京东合作赋能快手小店的供应链。

如果单单按照佣金率来看(不包含广告货币化率),2019年阿里的佣金率为1.08%,拼多多为0.33%,快手扣除优惠返点为0.7%。随着快手供应链的加强,未来快手对供应商的议价能力也会提升,从而提高佣金率。

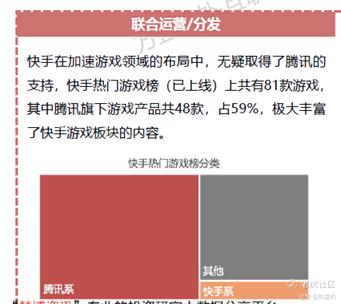

d. 游戏

游戏的话就不细说,目前腾讯系占了快手发行的59%,快手作为游戏渠道能打通游戏发行、视频和直播

四、估值

其实b站目前的市值/用户在942元/人,快手如果根据500美元的IPO估值的话,市值/用户为671元/人。

欢迎关注公众号:价值称重机

公众号排版会清晰一点,并且有粉丝交流群,欢迎对快手商业模式的探讨。

精彩评论