绿城中国的龙头梦,10年后终于在“副业”上实现了。

10年前,冲刺行业龙头的绿城中国遭遇宏观调控重击,创始人宋卫平调转船头,向轻资产转型,“用别人的钱来做项目”,绿城管理因此成立。

历经股东、人事调整动荡,绿城如今早已滑落至房地产行业第二阵营,绿城管理却意外成了代建行业龙头,2017-2019年收入接近翻倍,2019年市占率23.7%,并在不久前登陆港股,成为代建第一股。

绿城也由此成了业内唯一一家往轻资产转型,还做到行业第一的房企。

看上去其轻资产转型非常顺利,但近两年房地产销售规模见顶已成共识,加之“三道红线”限制房企融资的扩张,这些因素都催促着房企转型进一步提速。

不少房企也盯上了代建,入局者众,导致这片“蓝海”开始泛红。为了保证收入增速,绿城管理开始采取合营模式,大幅拉低了公司盈利水平。这也是为什么绿城管理收入3年翻倍,但2019年净利润却下滑3%的核心原因。

长远看,绿城管理虽然做到了行业TOP1,但2019年净利润却只有3.25亿元,想要拉动集团业绩持续增长,犹如小马拉大车,有心无力。否则,绿城这两年也不会拼命拿地,重回“老路”。

尽管房企多元化转型,早就不是新鲜事,商业地产、新能源车、智能制造等,只要是空间够大的行业,房企们都趋之若鹜。但从结果看,真正落地的却不多,转型维艰,更是难逃“圈地圈钱”嫌疑。

房企正加速转型,但能否像曾经的房地产主业那般辉煌,让大佬们赚个盆满钵满,还是个未知数。

/ 01 /

品牌房企众多,

为何绿城的代建能做到TOP1?

在房企发力轻资产转型方面,能做到行业TOP级的寥寥无几,但死抠质量的绿城却做到了TOP1。

根据中指院研究数据,2019年绿城管理(HK:09979)新订约总建筑面积约1600万平方米,市占率为23.7%,规模是第二名的两倍以上。2019年绿城的销售收入中,代建业务收入占比更是高达32.9%,这在房地产行业是绝无仅有的。

不少人认为代建是建筑业务,苦逼的活,这就完全错了。通俗来讲,即委托方出钱/地,绿城管理出人出品牌,并向委托方收取相应管理费、项目分成。理论上,不管项目最终盈亏,绿城都能旱涝保收。

绿城管理的合作伙伴主要为项目持有者、政府,分别对应商业代建、政府代建模式。今年上半年,绿城管理的商业代建、政府代建收入占比分别为74.8%、23%。

一般而言,代建一个项目,绿城管理只需派驻几个项目经理即可,完全轻资产模式。这种模式的好处显而易见,在降低风险的同时,还能推动业务快速增长,以及更强的盈利能力。

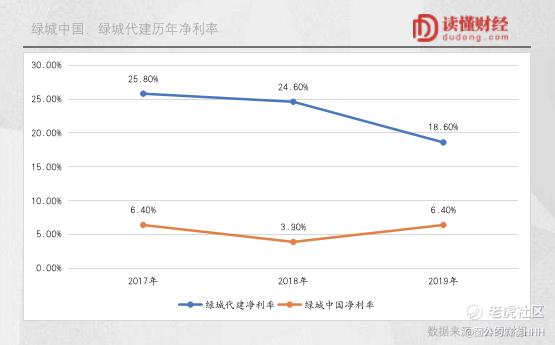

2017-2019年,绿城管理收入接近翻倍,净利率分别为25.8%、24.6%、18.6%;同期,绿城(HK:03900)整体业务的净利润率则只有6.4%、3.9%和6.4%。

如此一块“肥肉”,为什么其他头部房企都没有做出名堂,偏偏绿城做到TOP1?这还要从代建模式的特点说起。

代建和建筑公司不同,“贴牌”本身意味着产品的溢价力。这是小房企选择代建的最直接驱动力,将自己的地块交给大牌房企来开发,之后打上大牌房企的旗号销售,为的不就是把房子卖出更高价、赚取更高利润。

在C端市场的品牌溢价是做代建的前提条件,其二是产品力。而在这两方面,绿城均有其优势。虽然规模远不及万科、碧桂园、保利等,但其品牌口碑却一点不输;至于产品力,绿城在业内也一直以高品质、物业一流、绿化考究著称。

绿城管理更是在招股书中频繁强调“绿城”品牌、产品力价值对公司的重要意义。

以其海口桃李春风项目为例,根据中国指数研究院,2017年该项目的平均售价约29300元/平米,较相同别墅旧有项目阶段的平均售价高出3.9倍,2019年增至37800元/平米,较邻近区域可比较项目的平均售价高出约18%。项目溢价能力可见一斑。

不过,品牌、产品口碑只是绿城代建业务成功的基础,毕竟万科、保利的口碑也不差。绿城代建崛起的核心,还在于其抓住了很好的时间窗口。

2010年,刚坐上行业老二宝座的绿城,放言要在3-5年内超越万科,并开始激进拿地。令其措手不及的是,“新国十条”、“新国五条”、“限购令”等一系列调控政策密集出台,中国房地产进入最严厉的调控期。

销售缩水、资金吃紧、负债走高,绿城被逼向轻资产转型,组建绿城管理公司,成为第一个吃螃蟹的房企。

成立仅3个月,绿城管理签约的商业代建项目就超过20个。对此,宋卫平曾向媒体表示:“全国比我们房子做得好的最多是一家、半家,不可能是两家、三家,因为有这个自信,所以我们认为这块地交给别人做不如交给我们做。”

这话只能听一半。因为过往10年,房企们压根没有心思搞什么代建业务。2010-2019年,商品房销售收入由5.25万亿增至16万亿,年复合增速高达两位数。头部房企稍微上点杠杆,过往10年的收入、利润就可以保持年复合20%以上的超高速增长,哪还有动力去做其他业务?

这也给了绿城管理宝贵的扩张机会。2019年,其销售收入高达664亿元,而同期一众著名开发商首开、万达等的销售金额还不到600亿元。

绿城管理由此成为行业TOP1。但过度注重代建业务,也让绿城的开发业务从2010年的第7名,沦落至2019年的20名开外。

/ 02 /

代建,带不动绿城这个大盘子

2016年新一轮房地产调控开始后,代建行业开始突飞猛进的发展,不断吸引着新的入局者。

截至2020年7月,已布局代建业务的品牌房企超过30家,越来越多的房企都想分食代建这块“肥肉”,竞争开始加剧。

这一背景下,绿城管理选择用合营的方式来保证收入的高增长。简单来讲,就是绿城管理通过与其他代建公司成立合营公司,开展业务合作最终进行分成。根据招股书,绿城管理一般拿项目管理费的2-3成。

具体到合作模式上,由合作伙伴出人,绿城管理出品牌、体系标准、技术等。其代建模式的转变,有点类似“直营—加盟”模式,不同的是,绿城管理还要负担“加盟方”的成本、费用开支。

2017-2019年,绿城管理的收入由101.6亿元增至199.4亿元,年复合增速达40%,合营公司的收入占比则由2017年的11.8%,提升至2019年的32%。若不考虑合营给绿城管理带来的增量,其收入仅由2017年的8.97亿元,增长14.7%至2019年的10.3亿元。

而2016年至2018年,代建行业的年复合增速却高达38.3%,绿城管理直营跑输行业增速。“直营—加盟”的转变,放大了经营杠杆,保证其收入高增长,但这也严重拉低了公司的盈利能力。

2017-2019年,公司的毛利率由56.8%降至44.2%,净利率则由25.8%降至18.6%。

这主要是因为,“加盟”相比直营,毛利率差距悬殊。以商业代建为例,2019年直营业务的毛利率高达64.5%,“加盟”业务的毛利率只有24.7%。毛利率低不说,绿城管理还要负担“加盟”业务所产生的费用支出,这导致合营公司2018年、2019年分别亏损2743万元、1538万元。

如此也不难理解,绿城管理2017-2019年收入翻倍,2019年净利润却出现了负增长。

表面看,代建业务的盈利能力远超开发业务,但绿城为了规模牺牲了利润。2019年,代建业务收入占绿城销售收入的1/3,净利润占比却不足1/10。

长远看,即使代建行业规模还会进一步扩张,但在头部房企纷纷入局,以及行业整体规模有限的背景下,靠代建业务拉动绿城中国的业绩增长,显然不大现实。

这一点绿城看得很清楚。因此,2017年发力合营模式,向代建业务要规模的同时,绿城又开始发力开发业务。

根据其财报数据,2017—2019年每年拿地金额均为2016年的3倍,今年前6个月拿地金额更是达到2019全年拿地金额的68%。

此外,绿城中国2019年、2020年上半年,在房地产行业销售规模滞涨的背景下,公司销售金额逆势发力,分别同比增长29%和22.7%。

代建“靠不住”,当下的绿城又不得不回到“老路”上来。

/ 03 /

房企转型,

“醉翁之意不在酒”

房企转型有多难?看看绿城就知道了,10年把代建干到行业老大,如今也不得不“重”装上阵。

绿城遇到的坎,大多数房企也很难躲过。在行业销售额超过16万亿的背景下,转型岂会如此容易?

这两年,规模见顶成了房企们绕不开的话题,同时也把它们的股价死死摁在地上。根据中证房企指数显示,房地产板块指数在近6年的底部震荡,市盈率在今年11月30日更是跌至历史低点8.2倍。

地产股成了投资人口中的“三傻”之一,房企们开始言必称转型,文旅、造车、智能机器人,还有养猪,涉猎五花八门,为的就是寻找新的业绩增长点。但从现有的数据来看,真正干出成绩的房企寥寥无几。

当下来看,最有可能做出成绩的便是商业地产及新能源汽车。因为这两块业务“先辈们”都已趟出了路,也都是万亿、甚至十万亿的市场。但房企不管是做商业地产还是造车,似乎都变了味。

以新城控股(SH:601155)为例,2019年公司商业地产出租、管理业务的毛利润为27.3亿元,公允价值计量的投资性房产价值为492.6亿元,商业地产的股东权益毛回报率约5.5%,扣除中间费用,商业地产的回报率会更低,甚至亏损。

商业地产运营带来的持续回报太低,新城比谁都清楚,但依然坚定要做。关键就在于其可以依托商业地产拿到便宜的土地。这点从2019年新城房地产开发业务的毛利率为31%,高出同是布局二三线城市的碧桂园5个百分点便可以看出。

至于新能源汽车,宝能、华夏幸福、雅居乐等房企,先后投入巨资入局。其中,宝能号称投入超千亿,要做成全球规模、实力头部的车企。11月底,宝能遭到发改委点名,原因是拿地之后迟迟不建厂。

以广州宝能产业园区为例,2017年拿地时起初规划投资300亿元、产能100万辆,至今还在“平整土地”。而同期拿地的小鹏汽车,今年6月9日其CEO已经在该工厂通过直播的形式,介绍小鹏P7从冲压焊装到总装检测的全过程。

据不完全统计,宝能6大城市总的规划年产能已高达290万辆,而今年前三季度,国内新能源汽车整体销量只有73.4万辆。

另外,根据媒体报道,宝能在西安的汽车基地竣工投产、新车下线前,与之配套的商业房地产项目已率先拿到了售楼证。也就是说,宝能的车还没造好,房子却已经开卖了。

显然,不管是造车还是做商业地产,房企们更多是“醉翁之意不在酒”凡此种种,比起房企转型维艰,总是难逃“圈地圈钱”的嫌疑。

言必称转型的房企,多元化业务何时才能真正进入收获期?

精彩评论