与昨天ASML维持疲软业绩指引不同,台积电上调了全年业绩指引区间。再次印证了AI敞口大,才是王道,剧情与Q1财报一样。

台积电Q2财报:

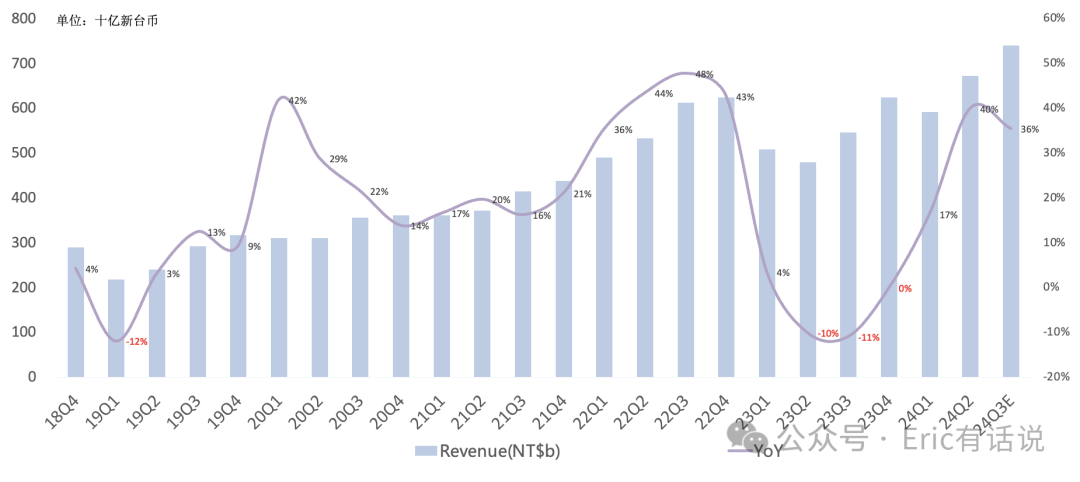

营收按美元计208.2亿美元,同比增长33%,环比增长10%。按新台币计6735.1亿新台币,同比增长40%,环比增长14%,连续3个季度同比增长,皆创历史新高。

毛利率53.2%,同比下滑0.9个百分点,环比增长0.1个百分点。

经营利润按美元计88.6亿美元,同比增长35%,环比增长12%,经营利润率42.5%。

净利润按美元计76.6亿美元,同比增长29%,环比增长7%,连续2个季度同比增长,净利润率37%。

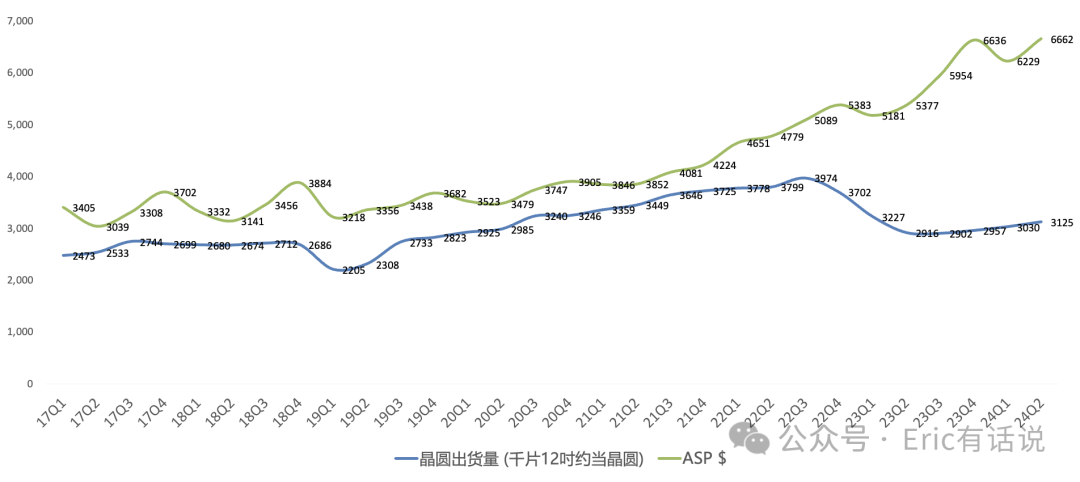

等效12寸晶圆出货量3125千片,同比增长7%,环比增长3%,结束连续6个季度同比下滑;ASP约6662美元,同比增长24%,连续18个季度同比增长,并创历史新高。

capex按美元计63.6亿美元,同比下滑22%,2024年capex从280-320亿美元指引,上调至300-320亿美元。

具体看工艺和平台方面,Q2:

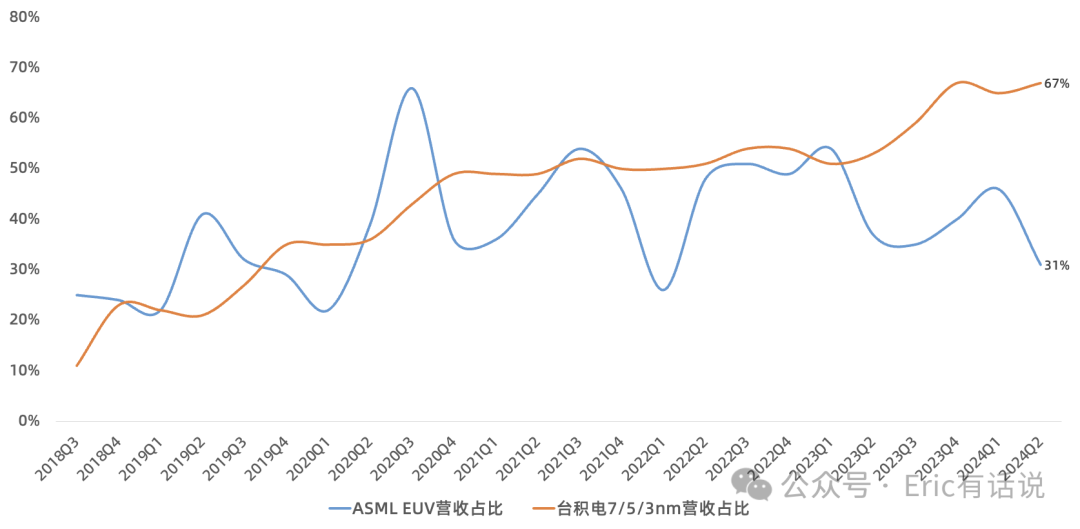

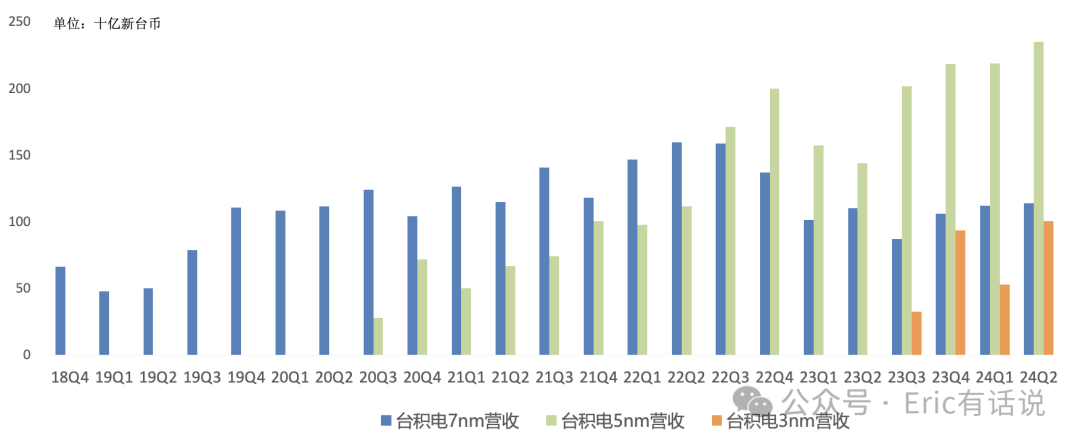

3nm占15%,5nm占35%,7nm占17%,16nm占9%,28nm占8%,40/45nm占5%,65nm占3%,90nm占1%,0.11/0.13um占2%,0.15/0.18um占4%,0.25um+占1%;先进制程3nm/5nm/7nm占67%,3nm/5nm合计占50%,昨天提到台积电先进制程占比与ASML EUV占比走势背离再次得到印证。

其中3nm营收环比增长89%,创下历史新高;5nm营收同比增长63%,连续4个季度创历史新高。

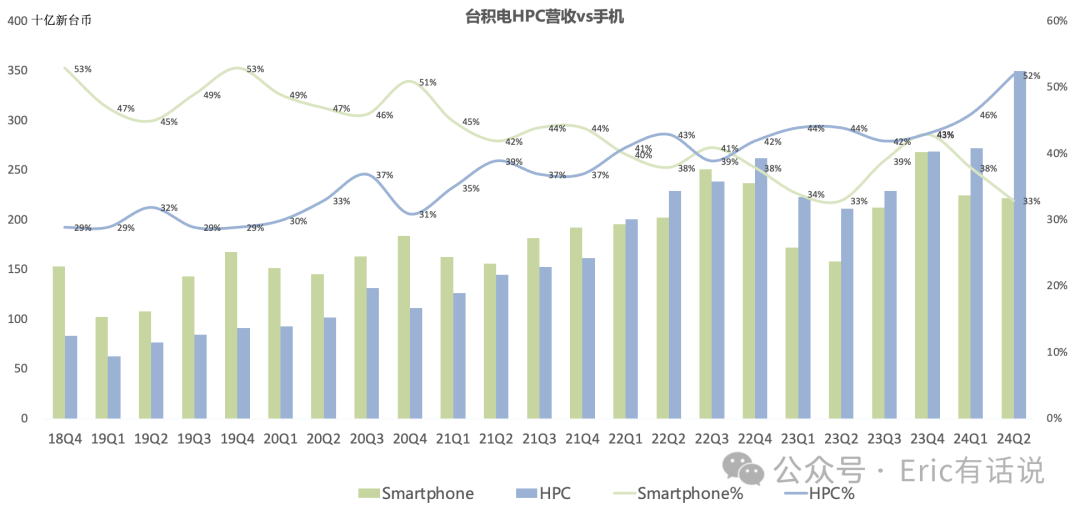

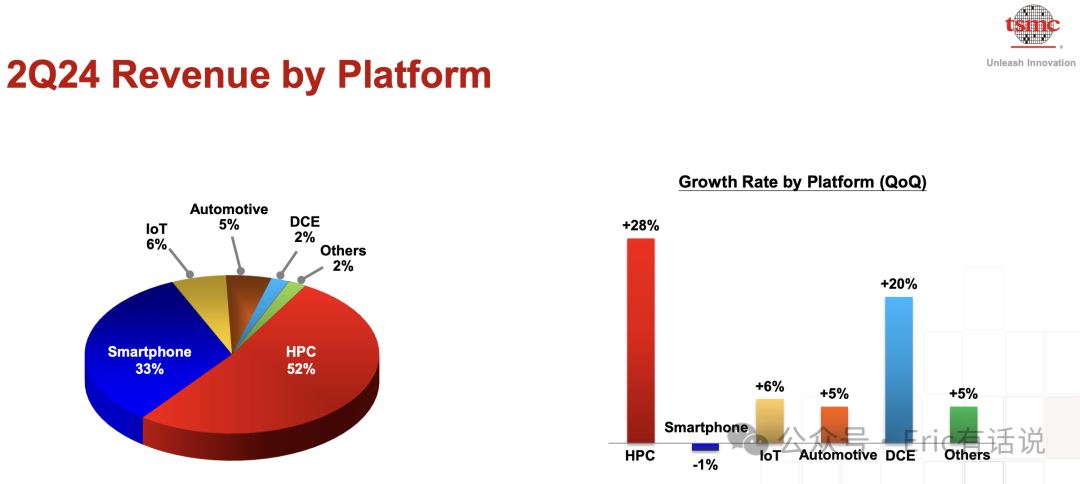

HPC占52%,手机占33%,IoT占6%,汽车占5%;HPC占比连续7个季度超过手机;HPC环比增长28%,手机再次环比下滑,IoT环比增长6%,汽车环比增长5%。

后续展望:

预计Q3营收224-232亿美元,同比增长30%-34%,将再创历史新高,受AI相关以及高端手机相关需求带动,预计下半年N3、N5的整体产能利用率将进一步提升;2024年全年美元营收同比增长从21%-26%上调至24%-26%;Q3毛利率53.5%-55.5%,经营利润率42.5%-44.5%。

台积电称IDM厂纷纷抢进晶圆代工领域,使得相关界线趋于模糊,因此将封装、测试、光罩等逻辑IC制造相关领域纳入晶圆代工2.0产业;根据台积电新定义,2023年晶圆代工2.0产业规模近2500亿美元,台积电市占率约28%,预估2024年全球晶圆代工2.0产业规模将增长近10%。

N2进展顺利,计划2025年量产,预计N2在前两年的新项目数量将高于N3和N5同期,扩展速度与N3相似,收入贡献爬坡与毛利率爬坡比N3更快;N2P、A16计划2026年下半年量产,几乎所有AI芯片公司都有兴趣。

N3需求强劲,不排除将更多N5技术转换为N3,N5和N3之间工具通用性超过90%,且这两个节点都在台南,因此转换非常容易(本季度N3环比暴增不知道是否存在N5/N4转N3的情况)。

CoWoS封装产能今年翻倍,明年不止翻倍,供给吃紧会缓解,2026年供需平衡,持续与外部后道封测厂合作;先进封装毛利率过去远低于公司平均水平,现在已经接近公司平均水平;台积电强调只会专注在最先进的后道封测技术,主要服务于客户前沿产品。

总的来说,台积电还是很稳,HPC继续强势,小幅上调了全年业绩指引区间,再次印证了AI敞口大才是王道。半导体下游市场还是除了AI需求旺盛、存储周期反转之外,其他业绩都还待复苏。

按全年业绩指引上限,台积电全年营收873亿美元,净利润335亿美元问题不大,万亿市值对应30倍PE。

精彩评论