复盘绿联科技闯关IPO之路,我们对此并不陌生,而其上市步伐的每一次新动向,更是牵动着众多资本市场投资者的高度关切。

近日,绿联科技披露了招股意向书,正式启动招股程序,即将登陆创业板。据悉,此次绿联科技拟公开发行新股数量4150万股,占发行后总股份的10%,拟募集资金15.04亿元。以此计算,绿联科技达到拟募资额时的估值为150.37亿元。

公开信息显示,绿联科技早在2022年4月27日就正式对外首次公开了上市辅导情况报告,并且于当年6月份递交了第一版招股书申报稿,获得深交所受理。经过半年多时间里的反反复复问询、更新情况说明等繁琐事项,绿联科技在2023年1月IPO通过上市委会议。

一年后,公司正式提交注册,在陆续披露三则注册稿后,绿联科技终于拿到了荣登上市舞台的入场券。

我们不禁好奇,这家从成立到上市创业板只用了10年时间,且依靠售卖数据线起家的绿联科技,估值为何能超150亿?正式上市后,还会受到投资者的青睐吗?

一、业绩较为稳健,但家族企业经营牵掣是道难解之题

事实上,作为绿联科技的创始人,“80后”莆田人张清森,可谓一直是业内关注的焦点。

与喜欢赚快钱、走短线的莆田卖家完全不同,张清森对自己创业把控方向想的要更为长久,扎扎实实走出了一条稳妥的路子。

曾几何时,国内充电数据线因线材型号单一、品控鱼龙混杂而身处在供需剪刀差中,这让市场形成了用户需求端在增长,但供给端却未能有合适的产品进行有效满足的尴尬境遇。

张清森在敏锐洞察到市场痛点后,率先在国内推出不同长度规格的数据线,借此迅速在市场上打响“UGREEN绿联”的品牌名声。

在此之后,绿联科技一直在IT数码配件这一垂直类目上深耕,以数码线材这一品类为核心抓手不断拓展业务边界。如今的绿联科技已形成多元化的3C数码生态,产品矩阵涵盖传输类、音视频类、充电类、移动周边类、存储类五大系列。

小米创始人雷军曾说过这样一句话“站在风口上,猪都会飞”,在找到用户对数码配件产品需求风口持续向上的契机下,绿联科技顺势而为,不断壮大的产品规模,收入持续稳健增长也就“手到擒来”。

据其此前披露的招股书数据,绿联科技的营业收入由2021年的34.46亿元增长11.40%至2022年的38.39亿元,并于2023年进一步增至48.03亿元,增幅25.09%,三年内的复合年增长率为18.05%。今年一季度营收继续迎来增长,达到了12.84亿元,同比增长高达27.06%。

拆分营收结构来看,传输类产品是绿联科技实力担当,对总营收贡献最大。报告期内,该类产品的销售收入分别为12.35亿元、13.05亿元和14.45亿元,分别占主营业务收入的35.93%、34.05%和30.09%。

与此同时,以充电线、充电器、移动电源为代表的充电类产品分别实现收入7.88亿元、9.81亿元和15.57亿元,占绿联科技主营业务收入的比重由2021年的22.91%增至2023年的32.43%,并以40.60%的复合年增长率成为公司最具成长性的产品品类。

随着收入持续稳增长,绿联科技也早已实现盈利,利润增长态势也不错,近三年分别实现归母净利润2.97亿元、3.27亿元和3.85亿元。而截至2024年一季度末,绿联科技盈利情况也还不错,归母净利润同比增长10.44%,至1.02亿元。

但需注意的是,绿联科技家族色彩非常浓厚。公开资料显示,IPO后,创始人张清森的股权将稀释为45.27%,而陈俊灵持股为17.36%,绿联咨询持股为12.82%,高瓴锡恒持股为 8.44%,绿联和顺持股为4.22%。

然而,绿联科技许多核心管理人员与创始人之间均存在亲属关系。其中,高级售服主管张碧娟为张清森的妹妹,仓储经理李庆珍为张碧娟的配偶,外贸运营主管曾秋洋为绿联监事雷淑斌的配偶,这些人员负责了绿联的供应链、售后及海外业务几大板块。

由此可见,绿联科技是一家典型的家族企业,而这样的企业弊病显而易见。首先,家族成员很容易通过董事会及管理层占据的席位来左右公司决策,给公司发展或其他小股东带来阻碍。其次,家族企业在发展过程中必然会遭遇人才流失加剧,而且受亲属关系的影响,也会造成人力资源无法得到优化配置,合理的人才结构无法建立等不利影响。

也就是说,像绿联科技这样自带有浓厚家族属性的企业,在进行业务和人员管理的时候私密性较强,其家族内部决定权高度集中,牵一发而动全身,各种掣肘和限制,在正常经营活动中将怎样避免一言堂的情况?公司又将如何保障其他新股东的利益?这点值得绿联科技上市后,投资人需要重点关注的方向。

二、科技成色不足,产品风波不断

作为投资人及公司管理人的张清森,在商业市场领域的投资能力自然毋庸置疑。然而,作为一家尖端科技创新公司的负责人,投资能力不是首要考量指标,最核心的而是在面对风云多变的尖端技术演进方向、产业市场创新迭代等方面运筹帷幄的能力。

从这一点来看,绿联科技仍有很长路要走。

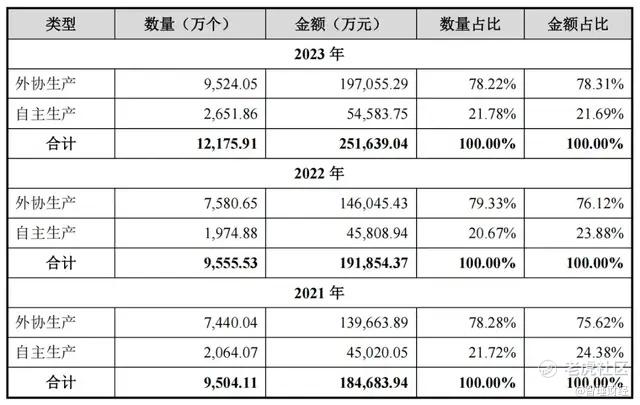

2021年至2023年,绿联科技自有产量占比分别为21.72%、20.67%、21.78%。从金额来看,绿联科技自主生产金额比例分别为24.38%、23.88%、21.69%,连续下降。与之相对的是,绿联科技外协生产占比分别为75.62%、76.12%、78.31%,为连续上升。

对于这种生产高度依靠外协的模式,绿联科技在招股说明书中也进行了重点说明,表示该模式使公司专注于产品的技术研发、产品创新和品牌管理,并协同优秀的外协工厂,为用户提供具有市场竞争力的优质产品,提升用户产品使用体验和品牌价值体验。

客观公允来说,企业往往考虑到降低成本来利用外协模式生产,这在业内也并不算什么新鲜事,但从研发投入端和产品体验端两个维度来看,现实情况却是绿联科技所呈现出来的成绩,显然未能如以上所言。

首先来看研发投入,根据招股书所披露的数据,绿联科技对研发费用投入并不大方。2021-2023年,公司的研发费用分别为1.57亿元、1.83亿元和2.16亿元,占据营业收入的比例分别为4.54%、4.78%、4.5%。研发费用虽然逐年上涨,但始终没有超过5%。

不仅如此,在研发人员方面,截至2023年年末,绿联科技研发人员中学历在大专及以下的占比高达49.25%,接近一半,而在公司披露的3名核心技术人员中,只有1名工作人员是本科学历,另外两名均为大专学历。尽管当前社会不再强调以学历作为衡量个人能力的唯一标准,但是对于一家年营收高达数十亿的科技公司而言,其核心研发团队中仅包含一名本科生这一事实,的确难以让人对其研发实力产生充分的信心。

而作为对比,同赛道中的上市公司安克创新,其研发人员中学历在大专及以下的占比却仅为8.71%,且该公司核心技术人员均为硕士研究生学历。

可见,虽然名为科技公司,但实际上,在公司简介中其对自身所标榜的“3C消费电子产品的研发、设计、生产及销售”这一概述,绿联科技所扛起大旗的显然还是进行产品销售。也就是说,虽然身披“科技”外衣,但绿联科技可以看作只是一家电子配件销售公司,与真正意义上的科创公司还有一定差距。

而在科技含量不足的同时,绿联科技新品仅开售3天就立即下架,更是给自身蒙上一层不小的阴影。

5月23日,绿联科技以“新一代存储方式·未来已来”为题举办发布会,发布了其最新的DXP系列私有云产品及与之配套的UGOS Pro系统,同日开启预售,5月31日晚用户支付尾款后陆续开售发货。

绿联系列新品作为完全国产化的设备,一经发布便迅速吸引了NAS玩家的高度关注,并有不少人愿意为该产品买单。然而,很快就有尝鲜者发现,新发布的系统并不像绿联科技所宣传的那样出色,而是存在诸多“BUG”,其中甚至还包括机身严重共振、SMB共享服务大量复制时死机、CPU温度异常导致过热关机等较为严重的错误。

针对此种情况,在正式开售仅3天后,尽管该产品以“开启智能存储新纪元”来自诩,但在用户的一片差评声中,绿联科技不得不将此款新开发的DXP系列私有云产品进行黯然“下架”处理,也在同一时间紧急发布了致歉信回应,承诺将尽快优化系统,并多次延长退货退款期限。

事实上,此次新品因质量问题被用户诟病并不是孤立事件,关于产品质量被用户端诟病的问题在早前也已经轮番“上演”多次。

比如,今年1月,深圳市市场监督管理局龙华监管局就曾对绿联科技出具《行政处罚决定书》。原因是抽检绿联科技生产销售的USB-C智能充电器20W不符合国家强制性标准,发行人共生产抽检不合格的USB-C智能充电器20W50台,售出50台。

再比如,2022年3月,绿联科技时尚创意风扇和多功能风扇均因稳定性和机械危险、机械强度、结构项目不符合国家标准要求被四川省市场监督管理局抽查为不合格;2020年10月,绿联科技生产销售的PB132绿联移动电源不符合国家强制性标准,被深圳市市场监督管理局龙华监管局罚款9.38万元,并责令停止生产、销售涉案产品。

众所周知,对消费者权益进行保护,持续提升客户体验,对于一家科技企业来说,重要性不言而喻,而绿联科技作为科技消费电子领域的国家级高新技术企业,却发生如此之多的产品质量问题,使得客户体验感大打折扣,实属不应该。

接下来,绿联科技更需要持续加强产品质量控制,为用户提供全方位优质产品,重新积累起来用户口碑和品牌心智。

来源:贝多财经

作者:多客

声明:本文仅作为知识分享,只为传递更多信息!本文不构成任何投资建议,任何人据此做出投资决策,风险自担。

精彩评论