中国基金报记者 刘明

保险巨头公司中国平安披露,拟发行可转换为公司H股股份的债券,本金总额为35亿美元,初始转换价为每股H股43.71港元。信息披露前的7月15日收盘,中国平安H股股价为36.05港元。

中国平安表示,募资净额用于满足本集团未来以金融为核心的业务发展需求,用于补充本集团的资本需求;支持本集团医疗、养老新战略发展的业务需求;同时用作一般公司用途。

7月15日晚间,A+H上市的中国平安发布关于建议发行美元计值H股可转换债券的公告,建议向专业投资者发售可转换债券,并根据美国证券法S规例仅在美国境外发售。可转换债券将仅向香港联交所上市规则第37章及香港《证券及期货条例》中定义的“专业投资者”发行,不会向香港公众人士发售,亦不会向任何香港联交所上市规则中定义的本公司的相关人士配售。

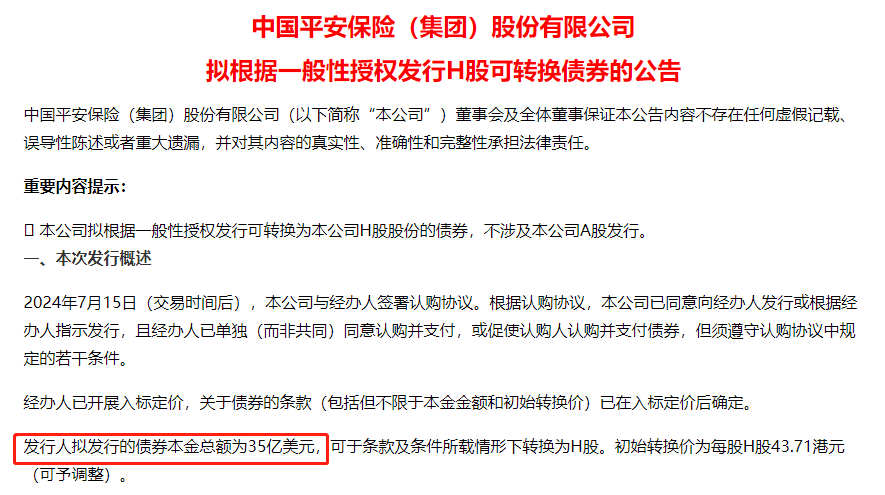

7月16日早上,中国平安披露拟根据一般性授权发行H股可转换债券的公告。中国平安表示,拟根据一般性授权发行可转换为本公司H股股份的债券,不涉及本公司A股发行。拟发行的债券本金总额为35亿美元,可于条款及条件所载情形下转换为H股。初始转换价为每股H股43.71港元(可予调整)。

中国平安表示,假设债券按每股H股43.71港元的初始转换价全部转换且不再发行其他股份,则债券将可转换为约6.25亿股转换股份,约占公司于本公告日现有已发行H股数目的8.39%及现有已发行股本总数的3.43%,以及约占本公司于债券获全部转换后经发行转换股份后已发行H股数目的7.74%及已发行股本总数的3.32%。

公告显示,本次发行的H股可转换债券到期日为2029年7月22日。债券尚未偿还本金额将自2024年7月22日(包括该日)起按年利率0.875%计息,于每年1月22日和7月22日每半年按债券本金额中每10万美元以437.50美元的等额分期支付。

编辑:乔伊

审核:陈思扬

版权声明

《中国基金报》对本平台所刊载的原创内容享有著作权,未经授权禁止转载,否则将追究法律责任。

授权转载合作联系人:于先生

精彩评论