今天是要给英伟达泼点冷水的,为什么英伟达短期内被认为“见顶”,而长期却被视为“见底”?特斯拉又手握怎样一张关键的“王牌”,使其在下一轮AI投资中占据战略优势?展望特斯拉下半年的表现,我们又能期待些什么?

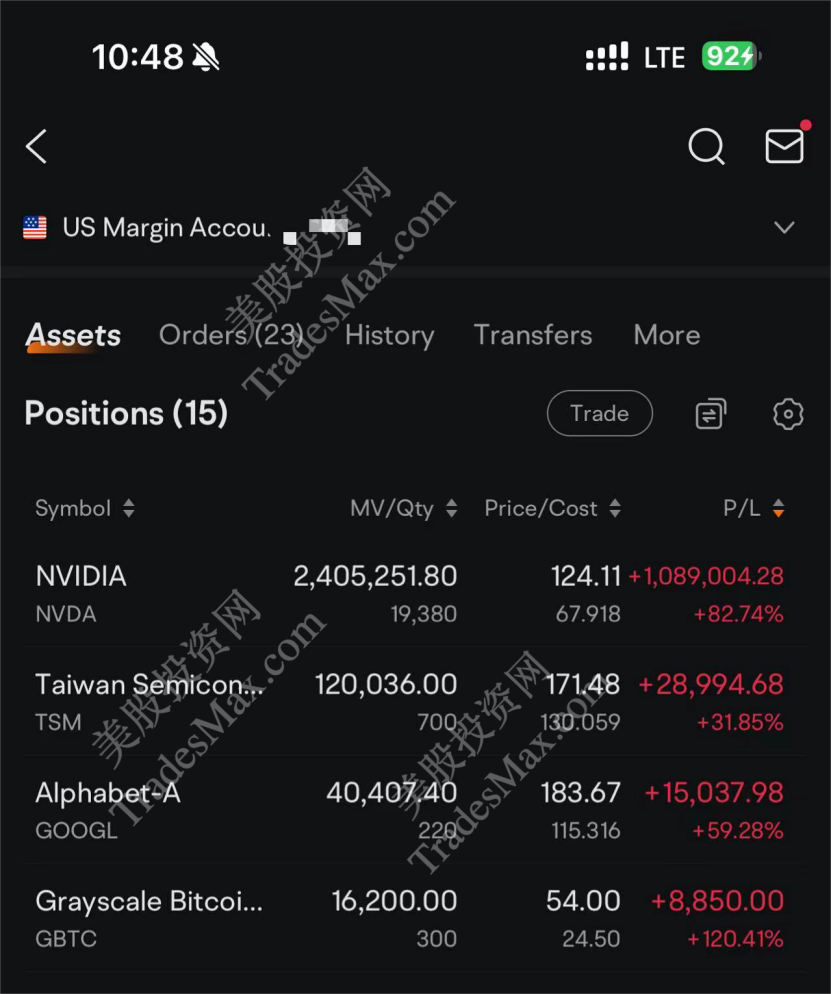

首先来更新我们英伟达仓位情况,账户因长期重仓英伟达而回调了一点,但我内心并不焦虑,平常心看待市场波动,不加仓也不减仓,除非英伟达基本面出现重大变化。

为什么英伟达短期“见顶”

作为最懂英伟达的我们,先让大家看几张关键的图,让投资者清醒一下!

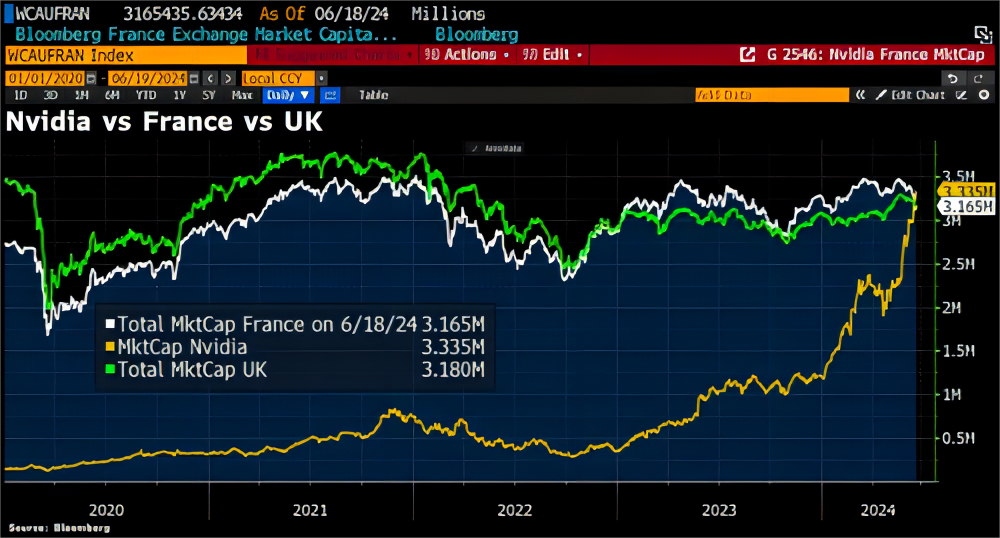

这张图表明英伟达一家的市值就比德国、英国、法国整个股市的市值都大!这揭示了全球资本流动的不平衡的潜在问题。大量资本涌入少数几家科技公司,导致这些公司的估值极高,而其他行业和地区可能面临资本短缺。这种不平衡可能影响全球经济的稳定性和持续发展。

此外,德国、英国和法国这些传统经济强国的股市市值相对较低,反映了传统行业在新经济环境中的相对劣势。尽管这些国家拥有大量历史悠久且稳健的企业,但这些企业的增长潜力和投资吸引力相比科技巨头显得黯然失色。这种不平衡可能导致经济多样性减少,并增加对少数科技公司的依赖。

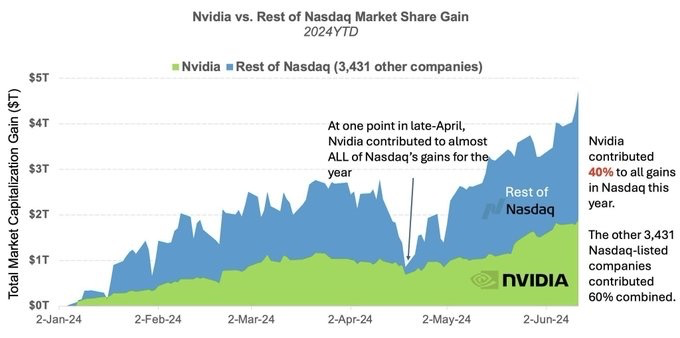

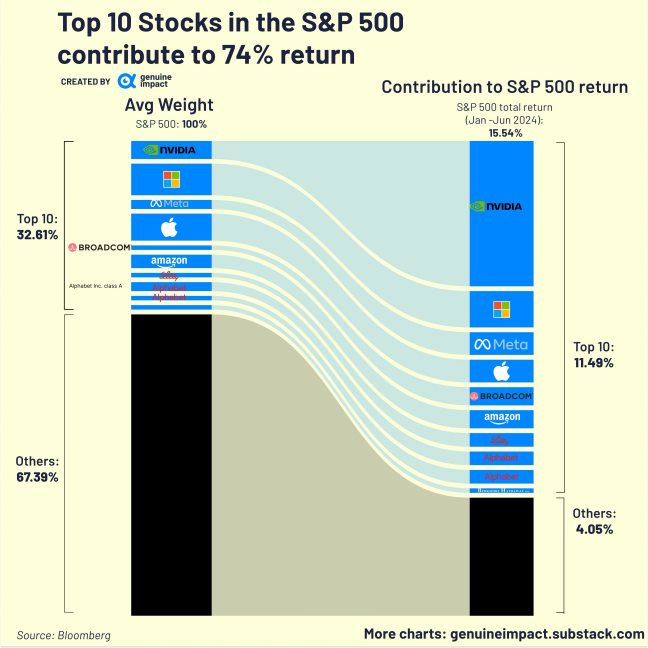

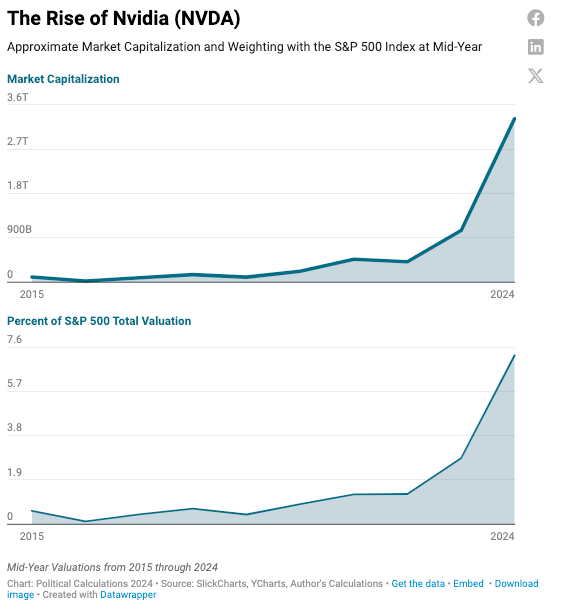

截至2024年上半年,英伟达在纳斯达克市值增长中的贡献率高达40%,显著超过其他3431家公司的合计贡献,这40%的增长凸显了市场对英伟达的显著依赖。

同样地,标普500指数的强劲回报也主要归因于少数科技和互联网巨头,其中英伟达占据了举足轻重的地位。

这种情况显示出市场对英伟达的高度依赖,增加了整体市场的系统性风险。一旦英伟达的业绩未达预期,可能引发市场的剧烈波动,进而对纳指和标普500产生重大影响。

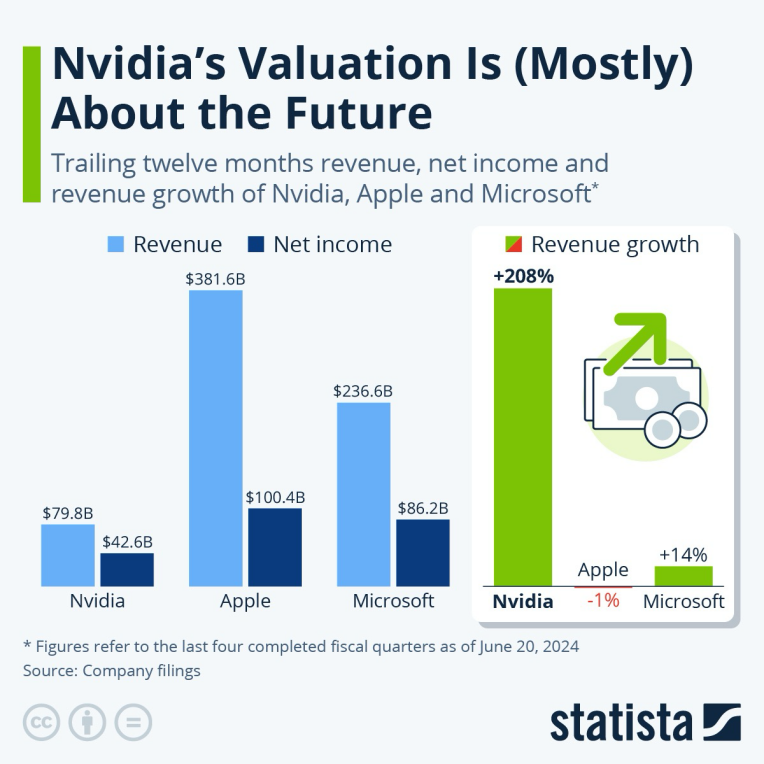

截至2024年6月20日的最近四个财季中,英伟达的营收增长率高达208%,远远超过苹果的14%和微软的-1%。这表明英伟达的快速增长主要是由于其未来的潜力和市场预期推动。

但是也表明市场可能对其未来的持续增长寄予过高的期望。如果未来的实际表现未能达到这些预期,股价就可能会出现大幅回调风险。

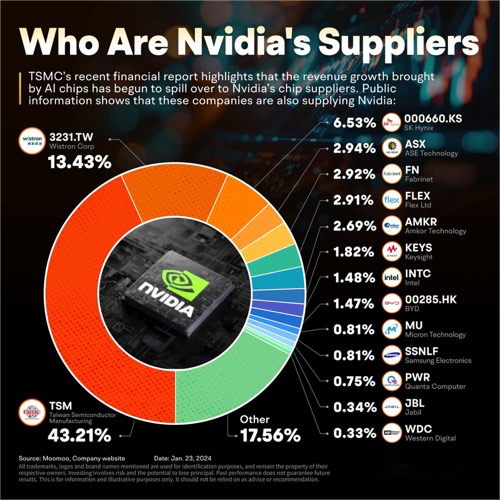

作为一家芯片设计公司,英伟达的业务模式高度依赖于整个半导体产业链的协同运作。具体而言,英伟达不仅需要依赖芯片制造商(如台积电等)进行芯片的生产,还需要依赖其他公司建设和维护数据中心,提供电力和冷却等基础设施。此外,英伟达还依赖算法和大模型的开发者来推动其硬件的应用,最终则需要依赖各类公司设计和开发基于其芯片的AI应用和解决方案。

在前期,英伟达的股价经历了快速上涨,这可以视为其在追赶整个产业链上的其他公司。此时,市场对英伟达的预期较高,认为其有能力在短期内实现显著的增长。

然而,随着英伟达的市值和市场影响力逐渐赶上甚至超越这些合作伙伴,其股价的进一步上涨需要与整个产业链实现“齐头并进”的发展。

也就是说,英伟达的增长速度需要与其依赖的各个环节保持同步,以确保供应链的稳定和整体生态系统的健康发展。

在这样的背景下,如果英伟达的股价继续以之前的速度快速上涨,就会显得与整个产业链的发展节奏脱节。这不仅可能导致供应链的紧张和不稳定,还会引发市场对其估值过高的担忧。

因此,英伟达短期内股价“见顶”反映了市场对其与整个产业链协同发展的预期调整。要实现进一步的增长,英伟达需要在整个产业链的共同进步中找到新的突破点,并确保其业务模式的可持续性和稳定性。

英伟达的股价飙升与2012年初苹果的股息投机泡沫存在相似之处。

2012年,苹果股价因市场对其恢复股息的预期而飙升,推动标普500指数上涨。随着投资者涌入,苹果在指数中的权重增加,最终在2012年3月达到顶峰。随后,许多股东在股价仍高时卖出,资金转向标普500指数的其他成分股,尽管苹果股价及其权重下降,但收益依然流入标普500指数。

2024年,英伟达的崛起主要受AI技术重塑经济的潜力驱动。自英伟达市值在2024年6月20日达到峰值以来,市场已经显现出类似的“传递效应”迹象。投资者在认识到英伟达在AI领域的重要性后,开始将资金从英伟达转向其他具有增长潜力的公司,这些公司同样受益于AI技术的普及和应用。

为什么英伟达长期“见底”

尽管英伟达在短期内可能面临增长瓶颈,但从长期来看,其在AI领域的领先地位和创新能力使其前景依然光明。AI技术有望在未来成为解决全球重大问题的关键力量,而英伟达将在其中发挥重要作用。

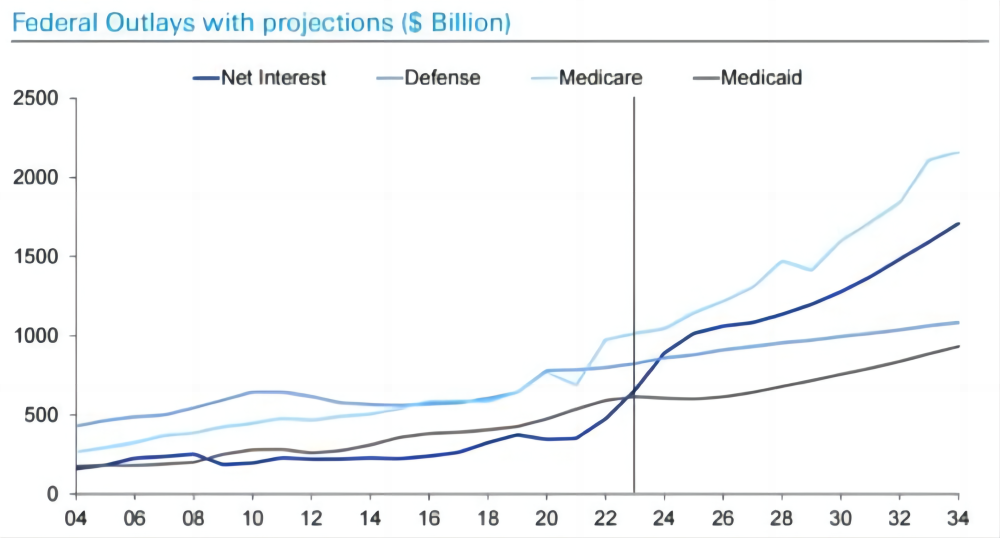

从经济角度看,美国在未来几年将面临多重支出压力。首先,美国国会预算办公室(CBO)预测高利率的持续性将导致利息支出大幅增加。这将对国家的财证健康构成严重威胁,并进一步加剧财证赤字的压力。

其次,随着婴儿潮一代逐渐步入退休阶段,老年社保和医疗支出预计将呈现爆发式增长。这一趋势将使得原本就紧张的财证状况雪上加霜。

此外,美国国会预算办公室可能低估了未来国防支出的增速,这将进一步加剧财证赤字的压力。在此背景下,如何保障财证赤字的可持续性成为了美国面临的重要国内议题。

短期内,解决财证赤字问题可能需要依靠证治手段,如增加税收和削减开支等。然而,长期来看,这些措施可能无法从根本上解决财证赤字问题。在这种情况下,AI和机器人技术可能提供了一条可行的解决途径。

AI和自动化技术有潜力显著提高生产力,降低运营成本,并优化资源配置。例如,AI可以通过优化供应链管理、提高制造效率和减少浪费来帮助企业降低成本。同时,机器人技术可以在医疗、农业、制造业等多个领域实现自动化,从而提高效率和产出。

作为AI和高性能计算领域的领导者,英伟达在推动这些技术的发展中扮演着关键角色。其先进的GPU技术和深度学习平台为开发和部署复杂的AI模型提供了强大的计算能力。此外,英伟达在数据中心、自动驾驶、医疗影像等多个领域的应用也展现出其技术的广泛适用性和市场潜力。

Al的“杀手级应用“,英伟达受益

AI技术正在迅速发展,并有望在各个领域带来变革。然而,目前大众应用还相对有限,ChatGPT等大型语言模型虽然可以节省搜索和阅读时间,但距离解决人口老龄化和劳动力短缺等重大问题还有距离。人形机器人被认为是AI的下一个“杀手级”应用。

黄仁勋预测,未来2到3年人形机器人技术将有明显突破,100年后,人形机器人将无所不在。随着技术的进步和成本的降低,人形机器人将走进千家万户。

想象一下,未来的人形机器人不仅如超人般神奇,能解决全球劳动力短缺的燃眉之急,更能全天候不知疲倦地工作,极大提升生产效率。它们将成为我们生活中不可或缺的小伙伴,无论是家务琐事、照顾老人,还是勇敢地探索太空与深海的未知领域,它们都能胜任。随着技术的飞速发展,人形机器人可能将如同手机般普及,成为我们工作和生活中的得力助手。

英伟达在这一领域将显著受益:

高性能处理器和图形芯片:人形机器人需要强大的计算能力,英伟达作为全球领先的GPU制造商,其高性能处理器和图形芯片将成为人形机器人的核心组件,推动销售增长。

AI平台和软件解决方案:英伟达不仅提供硬件,还开发了强大的AI平台和软件工具(如CUDA、TensorRT等),这些技术将大大提高人形机器人开发和运行的效率,成为其技术基础,带动相关业务发展。

新市场领域:人形机器人市场的爆发为英伟达开辟了新的市场空间。根据高盛分析,2035年市场规模预计至少达60亿美元,最理想情况下可达1540亿美元,其他预测甚至更为乐观,预计可达16310亿美元。这将为英伟达带来新的收入来源。

特斯拉夏季四大催化剂

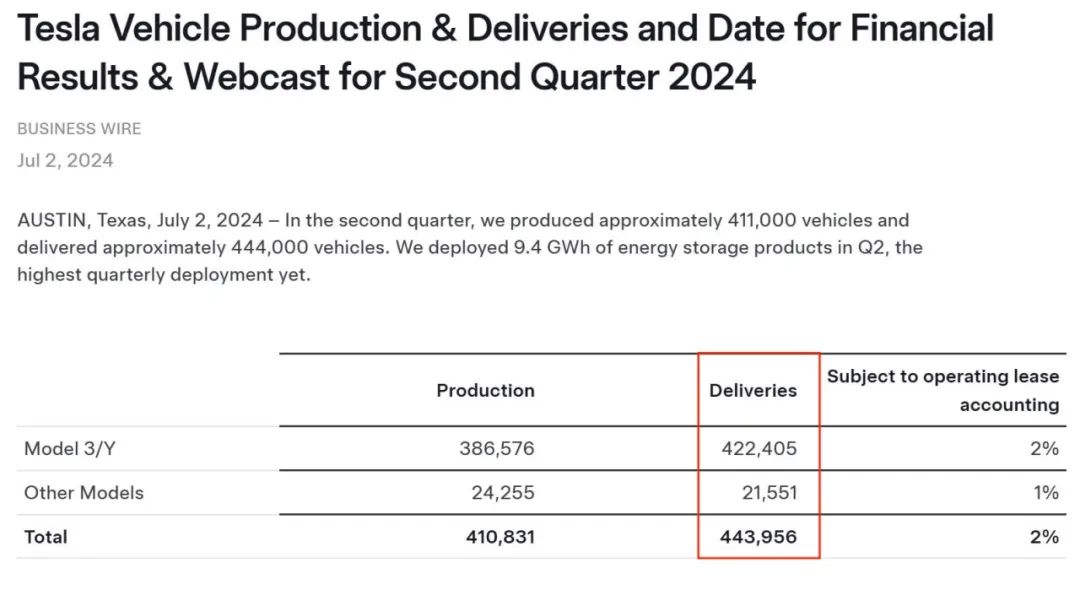

第一、周二公布的特斯拉二季度交付数据。

今日公布的交付数据显示,特斯拉在第二季度共交付了443,956辆汽车,这一数字不仅超越了分析师群体的普遍预测(约436,000辆),也显著高于华尔街近期平均预估的约420,000辆水平。

据FactSet数据统计,此次交付表现不仅是过去四个季度以来首次实现预期超越,其超出幅度更是自2021年第四季度以来最为显著的一次。尽管特斯拉交付量同比下降了约5%,这是连续第二个季度下降,但情况比预期要好。2024年初全球电动汽车销售增长放缓。

我们观察到市场分析师在报告发布前夕的普遍策略——下调预期以预留超预期空间(几周前,分析师预计交付量约为440,000辆。)。分析认为,除非交付数据出现显著不及预期的情况,否则一旦实际数据公布,特斯拉股价往往能迎来正面反应,实现逆预期上涨。

美股大数据分析指出,任何超过420,000的数字都应该足以支撑股票价格。第二季度财报将在交付新闻发布几周后发布,它有更大的潜力影响股票价格。过去四次季度报告发布后,特斯拉股票平均波动11%。

今天股价涨超10%。

根据美股大数据StockWe.com,我们发现开盘后不到30分钟内,AI大模型中的排山倒海日内上涨模型就给出150的等级,远高于通常值得注意的28等级。这表明我们的模型对特斯拉股价的短期走势持强烈看好态度。

此外据StockWe.com的数据统计,特斯拉三个月内的看涨期权与看跌期权的差价已扩大至自2021年2月以来最显著的水平,这表明市场情绪在短时间内发生了积极的转变。同时,特斯拉股票在此期间实现了约34%的涨幅,进一步验证了市场信心的增强。

交易活动方面,特斯拉期权的总交易量在近期显著上升,超过了其20天的平均水平,显示出市场对特斯拉的高度关注和交易热情。

特别地,到期日为本周五、行权价为230美元的看涨期权交易量大幅增加,成为当前期权交易的重点,这反映了投资者对特斯拉股价未来上涨的坚定信心。

第二、在7月晚些时候公布财报。财报将提供有关公司盈利能力和财务健康状况的重要信息。随着分析师预期的调整,市场对特斯拉盈利和收入的预期也在变化。

第三、特斯拉计划在8月初发布的自动驾驶汽车,即robotaxi。

这一发布将标志着特斯拉在自动驾驶技术和人工智能领域的重大进展。花旗集团的数据显示,期权交易暗示投资者预计特斯拉股票到8月中旬将有约15%的波动。

最后,特斯拉的太阳能与储能业务这张关键“王牌”将成为特斯拉在下一轮AI投资中的关键“战略优势”。

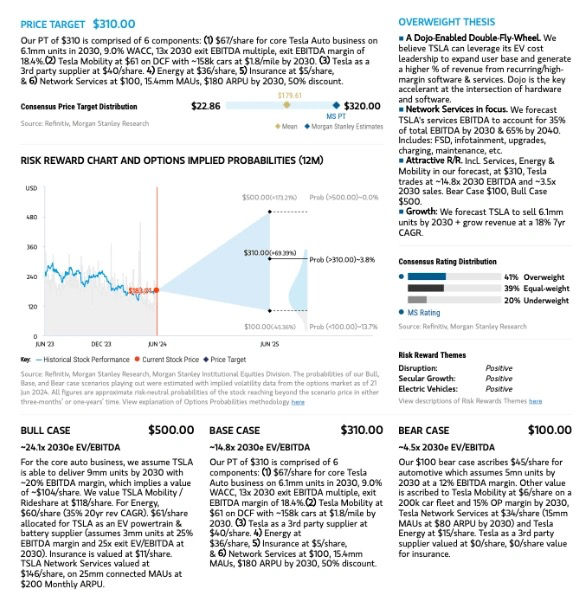

据摩根士丹利分析师Adam Jonas的研报,预计到2030年,美国数据中心的用电量将相当于1.5亿辆电动汽车的用电量。特斯拉的储能产品(如Megapack和Powerwall)和光伏产品(如Solar Roof和Solar Panels)在满足这一电力需求方面具有独特优势,能够平衡电网负荷并提高能源利用效率。

摩根士丹利对特斯拉的能源业务给予了高度评价,预测其到2030年有望增加39.5亿美元的税后净营业利润,每股收益将超过1美元,并将特斯拉的目标价上调至310美元,维持“增持”评级。

特斯拉在汽车市场的竞争力与前景探讨

首先,从产品对比角度来看,特斯拉的旗舰车型在某些特性上严重偏科,而国产电车则普遍追求更均衡的性能。特别是在国内市场,国产电车对于用户体验的打磨更加细致,更能满足消费者的多样化需求。然而,特斯拉的旗舰车型如Model S和Model X更像是品牌图腾,展示其技术实力和品牌形象,因此即使价格高昂、特性偏科,也有忠实用户愿意购买和适应。

关于特斯拉是否会因其刚硬的调性而失去优势,需要从市场整体角度来考虑。尽管国产电车在某些方面具备优势,但特斯拉的销量仍在持续增长,表明其品牌影响力和产品实力仍被市场认可。然而,电动车市场内部竞争激烈,特斯拉的市场份额面临挑战。

电车不太可能完全取代油车,但在接下来的十年内,电车将占据相当大的市场份额。目前,包括插混在内的新能源车渗透率已超过50%。主流车企和新势力车企积极扩展产品矩阵,市场竞争日益激烈,消费者选择面更广。特斯拉不再一家独大,电车市场格局将变得更加多元化。

如同手机市场,特斯拉的忠实用户可能会坚持选择特斯拉,但其他用户将被国产厂家瓜分。特斯拉的未来可能像今天的苹果一样,在电动车市场中占据一席之地,但不再是唯一的主导者。

精彩评论