【Bruce美股周记】没有了期权gamma的加持,英伟达判若两股!

PS:我们近期的观点一直是在人声鼎沸时了结硬件芯片股,无人问津时,逢低布局猫狗不理的软件服务板块,具体参见下文

8大关键点揭示GenAI为什么没有带动软件复苏?

人弃我取,是时候逆向操作了:芯片股不再受宠,对冲基金开始抢购软件股

四巫日成为每年行情与板块波动的重要时间窗口,这一次也不例外:以英伟达为例,在6月21日-四巫日前的gamma逼空中,一路暴涨,并轻松拿下全球股王的位置,但四巫日过后,英伟达股价连续大幅度调整。

很多投资者都会有疑惑,四巫日为什么有这么大的影响力,而这其中的传导与影响机制又是什么样的?

我们先来看看标普500指数,六月四巫日期权到期后,标准普尔500指数的伽马水平显著下降,从接近1.7万亿美元降至约2600亿美元。这种大幅度降低意味着市场稳定性将大大下降,因为伽马水平高时做市商在市场回调时充当买家,涨势中充当卖家,从而创造出更紧密的交易区间。

几个关键要点:

伽马水平的下降:伽马水平从1.7万亿美元降至2600亿美元。这意味着过去一周内创造紧密交易区间的锚定效应将消失,市场稳定性降低。

潜在的流动性枯竭:6月底前,美联储逆回购工具的使用量可能会大幅增加,导致市场流动性减少。通常在季度末前,逆回购工具使用量会增加1500亿至3000亿美元。

对风险资产的影响:储备余额的减少可能会导致风险资产的流动性枯竭。例如,比特币和标准普尔500指数在储备余额减少期间表现疲软。

市场波动性增加:由于伽马水平和流动性下降,股市可能会经历更大的波动性,股票价格可能会回落。标普500 ETF的买卖价差扩大也可能与流动性下降直接相关。

重要的支撑位:零伽马水平为5440。如果市场低于这一水平,支撑性资金流将消失,抛售可能引发更多抛售。

那么伽马效应到底是什么?为什么对市场有这么大的影响力?

伽马(Gamma)是金融衍生品市场中的一个重要概念,尤其是在期权交易中。它衡量的是期权的德尔塔(Delta)对于标的资产价格变化的敏感性。简单来说,伽马是德尔塔相对于标的资产价格变化的变化率。

伽马的定义和意义

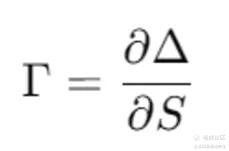

伽马(Gamma, Γ):伽马表示的是期权德尔塔(Δ)相对于标的资产价格(S)的变化率。它衡量了德尔塔的变化速度,定义为:

德尔塔(Delta, Δ):德尔塔是期权价格相对于标的资产价格的变化率。具体来说,它表示标的资产价格变动一个单位时,期权价格的变动量。

伽马的作用

伽马告诉我们,如果标的资产价格变动,德尔塔将如何变化。对于期权持有者,特别是做市商和对冲基金,理解伽马可以帮助他们管理对冲策略,因为德尔塔会随着标的资产价格变化而变化。

高伽马值:如果伽马值高,德尔塔会对标的资产价格变化非常敏感,表明期权的价格波动性较高。

低伽马值:如果伽马值低,德尔塔对标的资产价格变化的敏感度较低,表明期权的价格波动性较低。

数学计算

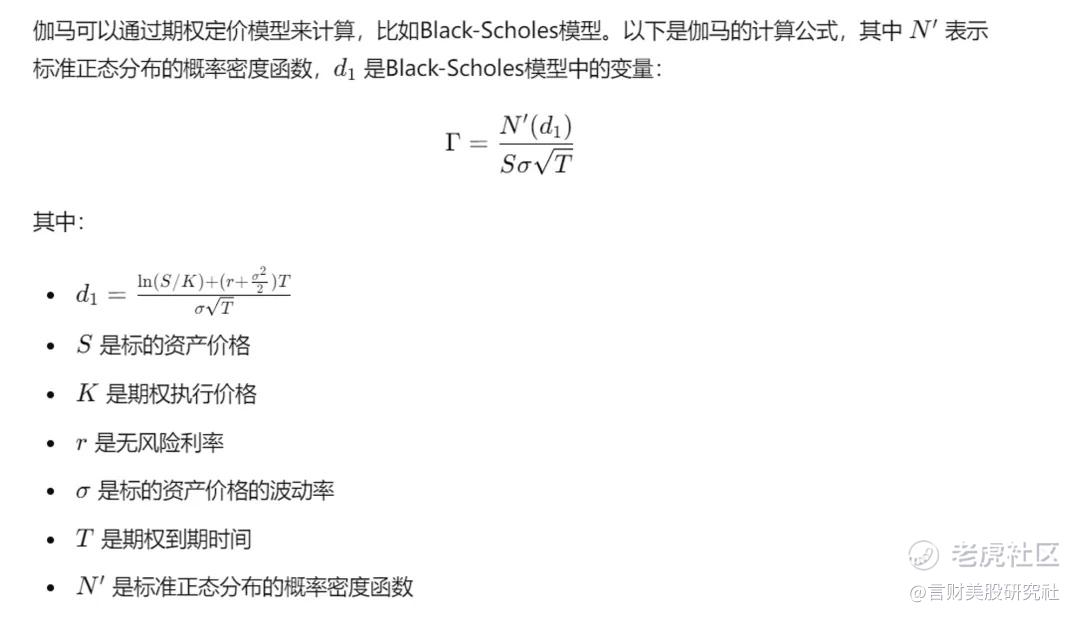

伽马可以通过期权定价模型来计算,比如Black-Scholes模型,以下是伽马的计算公式:

伽马管理

做市商和对冲基金会使用伽马来管理他们的对冲头寸。为了防止德尔塔剧烈变化导致的风险,他们会进行伽马对冲(Gamma Hedging),即调整持有的期权数量和组合,使得伽马尽量为零。

举个简单的例子,假设某个看涨期权的德尔塔为0.5,伽马为0.1。当标的资产价格增加1个单位时,德尔塔会增加0.1个单位,变为0.6。这意味着新的德尔塔为0.6,表明该期权的价格对标的资产价格变化更敏感了。理解和管理伽马对专业投资者和做市商来说至关重要,因为它有助于他们有效地对冲风险,保持交易策略的稳定性。

四巫日简介

“四巫日”(Quadruple Witching Day)指的是每季度的第三个星期五,这一天是四类金融衍生品(股指期货、股指期权、股票期货和股票期权)的到期日。这些衍生品的集中到期会导致市场交易量和波动性的急剧增加,进而对市场产生重大影响。

大量做多期权导致伽马极高

在四巫日前,如果市场上有大量做多期权(特别是看涨期权),会导致市场伽马水平升高,以下是传导机制的详细分析:

1. 做多期权和伽马的关系

做多期权:做多期权的投资者期望标的资产价格上涨。做市商(卖出期权的一方)为了对冲风险,需要购买标的资产,这会导致伽马值升高。

伽马极高:当伽马水平高时,标的资产价格的小幅变动会导致期权德尔塔的大幅变化。做市商必须频繁调整他们的对冲头寸,以保持市场中性的状态。

2. 对市场的影响

高伽马水平对市场的影响可以分为几个方面:

助长助跌,上涨时加速上涨,下跌时加速下跌

对冲需求:由于伽马高,做市商在标的资产价格上升时会大量购买标的资产,而在价格下跌时会卖出标的资产。这种对冲行为会导致标的资产价格在小范围内波动,从而增加市场稳定性。

波动性上升

到期效应:随着四巫日的临近,期权到期日的接近会使得伽马效应逐渐消失。这时,做市商不再需要对冲头寸,市场失去稳定力量,导致波动性上升。

3. 传导机制分析

高伽马水平对市场的传导机制主要通过以下几个步骤实现:

期权购买和对冲

大量期权购买:投资者大量购买看涨期权,导致做市商必须对冲他们的卖出头寸。

标的资产购买:为了对冲风险,做市商购买标的资产,使得标的资产价格上升。

伽马效应:随着标的资产价格的波动,做市商需要不断调整他们的对冲头寸,形成正反馈回路,进一步推高标的资产价格。

市场稳定性和波动性

市场稳定性增加:在期权到期前,做市商的对冲行为限制了标的资产价格的波动,市场表现出较高的稳定性。

到期效应和波动性上升:四巫日到来时,期权到期,做市商不再需要对冲头寸,市场失去稳定力量,导致波动性上升。

投资者行为和市场情绪

投资者行为:投资者观察到市场稳定性增加,可能会加大做多仓位,进一步推高市场价格。

市场情绪:随着期权到期和波动性上升,投资者情绪可能迅速转向谨慎或恐慌,导致市场剧烈波动。

以标普500为例,假设在某一季度,投资者预期标普500指数会大幅上涨,大量购买看涨期权。做市商为了对冲风险,大量购买标普500成分股,导致标普500指数在四巫日前持续上升。然而,随着四巫日的临近,期权到期,做市商不再需要对冲,标普500指数失去支撑力量,市场波动性迅速上升,导致指数大幅波动。

在四巫日前,大量做多期权导致市场伽马水平极高,通过对冲需求增加市场稳定性,但随着期权到期,市场失去对冲支撑,波动性急剧上升。这一机制揭示了伽马水平对市场波动性的深远影响,以及四巫日对市场的显著冲击力。理解这一传导机制有助于投资者在关键时间节点上更好地制定投资策略。

英伟达在四巫日前大量看多期权到期的传导流程分析

当英伟达的看涨期权在四巫日前大量到期时,对冲基金和做市商需要对冲这些期权头寸以保持德尔塔中性。这一过程会对英伟达的股价产生重大影响,以下是详细的传导流程、原理与机制,以及实操步骤的深度分析。

传导流程和原理

大量看涨期权的到期前买入:

期权市场活跃:投资者预期英伟达股价会上涨,因此大量买入看涨期权。

做市商的对冲需求:做市商为了卖出这些看涨期权,需要在现货市场上买入英伟达股票,以对冲他们的风险。这会推高英伟达的股价。

伽马效应:

高伽马水平:大量看涨期权的存在导致市场的伽马水平很高。这意味着标的资产价格的小幅变化会导致期权德尔塔的大幅变化。

动态对冲:为了保持德尔塔中性,做市商需要频繁调整他们的对冲头寸。这种动态对冲行为会进一步放大现货市场的波动性,推动股价进一步上涨。

市场反馈回路:

正反馈机制:随着英伟达股价的上涨,更多的投资者会被吸引来买入看涨期权,导致更多的对冲需求和股价的进一步上涨。

市场情绪:看涨期权的大量买入和股价的上涨会增强市场的乐观情绪,形成正反馈回路。

四巫日的影响:

期权到期效应:四巫日到来时,大量期权到期,做市商不再需要对冲这些期权头寸。

市场波动性增加:由于对冲需求的突然消失,市场失去了一部分买入力量,可能导致英伟达股价的波动性增加。

实操步骤

初始对冲建立:

计算德尔塔:对每一份看涨期权,计算其德尔塔。例如,如果某看涨期权的德尔塔为0.5,每份期权合约对应100股英伟达股票,做市商需要买入50股英伟达股票以对冲卖出的每一份期权。

建立初始头寸:做市商根据计算结果,在现货市场上买入英伟达股票,以使他们的组合德尔塔为零。

动态对冲调整:

监控标的资产价格:持续监控英伟达股价的变化。

调整头寸:根据股价的变化和伽马效应,实时调整英伟达股票的持仓量。例如,若英伟达股价上涨,期权德尔塔增加,做市商需要买入更多英伟达股票以保持德尔塔中性。

伽马对冲实施:

计算伽马:对于组合中的所有期权,计算其伽马。伽马值高意味着需要更多的动态对冲。

伽马对冲操作:通过买入或卖出更多的期权(例如看跌期权)或现货股票,调整组合的伽马值,使得整体伽马尽可能接近零,从而降低德尔塔的波动性风险。

四巫日前后的策略调整:

四巫日前的对冲强化:随着四巫日临近,期权的时间价值减少,德尔塔和伽马的变化速度加快,做市商需要更加频繁地调整对冲头寸。

四巫日当天的头寸管理:在期权到期时,做市商需要决定是否继续持有现货头寸,或者进行平仓。此时,市场波动性可能增加,需要谨慎管理风险。

举个简单的例子来看看,假设英伟达当前股价为300美元,大量看涨期权的行权价为310美元,期权的德尔塔为0.6,伽马为0.1:

初始对冲:做市商卖出1000份看涨期权,为对冲风险,需要买入1000 * 0.6 * 100 = 60,000股英伟达股票。

动态对冲:英伟达股价上涨到305美元,期权德尔塔增加到0.65,做市商需要增加对冲头寸,买入额外的1000 * 0.05 * 100 = 5,000股英伟达股票。

伽马对冲:如果伽马值高,对冲头寸需要频繁调整。假设每股价格变动1美元,德尔塔变化0.1,做市商需要随时监控和调整持仓。

通过对冲基金和做市商的对冲行为,大量看涨期权的到期会对英伟达股价产生显著影响。这种影响通过伽马效应和市场反馈回路放大,使得股价在四巫日前后波动性增加。理解这一传导机制有助于交易者和投资者在高波动性环境下更好地制定策略和管理风险。

买在无人问津时,卖在人声鼎沸处!

全文完。

精彩评论