了解了拉美的宏观经济情况之后,我们更多的看到的是拉美经济作为典型的新兴市场之一,存在着非常多的不确定性。但是我们在研究的时候也看到一些拉美经济发展过程中的确定性,那接下来让我们把目光转向拉美的银行业。2018年之后,随着科技的飞速发展,以及疫情的催化,拉美地区的银行业也在悄然发生着巨变。数字银行不仅带来了更加便捷的服务,还让很多以前难以接触到银行服务的人也能享受到金融的便利。接下来,我们就来聊聊拉美的数字银行是如何发展起来的、它们面临哪些挑战以及未来会走向何方。我们依旧会把重点放在巴西和墨西哥两个最主要的国家上。

拉美银行业现状

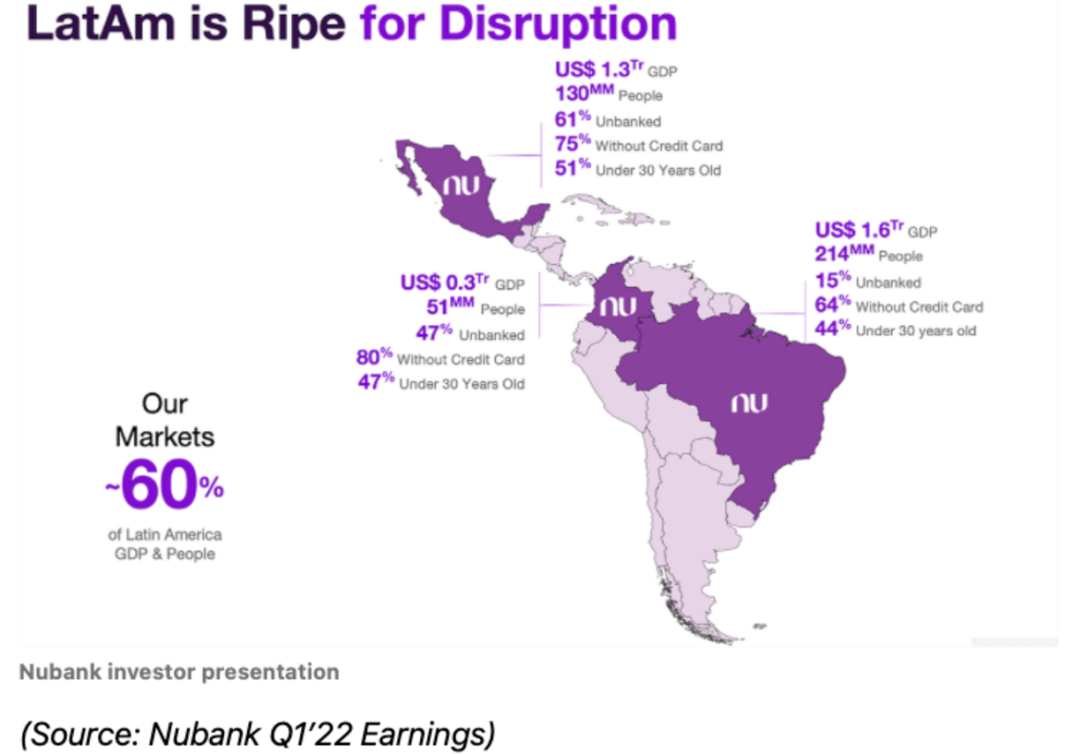

拉美银行的发展较为滞后。2022Q1 Nubank Earnings给出的数据反映出了当时拉美银行/信贷市场的不成熟。在Nubank招股书(2021年)中提到了关键的四点。

拉美有1.32亿的无银行账户人群,占比20%左右。

信用卡的普及率很低:巴西、墨西哥、哥伦比亚分别是27%,9.5%和13.9%。

信用卡的TPV低:巴西、墨西哥、哥伦比亚分别是40%,24%和15%,美国和英国同期分别是51%和62%。

家庭债务相对于GDP的比例较低:巴西、墨西哥、哥伦比亚分别是30.5%,16.2%和27.6%,其他发达国家55%-85%。

巴西目前有170-180家银行,服务大约2亿人,平均一家银行服务120万人。美国有约5000家银行,服务3.3亿人,平均一家银行服务5600人。巴西银行的密度相比于美国是非常低的。所以,拉美地区的信用卡和信贷的市场渗透率较低,尤其还存在大量的无银行账户人群,大量的潜在需求没有被满足。

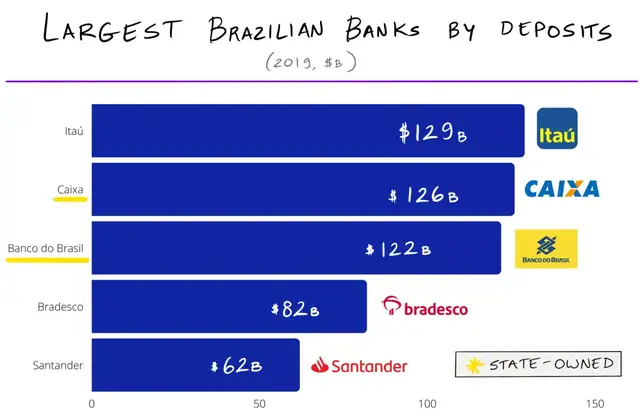

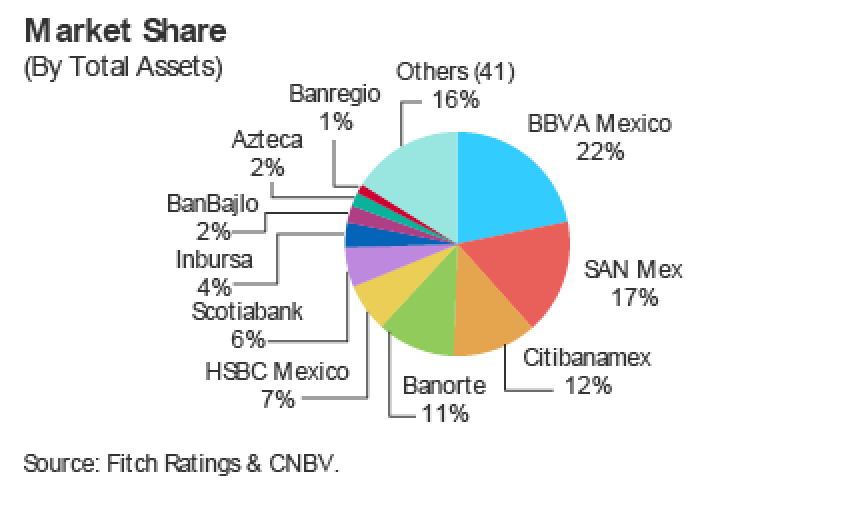

第二个显著的特点是巴西的银行业几乎都是本土银行,而墨西哥的外资银行占比更大。由于曾经贸易保护政策,外资进入巴西变得困难,同时巴西传统银行之间进行率合并,头部化效应变得愈来愈明显。巴西五大头部银行控制了巴西81%的资产,并且拥有极高的利润,平均利率超过306%,有些消费者甚至要支付450%的年利率,导致了巴西的大银行缺乏创新的动力。Caixa和Banco do Brasil都是国有银行,随着巴西央行继续改革经济,它可能会推动这些机构从国家分支机构不断转成私营企业。墨西哥银行的头部化效应也是比较明显的,但是区别在于墨西哥银行可以看到很多外资的影子,包括BBVA、Citi、HSBC等银行。

注:上图为巴西的五大银行,下图为墨西哥各银行的市场份额

第三个特点是传统银行运营效率极低,改革难度极大。传统的银行有很多线下网点,线下网点的固定成本非常高,其中还包括了大量在网店工作的服务人员。在互联网不够发达的时候,传统银行会通过开设更多的线下网点来获得规模优势,这导致了现在头部的传统银行有大量的固定支出,而且这部分成本很难有优化的空间,转型变得非常难。此外,在巴西,传统银行的运营效率极低,各种业务的流程复杂且必须在线下才能完成。极大地增加了用户的使用成本,用户的体验非常差。因此,有一部分数字银行的创业公司看到了潜在的机会,用纯线上的模式来完成信用卡账户开设、个人贷款、保险、投资等一系列业务。

巴西有良好的数字银行的基础设施和政策

巴西央行(Banco Central do Brasil)在推动巴西银行业数字化改革做了非常大的贡献。

巴西央行不仅鼓励类似Nubank这样的公司积极地开展数字银行业务,也于2020年推出即时支付系统 PIX。在巴西,每个人可以通过自己的手机号、邮箱地址、CPF/CNPJ(巴西税号)来注册PIX,最多可以注册5个。PIX允许个人和公司之间实时进行金钱转账,操作可以24小时内全天候完成,包括周末和节假日。与传统的银行转账或支付方式相比,PIX 的一个主要优势是其即时性和低成本,几乎可以立即完成转账,而且用户通常不需要支付额外费用。目前,PIX用户已接近1.6亿(2024年5月),占巴西总人口74%。2022年PIX交易次数在巴西所有支付工具中占29%,超过了信用卡和借记卡,成为了最主要的支付工具。当然这个趋势不仅在巴西存在,许多新兴市场都有类似的由政府主导的快捷支付系统。

需要注意的是PIX是一个账号(Account),所以转账是A2A的方式(Account to Account)。一般是通过和信用卡绑定的方式完成的,也就是说信用卡转账的时候支持PIX的转账方式。值得一提的是PIX也支持一些线下场景的支付,使用二维码。和国内的微信支付、支付宝的体验几乎一致。所以巴西在这一点上还是比较领先的。

巴西还有自己征信平台Serasa。2012年,全球最大的征信公司Experian收购了巴西最大的征信公司Serasa。Serasa于1968年由巴西几家领先的银行联盟成立,目的是提高银行贷款的运营能力。跟美国早期的征信局一样,Serasa基于银行和从公开渠道获取的负面数据提供风险评估服务。Serasa的出现极大促进了行业的发展,信用卡的贷款极大依赖信用数据,良好的信用评估能力可以降低违约的风险,让贷款项目有更好的投资回报率。另一方面,当信贷出现违约,Serasa Limpa Nome也作为巴西的协商(renegotiation)平台,帮助银行评估贷款人风险水平。

巴西数字银行快速崛起

2018年之后,巴西数字银行快速崛起,我们认为有以下几个方面的原因。

首先是疫情加速了手机的渗透率,从2018年的41%增长到现在大约80%。尤其巴西社会年轻人居多,人均使用时长也显著大于美国人均使用时长,年轻人对于新事物的接受能力也比较快,利好数字银行在巴西的快速渗透。

其次巴西央行为了打破传统银行巨头的垄断,利用各种政策让行业变得更加有活力,数据分析成为了行业的核心竞争力。

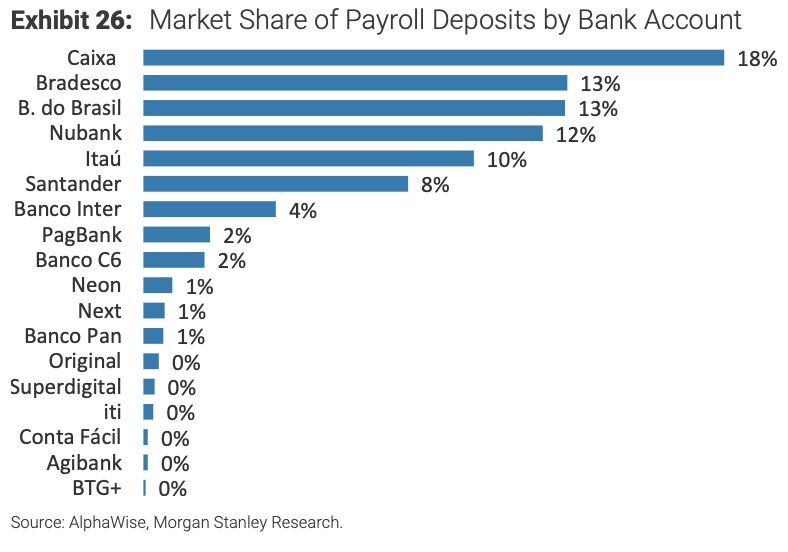

2018年取消工资卡绑定指定银行(Lock-In on payroll):2021年摩根士丹利的数据显示,目前传统银行和Nubank的抢占了主要的市场份额。Caixa,BB两个国有银行的份额更多,Nubank排在第四,占比12%。市场集中度非常高,除了Nubank之外的数字银行几乎没有入局的机会。

2020年巴西的银行要求每10天免费向信用局报告一次信贷数据(包括个人和公司),从而建立了第一个大规模的信用登记局。通过更好地定义风险以及减少拖欠和过度债务来降低个人和公司的信贷成本,每一个机构都能够平等地获取这部分数据,这会导致信贷市场供应和竞争的增加,并最终降低利率。2020年到2024年,该计划实行了3年有余,信用数据库经过迭代大概率已经拥有了一定的预测能力,机构的算法将会更大程度的取决于机构的定价机制和运营效率。

2021年施行开放银行信息(Open Banking)政策推动银行间信息共享。规定银行间共享产品和定价数据以及用户数据,推动了线上的支付业务(包括Wire transfers, PIX, Boletos和Debit to Account等)。2022年进一步推进在保险、投资、养老金、外汇、收单等领域的数据共享,进一步加剧了银行间的竞争,使得银行的竞争更加以数据分析为中心。

我们也看到很多传统银行在积极转型数字银行,加大了对IT部门的投入。但是囿于自身传统业务的限制,即使能够做到和领先数字银行一样的服务水平,也无法降低经营的成本。在巴西政府一系列政策的推动下,数字银行更加低的服务成本(Cost to serve)以及更强大的数据分析能力(具体体现在违约风险控制)使得数字银行相比于传统银行天然有巨大的优势。所以结果上来看,包括Nubank在内的一众数字银行的规模都有非常快速的增长。

以使用现金为主的墨西哥市场潜力巨大

墨西哥只有 49% 的成年人拥有银行账户,也就是说墨西哥有6600 万人没有银行账户。从历史上看,墨西哥一直是一个以现金为主的国家,现金交易占销售点 (POS) 交易的 38%。

现金也可以通过OXXO零售连锁店进行在线交易,该连锁店在全国拥有 20,000 家门店,并提供使用代金券的后付款方式。根据 Susquehanna 的数据,OXXO占支付交易的 21%,而其他流行的支付方式包括国内使用的 Carnet 信用卡/借记卡。这对于数字银行来说是非常大的机会。

巴西高额息差使银行拥有极强的盈利能力

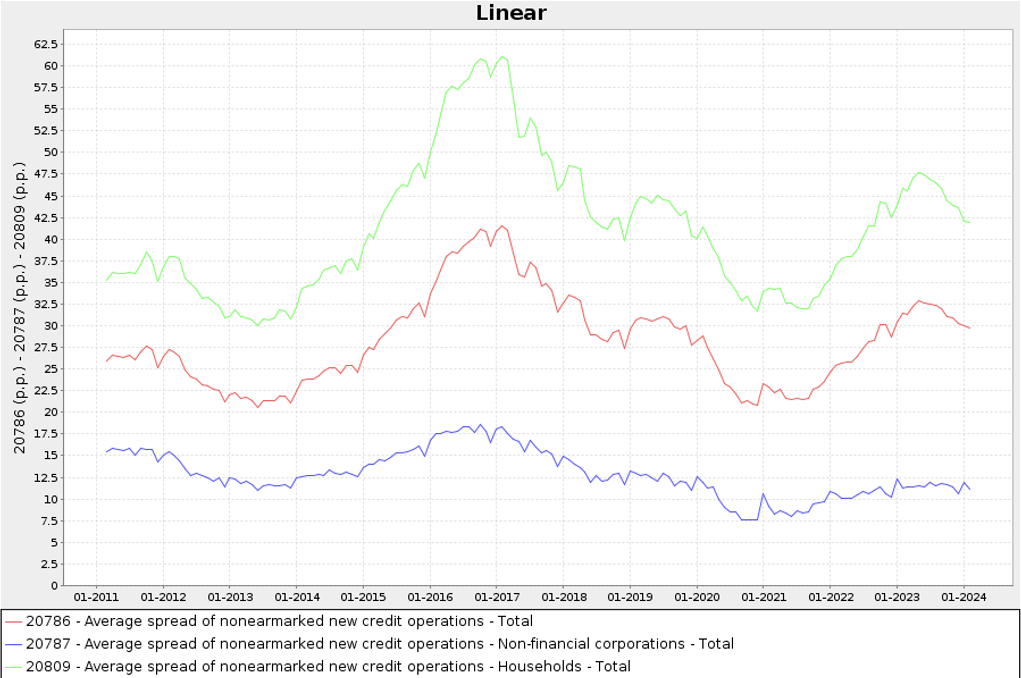

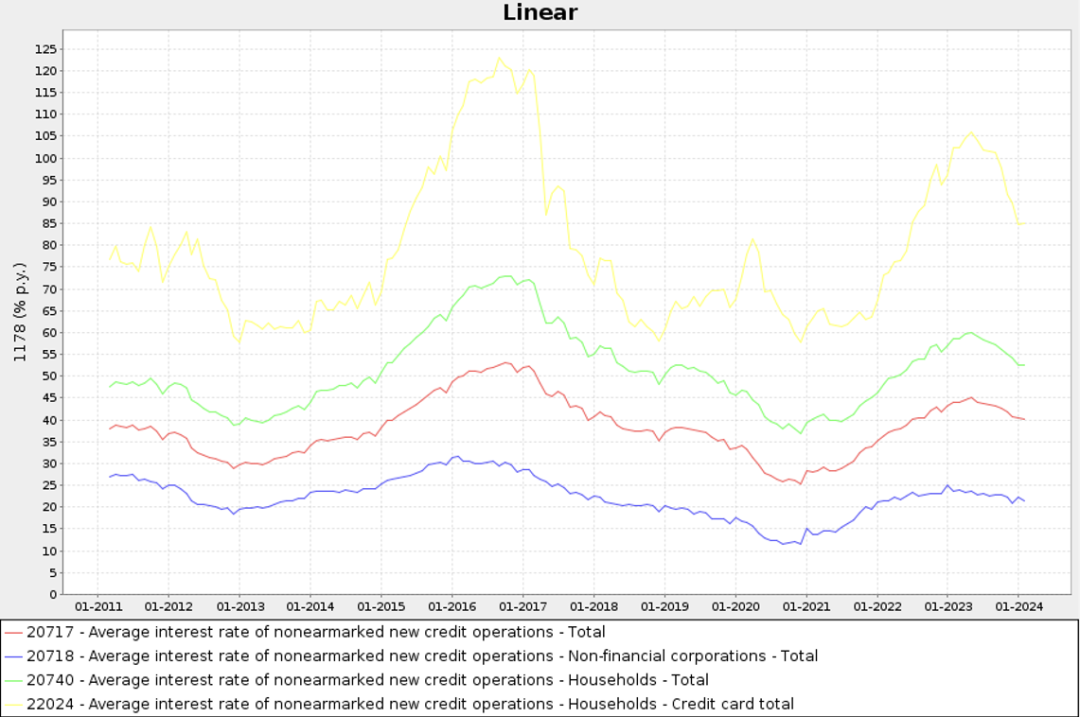

根据巴西央行每月公布的数据,我们不难看出巴西的息差是巨大的。居民端的整体的息差达到了惊人的40%以上,其中信用卡的利率可以达到80%以上。相对于世界上大部分成规模的经济体来说,这种水平的息差都是空前的。

第一个问题就是,这么高的息差为什么会存在?我们推测可能有以下五方面的因素导致了巴西的高息差。

首先,高财政赤字。巴西政府的财政赤字一直保持在比较高的水平,2020年甚至达到了GDP的-13%之高。这和巴西目前执政党比较左翼的政治思想有关,提高了社会福利必然要牺牲掉财政的支出,但是这一点对于海外的投资者来说是一个风险的信号,那势必要进行更多的风险补偿。

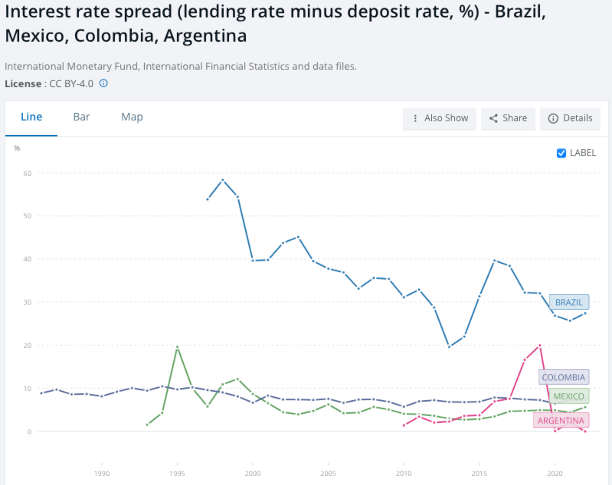

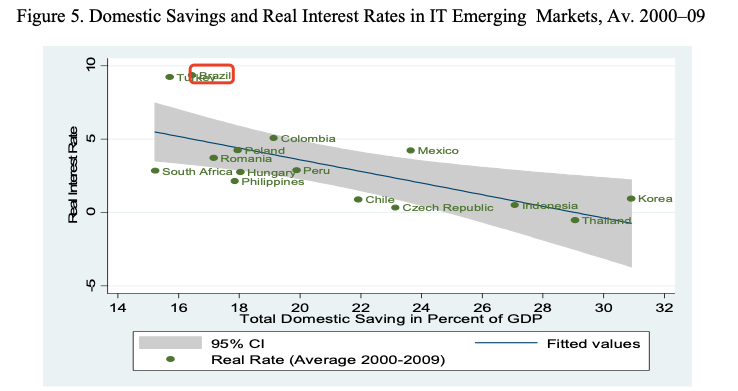

第二,国内存款比例很高。国家的实际利率由投资和储蓄两方面决定,如果投资大于储蓄,利率就会上升。巴西整个资本市场并没有高度市场化,政府主导的投资却很多,其中巴西国开行(BNDES)占20%,所以利率居高不下。

第三,巴西政府机构相对不透明。央行理论上来说都是需要有严格的独立性的,但是曾经的巴西央行并没有所谓的独立性。直到2021年2月,巴西央行才开始脱离巴西的联邦政府独立决策。所以,机构的透明性也在逐步改善,但是对于投资者来说依旧是需要考虑的点。

第四,历史原因。过去巴西的恶性通胀时间之久、程度之严重,是其他国家少有的,对巴西上至央行、下至民众的心理影响巨大。所以央行的政策利率定价比别的国家更加激进,怕有通胀问题。目前巴西央行锚定的目标利率大约是4%,比大多数国家的2%高很多,推测有一定程度这方面的考量。居民也更倾向于当期消费,而不是储蓄。

第五,资本管制和汇率风险。原本外国资金的流入,可以缓解投资过旺造成的储蓄缺口,缓解利率升高压力。但由于外资对巴西缺乏信心,提供资金时附加不少风险溢价,巴西并不能享受或充分享受国际低利率环境的益处,它的整体利率依然高出国际水平一大截。同时,过去拉美地区有违约历史有一定疤痕效应。汇率风险波动大,自然要需要给外资更多的风险补偿。

其次,息差有什么规律,长期怎么看?

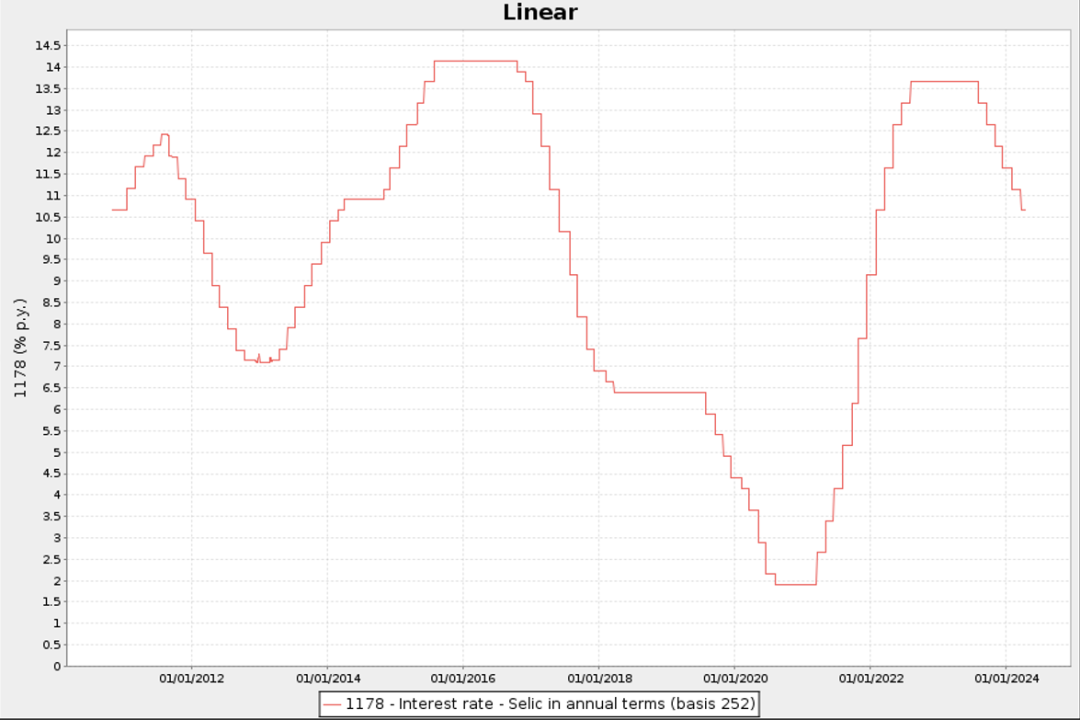

巴西整体的利率水平都锚定啦央行的Selic基准利率。从其他利率水平的变化来看,央行政策利率整体的传导性较好,10年至今的两次加息周期都很好得体现在了终端利率上。

目前Selic利率是10%左右。新贷款的平均利率大约是40%,高于Selic基准利率30%,息差大约是30%,过去10年,息差也会随着加息而上升,也就是说实际用户的利率的增加幅度大约和Selic的增幅一致,有一个放大效应。个人贷款利率是40%,略低于个人新增信贷利率50%,其中信用卡的利率约85%。

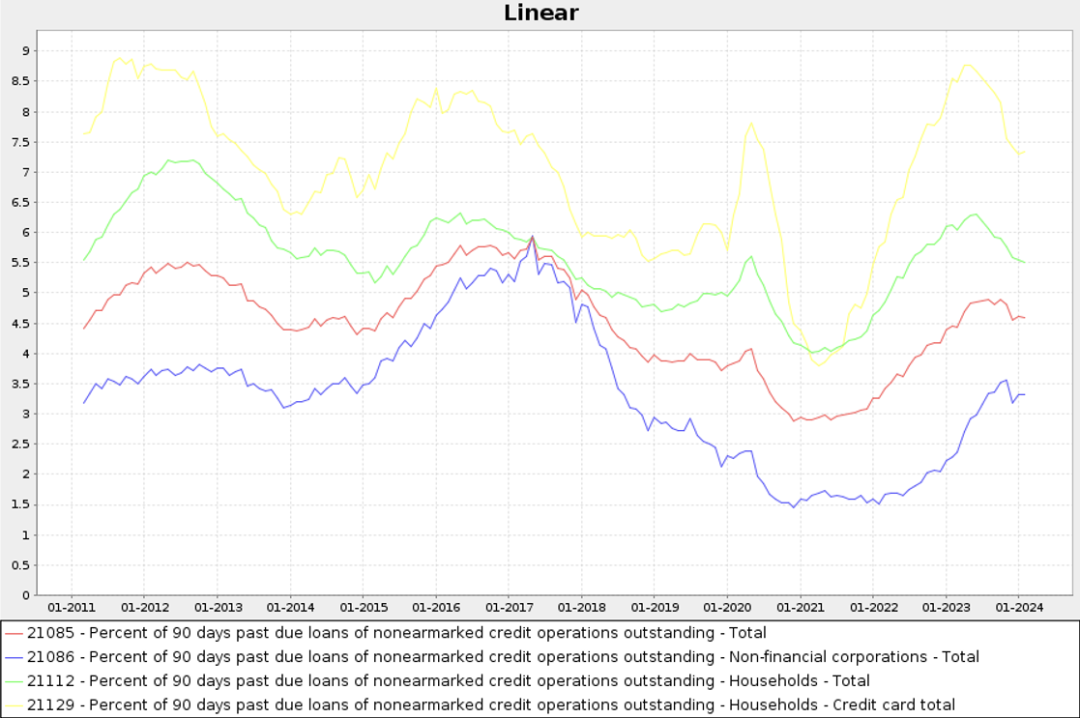

巴西的违约情况和利率水平直接相关,信用卡的波动性最大,其次是企业,最后是个人。可以看到2012-2015年的加息周期后,大量的违约开始出现,尤其是信用卡NPL(Non-performing Loan,不良贷款)比例高达8.5%左右,同时信贷开始收紧。随着利率的下降,NPL也下降。疫情的加息周期也呈现类似的趋势。所以当巴西央行准备加息,银行的NPL增加但是Spread也同时增加,以此来平衡自身的收益。

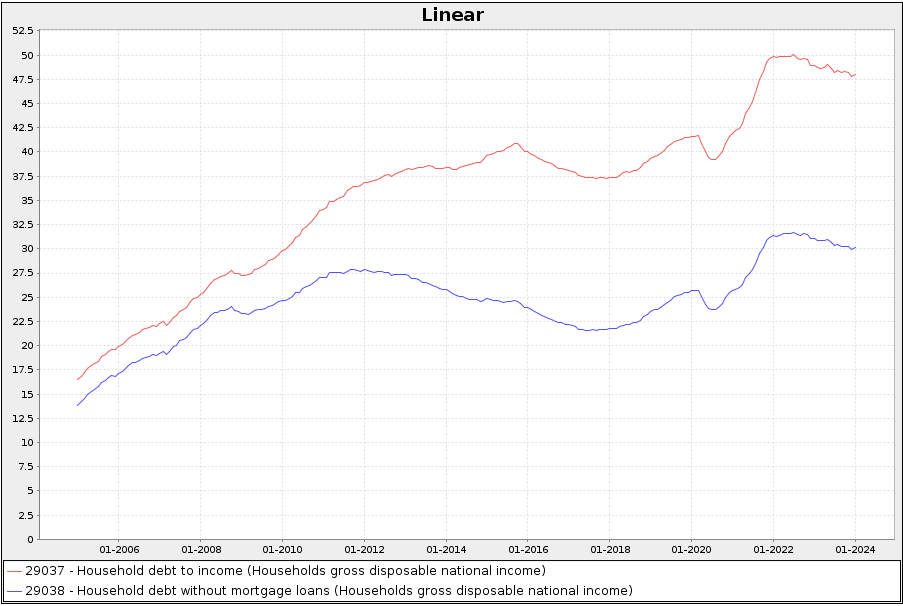

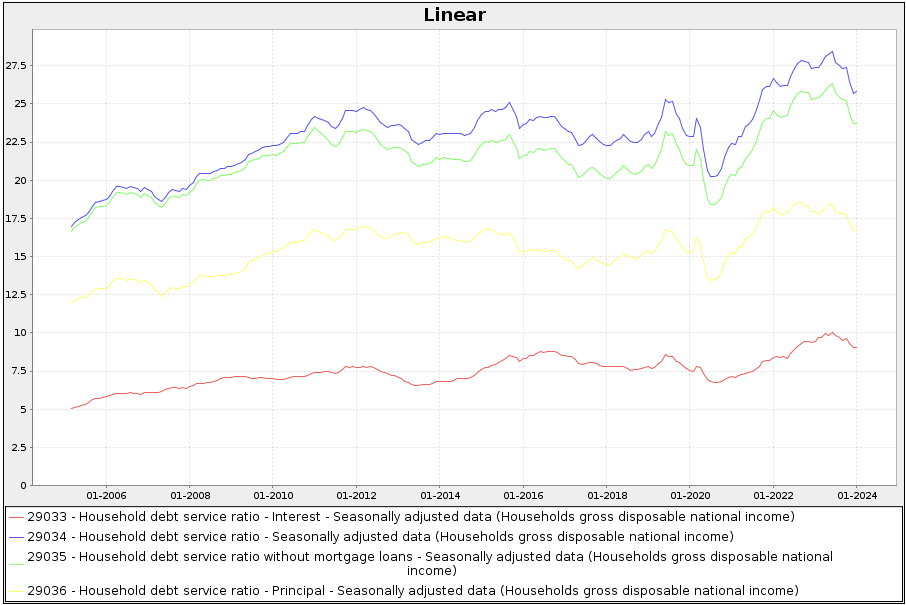

我们认为未来巴西的息差会逐渐走低。主要的推动力包括行业竞争的加剧,居民储蓄率的提升,通胀和外汇更加有效的管控以及更加高效的政府治理,这会让息差回到银行合理的利润水平区间内。首先巴西的各种政策让传统的银行和数字银行都加入到产业变革的过程中,以数据分析驱动的银行业会进一步提高运营效率,倒逼传统银行降低息差以保持一定的竞争力。此外,我们也可以明显看到巴西的债务占比(Household debt to income)是在上升的,疫情还加速了这一进程。但是从偿债能力(Household debt service ratio)来看,相对保持稳定,占比25%左右,其中本金占比17%,利息占比达到8%。

注1: Household debt to income ratio – Ratio of total household debt held by financial institutions to available income accumulated over the past twelve months.

注2: Household debt service ratio – Ratio of expected household debt payments to available income as a quarterly moving average. Additionally, Central Bank publishes household debt service ratio seasonally adjusted.

拉美用户习惯于使用信用卡和分期付款

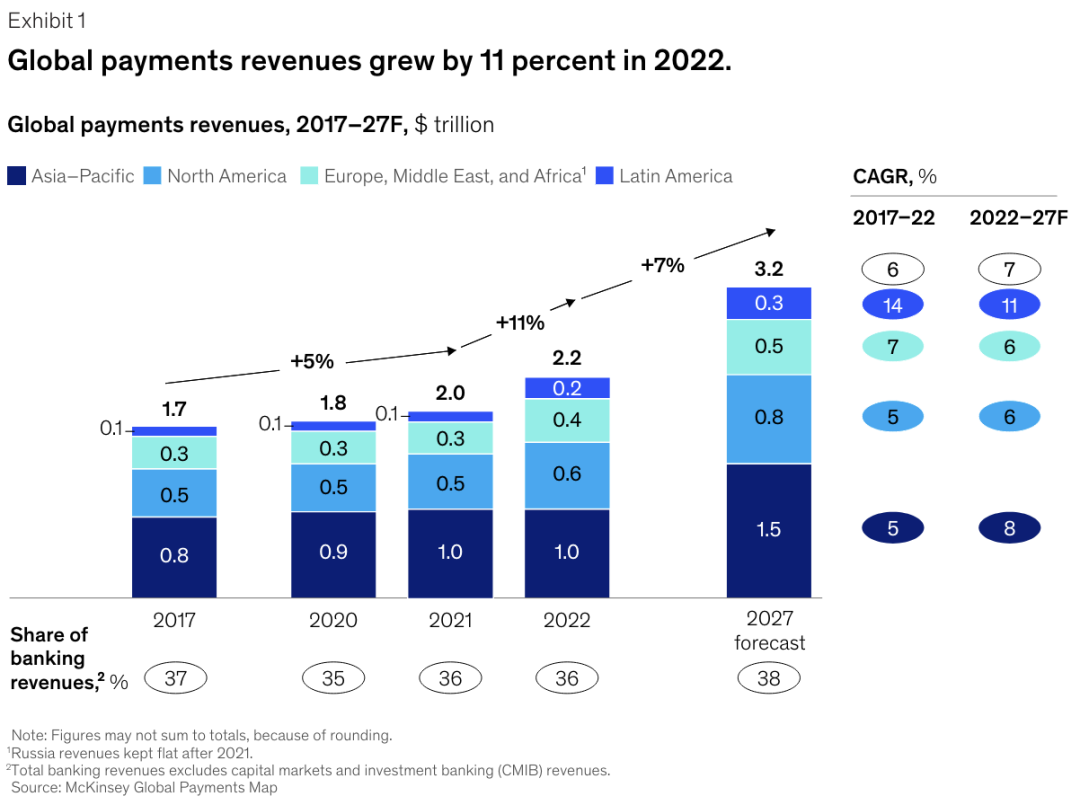

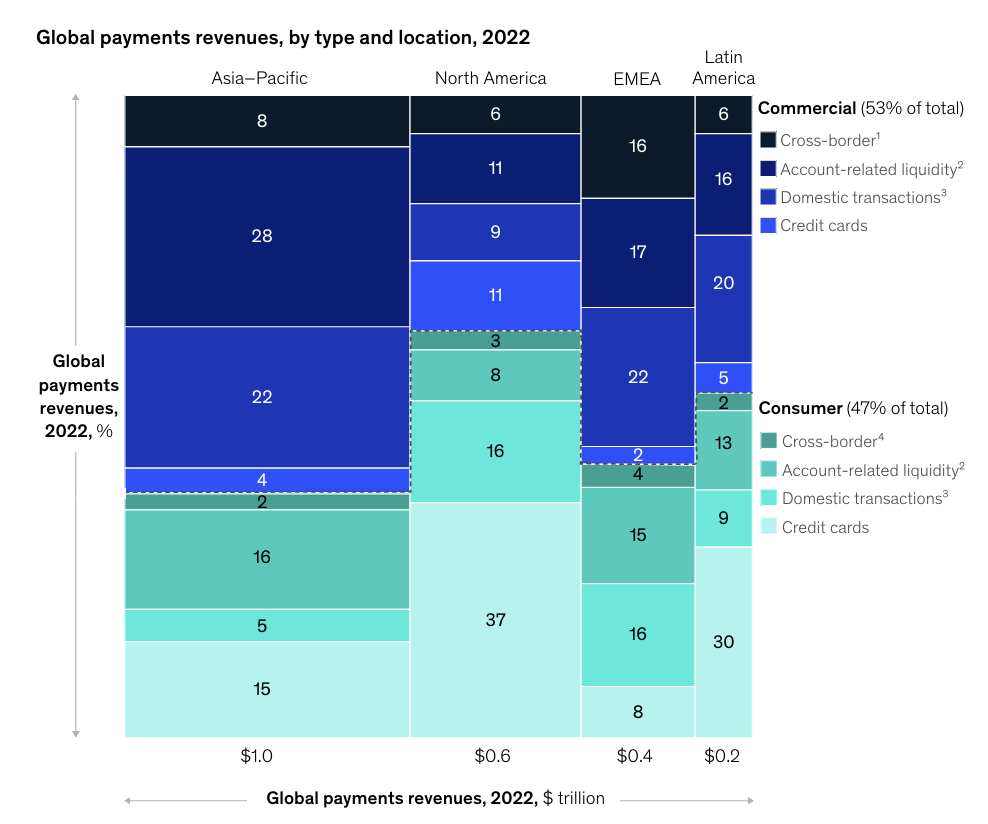

根据麦肯锡的报告,全球支付行业17-22年增速6%,到27年增速预计为7%。拉美地区规模最小增速最高,17-22年增速14%,22-27年增速预计为11%。拉美的支付结构和北美较为类似,以信用卡为主,信用卡在个人和商业领域的收入占总支付收入的50%,这一比例在北美是48%。根据Worldpay全球支付报告,2021年拉美有39%的人使用信用卡进行支付,有19%的人使用电子钱包支付,而且未来电子钱包的比例会进一步提高。

分期支付是拉美消费者最喜爱的支付方式,大量的商家为了吸引消费者,提供了免息分期付款的服务。所以商家积压了非常多的应收账款。消费者也通过个人贷款

Nubank简介

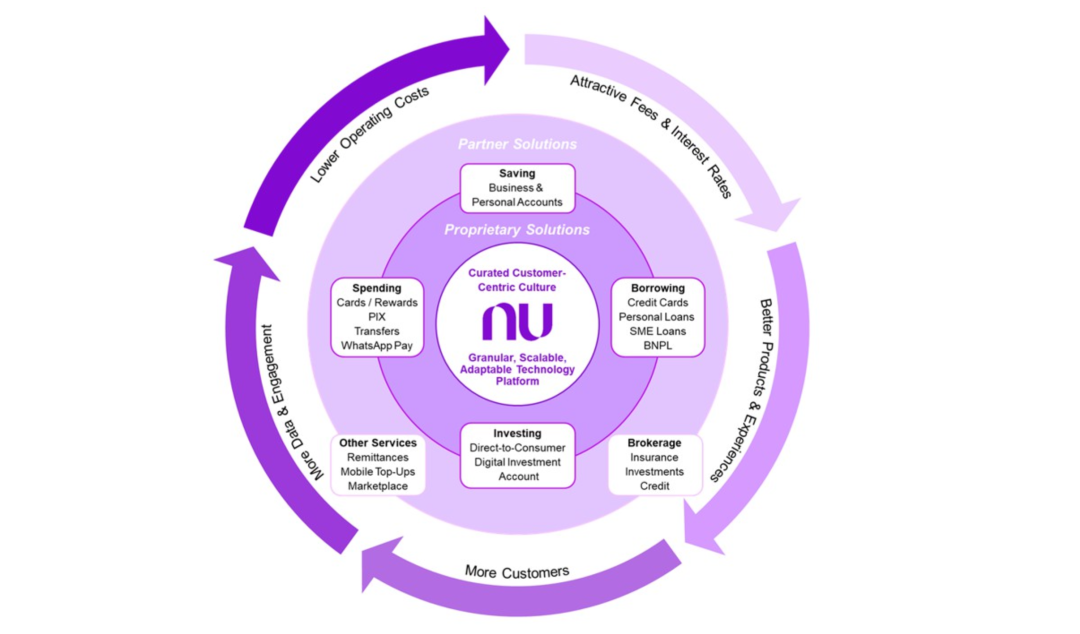

Nubank成立于2013 年,是拉美地区数字银行的绝对龙头。最开始做信用卡,现在的核心业务仍然是信用卡。后面逐渐将业务扩展到个人贷款、中小企业银行业务、保险、投资、房屋贷款、BNPL(Buy Now, Pay Later, 先用后付款)等。

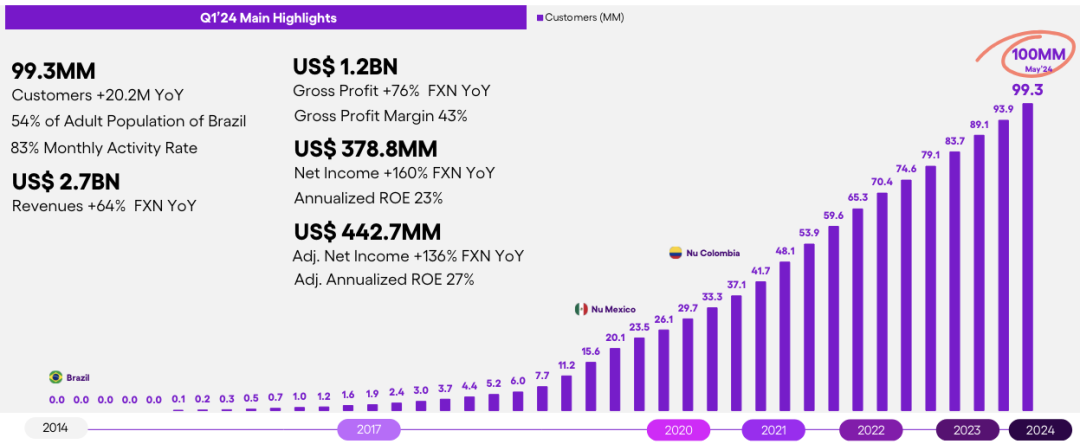

目前Nubank拥有超过1亿的用户,其中覆盖巴西成年人口的92%,墨西哥成年人口的7%和哥伦比亚成年人口1%。

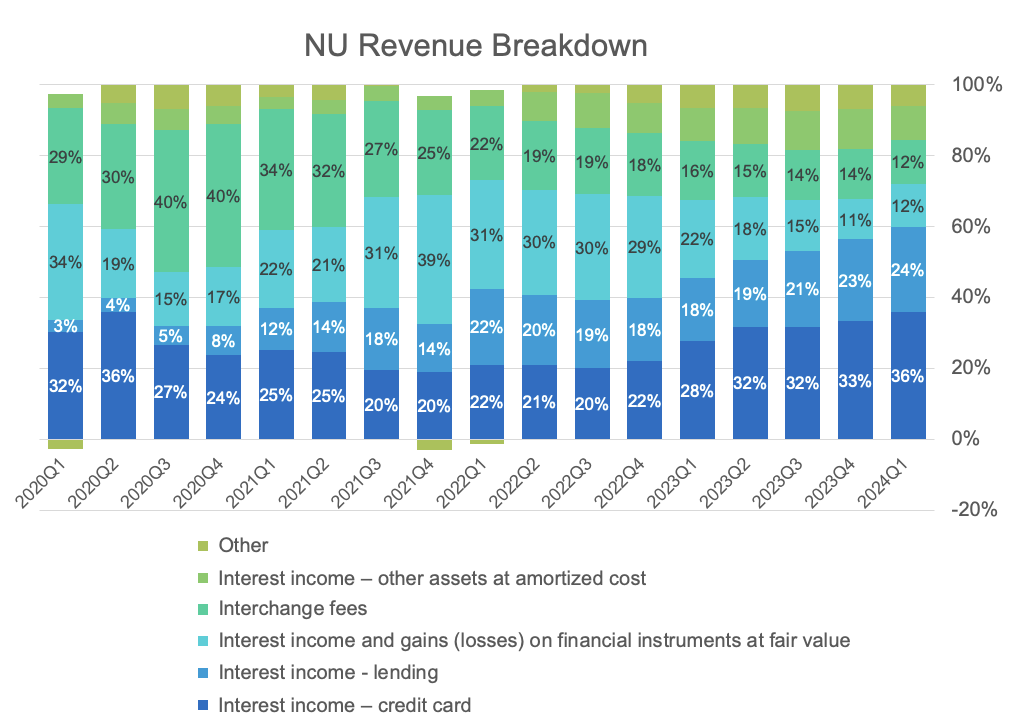

主要营收通过信用卡以及个人贷款的利息获得,占比达60%。

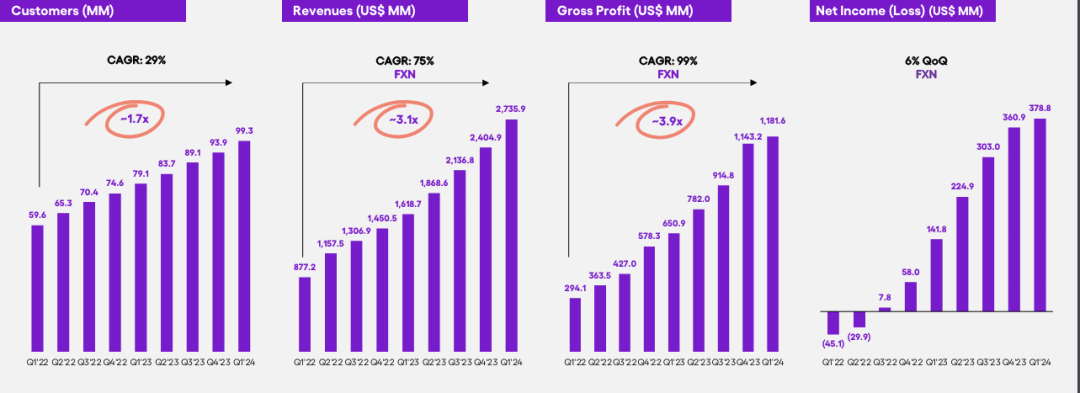

FX Neutral收入CAGR达到75%,增速依然没有出现下降的趋势。并且随着UE的不断改善,GPM逐渐提高,FX Neutral Gross Profit的GAGR更是达到了99%。

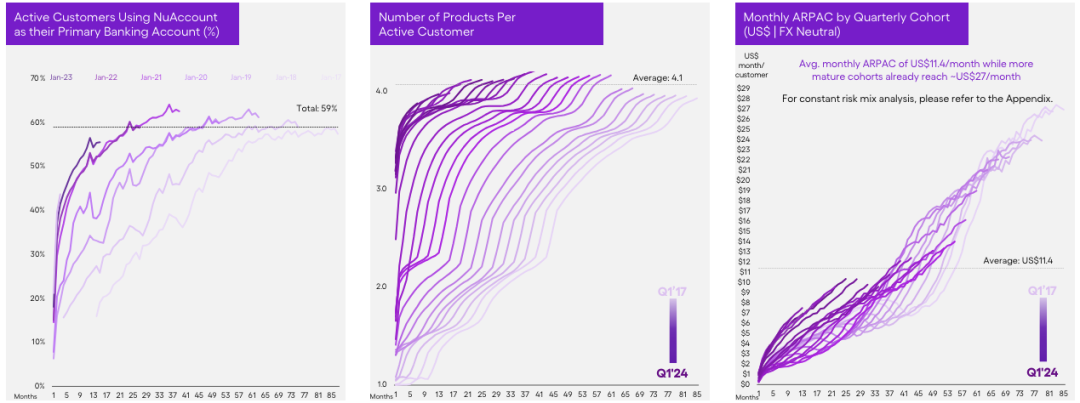

具体看人均年收入ARPAC数据,总体平均11.4美元,而最老一批用户的ARPAC已经达到27美元。也就是说即使人数不扩张,ARPAC的增量就能带动收入有一倍以上的增长。

成本(Cost of Revenue)有三部分组成,分别是利息支出,交易成本以及信用损失准备。利息支出可以近似理解为Nubank的融资成本,而信用损失准备和不良贷款比例、拨备率有关。费用端主要包括用户支持和运营、市场营销等,UE逐渐改善,占收入的比例逐年递减。

竞争分析

对于Nubank来说,主要的竞争对手有三类。第一类是以Itau Unibank为代表的传统银行,第二类是以Mercado Pago为代表的电商附属的支付/信贷业务,第三类是和Nubank类似的其他新型数字银行。

对于传统银行来说,优势在于存量庞大的客户群体,个人和企业端的贷款规模非常大。这让传统的银行有着比较强的盈利能力,尤其在巴西高息差的环境下,企业的违约风险比个人低很多,而企业的贷款业务都是在传统大银行。但是传统银行的掣肘在于大量的线下网点和大量的员工,效率确实低非常多。即使有很多传统的银行也在完善自己的数字银行产品,但是和Nubank相比起来,无论是数据分析的能力还是运营的效率都有一定的差距,并不会造成非常明显的竞争冲击。

其次电商的支付和信贷业务也有一定的规模,但是需要注意的是拉美的电商公司的支付和信贷是牢牢绑定在电商业务之上的,暂时还没有看出非常强的脱离原有电商业务独立运营的能力。这里可能会拿支付宝作为对比来看,目前支付宝TPV的规模是天猫淘宝的六倍多,但是支付宝从创始开始的运营逻辑就不是仅仅依靠于淘宝,而是去试图解决长尾市场的信贷/支付问题,是中国数字支付行业冲在最前线的那一个。但是拉美的情况不太一样。拉美电子支付/数字银行市场有一定的后发优势,因为此前中国/美国都有很多可以直接借鉴的经验,而且技术门槛并不高。另一方面是支付宝和微信支付在14年支付大战的时候,通过地推拓展了大量的线下场景。虽然拉美也有一些线下的商铺能够看到电子支付,但是规模远小于国内,所以对于拉美电商的支付/信贷业务不能作类似国内的假设,否则过于乐观。电商的贷款主要来源是BNPL,和消费的场景是绑定在一起的,有天然的优势,但是和GMV会呈现一定的比例关系。总之,在规模上电商附属的支付/信贷业务还没有展现出和Nubank一样市场空间扩展的水平。

数字银行之间的比拼的就是数据分析的能力、运营的效率,这会反映在交易的规模,信贷和储蓄的规模以及盈利能力上。

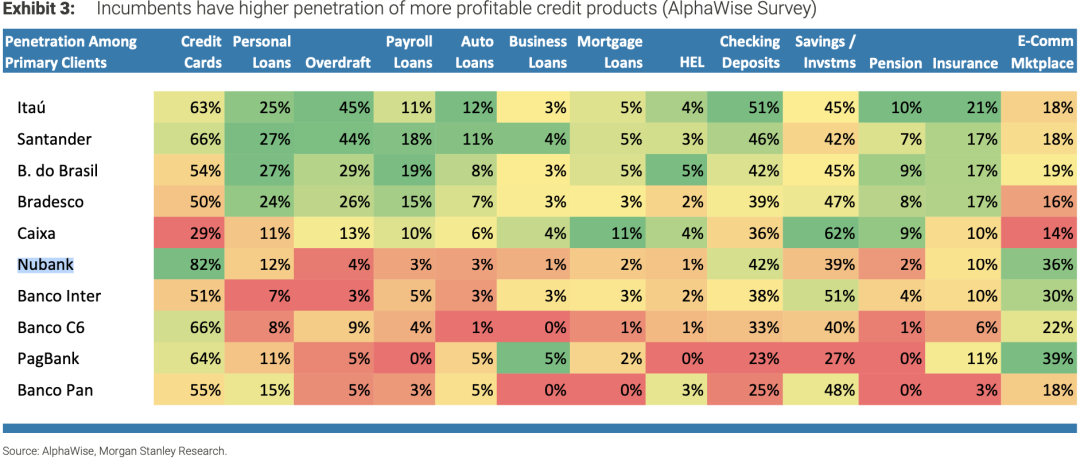

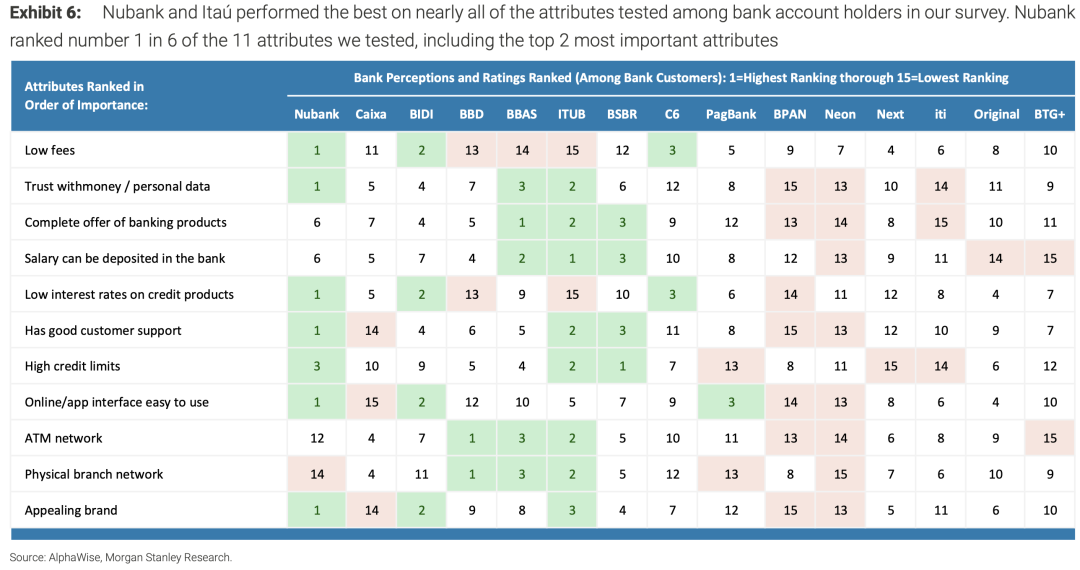

Morgan Stanley在2022年AlphaWise中比较了传统银行和新型数字银行之间的市场占有率水平以及产品在不同纬度上的排名。Nubank的Credit card的渗透率远超其他银行,达到82%。但是,传统银行在个人贷款、个人工资贷款、汽车贷款等非信用卡贷款中市场渗透率就比较低。如今,Nubank个人贷款的部分增速非常快,未来还会逐渐抢占一部分传统银行的非信用卡贷款业务。从产品力的角度,除了没有线下网点和ATM之外,几乎所有的指标Nubank都是排在第一或是前列。尤其是较低的费用和更高的服务水平,更加体现了Nubank的长期竞争力。和同类的数字银行相比,只有C6和Pagbank在某些领域又一些微弱的优势,但是都不如Nubank的竞争力强。

所以综合以上的考虑,我们认为Nubank核心竞争力来自于以下几个方面:

Nubank具有极强的成本优势:

获客成本极低:早期Nubank的获客成本不到5美元,低成本的原因主要是由于市场渗透率在早期的时候非常低,所以有大量的需求。Nubank信用卡的产品体验在同行中最好,所以利用最朴素的口口相传的方式从而达到现在的低成本。随着市场渗透率的逐渐上升,获客成本上升到7美元。但是,相较于美国银行上百美元的获客成本,基本上可以可以忽略不计。从未来收益的角度来说,一年所带来的收益就足够覆盖新用户的获客成本了。

用户服务的成本低:NuBank没有线下实体银行的各种费用,人员也非常精简,没有分支机构大量冗余的工资支出,所以服务用户的成本比传统银行低85%。目前NuBank7.7k员工服务了93.9m用户,平均每个员工服务12194个用户。Itau Bank拥有95k员工,服务了65m个人用户,平均每个员工服务684个用户。Nubank的单位人力效率是Itau Bank17.8倍。

风险成本低:巴西政府的各种政策打破了传统银行曾经的绝对垄断格局。逐渐向数字化的市场竞争方向发展,而数据分析和金融系统搭建正是Nubank比其他公司强的地方。利用信贷、征信等各种信息,Nubank拥有领先行业的风险控制能力。从NPL就可以看出Nubank在选择房贷对象和额度的时候有着更好的把控能力,这一点通过降低了信用拨备提高了毛利率水平。

融资成本低:Nubank的融资成本只有银行间贷款利率的85%,这是由于Nubank有一定的吸储能力,从而降低了一部分融资成本。

Nubank的正向反馈机制已经形成。这是Nubank最为核心的优势,当一家公司的算法足够强的时候,信贷违约的风险成本就能大幅度减少,那自然在定价上能做到比同行更低,因为利润空间足够大。Nubank最开始的时候给贷款人一个比传统银行更低的贷款利率去吸引用户,用户也自然会偏向于贷款成本更低的平台。那对于其他数字银行来说,如果没有强大的数据分析和运营能力,短时间通过牺牲利润的方式降低贷款利率能够获得用户,但一定是没有长期竞争力的。

Runway分析

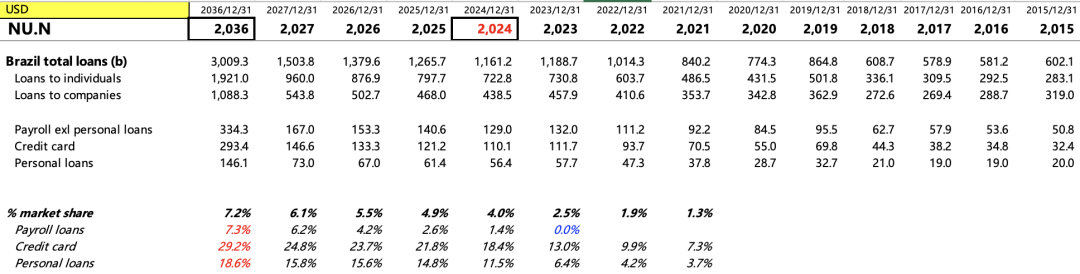

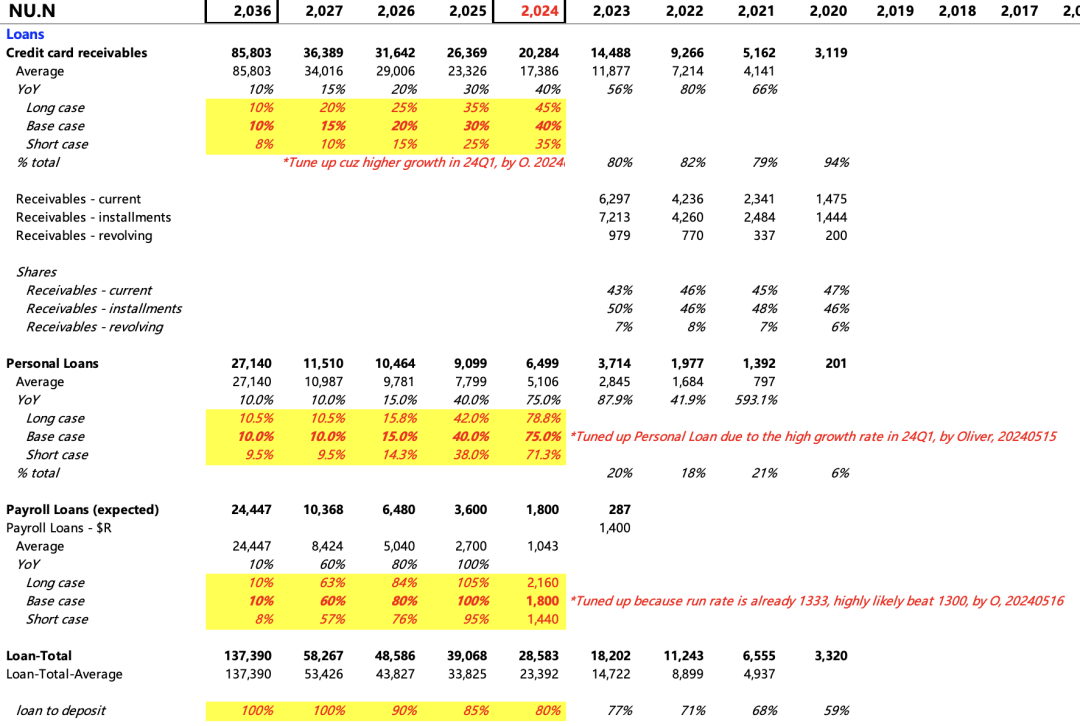

比较关键的假设是对于Nu市场份额的假设,我们预计Nubank在Payroll、Credit和Personal Loan三个业务中都会有比较明显获取市场份额的趋势。

首先是Payroll loan,由于政府开放了传统银行对于工资卡的绑定,Nubank在未来也可以承接一部分客户工资卡的需求,那就一定会有一部分人需要Payroll Loan,预计到2036年占比达到7.3%。

其次是信用卡,信用卡收入大致等于信用卡应收账款规模*付息资产比例*信用卡利率。从历史来看,我们可以明显发现信用卡的付息资产比例是在快速上升的,所以导致了信用卡收入的快速上升,这也是由于用户在早期阶段并不会使用特别多的付息的分期业务,当用户更加成熟之后,这部分比例会快速上升。

最后是个人贷款,这本来是传统银行的强项,但是我们可以看到Nubank强劲的增长势头,越来越多的人倾向于在Nubank这类的电子银行办理个人贷款。因为电子银行比传统银行更加便捷。我们预期个人贷款的市占率从6.4%增长到18.6%。

对于利率的判断有两部分,一部分是政策利率Selic,另外一部分是基于政策利率的溢价部分。由于政策利率和融资成本基本接近,所以也可以理解为息差。政策利率最近半年都呈现下降的趋势,这是因为疫情时,为了控制通胀政府把利率快速提高到比较高的水平,而现在通胀已经控制到央行划定的合理区间,所以开始降息。所以政策利率按照当前趋势会回到疫情前的水平,还有下降的空间。

其次是对于息差的理解,前文也提到了,我们认为主要的推动力包括行业竞争的加剧,居民储蓄率的提升,通胀和外汇更加有效的管控以及更加高效的政府治理。其次,从历史的经验上来看,政策利率下降也会伴随着息差的下降,这是因为息差是一种风险的补偿,如果政策利率下降,也就意味着违约的风险变低,那自然对于风险补偿的部分就会减少。长期来看,我们预期巴西银行业高ROA会逐渐回到世界的平均水平,如果考虑到贸易保护等等因素,现在的利率依然有非常大下降的空间,所以我们根据ROA的假设倒算了未来较为合理的利率水平作为我们基准情形的假设。

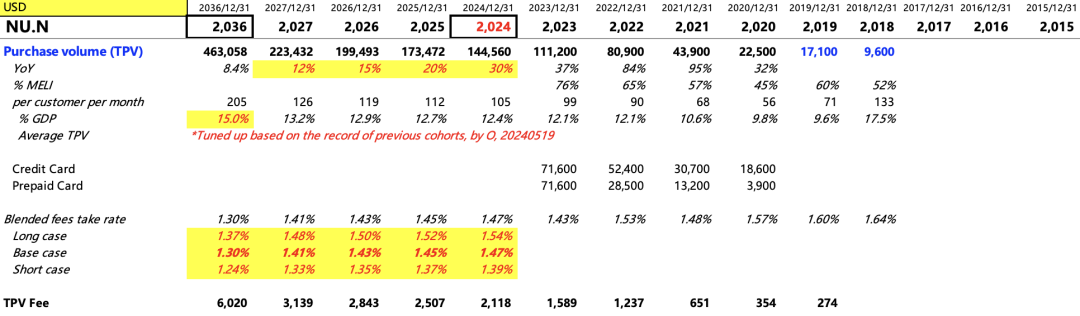

另外一部分收入来自于交易,这部分主要是按照消费者数量*TPV占人均GDP的占比来预测。我们预测随着用户的成熟度不断提高,TPV占人均GDP的比例会逐渐变高,消费者的数量随着渗透率不断提高而提高。但是由于PIX等新的支付系统的建立,银行对于支付的take rate普遍都呈现下滑的态势,我们还是延续和行业同样的假设,认为这部分take rate的比例会下降。

综上,我们认为Nubank作为拉美银行业的颠覆者,在拉美数字银行的浪潮中有着极强的竞争力。拉美银行业由于历史原因有着远高于其他地区的息差水平,利润率及其丰厚。此外拉美市场也足够大,用户年龄低,接受度好,渗透率和人均消费都有望大幅度提高,尤其是墨西哥市场目前还处于亟待开发的状态,这让Nubank在未来有望实现连续快速的增长。

精彩评论