当钟声咔嚓向前怼到了新年,我发现我2020年美股的主动仓位(中概股)净收益率是300%,满满是惊喜。但在这不可持续的收益率之下,首要的是保持冷静,要判断是不是运气大于实力的可能性,甚至是运气+实力=运气,最后一算,实力为零。

因为我是一个资产配置信徒,首先是捕捉市场,其次是捕捉个股。

通过定投指数基金捕捉市场,这个叫beta,而在我看来beta应该叫beauty,此乃市场之美。这个美,在于但凡你对权益投资有信仰,你并不需要懂关于股票、公司、行业、模式的任何虚头巴脑的知识,也可以通过指数投资在股市里分到一杯体面的收益率。在一个相对有效市场里,你甚至能赢过殚精竭虑的千军万马与诸葛军机。

所以我的大方向是,与beta为伍,做资产配置,长期持有,尽可能不择时。

然而如果不是纯粹被动指数投资,就算你不择时,也要面对一个选股的问题。许多时候择时与选股,傻傻的分不清。比如我在投资组合里,减少蔚来敞口并增加百度敞口的操作,是择时还是选股?在你看来可能看起来像是在择时,但事实上这是选股。当然如果这种此消彼长只是暂时的调整,就是择时。

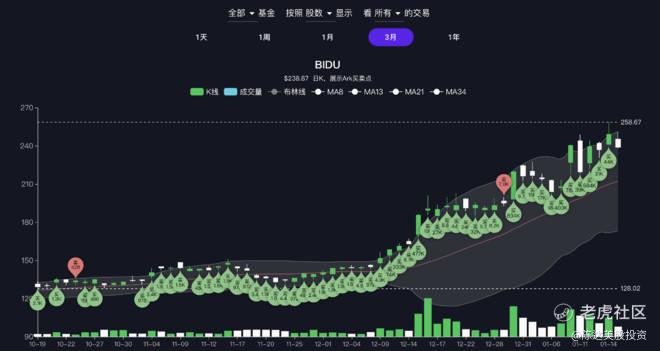

一般如果选股后市场马不停蹄一路涨,我不会觉得是我择时能力风骚强悍,只会认为 I am just getting lucky。在百度的投资就是如此——我认为是一个低估值、高成长的好机会,但什么时候能兑现任何一丝逻辑,我一无所知。她就是如此,一言不合地起了飞。

运气使然。以至于我想在一个月之后重新再做一次估值。

除非你是时间的火包友,不然在一个月之内做两次估值,不应该得出两个不同的数字。但有些时候,因为有新的关键信息出现,你又不得不重新拜访你的老Excel表格。比如某次财报讲翻了一个增长的故事,或者又比如是管理层互相投毒等等,财务扫荡与突发事件,都是定价的关键因子。

百度出现的重大catalyst 就是造车。但这出乎意料么,有人说百度造车是跟风,说的好像百度有选择一样。有无数的分析都在说明一个问题,软硬一体,不是可选而是必选,不然你会发现你不赚钱都交不到朋友。

AI的变现——AI大规模的商业应用,其实我们都太乐观了。你的观念或许会默认在美国,自动化在制造业与物流业已经大规模使用,因为你看了太多Tesla的装配车间和Amazon的货物仓库;你或许YY这已经是美国工业界的标配。

但现实像一盆隆冬里浇头的冰水——根据斯坦福大学一项对美国85万家工厂的调查,只有区区1.3%的工厂采用了一定程度的自动化技术。那为什么99%的工厂不用呢,不是因为他们食古不化,而是因为许多公司为自动化豪掷千金的项目最后都挂掉了。机器人甚至不能精准完成人类看起来最简单的活——分拣和打包。人工智能许多时候表现得像是人工智障。

1.3%的自动化很难说得上AI大规模应用了吧?至少得要有10%吧?毕竟水果饮料里也至少会有10%的果汁含量对不对?

智人制作机器人似乎遇到了瓶颈。你看机器人明星公司Boston Dyanmics卖身价格那么贱。但在自动驾驶上,AI似乎找到了通向货币化的隧道尽头的光。这个行业价值链巨长(我们一直说造车产业链与价值链都非常长),且够深,足以赛潜水艇。

任何一个能将深度AI大规模商业化的公司,最后市值何止千万亿。

而此时此刻,百度要解锁那千亿万亿的价值,我认为主要有1、2、3三大点,以及两个小点。

1.市场情绪大反弹(market driven factor: strong)

虽然每天都告诫自己要警惕市场情绪,但我认为专门与趋势作对的投资者,要么你足够散,要么你足够长,不然迟早是要坟头长草的。

而在百度上眼下这波热烈洋溢的市场情绪里,绰号女巴菲特的Cathie Wood(Wood为木头,因此江湖人称木头姐)的ARK基金开始大口鲸吞百度的股票,是一记响亮的冲锋号。

ARK所有主动管理基金与ETF的总规模大约是400亿美元,是这两年最出风头的明星基金,尤其是在刚过去的2020年,木头姐在投资圈里吊打所有科技大佬,在科技圈里吊打所有投资大佬,一时无两。不像Coatue的long/short策略还有对冲,ARK的策略就是看准颠覆式科技分子,二级市场all in创新。他们就是在观察,who is doing what is new。其对科技的信仰有如软银。

ARK较出名的是五个主动管理型ETF,分别是ARK颠覆式创新基金(ARKK),ARK自动技术基金(ARKQ)、ARK下一代互联网基金(ARKW),基因革命基金(ARKG),与金融创新基金(ARKF),截止2020年9月30日的管理规模,分别是ARKK 89亿美元,ARKQ6.3亿,ARKW 24亿,ARKG 23亿,ARKF6.7亿。

而是什么让ARK 声名远播?

一是由于重仓科技股、生科股、区块链与比特币,2014年以来其业绩表现巨好,旗舰基金ARKK成立以来年化30+;尤其在2020年,疫情之后的表现更是像开了光一样;

二由于重仓特斯拉、比特币,所以颇受Z世代追捧,我们不太好强行把他们定义为韭菜(因为他们说不定赚得比我们多多了),但Z时代的资产冲起来比较莽,许多人说2020的牛市就是z世代开着Robinhood的账户给怼起来的;

三是每个交易日的第二天都会仔细公布前一天每一笔交易(注意,不是每天公布净值而是公布交易,透明到跟裸奔无俩),业内大佬们也直呼闻所未闻(unheard of in the industry),也算是一种大胆创新。当然你第一反应会说这是不是教唆抬轿,第二个反应是这合规吗;而ARK的初衷,是想将投资组合做到如比特币一般的透明。彻底消灭黑箱。

(Ark紫色线与标普黑色线从Ark成立以来的表现,来源:Ark官网)

ARK的旗舰ARKK最近最瞩目的行为就是从2020年12月初开始持续买入百度,并且一路加仓往上怼,目前是ARKK的第八大持仓,重仓金额6.2亿,权重占比2.78%,且百度是其前二十大仓位里唯一的中概股。而ARKQ由于自动化顾名思义一直在增持百度,目前是第五大仓位。ARKW也一直在加仓百度。ARKK+ARKQ+ARKW,共持有343万股,以市价而言8亿-9亿美元。

(截止1/15/2021 Ark旗舰ETF ARKK的前20大持仓,来源:Ark官网)

(ARKK(上)与ARKQ(下)对百度的交易明细,来源:异界番茄)

市场许多时候是自我实现的过程,形成固化的正或负循环之后,很难将其生硬掰断;也鉴于此,市场情绪的反转是价值解锁的催化剂,不然这个价值实在是释放不出来,除非你把百度整个买下来,再拆光了,一个一个卖。

等风来的姿势,这不就是投资最刻骨铭心的,肌肉记忆么。

2. 核心业务大回血 (core business outlook: stable)

虽然现在好像没人提主业了,可是我认为,百度的主营业务仍然是整体反转的关键。比如瑞幸,你让它造车它是反转不过来的,只能咖啡轻食一条路走到黑;比如行业冥灯大搜狐,别说造电动车,就算造时光机也救不了他。主业持续恢复是翻转的前提。

市场释放情绪,主业储存价值,造车提升估值。稳定的主业就是价值的储存器。另外虽然百度账上的现金足够做造车烧钱,而源源不断后续的现金流,也是造车的血袋子。

核心业务,我希望大家能重新关注一下百度App这个在投资界被严重低估的流量入口,能关注到百度仍然是全国最头部的能够覆盖11亿月活设备、超5亿月活用户、且核心移动app的增长率保持在两位数的公司。百度核心to C的非在线广告收入(会员、直播、游戏等)达到14亿元,为两年前的2.6倍。由于2020年的低迷(-2%增长),2021年百度的核心业务增长大概率能保持在15%上下。

当然许多人认为我之前投百度逻辑是估值低业务变现有潜力,但最后上涨还是要抱电动车的大腿。你投百度是估值低,但百度涨了是因为造电动车,你歪打正着,你涨了不算。

对此我的回应是:没有任何投资是必然成功的,也没有任何投资逻辑是必然兑现的,许多时候你看好的标的,会以你根本想不到的姿势起飞。比如在《大钱想得小》的导读序里,我评价了蒂林哈斯特的一笔回报1000倍的投资:

“T神组合里的大牛股Monster饮料(NASDAQ: MNST),当初他投资是看好 Monster 全天然果汁业务的前景,结果这只野兽后来的爆发却是因为功能饮料,牛头不对马嘴地就坐上了这场华丽上天的火箭。但是如果你没有投资笔记,你可能会忘掉当时投资的初衷,然后马后炮地认为自己又做了一笔无可避免要成功的投资。”

3. AI业务大变现 ( AI business —— inflection point)

我曾开玩笑,百度做什么都离不开”智能”两字,云计算叫智能云、小程序叫智能小程序,电动车叫智能电动车。如此一来整个公司迟早要改名,叫智能百度。玩笑归玩笑,也足见AI对于百度业务输出、rebranding的重要性——AI这块希望的田野耕耘播种浇水施肥辛辛苦苦这么多年,我把这整个村叫做AI Village,不算过分。

我文章开头也提过了,AI变现不易,而AI+Car,AI x 自动驾驶,是目前这条隧道里最接近的光。而且这条赛道很大,大到这个世界上一共有10-12亿辆燃油车,可以全部被电动车替换掉。Frost & Sullivan预计到2030年,在路上跑的四辆车里面就有一辆车是在自动驾驶(L3以上级别)。

除了自动驾驶以外,我认为,比如小度相关产品前景也很好,2020年上半年,小度有屏智能音箱出货量560万台,市占率41%,蝉联全球第一。小度科技独立融资,A轮估值30亿美元。小度有可能成为在国内上市的AI第一股。

造车的事,我讲过很多了,不想重复bb。造车不是跟风而是冲锋,对百度而言不是一道选择题而是一道必答题。软硬一体,无论是Apollo,还是小度,都应该是大战略。造车不过是对修炼多年的AI与自动驾驶技术变现的水到渠成而已,是对其420万英里测试里程,21万次搭载的落地与回报。无论是与威马还是吉利还是纯粹自己干,这地必须落。

Apollo+小度+百度车=三位一体。

而我个人认为,这是一个反转股投资中典型的拐点,英文叫做inflection point;原先难落地的业务,因为某种行业景观的重塑,变得可以落地,于是价值释放。

当然还有一个小的价值解锁点,就是在香港市场的二次上市。对于港二上我一直很懵,二次上市不是增发行为么,增发行为市场一般不都应是冷遇么,稀释原股东且说明管理层认为股价不低估。怎么到了港股二次上市,无论是阿里还是京东还是B站,市场还挺买账。难道P成二次上市的增发就不是增发了?当然这或许也有市场多样化、风险分散化的溢价。从近几个案例来看,二次上市可以算是一个小小的catalyst。

最后小小的一个点,爱奇艺,最近也是好消息不断,股价也终于有点起色;鉴于百度重仓爱奇艺,多少算个利好,但这方面,我也不太指望。

4. 估值 update

在2020年12月初的《百度值乎:百度的估值测验》里我将百度整体拆分为成熟业务+成长业务+前沿业务+投资组合与净现金,用SOTP方法进行估值。彼时(唉也就一多月前)百度480亿美金,我拍脑袋拍出800-900亿的目标市值;然后一个月后,居然快就900亿了。

这让我感慨,你永远也猜不到幸福和明天哪个先到。

成熟业务一个月有本质变化吗?有,老员工整体都老了一个月,攻城狮们的发线又往后退了0.1毫米。但这个对估值起不了太大作用,所以我仍然维持给成熟业务也就是搜索+信息流的EBIT MARGIN预期是35%,2021整年利润总体达到35亿美元左右。

但是我认为彻底逆转的是市场情绪,所以你应该在本来非常抑郁的P/E上加个溢价。这块业务你要多给些multiple也是合理的,如我所言,此类海外公司multiple 都在30x以上。我会说基于目前的情况,给到15x的P/E是合理。目前投行也都是给的这个倍数。

成长业务里的智能云,并无太多catalyst ,不做调整。

前沿业务里的自动驾驶Apollo与智能设备小度,之前我对比小马智行的54亿美元,给Apollo 70-80亿的估值。

根据福布斯与TechCrunch的最新报道,通用的Cruise刚又完成一轮20亿美元融资,微软入局,Cruise的估值来到了华丽的300亿美元,而Cruise仅完成200万英里测程而已,Apollo完成了420万。这个怼法,一级市场上Waymo这个已然300亿的超级独角兽,估值肯定还要上一个大台阶。

由于参考竞品,由于软硬一体目前不是YY而是现实,Apollo的估值我认为完全可以stretch一下,加上有可能在科创板突突上市的小度,这块业务可以值200亿美元,还偏保守。

而百度造车公司怎么估值,这个就需要一点点想象力了。我看JPM的一个分析报告,脑洞挺大,用了叫IPO平均法。 假设百度将占百度与吉利的合资公司的50%股份,假设百度车最后能以蔚来、小鹏、理想的IPO平均估值来IPO,则百度车值84亿美元,分到百度身上42亿美元。

很粗暴么,但我觉得也有道理,因为我也不知道该怎么估。前提是你assume 百度会消耗掉与蔚来、小鹏、理想在IPO之前一样的资源。目前还未确认百度要投入多少资金去造车,当然净现金下降是必然;下降多少呢,蔚来在IPO之前大概烧了200亿,折30亿美元。如果用IPO估值法来股摆渡车,这一部分投入应该在净现金中减去。

所以update如下。目标市值1000亿美元,目标价 302.3美元。

如果百度核心业务持续复苏,就足以支撑其市值向上修复;无论造车还是不造车,对于百度而言我认为1000亿都是一个起点。随着AI不断变现、Apollo、百度智能云、DuerOS等估值提升,这个1000亿会变成多少,我不会轻易设限。

虽然2020年取得了不可持续的收益率,但对于2021年(的放水)我个人还是非常乐观。21是21点这个blackjack游戏的至高数字,在这独特的一年里,希望百度,会成为我守正出奇的一笔投资。

-----------------------------------------------------

利益披露:作者持有$百度(BIDU)$多头仓位,且是个度吹。

本文行文仓促,如有错误,实属必然。

欢迎转载,但请署名陈达。

精彩评论