11月3日晚,上交所公告称,暂缓蚂蚁科技集团股份有限公司$蚂蚁集团(688688)$ 科创板上市。随后,据蚂蚁集团$蚂蚁集团(06688)$ 港交所公告,也将同步在港股暂缓上市。

编辑 | Arti

本文仅为信息交流之用,不构成任何交易建议

上市业务哪些会进行调整?

腾讯新闻《一线》获悉,蚂蚁集团暂停后需要重新调整上市板块的业务内容以及重新估值。

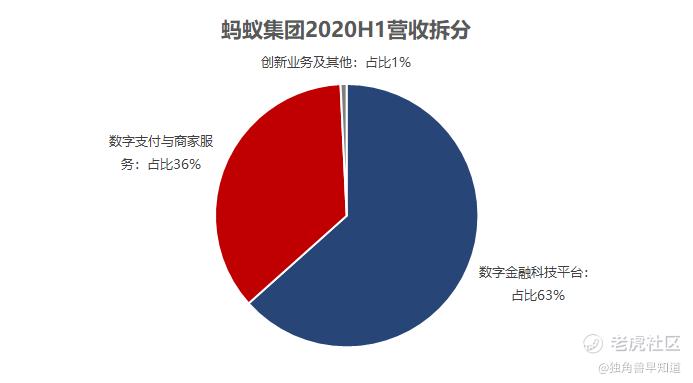

根据前期披露的招股书,按20H1的数据口径,蚂蚁集团目前一共有三大业务,在2020年上半年的总营收达725亿元,第一大业务是数字金融科技平台,对应营收460亿元,占总营收比重为63%;第二大业务是数字支付与商家服务,对应营收为260亿元,占总营收比重为36%;第三业务是创新业务及其他,对应营收5亿元,占总营收比重为1%,基本可以忽略不计。

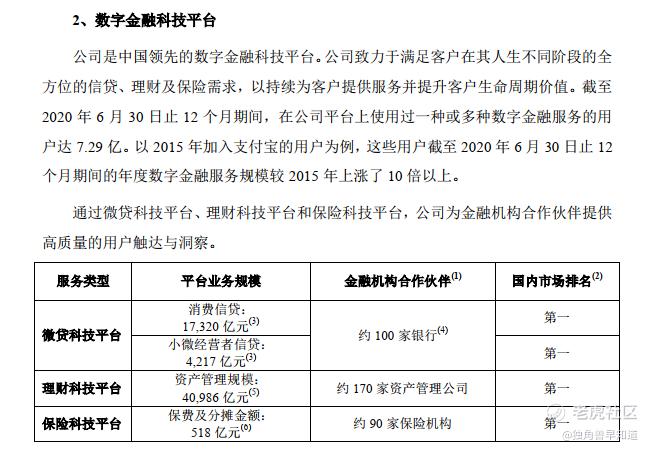

其所谓的第一大业务,即数字金融科技平台业务,具体指的是蚂蚁通过协助金融机构(如商业银行、公募基金、保险公司)向其平台上的用户提供微贷、理财和保险业务,并向金融机构收取一定的抽成作为技术服务费。

具体而言,蚂蚁集团的数字金融科技平台业务,又可以进一步划分为:(1)微贷科技平台业务;(2)理财科技平台业务;以及(3)保险科技平台业务。

而蚂蚁集团的第二大业务,即数字支付与商家服务,具体指的是蚂蚁集团向数千万境内外商家提供收款服务而收取的手续费,以及运用多样营销工具及策略,协助商家营销而收取的服务费。

据市场人士称,银保监会、央行发布的《网络小额贷款业务管理暂行办法(征求意见稿)》对蚂蚁微贷科技平台的业务影响甚大。

据蚂蚁集团招股说明书,截至2020年6月末,蚂蚁平台促成的1.7万亿元信贷余额中,由金融机构合作伙伴进行实际放款或已实现资产证券化的比例合计约为98%,其余2%则通过旗下小贷公司蚂蚁商诚与蚂蚁小微发放。

而根据新规,在单笔联合贷款中,网络小贷公司的出资比例不得低于30%,这无疑对蚂蚁集团这类公司的联合贷款业务影响较大。

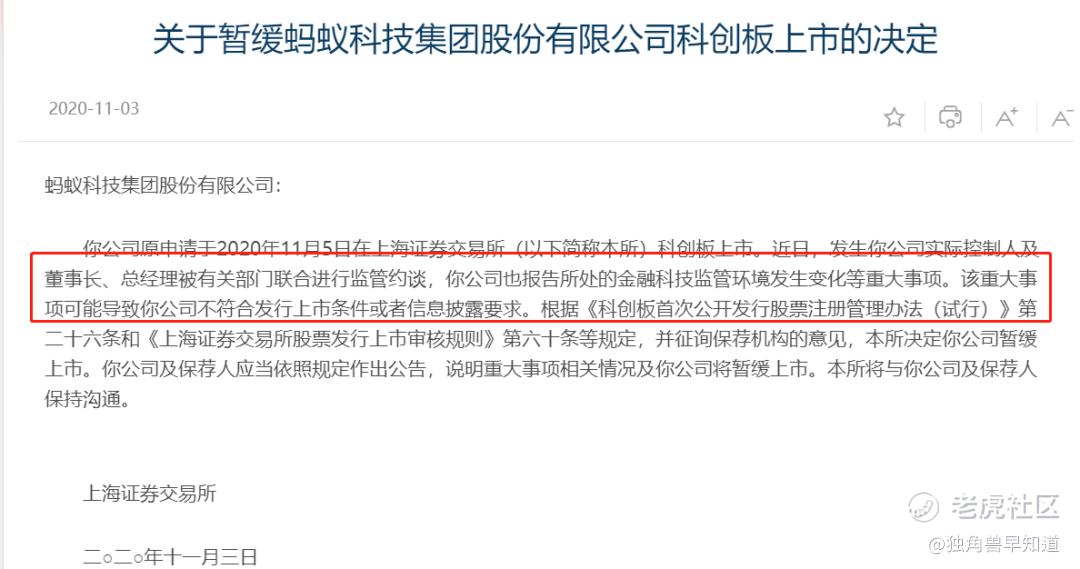

在上交所暂缓蚂蚁集团IPO的公告中有原文表示:

近日,发生你公司实际控制人及董事长、总经理被有关部门联合进行监管约谈,你公司也报告所处的金融科技监管环境发生变化等重大事项。该重大事项可能导致你公司不符合发行上市条件或者信息披露要求。

据上述市场人士称,这无疑是对《网络小额贷款业务管理暂行办法(征求意见稿)》的反应,受到调整的业务大概率就是这一块,未来存在营收、利润下滑的可能性。

香港金管局、阿里巴巴等多方回应

香港金管局发言人回应蚂蚁暂缓两地上市:香港作为国际金融中心,资金来往进出是很正常的。金管局多年来在金融及银行体系建立了强大的缓冲和抗震能力,银行体系非常稳健,流动性充裕。发言人续指,有信心和能力维护香港的货币和金融体系稳定。

阿里巴巴集团$阿里巴巴-SW(09988)$ 发言人表示:“我们会和蚂蚁集团一起,积极的配合和拥抱监管,我们相信蚂蚁的同学,有这个信心,也有这个能力把工作落实好。社会希望我们更好,我们也必须用一如既往的努力实现和超越社会的期望,这是我们的责任。”

11月3日,蚂蚁集团在官方微信公号发布《致投资者》如下:

致投资者

尊敬的投资者:

蚂蚁集团于今日接到上海证券交易所通知,暂缓在上海证券交易所A股上市计划。受此影响,蚂蚁决定于香港联交所H股同步上市的计划也将暂缓。

对由此给投资者带来的麻烦,蚂蚁集团深表歉意。我们将按照两地交易所的相关规则,妥善处理好后续工作。

稳妥创新、拥抱监管、服务实体、开放共赢,会让蚂蚁集团经得起考验和信任。我们会坚持我们的初心和使命,继续用我们的热情、专业、担当,致力于为广大小微企业和大众消费者做好服务。有关发行上市的下一步进展我们将与上海证券交易所及监管部门保持密切沟通,并及时披露相关情况。

蚂蚁集团

2020年11月3日

精彩评论