从长期的角度分析,黄金具有抵御通胀的优势。拉长时间来看,任何时候投资黄金,都套不住人。从中短期的角度分析,影响黄金价格走势的因素有很多,例如地缘局势变化、投资情绪变化以及控险需求变化等,都会影响着黄金价格的波动走势。

在实际操作中,我们有多种方式投资黄金。例如,投资实物金条、投资首饰金、投资黄金股票等。不过,在投资的过程中,我们还需要考虑到黄金纯度、黄金重量以及品牌溢价等因素。

一般来说,投资实物金,实物金条的性价比高于首饰金、黄金摆件。因此,从投资的角度考虑,投资纯度高、重量大的金条,可能更容易实现资产保值增值的效果。首饰金,更倾向于消费,考虑到工艺成本与品牌溢价因素,首饰金的保值效果比不上实物金条。

投资黄金,还有一种简单有效的方式,即投资上海金。

天弘上海金ETF(159830)跟踪的标的是上海金,通过投资相关的ETF,可以间接分享投资上海金的投资成果。从更具体的投资方式来看,投资者可以根据个人的风险偏好与投资需求选择相关的投资品种,例如天弘上海金ETF发起联接A(014661)和天弘上海金ETF发起联接C(014662)等。

说起上海金,也许对投资者来说,曾经又听说过,但并不是特别熟悉它的概念与投资表现。在这里,跟大家进行具体分析。

首先,我们需要了解上海金的概念。

上海金是上海黄金交易所推出的定价合约,上海金的实物交割是以人民币计价、在上海交割、标准重量为1千克且成色不低于99.99%的金锭。

另外,我们看看上海金这些年来的市场表现情况。据数据显示,自2016年4月19日发布以来,截至2013年12月31日,它的年化收益高达8.46%。按照这一个年化收益率分析,上海金的年化收益已经跑赢了同期的通胀水平,同时也跑赢了同期A股多数上市公司的市场表现,具有比较好的投资价值。

从长期的投资角度分析,黄金依然是抵御通胀的优选投资品种之一。在美联储降息预期,叠加地缘局势升温引发的控险需求加剧,对黄金价格走势带来了一定的支撑影响。从中长期的角度考虑,黄金的保值效果依然会好于同期市场里的多数投资品种。

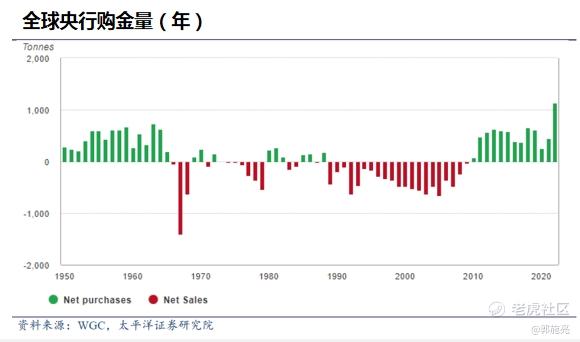

值得一提的是,近年来全球央行购金量在持续攀升,央行黄金储备已经逐渐达到历史高位水平。由此可见,黄金在全球央行看来,依然具有很好的投资价值,全球认可度非常高。

回顾最近50年的黄金市场走势,黄金市场曾经在1972年至1981年走出一轮黄金牛市行情,九年时间黄金价格从60美元/盎司大幅攀升至850美元。

2001年至2011年,黄金市场再次走出了一轮牛市行情,这一次从260美元攀升至1900美元,十年间黄金价格上涨数倍,为长期持有者带来了可观的投资回报率。

从2018年至今,黄金价格已经从1200美元上涨至2400美元左右,虽然黄金价格已经从低位涨了一倍左右的空间,但从上涨周期来看,依然与前两轮黄金牛市周期存在一定的距离,意味着黄金牛市并不会轻易结束。

今年前4个月,美联储迟迟未采取降息的措施,美联储上半年降息的预期一降再降。但是,美联储已经结束了加息的周期,降息也是迟早的问题。在2024年剩下的时间里,美联储依然存在降息的可能性,一旦美联储开启降息周期,那么将会对黄金价格产生出不少的影响。

从历史数据分析,黄金价格的长期收益为正,它与股票与债券的相关性比较低。因此,从长期资产配置的角度考虑,黄金可以作为资产配置的一部分。如果投资者选择的投资时机比较好,那么投资黄金所带来的超额收益率也是值得期待的。

虽然黄金长期可以起到抵御通胀的影响,但黄金价格的波动率还是比较大的,所以对黄金而言,它也是一项中高风险的投资品种。在金价持续走强的背景下,投资黄金仍然需要量力而行。

风险提示:投资有风险,请谨慎选择。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩也不构成新基金业绩表现的保证。请投资者仔细阅读《基金合同》、《招募说明书》、《基金产品资料概要》及相关公告,全面认识本基金的风险特征。

精彩评论