5月4日, $伯克希尔(BRK.A)$ 发布财报,2024年Q1净利润127.02亿美元,同比下降64.22%;Q1营收898.69亿美元,同比增长5.24%。

当地时间5月4日,2024年伯克希尔股东大会于美国奥马哈市召开。

本届股东大会是老搭档查理·芒格去世后,“股神”巴菲特首次单独亮相。本届股东大会,有不少值得关注的话题:巴菲特后续对日股如何操作,对于美联储的看法,以及对于苹果会不会再次减持……等等。

我们能继续信仰“股市传奇”巴菲特吗?

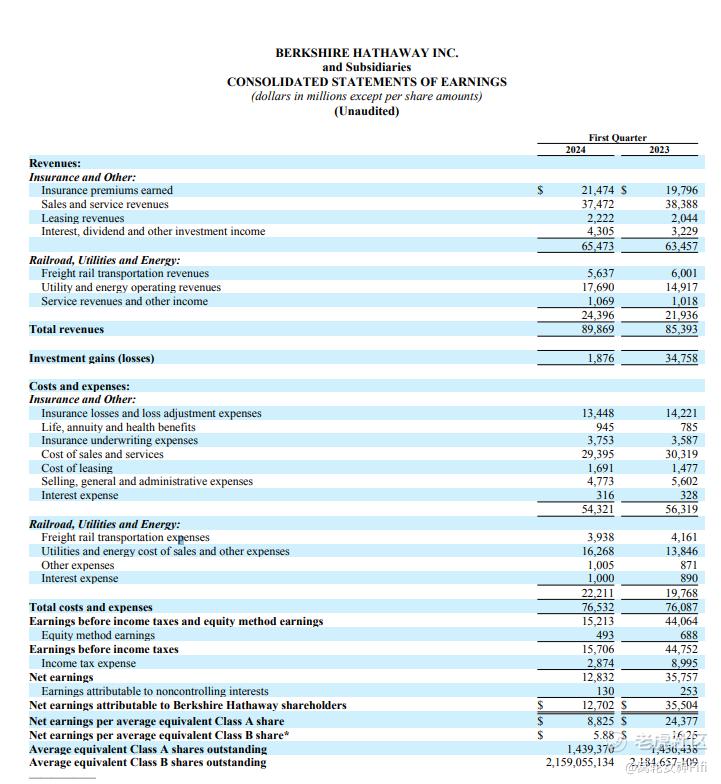

首先,我们来详细看一下伯克希尔2024年一季度财报,财报显示:

Q1营收898.69亿美元,市场预期为859.2亿美元,去年同期为853.93亿美元,同比增长5.24%;

Q1净利润127.02亿美元,市场预期为98.92亿美元,去年同期为355.04亿美元,同比下降64.22%;

Q1运营收入为112.2亿美元,同比增长39.14%;

Q1保险投资运营收入为25.98亿美元、铁路业务营收为11.43亿美元;

A类普通股每股盈利8,825美元,去年同期每股盈利24,377美元;B类普通股每股盈利5.88美元,去年同期每股盈利16.25美元;

Q1现金储备达1890亿美元,创历史新高;

一季度伯克希尔回购了26亿美元公司股票,高于去年四季度的22亿美元,但较去年一季度回购的44亿美元接近砍半,当时曾创两年来最大回购金额。2023年公司回购了92亿美元。

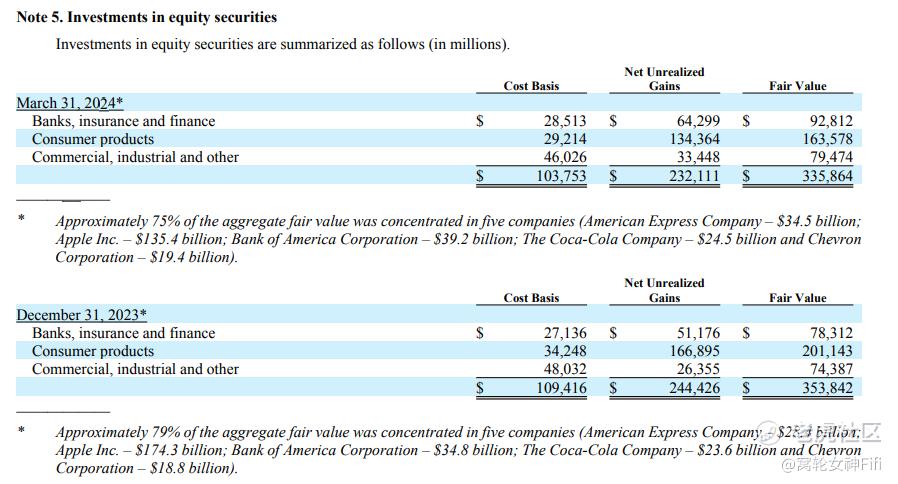

前五大持仓新鲜出炉

另外,伯克希尔哈撒韦表示,截至2024年3月31日,前五大持仓占其投资组合比重为75%,前五大持仓分别为:$美国运通 (AXP.US)$、$苹果 (AAPL.US)$、$美国银行 (BAC.US)$、$可口可乐 (KO.US)$、$雪佛龙 (CVX.US)$。

其中,苹果公允价值为1,354亿美元,美国银行公允价值为392亿美元,美国运通公允价值为345亿美元,可口可乐公允价值为245亿美元,雪佛龙公允价值为194亿美元。

而去年四季度末,上述五大持仓市值分别为1743亿美元,348亿美元,284亿美元,236亿美元,188亿美元,合计占整体股票持仓的79%。

其中,较为明显的是,伯克希尔持有的苹果市值较去年年底出现了大幅缩水,整整减少了389亿美元,减幅约22%。这可能与苹果股价的回落相关,但苹果一季度累计下跌近11%,这意味着巴菲特第一季可能在进一步减持苹果仓位。

若按3月末苹果股价计算,伯克希尔那时持有苹果股票约7.9亿股,相较去年末减少1.16亿股左右,降幅约12.8%。一季度伯克希尔减持苹果股票的力度,明显高于去年第四季。

财报解读:

我们从周K线上看到伯克希尔在过去一年中,通过两波升浪,价格逐步升高。

但从今年二月下旬后,出现明显的高位回落趋势。

我们从散户的视角详细分析伯克希尔的财报时,有六个关键点需要考虑:

(一)营收增长:

尽管营收略高于预期,但增长率相对较低。

这反映了市场竞争加剧或者行业环境变化导致的增长放缓。

(二)净利润下降:

Q1净利润大幅下降,是一个显著的负面指标。

这主要是由于成本上升、投资回报率下降或其他经营挑战导致的。这个趋势需要进一步分析以确定根本原因。

(三)现金储备:

虽然现金储备创历史新高,但这也反映出巴菲特对于市场的观望态度。

这意味着公司在等待更好的投资机会,或者对未来经济走势持谨慎态度。

(四)回购力度变化:

公司回购力度的变化值得注意。

尽管Q1回购了一定数量的股票,但相较去年同期回购金额的大幅减少,会引发投资者对于公司未来盈利能力和投资战略的疑虑。

(五)持股结构变化:

伯克希尔持有的前五大股票市值和比例的变化,表明公司投资组合的调整。

特别是苹果股票市值的大幅缩水,会引发投资者对于公司战略和持仓调整的猜测。

(六)当前市盈率9.08,仅超过历史数据17%,表明目前估值极低

总结:

总的来说,这些指标表明伯克希尔将面临一些挑战,如市场竞争加剧、投资回报率下降等。

目前,美股虽然整体在高位,但复活节假期后的三周里,美股已出现连续数日大起大落,整体已呈现高位回落的趋势,日内波幅加剧。

因此,散户此时宜参考巴菲特思路,加大现金储备,等待更好的投资机会,或者对未来经济走势持谨慎态度。

免责声明:上述内容仅代表个人观点,仅供参考,不构成任何投资建议。股市有风险,投资需谨慎。

精彩评论