银行靠’当铺思维’赚钱,支付宝靠年轻人借钱。对于监管和资本,谁都可以抱怨,唯独蚂蚁不可以。

————————————

再过几天,阿里巴巴的"兄弟"——蚂蚁集团就要上市了。

如上期<估值喊上天的蚂蚁IPO,还值得参与么?>所述,还未上市就估值翻番的蚂蚁,让马云也惊呼感叹:

"这么大一次全人类有史以来最大的上市,在纽约以外定价,这是第一次,在五年前甚至三年前,我们想都不敢想,但是奇迹就这么发生了。"

马云昨天在外滩金融峰会一不小心的"畅所欲言",给本就炽热的资本市场又添了一把柴。

在这场不经意的非正式发言里,马云金句频出,给即将上市的蚂蚁集团带足了"高帽子",句句都点到了投资者的心坎里:

现在中国的银行还是当铺思想,害了很多企业家;

马云称中国金融没有系统性风险,因为"没有系统";

创新是一定要付出代价的,我们这一代人要有所担当;

不能因为P2P把整个互联网金融都否定;

好的创新不怕监管,但是怕昨天的方式去监管;

不是欧美的就是先进的,要考虑和未来接轨;

谈蚂蚁金服:史上最大规模IPO,在纽约之外定价"这是第一次";

新冠疫情影响远超当下讨论的技术问题,其影响力不亚于二战;

数字货币会重新定义货币,就像苹果手机重新定义了手机;

不得不服。在几大科技巨头里面,阿里系在资本市场上是玩得最溜的,投资者关系上也是把控的最好的。

关于阿里系的"市值管理"和资本游戏,我们已冒着行业之大不韪聊过了,见:《估值喊上天的蚂蚁IPO,还值得参与么?》。

应读者强烈要求,今天来聊点基本面。

我们将顺着马云上面的几条金句,深挖细刨一下蚂蚁集团的"印钞机"业务--给年轻人放小贷。

支付宝 -- 浑身都是肉的国民App

如果说中国人只有一个国民APP,那一定是微信。但如果说有两款国民APP,那一定是微信和支付宝。

虽然支付宝的用户"仅有"10亿,不及微信的14亿,但其确是变现能力最强的APP。

毕竟,支付宝的所有业务都和钱有关的。而微信之前主要靠给兄弟企业导流为生、即使是现在连卖个广告都小心翼翼。

有一句俗语:"猪肉摸一下,满手都是油"。用它来形容支付宝再合适不过了。

蚂蚁真正的增长引擎在哪儿?

目前的支付宝已经和诞生之初大不一样,最开始支付宝只是一个纯粹的支付担保工具,现在已集齐了贷款/理财/保险/外卖/出行/电影票/团购等7颗龙珠。

这让人不禁想问,蚂蚁究竟是一家什么公司?

在一般人眼中:蚂蚁就是支付宝,提供支付服务,赚取手续费收益。

在喜欢讲故事的卖方分析师眼中:蚂蚁是"与钱有关的一切事",关注的是支付宝上面的基金直播/金融产品销售/区块链应用/数字货币/数字经济社会的新基建。

但在买方机构眼中,前一个视角想的太少,后一个视角又想的太多。

老百姓最好理解的支付业务,毛利和增速都并不高;而卖方分析师研报里的那些概念故事,离钱又是在太远了。

对于投资者来说,当前最应关注的还是蚂蚁最接地气、毛利极高、增速很快的微贷业务。

毕竟,买方机构主要关注可持续的增长逻辑。只有找到那个最主要的、且有自我造血能力的增长引擎之后,才能判断一个公司是否能一直坐在火箭上。

而对于蚂蚁来说,现在最主要的增长引擎,既不是来自支付(的手续费),也不是帮助用户"赚钱"(的服务费),而是给用户借钱(的利息差)。

虽然马爸爸经常"吐槽"银行,但自己赚着钱还是很香的。

1. 微贷——蚂蚁的增长引擎

先说明一下,下面的文字看起来会有点绕口。

但这并非我故意为之,也不是因为内容太难大家才读不懂,而是阿里/蚂蚁的业务名称都采用一些很高大上的辞藻,读起来有点绕口。出于严谨起见,我并没有在文中替换他们,依然用的是招股书中的业务板块名称。

1.1 从支付到金融

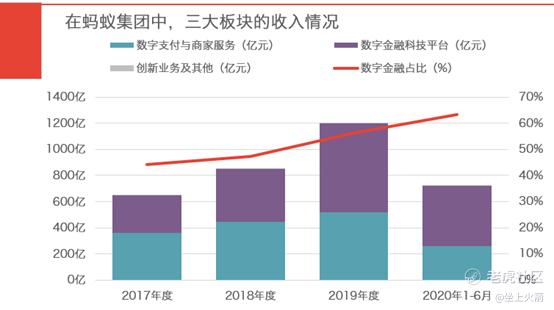

蚂蚁的商业模式遵循着"引流-变现-赋能"的发展逻辑:高频的数字支付板块用于引流,低频的数字金融板块用于变现,而底层的中后台板块则是用于场景赋能。

蚂蚁集团的增长引擎的切换,也遵循这个发展逻辑。

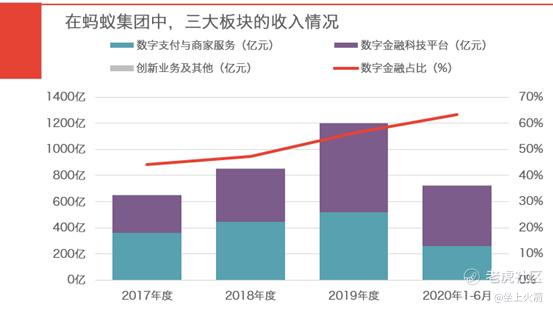

2019年,蚂蚁集团正式进入"变现"阶段。数字金融板块的收入超过了数字支付板块,成为了蚂蚁的主要增长引擎,见下图。

1.2 基于微贷的数字金融

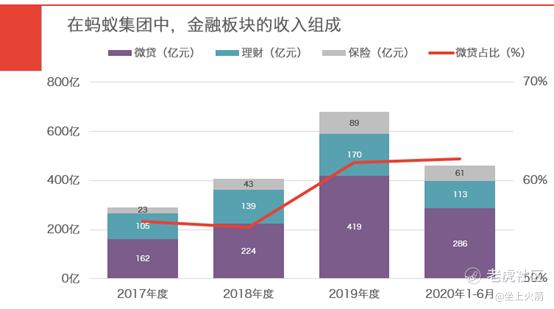

而在占了蚂蚁一半以上营收的数字金融中,微贷业务又贡献了其一半以上的收入。

1.3 微贷业务成为增长引擎核心

也就是说,在蚂蚁集团中,仅金融板块旗下的微贷一项业务,就超过了整个支付板块的营收,毫无争议地成为了最主要的增长引擎。

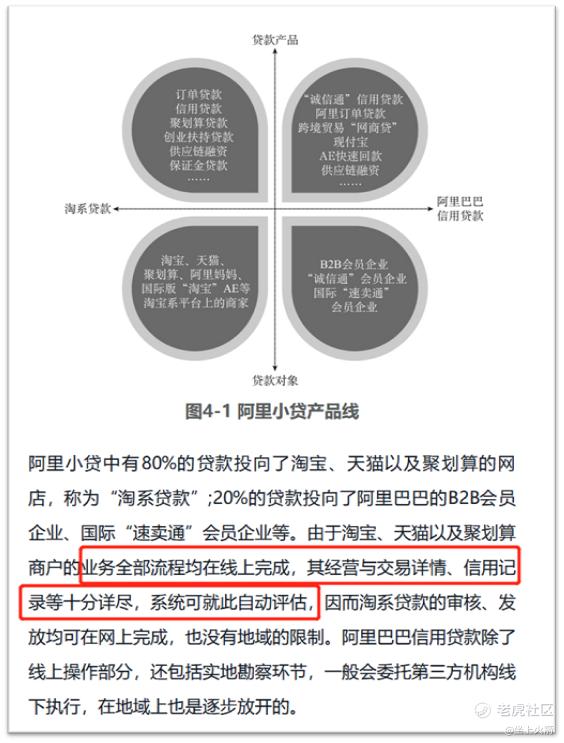

2. 蚂蚁微贷是什么?

2.1 蚂蚁微贷如何获客?

微贷业务,顾名思义,是为消费者和小微经营者提供的小额贷款服务。

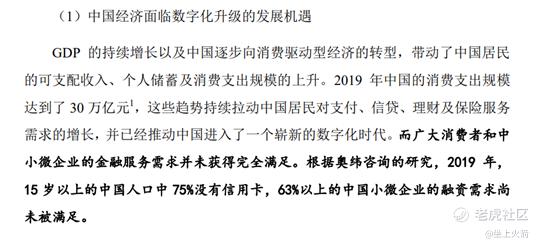

蚂蚁在招股书上写道,由于(传统的)"金融体系中的线下渠道可能无法触达用户,客户洞察相对有限,因而无法充分服务这些需求"。

而阿里则通过互联网为客户创造消费环境,随后让作为兄弟公司的蚂蚁来服务客户的资金需求。

蚂蚁用高频但低毛利的支付服务来积累用户,然后在业务环境中,引入了低频但高毛利的微贷服务,来收割利润。

2.2 蚂蚁微贷怎么赚钱?

熟悉银行业的朋友很清楚,国内银行中,其实有7成以上的收入来自于贷款利息。

我国银行的增长引擎不是来自于支付或交易(的手续费),也不是帮助用户理财(的服务费),而是来自于贷款(和存款之间的净息差)。

实际上,蚂蚁微贷也是如此。

蚂蚁虽然名义上不放贷,但借助金融机构的资金,还是为客户提供了贷款产品。

蚂蚁在招股书中写道,"蚂蚁促成的信贷余额中,由金融机构合作伙伴进行实际放款或已证券化的比例合计约为 98%。" 这部分信贷余额又叫「助贷业务」余额。

而蚂蚁2%的「自营贷款业务」主要是为之前没有服务过的群体提供贷款,用少量自有资金来探索用户群体特征,来探索如何降低新贷款群体的不良率。

等到蚂蚁将贷款不良率控制住后,就可以帮助金融机构为这部分新群体提供贷款。而这部分贷款也就从「自营贷款业务」余额、变成了第三方的「助贷业务」余额。

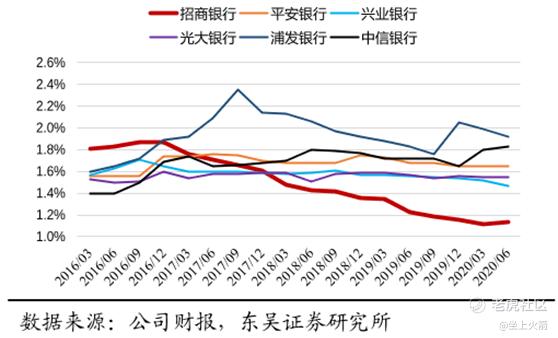

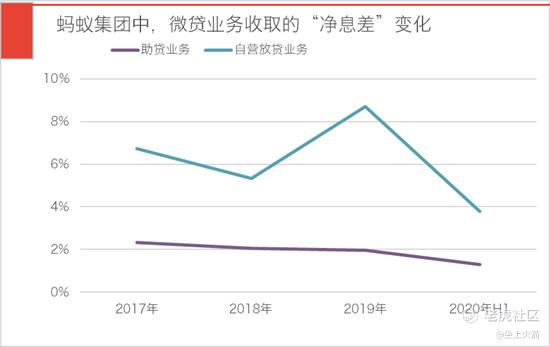

「助贷业务」收取的技术服务费,就等同于银行赚到的净息差。目前,蚂蚁的技术服务费率和大型股份制银行的净息差水平(2%)大体近似。

(不过受疫情影响,今年的净息差水平有所下降)

从上面我们可知,蚂蚁微贷赚的钱和银行一样,都是来自于贷款业务中的"净息差"。

但为什么微贷龙头是蚂蚁、而不是个人业务做的比较好的招商银行呢?

这就要从为什么银行不想发放小额贷款开始说起。

3. 不是银行不想,而是银行不敢

3.1 "嫌贫爱富"的银行

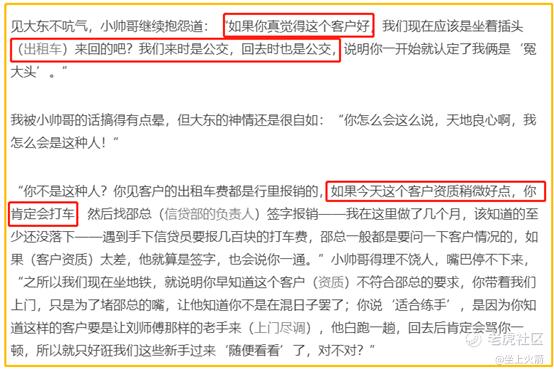

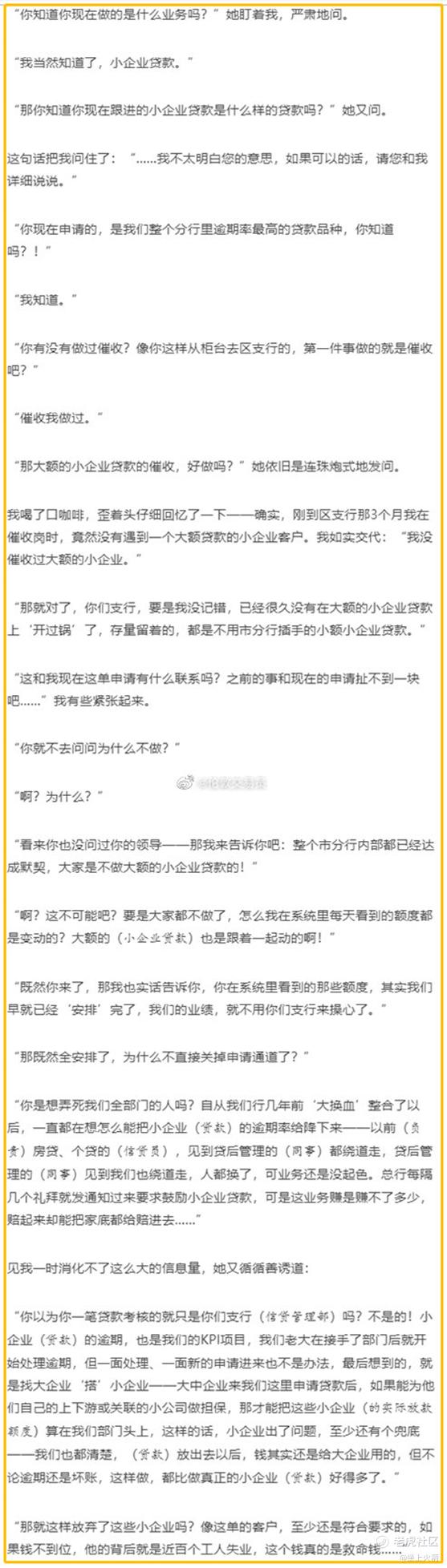

网易有个纪实文学栏目——《人间》,里面讲述了各行各业的人间百态,其中几期和小企业贷款有关

文中的"我"是一位刚转入上海某银行的信贷管理部门的新人,主要负责对信贷员(业务员)拉到的贷款项目进行风控尽调。

一次尽调结束后,作者跟随的前辈向信贷员发怒:"你一开始就认定了我俩是'冤大头'"。因为在银行贷款过程中,如果客户资质优秀,那么来回的交通费都可以算入借贷成本。而那次尽调,作者是坐地铁往返,说明信贷员认为这次客户资质不够,很有可能是白跑一趟。

在银行借贷过程中,光交通费用就可能上百,仅调研成本就一次上千都很正常。

如果客户向银行申请小额贷款,那这笔业务的利润可能连尽调审查的成本都填不上。

在“嫌贫爱富”的银行面前,小企业很难借到小额贷款。

3.2 "当铺思维"的银行,最爱房产

而如果小企业想从银行里借到大钱,那就更难了,即便应政策要求专门成立了小微企业部。

在银行实践中,很多借到钱的小微企业都是大企业的附属/关联公司,大公司为他们提供担保(无论是显形的还是隐形的),而小公司把钱用于大公司的业务。

若小企业想自己从银行借钱,那就得拿出足够的抵押资产。

对于银行的这个"坏毛病",马云昨天的批评还是很一针见血的:"现在中国的银行还是当铺思想,害了很多企业家。"

那么,银行喜欢什么抵押物呢?银以地为天,当然是地产

此外,小企业很难从银行里借到钱,不仅是规模小或者是抵押物,还因银行中的每个经手人都天然的恐惧风险。

对于银行的这个基因缺陷,马云昨天的批评还是很一针见血的:"把风险控制为零,才是最大的风险。"

在银行一线,如果信贷员遇到企业贷款逾期,那么他只能选择低薪待岗、清收逾期,或者永远离开银行这个圈子。

正因如此,一个银行人越是理性,越是会贯彻"看不懂的业务我不做,摸不透的抵押我不收"。

那对银行人来说,什么资产他们既摸得透、又看得懂呢?

那当然是有政府背书、价值又高又稳定的房产喽。

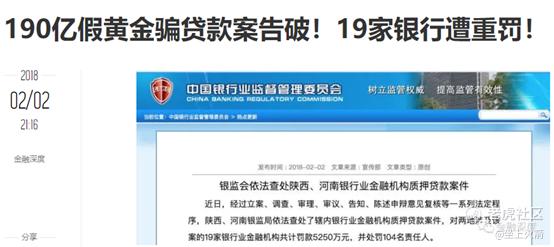

毕竟,现在连黄金质押都有掺假的风险了,如下图。

3.3 重视"资质"的银行

由于业务员的一次失误,就可能砸掉自己的饭碗、赔光家底,所以他们只愿服务有"资质"的客户。

那么,哪一类客户最有资质呢?见下图,不多言了。

而现在蚂蚁的微贷业务能够蓬勃发展,说明小企业/消费者一直都有着强烈的小额贷款需求,只是过去银行没能满足这个需求。

"我听过很多的银行讲,我们要给中小型企业贷款,我听了5年了,但是有多少银行真正脚踏实地在做呢?很少。如果银行不改变,我们就改变银行。" ——马云在2008年的豪言

在当时,大家都没有太把马云这句话当回事,觉得马云又开始吹牛了。不仅如此,甚至当时很多金融大咖都在嘲笑马云,觉得一纸命令就能打败支付宝,完全不是银行的对手。

只是不曾想,12年过去之后,不仅马云的豪言早就实现了,甚至蚂蚁科技将成为中国最大的金融服务机构,市值超过工商银行。

只是,当时的蚂蚁还很小,就算只和"宇宙行"1对1battle,也不可能改变银行。

"打不过就加入",当时还叫支付宝的蚂蚁希望和银行合作,让平台上的中小商家获得贷款。

蚂蚁基于自己对平台商户的了解,将优质的、有贷款需求的客户推荐给了合作银行,同时还提出用联合贷款的方式降低单笔贷款的违约风险。

但是,在实际操作中,这些蚂蚁认为有"资质"的商户企业中,只有那最不缺钱的2%获得了贷款。

这就是说,只要银行人还按照传统的贷款模式,即使从高成本的线下改成了低成本的线上,仍就依然只会给最不缺钱的企业发放贷款。

和银行的合作没有成效,于是蚂蚁只能提枪上马。自己先去闯出一片天,然后再来带银行一起玩。

不熟悉真实的银行一线业务的朋友,建议看一遍以下对话(节选):

4. 蚂蚁的"开源-节流-降损"三板斧

4.1 节流-用互联网降低流程成本

"在解决问题时,很多时候人们会陷入传统误区里。持续创新最大的问题是如何打破既得利益。"

—— 蚂蚁副总裁陈亮(他在2017年《胡润百富榜》还引出过一次风波,被传比阿里CEO逍遥子还富14个亿。)

蚂蚁在"革命"上早有先例,它让中国提早进入了"无现金"社会,让小偷劫匪成功"失业"。

而在微贷行业中,蚂蚁也在用互联网的方式去改造贷款尽调。以"借呗"为例,只用点击"确认借款",一笔贷款交易就自动完成了。

蚂蚁通过贷款环节的数字化,将单笔的借贷成本压低到个位数(相比起银行的动则上千元),让微贷业务变得有利可图。

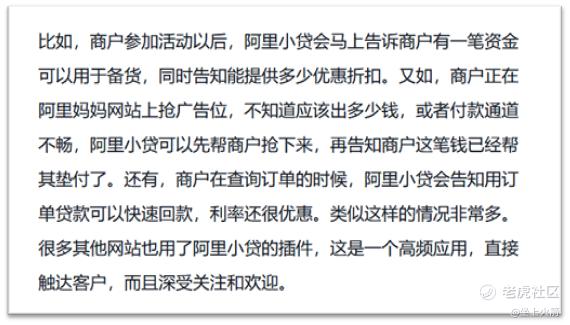

4.2 开源--将电商客户转化为微贷客户

在"节流"之后,蚂蚁下一步要做的就是"开源",让更多的用户能够贷款、想要贷款。

银行为客户提供贷款服务时,需要"足额的住宅"做抵押,这是因为他们只懂房产、也只信房产。

而蚂蚁为客户放贷时,只需要订单截图、资金流水等数据就可申请,这是因为他们了解电商生意。

比如在做信贷考察的时候,蚂蚁还会去关注店铺响应时间,因为它反映了店铺对客户的重视程度。一个能及时相应客户需求的商铺,肯定是一个认真经营的商铺,他们是最需要钱、也最不可能恶意逾期的客户。

通过对电商业务(现在是新零售)的了解,蚂蚁将阿里生态的所有用户都变成了微贷业务的潜在客户。

(其实在这一点上,美国和中国是一样的,无论是银行还是电商平台,其行事风格都是一样的。比如说,亚马逊的Amazon Lending业务就是给卖家放贷款,最高能到100万美元,最长时间1年。这块业务美国的银行一样不敢做,但是Amazon去做了,而且坏账率极低。原因就是Amazon对放贷的客户非常了解,说是没有抵押,但在大数据面前你真的一览无疑。)

4.3 降损--"真"大数据来提高风控能力

在投资某家银行的时候,我们关注的不只是净息差指标,还有不良率指标。

不良率是违约贷款占贷款余额的比例,它体现着一家银行的风险管控能力。如果不良率过高,大量的贷款资金成为无法收回的坏账,那再大的净息差也收不回成本。

而蚂蚁背靠阿里,在新零售领域的数据和算法储备可能是全国最强,对贷款违约率的估算也更准确。

不但如此,阿里还经常提供贷款优惠,鼓励客户使用蚂蚁的贷款产品。(比如上图中的"10天无息贷款"优惠)。这是因为,客户使用微贷业务越多,其积累的数据也就越充足、算法的进化也更完善,蚂蚁的风险控制能力也随之越来越强。

根据《蚂蚁金服》一书的数据,阿里小贷最高的不良率也只是超过2%,其余时间一直保持在1%左右。和几家大型股份制银行相比,蚂蚁的风控能力相差无几 (但别忘了,蚂蚁的小贷客户大部分都是银行曾经"看不上"的客户,而且蚂蚁的放贷利息还要更高)。

蚂蚁通过"开源-节流-降损"三板斧,证明了其微贷业务的赚钱能力。

但是,作为关注增长的投资者,还得看蚂蚁是否能找到足够多的资金源,来支撑其"坐上火箭"的微贷业务。

毕竟,想要挣大钱,先得有充足的"弹药"。

【文章后半部分,请见《谁都可以抱怨监管,唯独蚂蚁不可以(下)》】

精彩评论

即便是烂资产,也有烂资产的玩法跟配额

蚂蚁金服也好换个称呼也罢

做的业务无疑延长了个体信贷的生命线

在这个时间换空间的快速迭代市场下

给许多年轻人的错误选择买了单

也改变了许多人对借贷关系的看法

好比借贷宝一样,也许无法长期依赖单一模式发展,但是可以有效打开市场需求,没有恒产的业务模式,祝支付宝越走越好