冒行业之大不韪,聊点蚂蚁上市的玄机

--

马云爸爸的另一份骄傲、阿里集团的"兄弟公司"蚂蚁集团,真的要上市了。

9月18日,上海证券交易所批准了蚂蚁集团(A/H)两地上市(IPO)计划中的上海科创版部分。

10月20日消息,香港交易所批准了蚂蚁集团(A/H)两地上市(IPO)计划中的香港部分。

10月21日消息,证监会近日同意了蚂蚁集团在科创板的首次公开发行(IPO)。上市代码: 688688,拟上市时间11月6日。

10月22日,上交所: 蚂蚁集团科创板上市注册生效。

国内A股终于迎来了首家万亿级的科技公司。

蚂蚁集团 —— 会飞的"大象"

不过,比起上市进程的新闻流,关于蚂蚁估值的新闻流还要更有意思,按时间线串一下:

在2018年,蚂蚁集团的估值达到了1.16万港币。此后两年,蚂蚁的估值并没怎么涨,直到今年7月开始起飞:

7月8日,1.5万亿港币(2000亿美元);

7月29日,1.65万亿港币;

8月21日,1.74万亿港币;

9月21日,1.9万亿港币;

10月16日,2.17万亿港币(2800亿美元);

10月22日,3330亿美元至4750亿美元 (来自腾讯《一线》透露的承销行信息)

自7月官宣IPO以来,还没等上市,蚂蚁的估值就已奔着翻倍去了…..

而这个估值,放在香港H股将仅次于腾讯(7000亿美元+)和阿里巴巴(8000亿美元+);

放在A股,甚至有可能超过贵州茅台(3000亿美元+)荣登市值第一的宝座,成为A股少有的"会飞的大象"。

再创历史的马爸爸

而马云爸爸,也不出所料的再次稳坐中国首富的宝座。

据昨天发布的2020年胡润中国百富榜,马云家族的身价已超4000亿元,刷新了之前2900亿的身家记录。

马云一个人就做出了两家会飞的"大象"(指高速成长的巨无霸企业),创造了两次世界纪录,也是古往今来第一人了:

2014年,马云带领阿里巴巴在美股IPO融资了250亿美元,刷新了全球最大IPO的记录。

2020年,蚂蚁集团计划融资350亿美元,第二次刷新全球最大IPO的记录。

谁在驾驭这只"大象"?

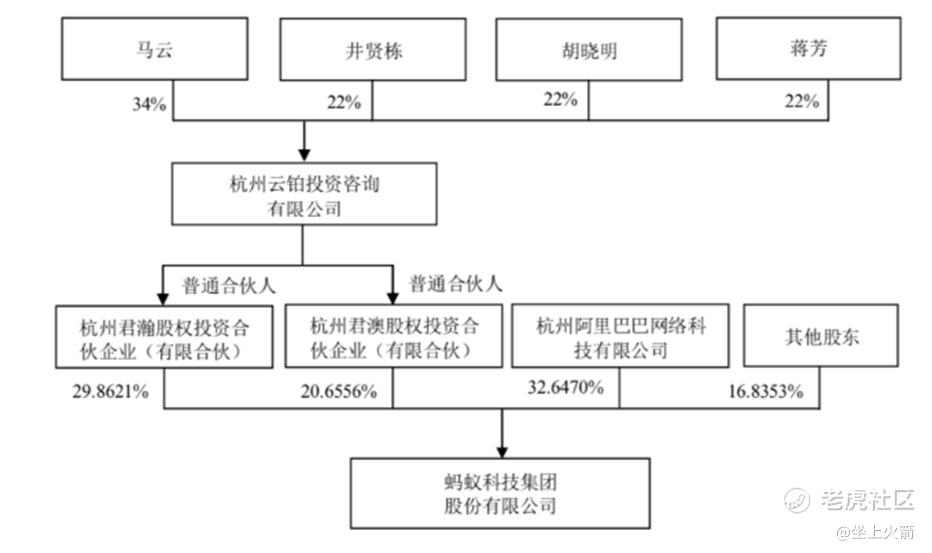

根据目前的股权结构,蚂蚁集团和阿里巴巴是两家完全独立的公司(阿里系公关称其为"兄弟公司"),阿里只持有蚂蚁32.6%的股份。

而作为阿里大股东的软银和雅虎,对蚂蚁及其「支付宝」这款国民APP几乎没有话语权(否则也很难拿到央行的支付牌照)。

真正掌控蚂蚁集团命运的人是马云和管理层,他们通过两家有限合伙企业持有了超过50%的蚂蚁股份,握有绝对的话语权。

"又一次"实现财富自由

随着蚂蚁IPO的官宣,持股员工也发出了财富自由的声音。

而蚂蚁的高管们更是"又一次"实现了财富自由。

比如说,蚂蚁前后两任董事长的身价,已经远超过了阿里巴巴的董事长张勇。

估值这么高,投资者还有肉吃么?

公告显示,蚂蚁集团本次发行的初始战略配售股票数13.4亿股,占A股("绿鞋"前)初始发行量80%。

阿里巴巴集团的全资子公司浙江天猫技术有限公司将作为战略投资者参与本次发行上市的战略配售,认购7.3亿股。其他战略配售对象还包括:战略配售蚂蚁的封闭式基金、保荐机构和符合规定的长线投资者。

更妙的是,蚂蚁借势造局,还在支付宝上给散户卖了600亿的蚂蚁新股战略配售基金(10%用于蚂蚁配售),年化收费2.1%,锁定期18个月。

列上面这些数据其实不是为了夸蚂蚁股票有多热销,而是说,在去掉这些锁定期6~24个月(含员工持股和老股)的战略配售股以及长期投资者之后,蚂蚁留在科创板的真实"打新"规模/上市当日的可卖市值其实也才200多亿。

也就是说,这家名义市值近三万亿、占科创板总市值近半的巨无霸蚂蚁,在上市的当天,只需很少的资金就可撬动它的股价走势。

这意味着什么?老道的投资者可以多想想^_^

A/H同日上市的奥秘:比价效应

作为资本市场上的超级老手,蚂蚁为稳定市值也是操碎了心。

从我们作为买方的角度来说,蚂蚁的A/H同日上市可谓是一大创举。

在上市当日,凭借着蚂蚁股价在A股的高度控盘性,或可带动由外资成熟机构主导的、长期"不识抬举"的H股股价。

虽然长期来看,A/H股之间的比价效应不显著(比如说长城汽车在A股要比H股贵约一倍),但仅从一天来看,A/H股的比价效应还是很强的。

总不至于IPO当天,蚂蚁在A股涨幅50%,在H股还能跌吧?

更何况,按照港股通的规则,估计很快A股投资人也能南下买蚂蚁H股了,这也会限制A/H股的价差不至于过大。

小米IPO的复盘

为何蚂蚁在资本市场的这些"骚"操作如此重要?

首先,由于蚂蚁一家公司就占了科创板总市值的近一半,其股价稳定对于科创指数乃至A股市场都至关重要。

另外,我们也复盘一下小米的上市经历:

18年7月,被投资者吐槽天量定价的小米成功上市。时值股市走向低迷、中美摩擦加剧的外部环境,再加当时小米的业务状况远不如当前的蚂蚁,雷总硬生生地在IPO募了61亿美元,让资本市场捏了一身汗。

当初的小米仅通过7位基石投资者消化了不到5.5亿美元,还不到10%(要知道蚂蚁在A股的战略配售占了发行量的80%)。在这7位里,有6位是雷军凭借自己关系拉来的好兄弟,另1位是助小米从0到1打下江山的老伙伴高通,在很大程度上是靠着雷总的个人资源。

如此操作的代价就是,虽然小米股票受到了次新股炒家的热捧,在短期内上涨了一波,但由于流通卖盘太大,再加上限售股的很快解禁,小米的股价也是受到了长期的卖盘打压。

雷总所言不虚,他和小米真的很厚道,但可惜资本市场不吃这一套。

但请蚂蚁爸爸别再提价了^_^

相比起厚道的雷总,阿里系的蚂蚁要比2018年那场似曾相识的小米IPO老道多了。

资本老玩家的阿里+金融出身的蚂蚁,在资本市场长袖善舞,将天量IPO轻松化于无形。

在这不得不赞叹一下蚂蚁IPO的发行团队。这个5月份成立于香港告罗士大厦7层、行动代号Program Star的秘密团队,把发行工作搞出了谍战片的高度。

不过,我们作为国配参与者,还是在文章末尾夹带一点私货:

从7月的2000亿美元,一路抬到了10月的4000亿美元上下,跑个上市流程就翻了一倍的估值,确实有点生猛了。

还请蚂蚁爸爸留口汤给我们二级市场,不要再提价了^_^

如果大家也有同感,还请点赞支持下啊~

精彩评论