今年以来人民币汇率由最高点的7.2暴涨至了目前的6.68,涨幅为5200个点,已经快达到19年以来的最低点。

那么问题来了,人民币是会延续之前的暴涨走势继续走强,向2018年的6.2发起进攻,进而破6走向5的区间?抑或是就此打住扭头走弱?

让我们先来看看人民币有无升值基础

我们不能忽略了汇率的本质,汇率其实就是一个国家经济实力的体现,为啥老美的货币那么坚挺,而新兴国家汇率动不动过几年就会来一轮大贬值:俄罗斯,委内瑞拉,阿根廷,土耳其都是极好的例子。货币货币,得先有足够多的货,币才能有足够的价值,按照购买力平价理论,在美国买一个汉堡1美金,在中国买同样的汉堡7人民币的话,那中美汇率应该是1比7.按照笔者留美多载的切身体会,在美5美金吃麦当劳就能吃的很饱,而同样的套餐在国内起码都得40人民币往上了,也确实符合购买力平价理论。一国的经济发展水平决定了它的货币的含金量。

当然如果仅仅按照理论知识,那不免就堕入了教条主义的深坑。

当在考虑汇率的时候我们不得不考虑我们所处历史进程以及当下的大国博弈。中国汇率在上世纪的时候确实很强,大部分的时间段也强过了今天。从开始的1.5调贬到了2.8,再调贬到了后来的5.8,最后一步到位调贬到了8.2. 那么问题来了,当年我国汇率强就代表了我国那时经济好嘛?恰恰相反,我国经济好起来是在把汇率调贬到8之后借用WTO把廉价的商品充斥世界各地之后,才开始真正的腾飞。汇率把5调到8,一件商品可是整整便宜了60%。本来我们的人工制造成本就低廉,在把汇率降下来,那我们的商品出口竞争力就没有对手了。 这一点可以看出我们的顶层设计师是多么的高瞻远瞩。

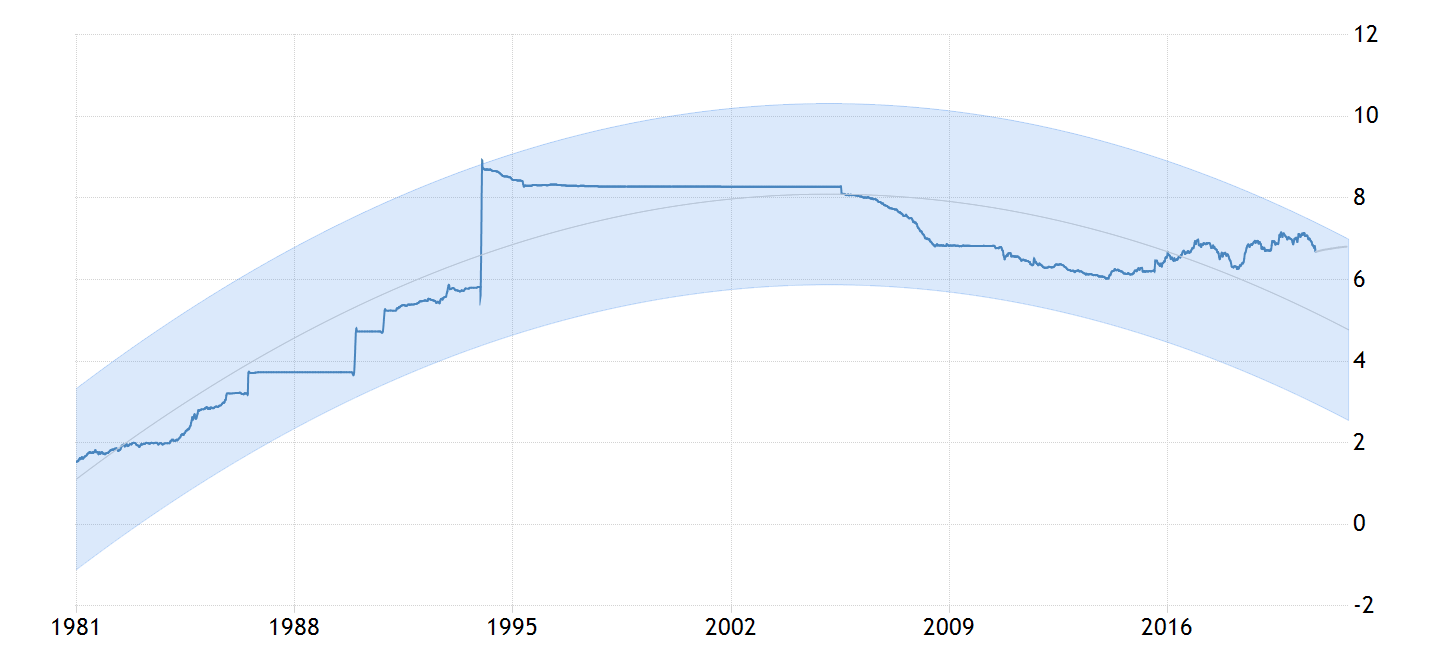

随着我国经济的腾飞,制造业的发展带来的物质的富足也为我国的货币提供了坚实的基础,这才有了后来的一路升值直到在2014年冲击6元关口。笔者一直坚信蒙代尔的不可能三角是成立的,即一个国家不可能同时拥有固定的汇率,自由流动的资本,和独立的货币政策。这世界上的大部分国家都选择了自由流动的资本和独立的货币政策。而我国则是选择了固定的汇率和独立的货币政策。我们可以理解成到目前为止的人民币的汇率是央行操作下的略有波动空间的固定汇率政策,波动区间就是6-7.2.

汇率太强,不可避免的会影响经济三架马车中的出口。而在当下外升内贬的环境下,国内消费也没有显著的提升,考虑到顶层规划已经为我国的经济形势定调了,国内大循环为主体、国内国际双循环相互促进的新发展格局。这一定调直接把我国从外贸型的经济体直接往以依靠国内消费的经济体上面靠。国内大循环为主体下,出口的重要性自然而然就降低了, 不难看出自从7.30的高层会议定调之后,人民币就开启了一波单边暴涨行情。时间上不可谓不凑巧。

考虑到美国利率未来会在0-0.25%的区间徘徊很长一段时间,美十年国债利率也已经是处于50年的最低位置,下一步央行的操作空间有限,而美政策部新一轮的刺激政策也已经被市场所消化。大选在即,下一步美的货币操作空间有限,人民币走势几乎牢牢掌握在我国手里。而我国国债收益率在四月份达到历史最低的2.5%之后开启了一波暴力的反弹。后续财政货币工具还非常充裕,这也直接带动了人民币的升值。

笔者认为,人民币的升值空间已经打开,未来很长一段时间可能在冲击6.4关口之后在6.2至6.5之间徘徊。这让我想起了央行货币委员会一直在强调的人无贬基。

顶层设计的规划以及国际大环境注定了我国的经济从出口导向型要向消费导向型转变。人民币的强势升值吸引外资配置,这一点从外资争先恐后的在我国注册资产管理公司可见一斑。而老美对我国进一步的封锁会抑制资本的流出。未来消费拉动经济,我国很可能会开启从印房子印钞票转向印股票的时代。股市长牛所带来的财富效应刺激居民消费,后者进一步反哺实体经济。而坚挺的外汇则是实现这一宏伟目标的关键一环。而我国经济的韧性在此次疫情中也得到了充分的体现。不仅是最快走出来的,也是最快实现经济增长的。这些因素也进一步夯实了人民币升值的基础。

精彩评论

1. 人民币汇率是操作下的固定汇率

2. 消费型经济导向导致的汇率升高

3. 可能从印房子印钞票转向印股票时代