两个月前刚因超预期的财报大涨,4月24日盘后立马跌回起跑线, $Meta Platforms(META)$ 在Q1财报全面超预期的情况下,仍然大跌18%,究竟市场有什么不满意的?

投资要点

对用户基数的怀疑?

用户规模是社媒公司广告收入的基础,公司宣布从24Q1开始不再公布DAU/MAU/MAP/ARPU等运营指标,转而关注广告展示次数(ad impression)的变化,这与此前 $奈飞(NFLX)$ 的从25年开始不再公布订阅用户数,转而关注货币化能力一样。

其实这并不代表META的社媒用户黏性下降(相反Facebook Family社媒的黏性一向是行业中最高的之一),这只是公司在引导投资者关注货币化能力的本身,不能简单认为是“未来预期不佳”。

难道投资者认为META也“失去成长性”了吗?不能啊,公司还在大手笔投资AI呢。

对资本支出的质疑?

由于基础设施投资和法务成本上升,今年的总支出在960亿-990亿美元,因加快基础设施投资以支持AI路线图,今年的资本支出预期显著上调至350亿到400亿美元,高于两个月前的指引为300亿至370亿美元。同时小扎也表示将META打造成“全球领先的人工智能公司”,回报可能需要几年时间。

投资同但资本支出用在AI开发上是明牌,市场并不是不知道,如果仅是因为上调了资本支出而对接下来几个季度的利润率产生怀疑,那肯定不是长期投资者的意愿。

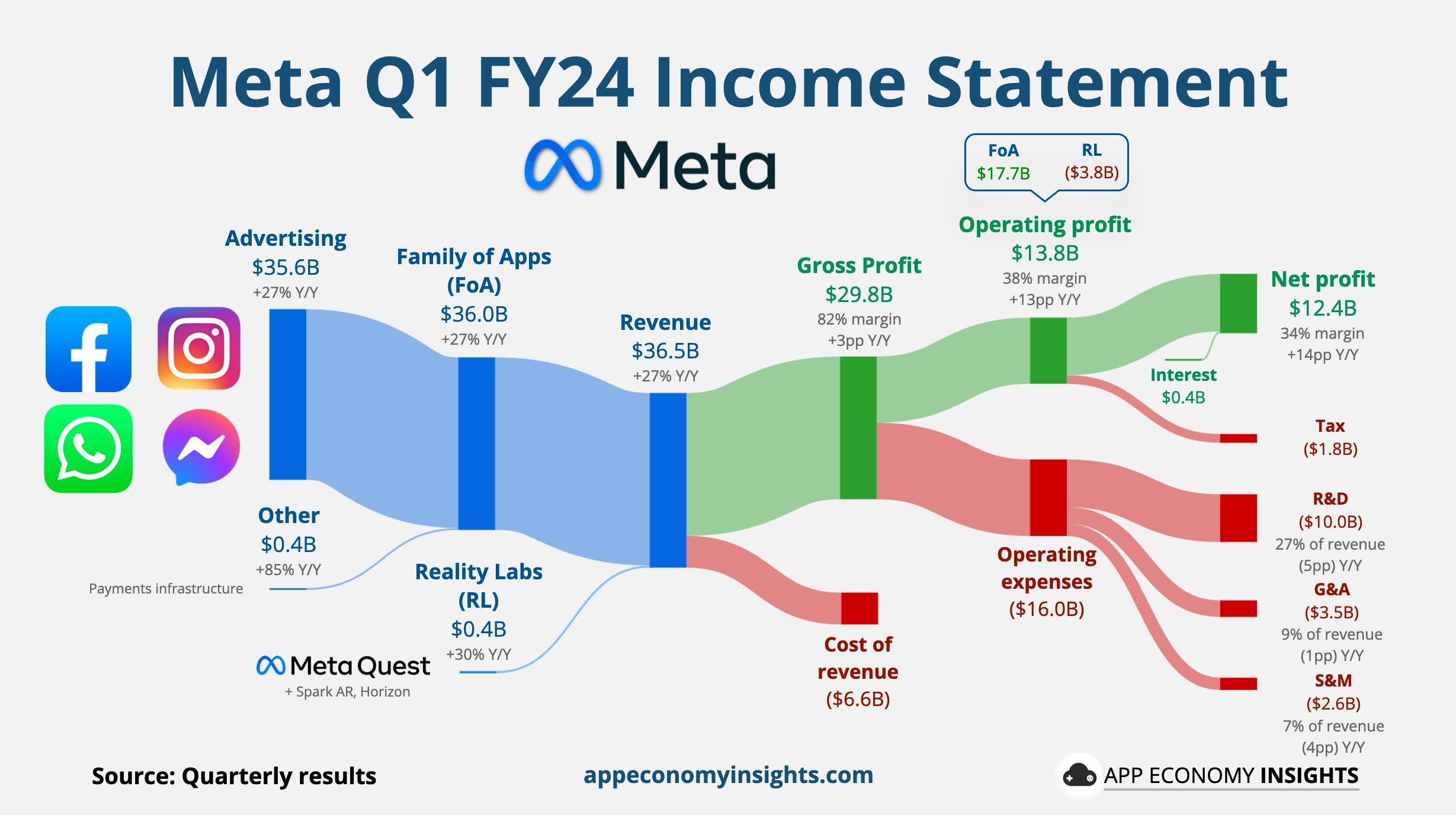

Q1的成本和费用同比增幅6%,远低于营收增幅的27%,因此运营利润等都创下新高。

对营收增速的担忧?

预计二季度收入365亿至390亿美元,中点低于市场一致预期的383亿美元。这点要算不及预期也是过于勉强。

要知道Q1的营收364.6亿美元,而此前公布的指引是345-370亿美元,几乎是贴着上限去的。因为META在2022年几次大跌后就学聪明,知道预期管理了,所以结果往往不会很差,这也是市场已知的。

同时,这个季度展示的AI工具进一步改善广告策略和用户参与度,也能从广告收入中印证。Reels的商业化进展顺利有“地利”的因素。另外对占公司总广告销售额10%的中国广告商增长放缓的潜在风险,可以猜一下从“亲华”到“反华”的扎克伯格的目的是什么?

对现有估值的保守预期

目前32倍市盈率可能是股价回落的最主要催化剂,换句话说,META的业绩并不差,长期的指引也没变。

以Grinold–Kroner model为例,用市盈率来估值的话,现金流、利润的增长预期都没有太大问题,同时META今年增加的股息和回购反而能支撑估值。

改变的只是投资者预期的部分,也就是expected repricing return,也就是change in the P/E。意味着投资者不愿意给这种估值溢价了。

被埋的不止是散户和机构,还有国会议员。

TikTok的“ban-or-divestment”法案已获通过,众多政客自作聪明事先买入了META,比如法案起草者Michael McCaul在3月26日投票前买入了高达60万美元META。

只能说捉鸡不成蚀把米,资本市场要套路你,真是不管贵贱。

精彩评论