最近的美股确实表现的不咋地,进入二季度后整个市场都开始回调了,日本等等整个亚太地区的股市也结束了之前风风火火的上涨趋势,很多人开始迷茫了,这轮牛市真的要结束了吗?

从经济数据来看,随着二季度行情的拉开,这些天美国市场投资者似乎终于察觉到了美国经济并不是太强,大家开始不断上调了对于美国经济过热的预期,从大类资产的走势看,商品和美股联袂上涨了一段时间,也令部分投资者联想起世纪之交的1999年,那个奔腾火热的阶段,也就是说美国经济并一定会“软着陆”。

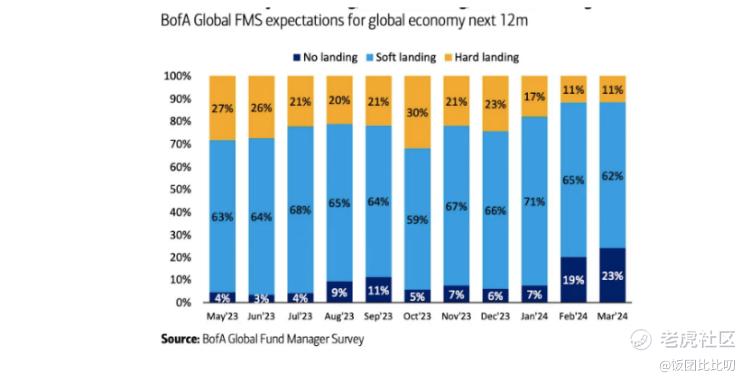

美银美林基金经理调查显示,年初以来市场对美国经济过热的预期逐月升温。如果观察仔细的话我们就会发现,去年年底至今年第一季度的美股科技大盘是“过热交易”的序曲,进入第二季度以后,随着金银铜油价格跟涨、美债收益率和平衡通胀率上升,也就是说海外宏观过热交易已经逐渐扩散成了主流。

由于价格走势的过快展开,我们不得不去关注资产价格本身的技术走势和相关风险,即,从技术角度看,目前这种“大宗与美股齐飞,美元与贵金属同涨”的走势,是否可持续?关键位点在哪?

我们先来说说这波美元走强的逻辑,本轮美元指数的上行还是可以归因于美欧利差及其预期的走阔,并且目前美欧之间的利差预期已经达到了俄乌冲突刚发生时的水平。

另外就是,超预期冲击事件导致市场大乱,资金涌入美元避险,当下的金融体系美元还是有一定避险作用。

一般来说,美元走强,贵金属和有色应该是走弱的,但是这一段美元的走强之所以没有干扰到金属的走势,是因为美元走强可以归因于美国通胀预期的上升导致美国和其他发达经济体利差走阔。贵金属的走势除了可以部分归因于“通胀与过热”,也有地缘紧张的因素。

当然,我们并不是太关心金属的走势问题,还是得回归到美股上来,也就是说,从美元的逻辑来看,美元是因为避险而走强,也就意味着风险事件的概率增大,资金从股市撤出,从持股变为持币。

再来补充一些技术面细节,目前美股市场内部的仓位、波动率情况和经验性指标都暗示本季度美股或许会出现一些调整。

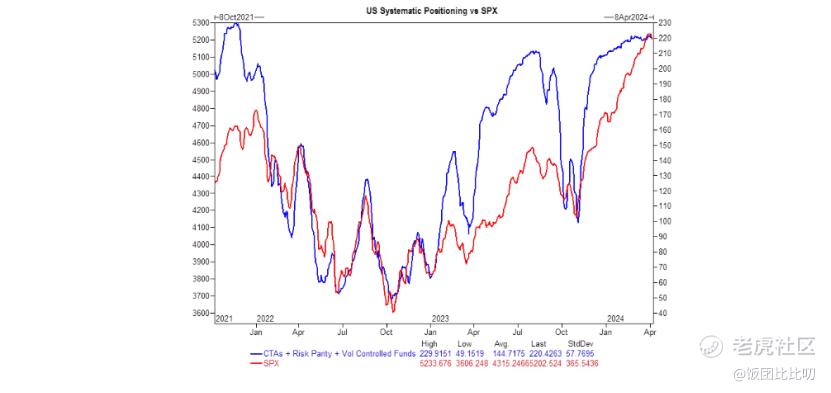

在美股场内,CTA等基金的多头仓位维持在极高水平已经个把月了,也就是说,从下图我们看到场内仓位调整的倒计时已经开始了。

而从美股波动率角度来看,一方面是从年初至今波动率控制型基金的仓位正随着美股波动率的不断下行而升高至极高水平,这些长期压抑起来的仓位,很可能成为未来波动率释放过程中的“弹药库”。

最后我们再来提一嘴, 摩根大通(JPM)作为美国银行龙头股的表现往往会较美股大盘提前1周到两个月调整,最近刚好摩根的财报也发布了,市场似乎对JPM的财报并不买账……而且似乎美国银行(BAC)在发布业绩后也出现了调整。

目前大多数的海外基金经理还是认为2024年美联储会降息2次,而一旦这个预期被证伪,又将创造出一系列波动机会。在投资实践中,观点很重要,赔率也很重要。

说那么多,最终还是得回归到交易上来,目前“金属与美股齐飞,美元和通胀预期共涨”的过热交易格局中,睁大眼睛安排对冲的才是上上策。 $摩根大通(JPM)$ $标普500(.SPX)$ $恒生指数(HSI)$

精彩评论

海外宏观过热交易已经逐渐扩散成了主流,A股有机会?

只要还有降息没有落地,美股就不会有问题