本周,美国主要的六大银行均公布了2024Q1财报

宏观环境依然偏紧,但是经济活动也相对强劲,因此各家财报均超预期,不同业务间可能有所分化。

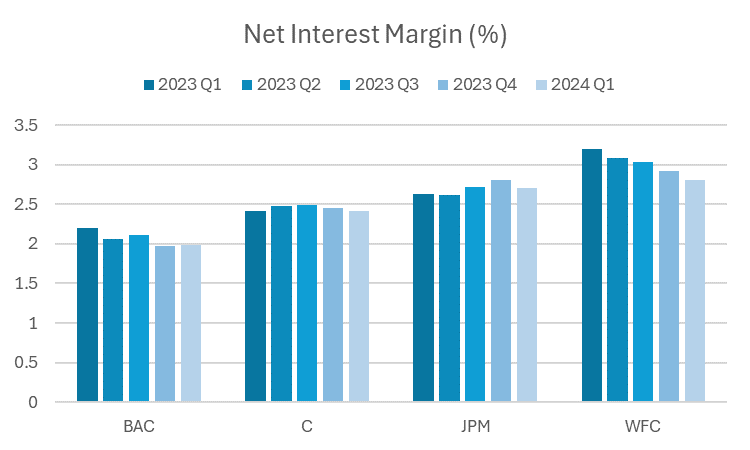

息差缩小但有所好转,利息收入回落明显,但市场整体预期不高。摩根大通和富国银行的部分利息收入不及预期,市场也早就计价。

CPI数据强劲,短期降息预期回落,息差仍难见增长。

投行业务整体复苏,其中固定收益承销业务增长最为明显。财富管理业务整体增长稳定,市场交易活跃也给银行创造了更多价值。

银行面临着控制成本的压力,高盛和摩根士丹利减员900人和396人,美银自2023年Q1以来减少4700多人,花旗更是有7000人的裁员计划。而JPM则相反,Q1反而新增2000名员工。

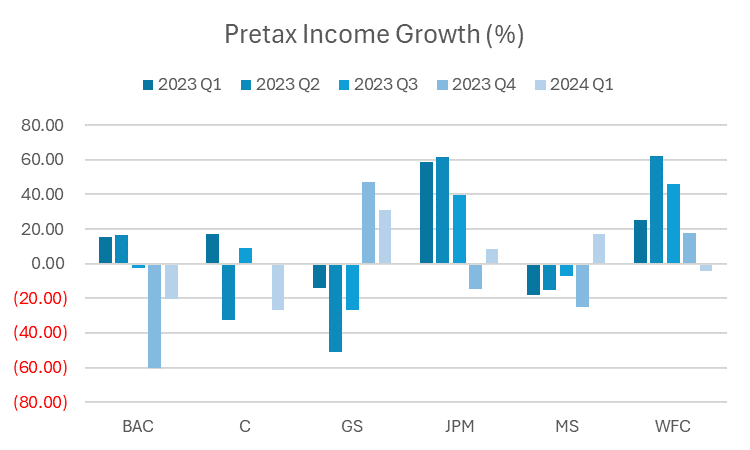

从税前利润增长来看,高盛和摩根士丹利表现最好。

存款的增长方面,高盛和大小摩表现最好

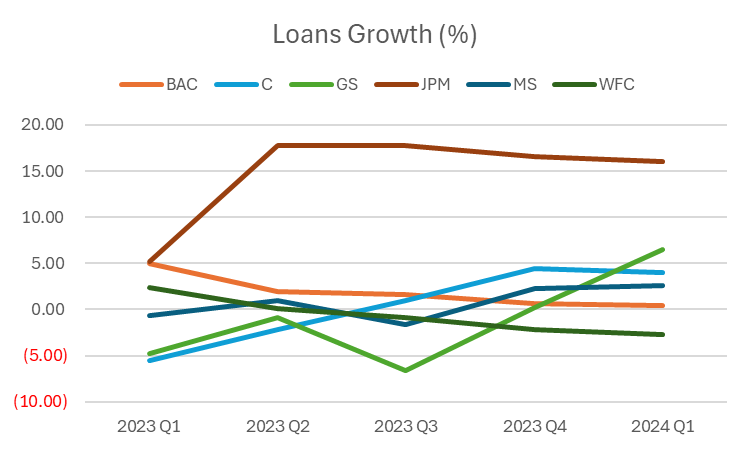

而贷款业务增长,摩根大通一枝独秀

此外,在利息业务最大的四家银行中,富国银行、美国银行的息差在过去5个季度不断下降,摩根大通则有所回升。

以下是银行Q1业务表现细节

Q1的营收和利润均超预期,主要得益于承销业务的强劲表现,推动了投资银行业的复苏,使其营收增长了一倍以上。

投资银行业务营收在本季度年增长了16%。固定收益承销连续两个季度成为亮点,得益于大型企业债券发行量的增加。

此外,财富管理业务发展稳定,能够产生更稳定的收入,并帮助平衡来自交易和投资银行等波动较大的业务的收入

所有主要业务线的收入均大幅增加,并超市场预期。

杠杆融资活动推动的债务承销活动加剧,并购交易增加推动咨询业务收入增长,以及股票承销收入增加。同时,抵押贷款净收入显着增加,货币和信贷产品净收入增加。

此外,出售Marcus贷款组合相关的私人银行和贷款收入显着增加,投资银行、固定收益、货币和大宗商品以及股票强劲表现推动

NII(净利息收入)指引缺乏增长,以及人们对长期的联邦基金利率预期持续上升,但消费者在强劲的劳动力市场支持下保持财务健康,消费者和社区银行财富管理业务净流入强劲。

此外,投行承销费用表现强劲。

净利息收入今年第一季度下降2.9%,但仍好于预期。

客户努力应对持续高利率和地缘政治紧张局势,第一季度来自股票交易的收入跃升

融资成本利率提高和贷款余额减少,净利息收入下降了8%,但同时,信贷损失准备金总额为9.38亿美元降低,商业房地产和汽车贷款造成的损失准备金的减少

市场业务的交易收入增加和投资银行费用增加.

获利下降,主因是为失业员工支付更多遣散费,并预留资金补充政府存款保险基金,去年9月提出的企业改组计划已于3月完成。

服务和银行部门的业绩表现优异,证券服务收入增长18%

同时,资本市场和投资银行费用的复苏推动银行收入激增。

但交易部门和财务管理业务拖后腿。

精彩评论

说明现在的银行股已经进入了资本的视线范围

金融股起来不是护盘就是牛市

搞得我有点想买银行股票了