美国三月CPI等经济数据增速超预期

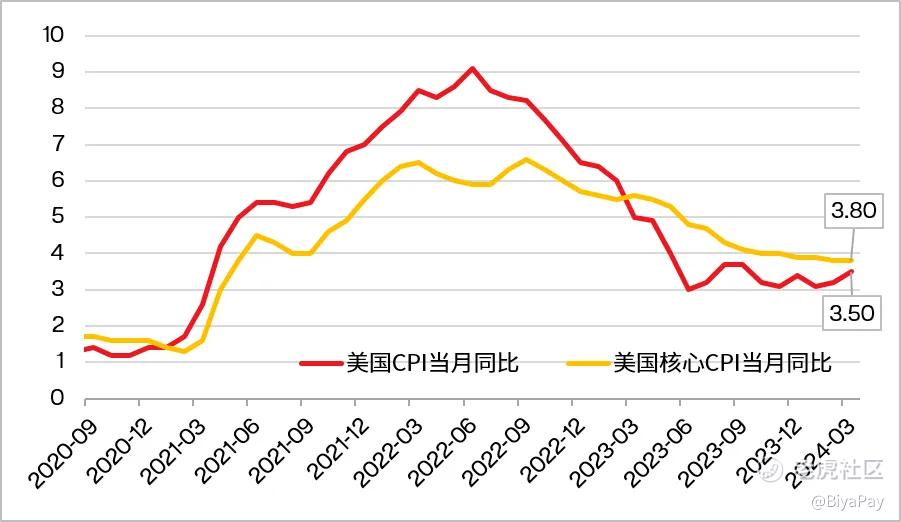

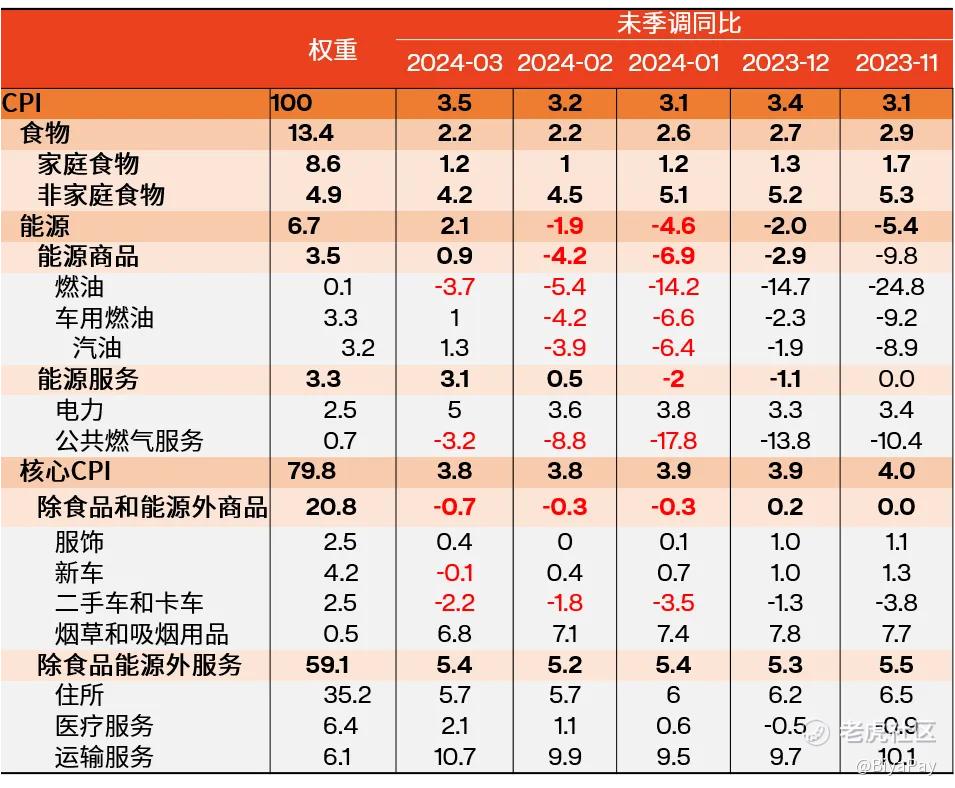

当地时间4月10日,美国劳工统计局公布数据显示,美国3月CPI同比上涨3.5%,创2023年9月以来新高,预期3.4%,前值3.2%;除波动较大的食品和能源价格后,美国3月核心CPI同比上涨3.8%,预期3.7%,前值3.8%。

核心CPI,是指按照消费者角度衡量食品和能源以外商品和服务价格的变化,是衡量购买趋势变化和通胀的重要方法,如果指标比预期高,应视为美元强势/上涨,反之则视为美元弱势/走跌。

3月CPI超预期的原因,主要是能源价格连续两个月反弹,导致能源商品和能源服务同比增速提升较快;另一方面,核心服务价格方面压力依然明显,运输、医疗和其他个人服务环比也均偏强,阻碍服务增速回落。此外,比重较大的住所项虽然环比有所缓,但仍然粘性较强。

从趋势看,大宗商品价格反弹、就业市场偏强等因素对通胀形成了阶段性支撑。未来这两方面因素或仍将在短期给通胀带来上行风险:一是地缘政治冲突和制造业的潜在回暖对大宗商品价格的拉动,二是美国劳动市场供需缺口收窄较慢对服务价格形成推升。然而,住房项领先指标如Zillow新租约价格以及新租客租金指数增速均已回落,对应后续住宅价格仍大概率会缓慢回落。此外中期来看,美国大选年财政赤字或将难以压降,这也在为通胀中枢的抬升提供动力。

3月CPI数据公布后,美股和黄金下跌、美元和美债利率走高,降息预期明显降温。此前,美联储3月利率决议虽然宣布维持基准利率不变,但点阵图也并无变化,这令市场对今年的降息预期再次保持乐观。我们曾提到,美联储政策制定者对于降息仍将保持谨慎,并更多依赖对数据的观察。经济增长、通胀和失业等数据的变化对都会对美联储后续决策产生影响。美联储3月议息会议后,3月PMI、非农和CPI等数据陆续公布,并显示均超预期,这无疑将会使美联储对通胀前景的担忧进一步加剧,因此当前不宜对降息过于乐观。

CPI对经济的影响

CPI消费者物价指数(Consumer Price Index),又称居民消费价格指数。它是反映居民家庭购买消费品和服务的一般价格水平变化情况的一种宏观经济指标,它由与我们生活密切相关的商品和服务的价格综合形成,代表物价普遍上涨的程度。

如果CPI指数越大,说明物价上涨越多;CPI指数越小甚至变为负数,则物价下降。

CPI指数如果增长过快,超过了居民收入的增长速度,就会加重居民的生活负担;但CPI过低也会导致企业效益下降,引发居民收入降低、消费动力不足等社会性消极问题。所以CPI指数的变化会影响到国家的经济政策制定,从而间接影响投资市场的表现,所以投资者必须要加大对CPI指数的关注。

当CPI过高时,意味着价格水平上升,消费者购买力下降。

高CPI通常促使中央银行(如美联储)提高利率,以遏制通胀。利率上升会增加借贷成本,这对企业利润和消费者消费能力都有负面影响。因此,预期的利率上升往往会导致股市下跌,因为投资者担心企业盈利能力下降。

通货膨胀上升可能会削弱投资者对经济前景的信心。当消费者和企业面对不断上涨的价格时,他们可能会减少支出和投资,这直接影响企业的收入和利润,进而影响其股价。

高通胀导致实际购买力下降,消费者可能会减少非必需品的购买,这会影响那些依赖消费者支出的公司的业绩。

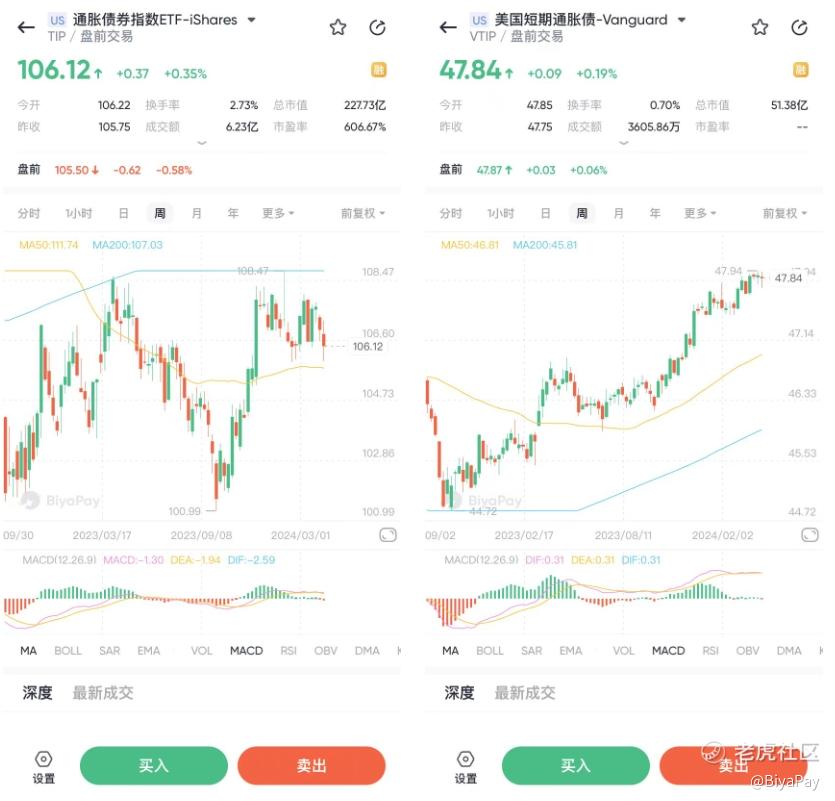

在通胀环境中,投资者可能会寻找更稳定或具有通胀保护特性的投资渠道,如债券或黄金,从而减少对股市的投资。

熊市进行时

于是我们可以看到一系列市场反应。

上周道琼斯工业指数收盘价报38904,本周已经跌至37983,1000点左右的跌幅。即便有英伟达撑腰的纳斯达克指数,本周也是收跌的局面。

当地时间4月12日,伦敦金现盘中一度大幅拉升,最高达到2431.78美元/盎司高位,再创历史新高,但尾盘却突发跳水,最终收于2343.28美元/盎司,跌幅为1.25%;COMEX黄金期价每盎司最高涨至2448.8美元,最终也由涨转跌,小幅收跌0.53%,报2360.2美元/盎司。

散户怎么办?

在高通胀市场环境中,散户投资者可以采取一些策略来保护和增长其投资组合。这些策略主要是为了对抗通胀对购买力的侵蚀和减轻其可能对资产价值的负面影响。

一方面,散户可以考虑在股票,债券,房地产和黄金等多种资产之间分散投资。

另外,可以关注抗通胀行业的股票。

有些行业股属于能够有效传递成本的行业,或是在业务通胀环境中需求依然稳定甚至增加。比如,

消费必需品,如食品,清洁用品,及个人护理产品。即使在通货膨胀高企时,这些商品的需求通常保持稳定,因此,相关公司可以较容易地将成本增加转嫁给消费者。

在通胀时期,能源价格(如石油和天然气)往往会上涨,这有利于那些在能源领域运营的公司,如石油开采和能源生产公司。

基础材料行业包括金属、采矿和化工产品等。这些行业的产品价格在通胀高企时通常会上升,因此相关股票可能表现良好。

房地产投资信托(REITs)可能从通胀中受益,因为它们可以通过提高租金来对抗成本上升,而且房地产通常被视为一种对冲通胀的资产。

娱乐和休闲行业(如迪士尼),可能会看到消费者在通胀时期继续支出,尤其是在经济持续增长的情况下。

如,安硕(ishares)发行的通胀债券指数ETF(TIP)和先锋领航 Vanguard发行的美国短期通胀债(VTIP)

以上观点均来源与公开资料,不构成任何投资意见或建议。

精彩评论