《资管行业观察镜》是由楚团长和点拾投资联合推出的行业观察栏目。我们希望用独立客观的视角,为大家呈现对一些资管行业发展趋势的解读。一直以来,我们都把自己定为于行业的“外部观察家”。我们坚信资产管理行业作为整体为社会发展创造了巨大价值,而我们也希望自己成为价值链条的一部分。

以下是我们《资管行业观察镜》的第一期,解读发起式基金与变革中的基金营销生态。

导读:当下尬黑公募基金俨然已经成为互联网平台的一门流量显学,抛开事实不谈,只要看衰公募基金行业,就会获得高互动量。在算法推送的时代,高互动量又能够获得更高的流量池曝光,从而形成传播的正向激励。对于诸多依赖流量生存的商业模式而言,生产不审慎但是有流量的内容,就变得随意且轻佻。

前些日子,国寿安保基金新发了一只国寿安保高端装备股票发起式基金,共募集资金1000.0026万元,其中基金公司自购1000万元,4名公司员工认购26元。这事后面传着传着就变味了,变成了当下基金公司发行惨淡,外部投资者无人问津,仅有基金公司和内部员工捧场支持。更有甚者,说什么基金公司先自己掏点钱成立产品,未来骗散户接盘。

当前的互联网环境下,就很难评。

新基金发行有2亿规模和200户的最低门槛,所谓新基金募集失败,就是没达到这个门槛。当下权益基金清冷,想要达到这个阈值并不容易,到市场上去请帮忙资金又要耗费巨大的无谓成本。所以很多基金公司开始倾向于用发起式基金的形式来先把产品成立起来,这类产品成立之初只需要基金公司掏1000万用于基金的运行,如果成立三年之后,还不能满足2个亿的规模,到时候再清盘。

实际上,发起式基金在最近两年的权益基金熊市中,实现了跨越式的发展,越来越多基金公司选择用发起式产品,来实现低点布局看好的赛道及扩展产品线的需求。发起式基金要求基金公司掏出真金白银1000万元的同时,还要承担产品日常运营的成本,“自掏腰包赚吆喝”的成分可能确实有,但必须要强调,基金公司如果不看好市场,也不会轻易成立发起式产品。

对于大公司而言,可能还有满足所谓新基金发行,股基债基配比要达到4:1的说法。对于中小基金公司而言,掏出1000万的资本金其实也付出很多了。

借这个话头,聊一聊发起式基金的爆发式增长。这背后既有ETF行业发展的需要,也有基金公司从成本出发的考量,更有渠道销售生态的变革。

指数的抢滩登陆

指数如今是基金圈炙手可热的超级赛道,可惜ETF的线上运营近乎玄学,可能唯一能让基金公司发挥主观能动性,并且确实有效的方法论就是三板斧:抢首发、拼代码、卷名称。

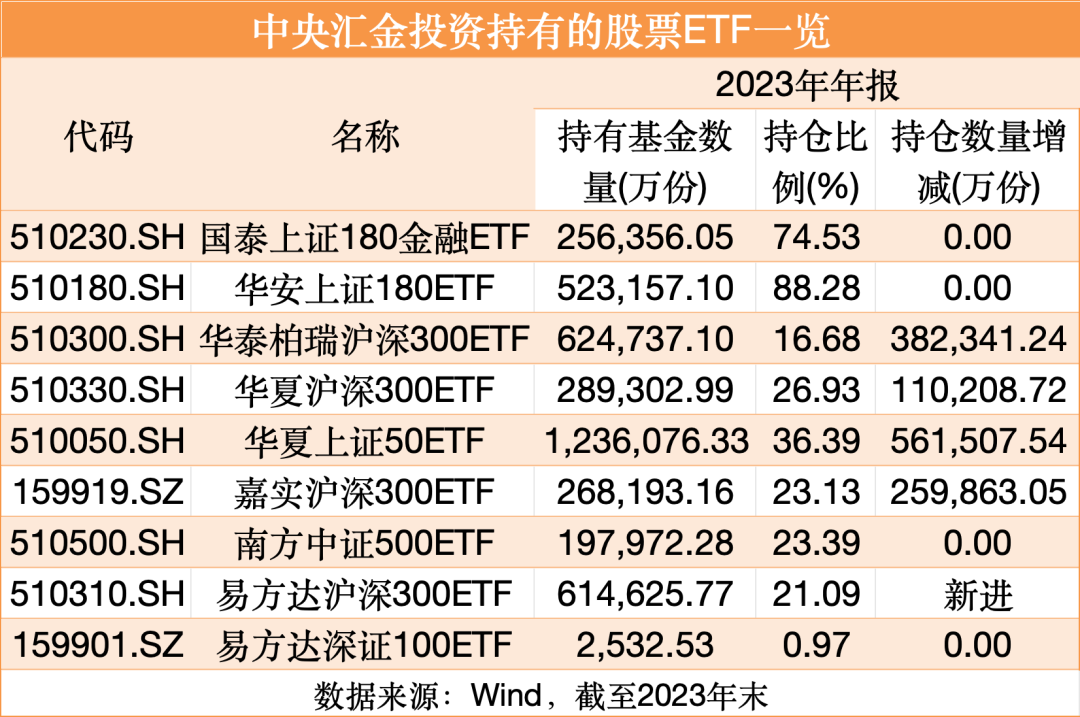

根据中国基金报统计,截至2023年12月31日,中央汇金持有的几只ETF场内简称大多言简意赅,比如华泰柏瑞沪深300ETF(510300)的场内简称就为沪深300ETF,华夏上证50ETF(510050)的场内简称即为上证50ETF,国泰上证180金融ETF(510230)的场内简称则为金融ETF。基金公司一旦抢到好代码、好名称,并且具备一定先发优势,不仅散户在乎,就连国家队都buy in,看成是ETF持营上的天时地利人和。

但基金代码、名称都是唯一的,抢到的基金公司自然开心,那些抢不到的基金公司怎么办?持营动作总不能放弃,毕竟内卷虽然不一定意味着胜出,但躺平大概率直接导致失败。

很多基金公司干脆另辟蹊径,直接放弃热门指数的底效内卷,转而提前布局未来可能迎来发展机会的冷门赛道,力图以更具性价比的方式实现弯道超车。自2023年以来,已有多家基金公司申报了挂钩罗素2000、围绕创业板中盘200、中证港股通非银、中证半导体材料设备等一系列较为细分、关注度偏低的指数。

根据美股等成熟市场的经验,投资者拥有的投资工具越多,市场的定价越透明,超预期波动发生的可能性越低,所以指数基金的逐渐丰富对国内投资者而言利大于弊。但对基金公司而言,发行一只基金产品需要满足200户、2个亿的最低成立要求,即使抛开漫长的材料审批流程,保证基金成立,于是许多基金公司开始更倾向于采用发起式基金这一相对灵活的产品类型。

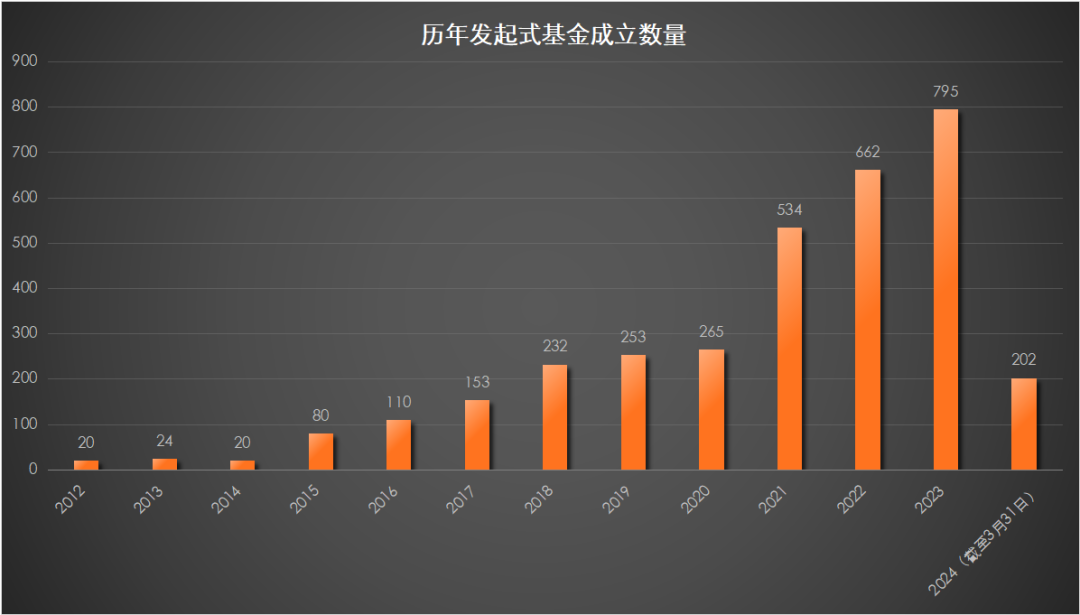

数据来源:Wind;统计区间:2012.1.1-2024.3.31

Wind数据显示,自2012年国内允许发起式基金发行后,其年度成立数量基本逐年增加,尤其是2021年至今,其成立数量呈井喷状态。2024年前三个月,完成发行的发起式基金就达202只(不同类型份额分别计算,下文采用相同统计方法,不再赘述),接近2018年全年成立数量。

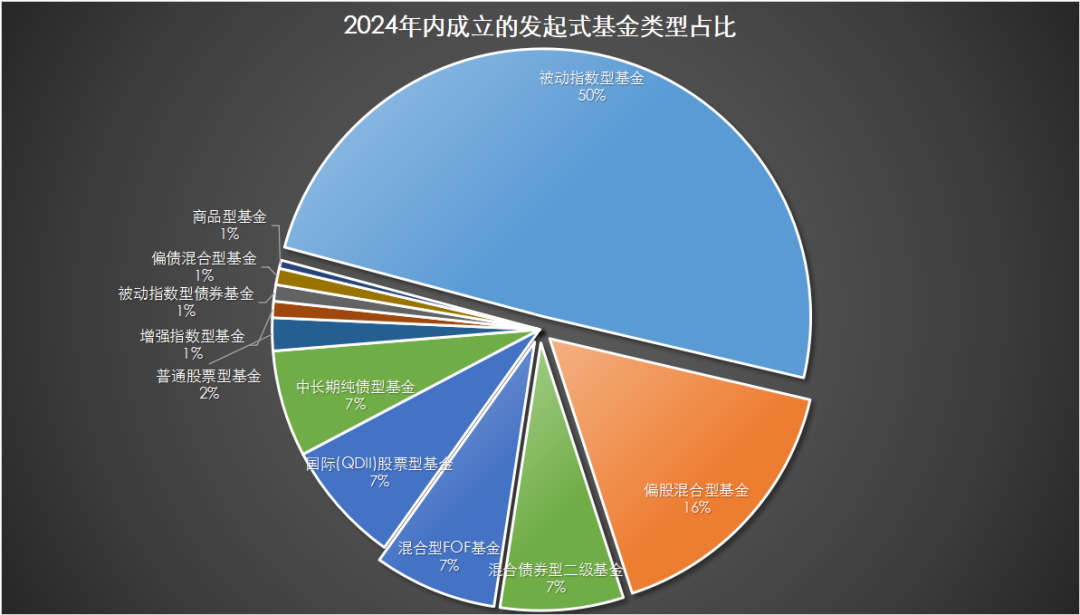

数据来源:Wind;统计区间:2024.1.1-2024.3.31

从2024年内成立的发起式基金类型占比上,也可以看出基金公司利用发起式基金进行赛道布局的意图——截至3月31日,2024年内成立的发起式基金中,50%均为被动指数型基金产品;若将QDII指数、债券指数、商品指数和指数增强型产品纳入统计,则2024年内成立的发起式基金中,指数型产品已占比接近60%。

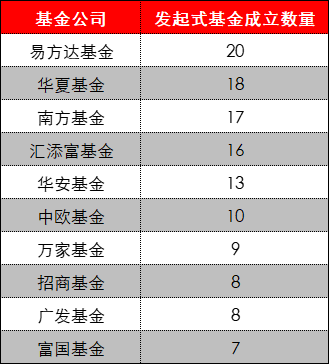

数据来源:Wind;统计区间:2024.1.1-2024.3.31

在这一轮利用发起式基金撒网布局指数的浪潮中,既能看到传统指数大厂的身影,也能看出部分基金公司的指数化转型决心。比如截至3月31日,易方达基金2024年内成立的20只发起式基金均为指数型产品;而华夏基金2024年内成立的18只发起式基金中,指数型产品数量高达15只。中欧基金做为传统的主动权益大厂,则开始在2024年快速切入指数赛道——截至3月31日,中欧基金在2024年内共成立10只发起式基金,其中指数型产品占比60%。

不论是重复美股从个人市向机构市转型的历史进程,还是国内投资者对投资确定性的进一步需求,指数基金的发展已成大势所趋。而场外指数做为指数基金的一种重要表现形式,也成为国内各基金公司的布局重点。为了减少试错成本、抢占先发优势,更加灵活的发起式基金正成为基金公司规划产品布局的重要工具之一。

发起式基金与变革中的基金营销生态

发起式基金的重要特质就是,不用在首发募集时投入太多的营销资源,如果产品确实有竞争力,得到投资者认可,后面再进一步对产品做宣传。

这样的基金产品给年轻基金经理提供了一个平台,让他们有机会可以在一个相对宽松、压力较低的环境下,安心做好投资。避免来自客户端和渠道的压力,导致基金经理的动作变形。

中国公募历史上最成功的发起式基金,毫无疑问是中欧时代先锋,这只日后百亿规模的牛基,是著名成长型基金经理周应波的代表之作。如果没有中欧基金给周应波发起式基金的机会,周应波的出名,可能还要晚很多。

逐步走到台前的发起式基金,隐喻着公募营销生态的变化。从渠道主导的卖方生态,向投资者实际需求主导的买方生态切换。

在公募基金总数量突破10000只之际,主动权益走到了新的十字路口。在19-21年的公募基金大牛市中,通过卖方渠道发新基金做大基金经理管理规模,一度被全行业奉为圭臬。

但一个好的产品,应该是发大的,还是做大的?纵观中美资本市场历史,答案似乎不言而喻。几乎所有好的基金产品,全部都是通过持续营销做大的。

彼得·林奇管理的麦哲伦基金,在其巅峰的时候超过140亿美元规模,是当时全球规模最大的基金产品。而彼得·林奇接手的时候,这个产品只有2000万美元规模。即便他成为了富达基金的台柱,也没有发行任何一个新产品。彼得·林奇在富达基金的全部投资生涯,都倾注在了麦哲伦基金这一个产品上。

而许多国内优秀的基金经理,大多也是从一个小产品做起来的。巴菲特确实说过,不和40岁以下的基金经理聊投资,背后折射的是一个基金经理需要经历多轮牛熊周期后,才能沉淀下来。然而,我们也需要正视新人给我们行业带来的新思想。

回顾过去4年,我们看到整个资产管理的方法体系都有了很大的提升。这也和过去几年大量的新人基金经理成长起来分不开关系。他们为资本市场的成熟,注入了新思想。

另一个不可忽视的问题是,中国市场的基金数量已经远超规模体量更大的美国,是全世界基金数量最多的国家。相比于彼得·林奇那样一个人只管理一只产品,国内有许多优秀的基金经理要“一拖多”。这背后的渠道主导,是否真的对持有人、对基金经理有利呢?

这种渠道主导的现象,不仅在公募基金行业存在,私募基金行业也同样存在。即便全球最大的对冲基金桥水,也只有All Weather和Pure Alpha两个产品。但国内由于每一个渠道都要发行自己的产品,许多大型私募有上百只产品。

过去很多年,大家都在强调基金营销要向买方生态切换。但这种转换,一定不是一蹴而就的。或许就像当年医药行业的创新药崛起、仿制药陨落那样,需要产业链的利益分配机制做重新调整。

不过可以确定的是,这种既给新人机会又无需承担重大负债压力的发起式基金产品,未来将逐渐促使基金营销生态从重视首发向重视持续营销切换,也能让真正契合投资者需求的产品脱颖而出。

最后的话

在基金数量越来越多的背景下,发起式基金和基金清盘,作为一进一出的两种形式,未来一定会越来越常见。投资者在参与相关基金投资之前,有必要先对概念和法规做一定了解,避免不必要的损失。

公募基金未来的发展,势必朝着提供更多样化、更廉价的beta方向发展,对于基金公司而言,未来就是两条更加清晰的路:大而全、小而美。

对于前者而言,做更多的产品布局是战略需要,对于精品化基金公司来说,可能更重要的是想清楚,如何利用产品做出公司的口碑,从而能够收取更高的管理费。

发起式基金在这两条路径中,都扮演着重要角色。

- end -

精彩评论