整体来看

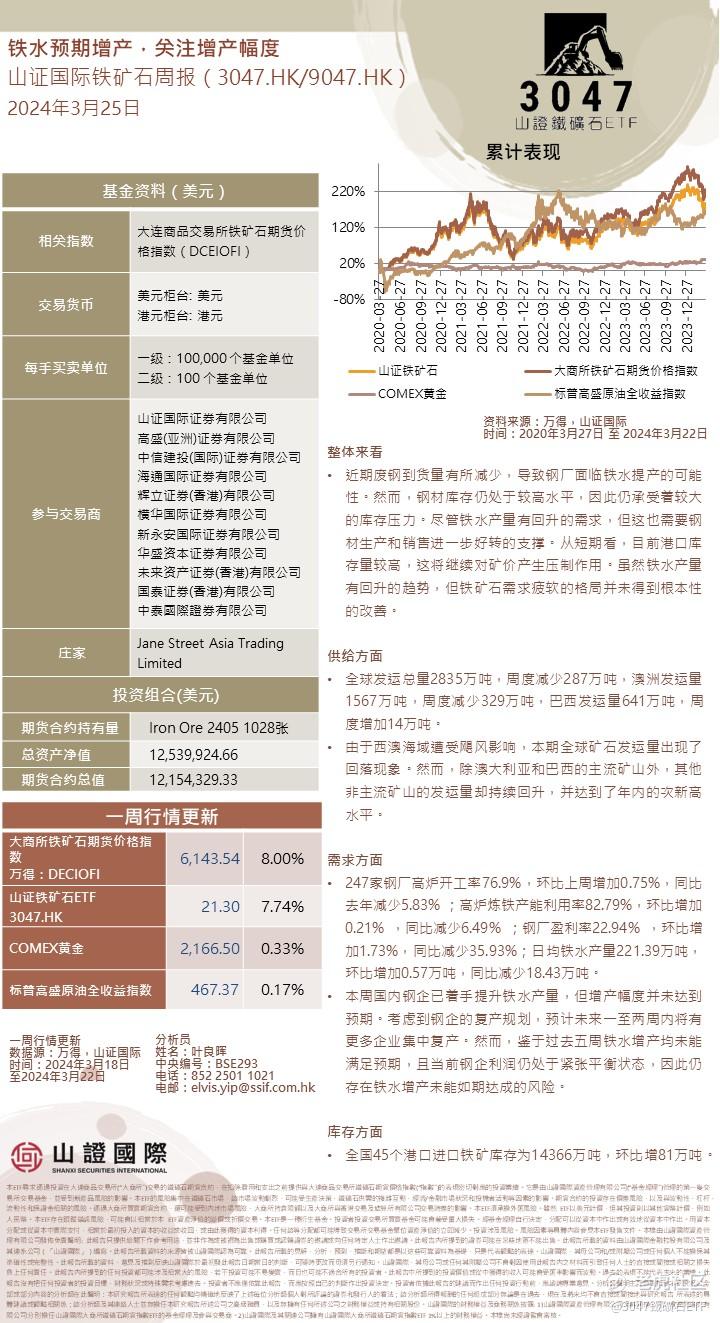

• 近期废钢到货量有所减少,导致钢厂面临铁水提产的可能性。然而,钢材库存仍处于较高水平,因此仍承受着较大的库存压力。尽管铁水产量有回升的需求,但这也需要钢材生产和销售进一步好转的支撑。从短期看,目前港口库存量较高,这将继续对矿价产生压制作用。虽然铁水产量有回升的趋势,但铁矿石需求疲软的格局并未得到根本性的改善。 $F山证铁矿石(03047)$ $F山证铁矿石-U(09047)$

供给方面

• 全球发运总量2835万吨,周度减少287万吨,澳洲发运量1567万吨,周度减少329万吨,巴西发运量641万吨,周度增加14万吨。

• 由于西澳海域遭受飓风影响,本期全球矿石发运量出现了回落现象。然而,除澳大利亚和巴西的主流矿山外,其他非主流矿山的发运量却持续回升,并达到了年内的次新高水平。

需求方面

• 247家钢厂高炉开工率76.9%,环比上周增加0.75%,同比去年减少5.83% ;高炉炼铁产能利用率82.79%,环比增加0.21% ,同比减少6.49% ;钢厂盈利率22.94% ,环比增加1.73%,同比减少35.93%;日均铁水产量221.39万吨,环比增加0.57万吨,同比减少18.43万吨。

• 本周国内钢企已着手提升铁水产量,但增产幅度并未达到预期。考虑到钢企的复产规划,预计未来一至两周内将有更多企业集中复产。然而,鉴于过去五周铁水增产均未能满足预期,且当前钢企利润仍处于紧张平衡状态,因此仍存在铁水增产未能如期达成的风险。

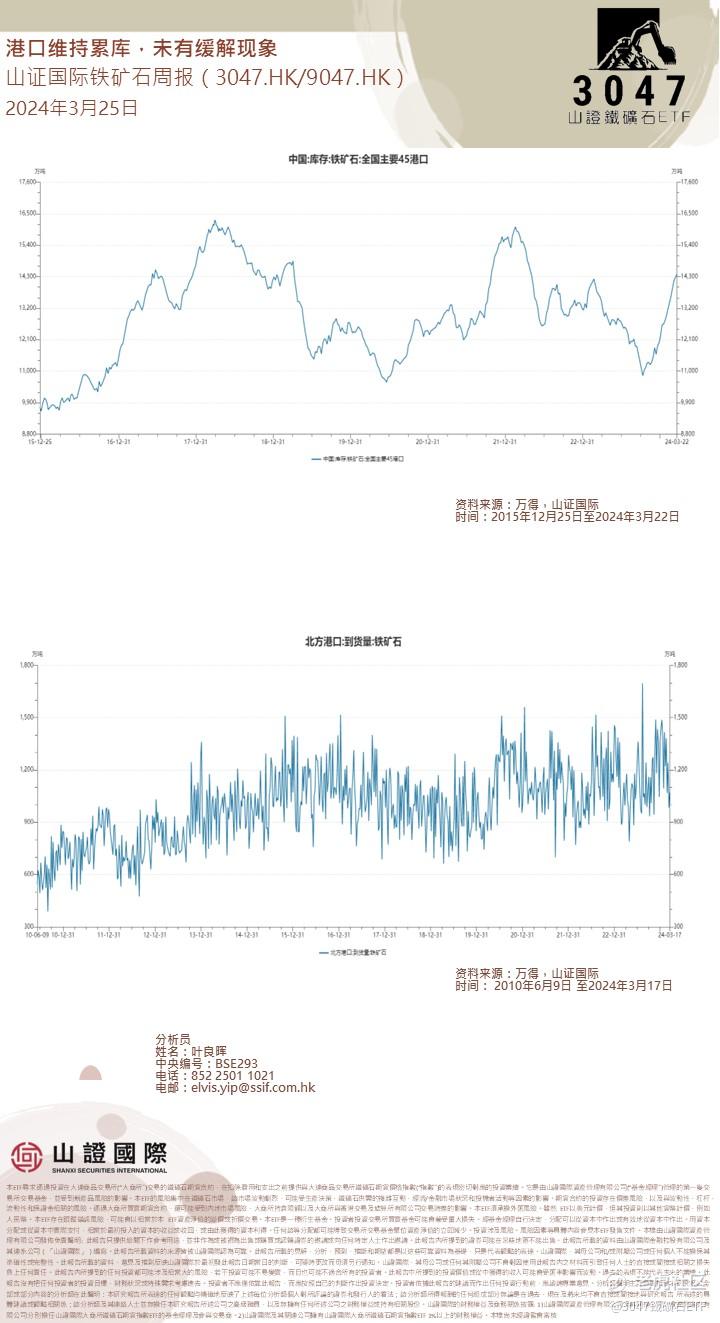

库存方面

• 全国45个港口进口铁矿库存为14366万吨,环比增81万吨。

本周A股周报:

1、市场交易热度继续上升,传媒、计算机、汽车、消费者服务、通信、机械等板块交易热度处于相对高位;TMT、机械、医药、汽车、轻工、化工、房地产、石油石化等板块的波动率均处于90%分位数以上。

2、在交易型资金(两融、北上交易盘)的活跃度与共识度触及2021年以来的高点之后,上周北上交易盘转为大幅净流出、且两者共识度也开始回落。

3、北上配置盘买入幅度有所放缓、ETF也延续被净赎回。

全球资金市场周报:

FOMC 参与者中位数继续预计 2024 年将进行三次降息,这增强了我们对 FOMC 将在 6 月进行首次降息的信念:

尽管 2024 年通胀预测上调了 0.2 个百分点,但 3 月份会议上的中位数仍保持稳定,这表明通胀温和到足以降息的门槛略有下降。

长期中性利率中位数和 2026 年末中性利率中位数均有所上升,这与我们的观点一致,即 FOMC 将随着时间的推移逐步提高其对中性的估计。

精彩评论