在经历了连续下跌两天的阴霾后, $英伟达(NVDA)$ 今日强势反弹,股价大涨超7%, 一举收复900美元大关! $超微电脑(SMCI)$ 也紧随其后,大涨7.66%, 势如破竹!

这无疑是一场绝美的绝地大反杀!面对市场质疑和恐慌,英伟达用强劲的表现证明了自己的实力!

因为视频制作需要很长时间,又恰逢周末,所以我们前天就在文章中亮明美股投资网的观点-英伟达没有泡沫,股价越跌,估值反而更便宜了。为的就是让追随我们的粉丝吃上定心丸。 $台积电(TSM)$

文章回顾:英伟达有没有泡沫?

接下来为粉丝朋友奉献上我们的5000字《英伟达没有泡沫》深度解读!

估值模型分析英伟达没有泡沫! $微软(MSFT)$

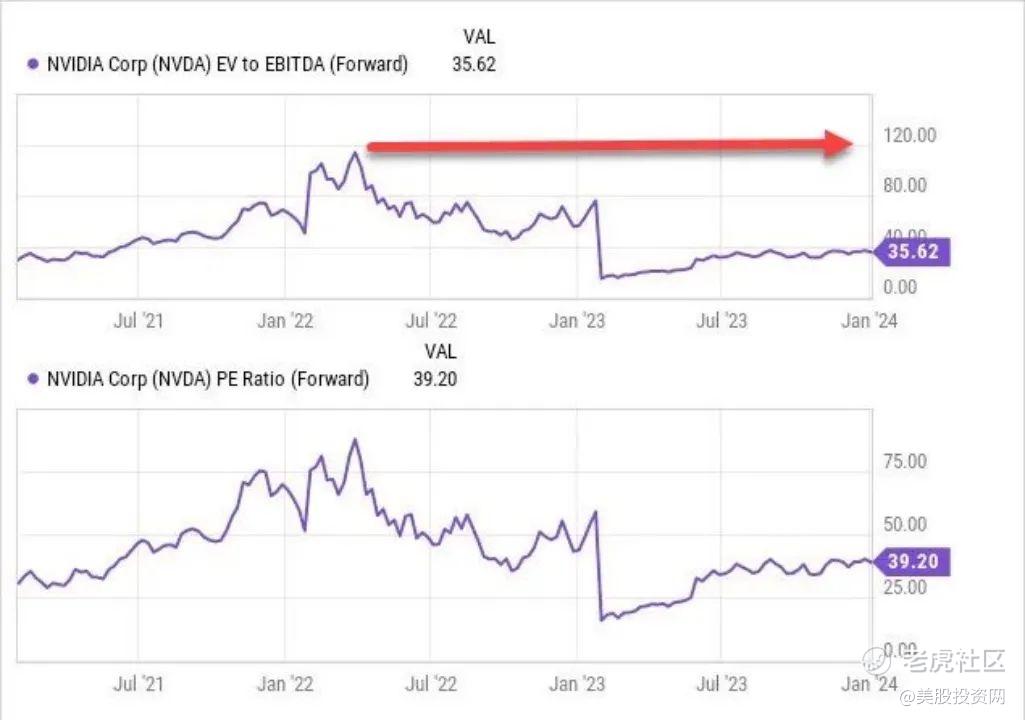

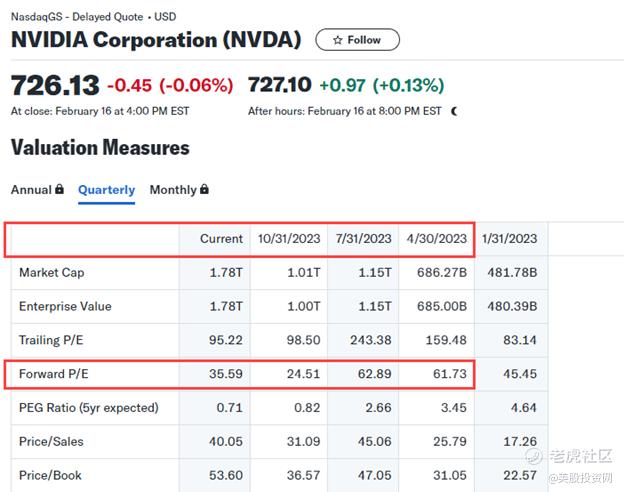

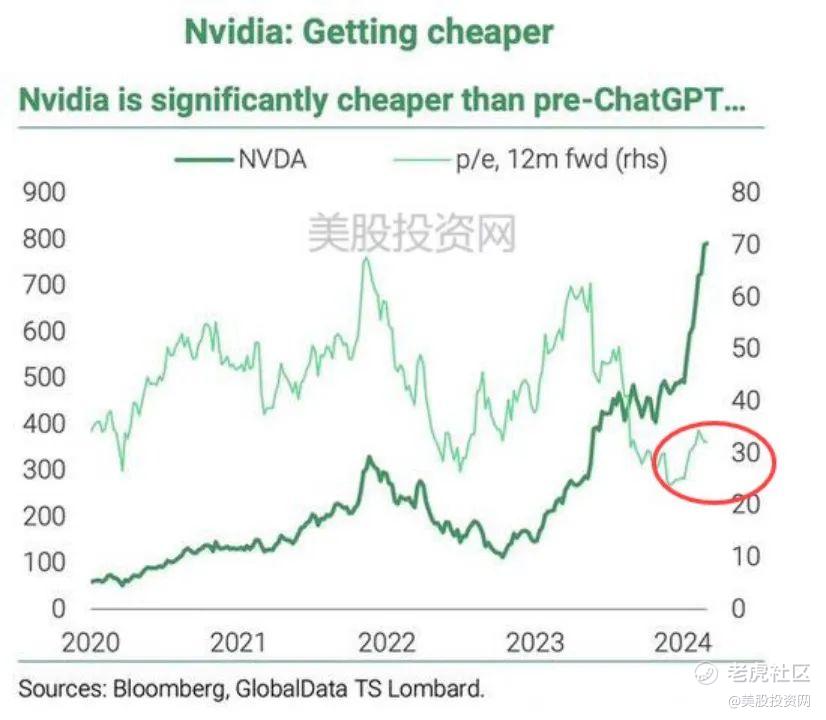

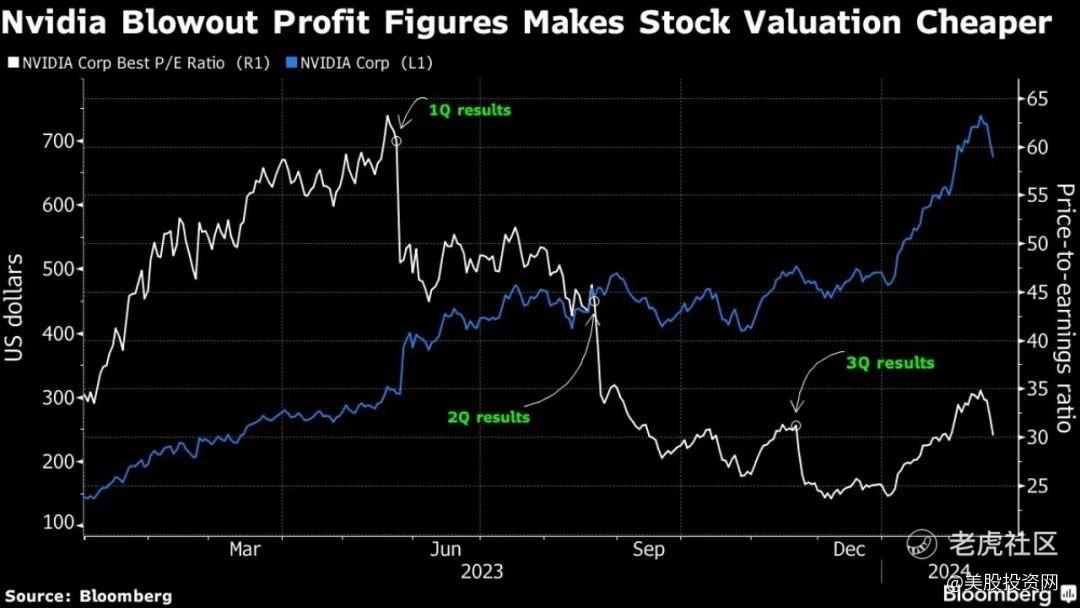

在2024年1月11日,英伟达股价535美元的时候。其预期市盈率和预期 EV/EBITDA 均在 30 左右,远比2022年,120的超高的市盈率低了近四分之一。

而且ChatGPT爆火带动英伟达盈利大幅度攀升,同时市盈率也随之降更低。

当时我们就提示大家买入英伟达,别误会500美元就是顶部,英伟达绝非高估。 $英特尔(INTC)$

2024年2月19 日,英伟达财报前。我们新年没休息,花了几十个小时去调研和整理出英伟达财报的预测。

当时我们再次强调700美元,对应动态市盈率为35,只有半年前62的一半。

为什么要看动态市盈率,我们之前的视频深度解析过,简单来说就是因为AI正在以惊人的速度发展,越来越多公司把AI加入到产品中,会让英伟达未来增长的潜力巨大,所以用动态市盈率更加合适。

对比同行:

AMD 173美元,动态市盈率 53;

ARM 128美元,动态市盈率 90;

英特尔43美元,动态市盈率 31;

取一个中间值,60的话,也比现在英伟达35高出近1倍,意味着英伟达的价格到达1500都不为过,这还不纳入投资者的情绪价值在里面。So,英伟达的未来增长潜力还没 Price in,还没被市场完全消化。

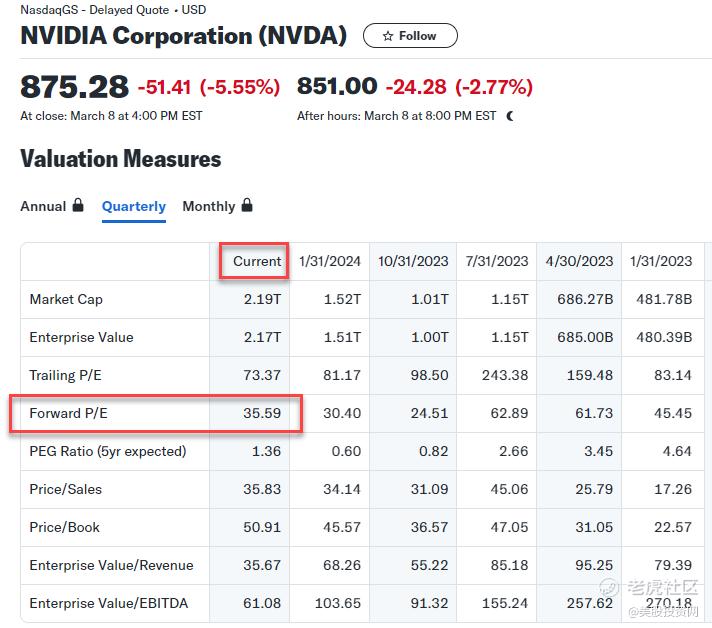

上周五英伟达870美元,动态市盈率仍旧35左右!

为什么会这样?

因为英伟达盈利能力在持续增强,并不断的提高盈利预期,如图看到,股价虽然飙升到974,但未来12个月的远期市盈率却不断下跌。

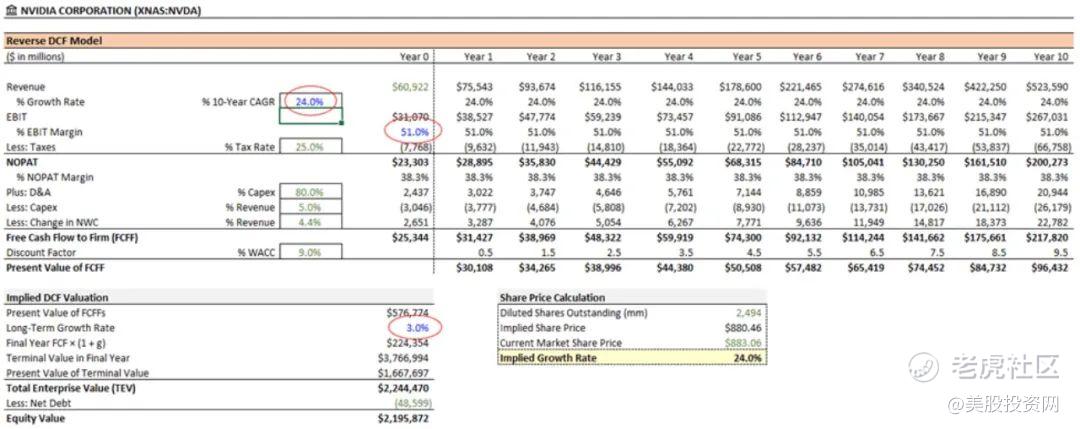

反向现金流折现模型透视英伟达未来预期

我们通过反向现金流折现 (Reverse DCF) 来看英伟达,我们可以根据它现在的股价,推测出市场是怎么看待它未来可能赚多少钱的。这种方法的好处是,我们不用自己预测它未来能赚多少钱,而是看市场是怎么想的。这样,我们就能更清楚地了解英伟达的价值,而不是只被股价所迷惑。

为了让当前的股价合理,英伟达在未来十年需要实现以下目标:

每年的收入要增长大约24%。

息税前利润率 (EBIT Margin) 达到 51%

自由现金流(能用来投资和回报股东的钱)每年得增长3%。

这项分析假设了 9% 的加权平均资本成本 (WACC)、25% 的税率、稳定的流通股本以及接近历史平均水平的再投资率 (营运资本、固定资本和折旧)。

在我们看来,这些目标完全可以实现。尽管英伟达的行业具有一定的周期性,但其过去十年的平均收入增长率略高于 30%。

虽然对于一家大型公司来说,要持续保持如此强劲的增长确实困难(在十年内实现 5600 亿美元以上的收入似乎有些夸张),但考虑到人工智能市场预计将以 36% 的年增长率发展,这并非完全不可能。凭借其市场定位和护城河优势,英伟达一直是,并且我们相信未来也将是人工智能发展的主要受益者。

在营业利润率方面,英伟达在 2024 年踩下了运营杠杆的油门,营业利润率达到了 54%。然而,维持 50% 左右的营业利润率并非易事。竞争不可避免地会给这些利润率带来压力,但英伟达的业务具有可扩展性,并且拥有强大的护城河。因此认为 51% 的目标并非遥不可及。

所以通过反向现金流折现模型分析,我们发现市场对英伟达的隐含预期比许多人预期的更加合理,并不足以说明英伟达被严重高估。

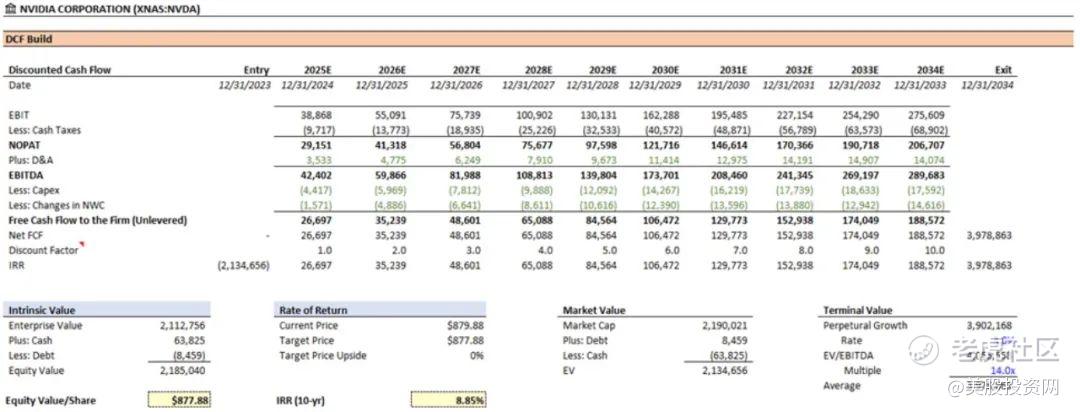

传统现金流折现模型评估英伟达的公允价值

收入增长: 预计未来十年英伟达的收入将以每年 25% 的速度增长

利润率: 考虑到竞争压力,预计未来十年英伟达的营业利润率将稳定在 40% 多的高位,低于市场预期 (51%)。

再投资和折旧: 由于需要维持营运资本以满足激增的需求,同时还要投资于长期增长产能和产品开发,预计英伟达的再投资和折旧水平将与近期持平。

具体假设如下:

(1) 资本支出占收入的 3%。

(2) 折旧和摊销占资本支出的 80%。

(3) 净营运资本变动占收入的 4%。

基于以上假设、9% 的长期加权平均资本成本、25% 的税率和 3% 的终端增长率,得出的每股内在价值为 878 美元。

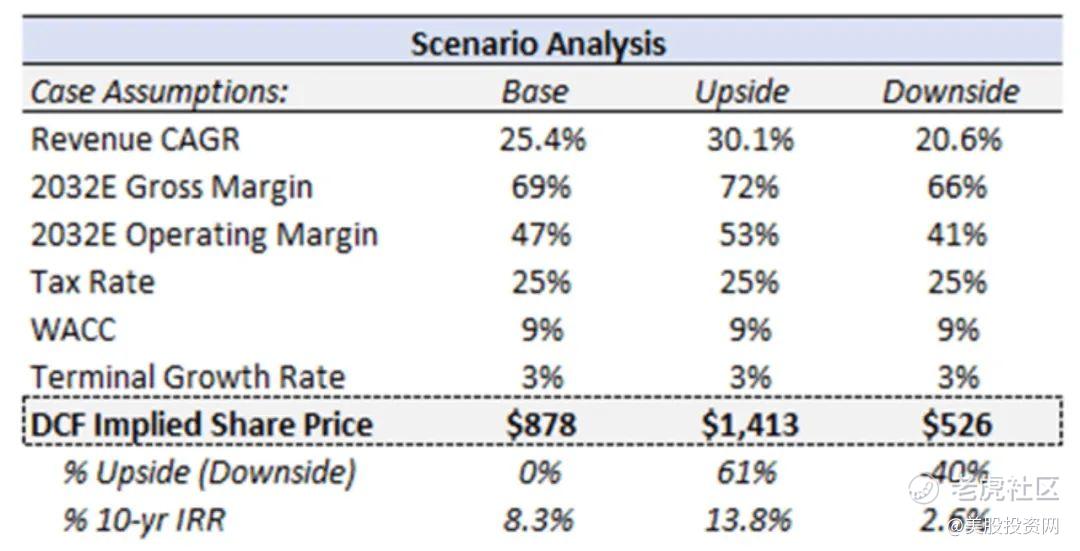

为了评估潜在的波动性,我引入了一个乐观情景和一个悲观情景。基于我们的假设,英伟达还存在上行潜力。

如果我们对比基于预计增长率的前瞻性市盈率(未来一年的预期每股收益 (EPS) 来计算的市盈率),英伟达的相对估值看起来就更加合理。

综合上述多方面分析,我们得出的结论是:

当前并没有足够充分的证据来断定英伟达被严重高估,也没有出现泡沫。

这些分析方法和模型从不同的视角和维度为我们提供了更为全面和深入的股价评估,有助于我们更加理性地看待和判断英伟达的投资价值。

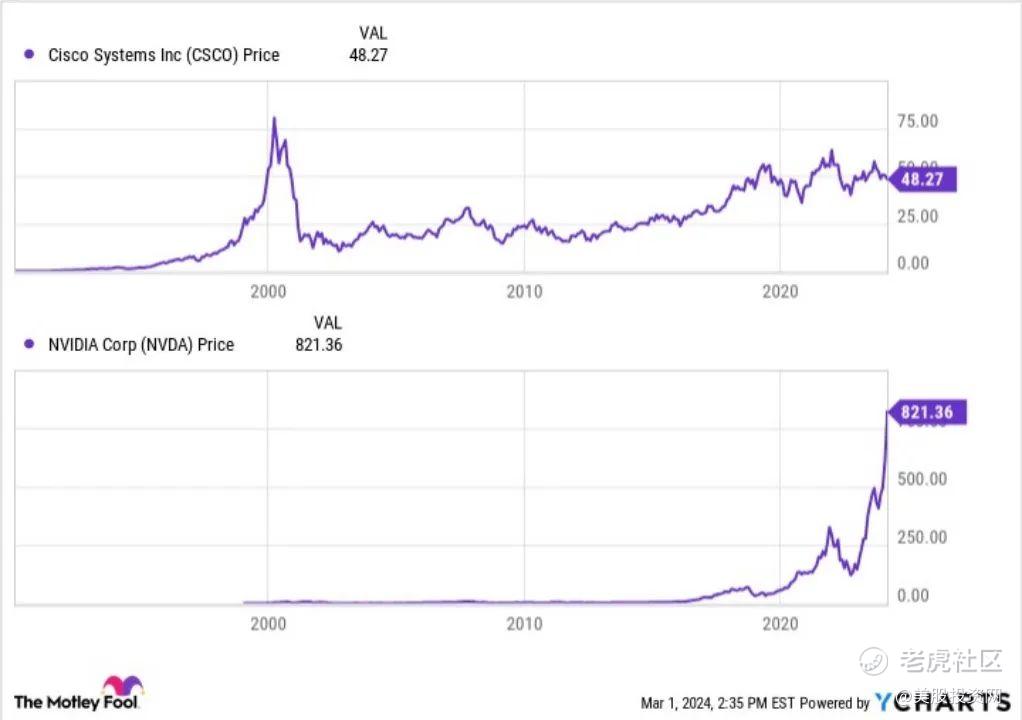

AI基建才刚开始,英伟达不是思科

当然,英伟达的股价此前出现异动下跌,除了期权市场的波动因素外,个股本身累积的涨幅过大也是导致资金存在获利了结需求的重要原因。

然而,对于中长期投资者而言,我们并不需要过于担忧。因为英伟达的基本面并未发生大的变化,其营收持续增长,且正处于AI基础设施建设的黄金时期。

首先,从营收角度来看,英伟达的表现可谓亮眼。

随着技术的不断进步和市场需求的不断增长,英伟达的营收也在持续攀升。这种营收的暴涨并非偶然,而是源于其在AI芯片领域的领先地位和强大的技术实力。这种实力确保了英伟达能够持续推出高性能的产品,满足市场对于AI计算能力的需求。

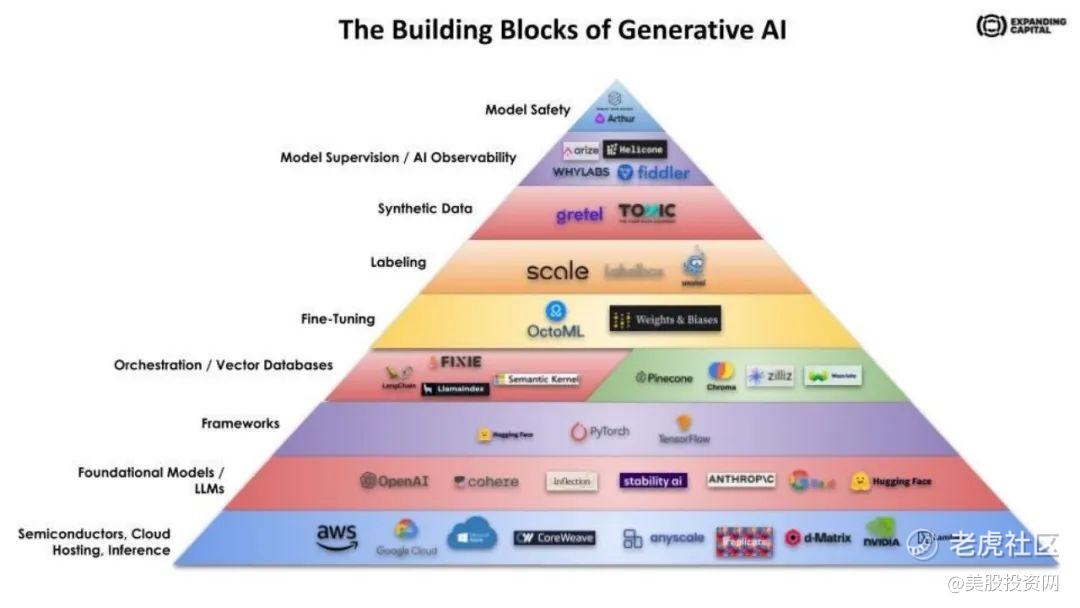

其次,AI基础设施建设才刚刚开始,这是一个巨大的市场机遇。

随着AI技术变得越来越普及,越来越多的企业都想要建立自己的AI系统。在这个过程中,英伟达这个公司,因为他们的技术和产品都很棒,所以很有可能拿到一大块“蛋糕”。现在,那些大公司都在努力建设自己的AI基础设施,想在这个领域里领先一步。这样一来,英伟达就有机会一直赚钱,生意也会越做越大。

麦肯锡的一项高管层研究发现:三分之一的受访者表示,他们的公司已经在用生成式人工智能了,差不多有60%的公司都在用。而且,这些用了人工智能的公司里,有40%的公司还打算投更多的钱进去,28% 的人表示,生成式人工智能的使用已经列入其董事会的议程。

根据Statista 的数据,以下是按行业划分的 2023 年人工智能支出明细。

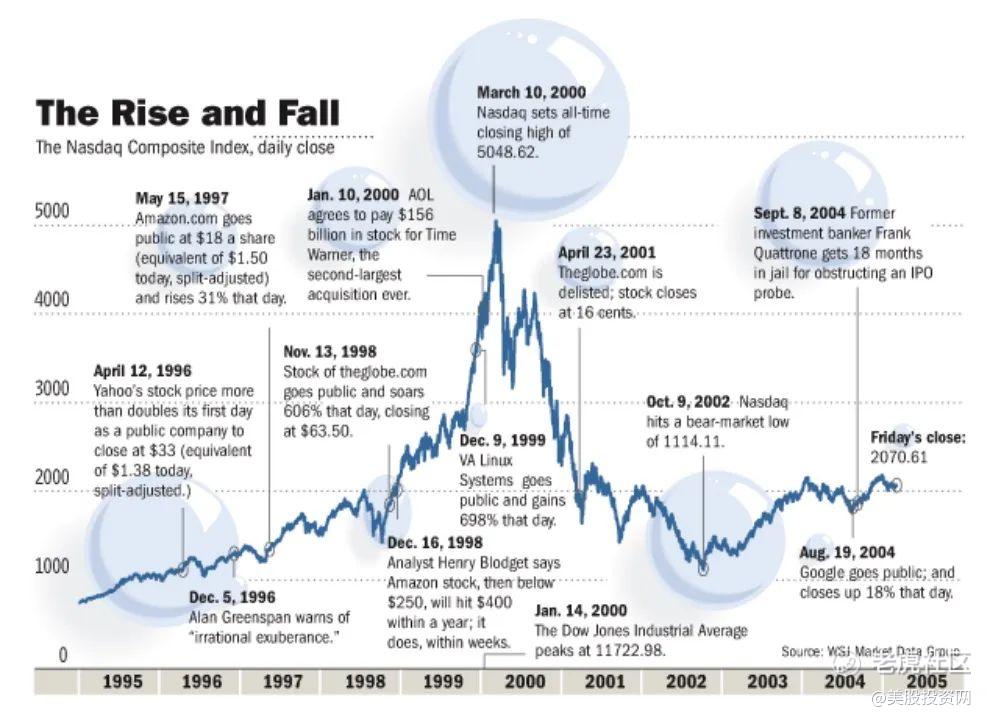

此外,从历史角度来看,英伟达目前的股价暴涨并未达到泡沫的程度。

美国互联网泡沫从1994年12月开始,到2000年3月达到顶峰,时间长度为6年,期间经历了多次回调;英伟达首次上调销售预期是在2022年5月,ChatGPT在2022年11月才被广泛讨论。从时间上看,至少英伟达暴涨到2028年,才会出现泡沫。

另外一点,在泡沫期间的代表性公司思科CSCO,其当时收入增长率达到了59%,而当时其前瞻市盈率高达138倍。相比之下,显示出强劲的增长势头。而如今的英伟达市盈率仅为30倍,但其收入增长率却达到了90%。

此外,摩根斯坦利等机构的预测也进一步印证了这一趋势,他们预计每100美元的云资本支出将转化为30-40美元的AI收入,这意味着未来GPU领域的投资将成倍增加,英伟达等AI芯片制造商将迎来更为广阔的发展空间。

在投资领域,任何高涨幅背后都伴随着一定的风险与不确定性。但经过对英伟达估值和隐含预期的深入研究,我们可以发现,其股价至少接近其公允价值。这主要得益于公司强大的技术实力、广泛的产品线、稳固的市场地位以及良好的盈利能力。

虽然英伟达的股价从未处于低估值或合理估值区间,但对于一家优质公司而言,支付一定的溢价通常是值得的。

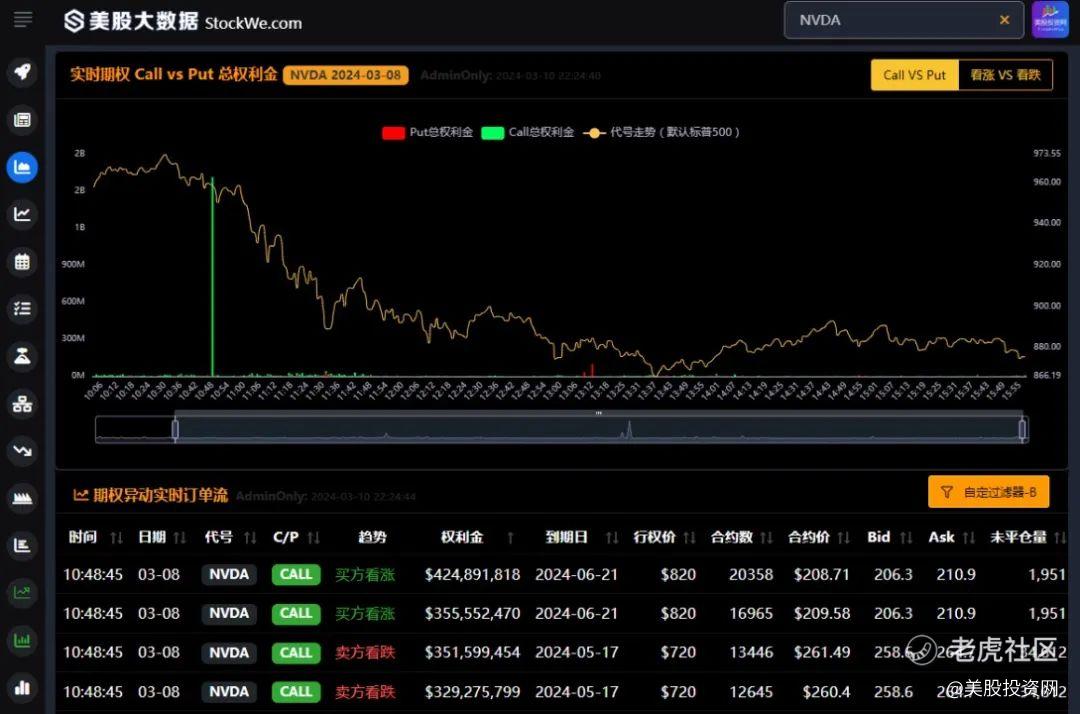

英伟达上周盘中逆转-10%,很多变盘信号!

第一点:本来英伟达上周五早盘大涨5%,盘中突然一路下跌,触发大跌的原因是:比特毕在美国东部时间10:30分,触碰了70000美元的心理整数关口。

随后比特毕的交易员卖出获利回吐,价格急速下跌,从而影响到美股也开始慢慢下跌,当时也是10:30分,纳斯达克16450点。

注意,英伟达也是在10:30分创下975美元新高后,跌幅高达5%,创下自 5 月 31 日以来的最大跌幅。此次下跌抹去了约 1300 亿美元的市值,跻身美国股市历史上单日市值最大跌幅之列。

很多人好奇比特毕下跌关英伟达什么事?

第一点,挖矿需求减弱。挖矿Bitcoin得靠那种特别厉害的计算机,而英伟达的GPU就是挖矿的好帮手。可要是Bitcoin的价格跌了,挖矿的人就觉得不划算了,那他们买GPU的热情肯定就降低了,这样一来,英伟达卖出去的产品也就少了。

第二点,投资者情绪影响。你想想,Bitcoin和英伟达都是那种风险大的投资,投资者对它们的态度往往差不多。Bitcoin价格一跌,投资者可能就担心英伟达也会出问题,于是就开始卖英伟达的股票,这样一来,英伟达的股价也就跟着跌了。

我们再来深挖一下这个问题,你说这是纯属巧合呢,还是背后有只“黑手”故意砸盘呢?

在此之前,很多人都想英伟达什么时候能见顶,什么时候能跌一下,好让自己上车,但英伟达就一直稳稳当当的,一点坏消息都没有。这下好了,机构们终于逮到一个看似“合理”的借口,开始砸盘英伟达,想把利润牢牢锁住。

那么这变盘时刻,有没有什么前兆或者信号能预警呢?答案是有的!

在周五10:48分的时候,也就是过了10:30之后的18分钟而已,根据美股大数据 量化交易终端 StockWe.com 监测,英伟达在短短1秒钟就出现了连续四个3-4亿美元的巨大期权单成交,累计金额竟然达到了惊人的16亿美元!

这样的数据,在平常的交易中几乎难以想象。要知道,上百万的期权订单在市场中已经算是较为显著的异常,而这次直接飙升到单个订单4亿美元,简直是十分罕见,至少去年一整年,我都没有见过。

有机构卖出了720美元的两笔3亿美元的Call,720刚好是财报公布前的区间内价格,应该是他财报前就买入好了,因为未平仓有34612,而成交卖出了13446个合约,而他见到英伟达突破1000有阻力,顺势锁住之前的看涨期权利润,然后获得7亿美元后,立即买入更远期的看涨期权Call,也就是6月21日到期的Call,但是他万万没想到,英伟达的股价出现了跳水,他自己也被套了。

期权伽马挤压引发市场波动

在英伟达股价飙涨的情况下,大量投资者涌入买入英伟达的看涨期权,这样一来,期权做市商就得不停地买入英伟达股票,因为他们之前卖的看涨期权现在亏钱了,得想办法减少损失。

另一种情况是,周五是期权到期日,很多投资者选择这天卖出看涨期权,做市商为了平衡仓位,就得卖掉手里的英伟达股票,这样一来,导致正股英伟达股价就跌了。

当然这两者因素可能互为强化,可能是做市商先砸盘,引发恐慌。大家一看股价跌了,也跟着卖出看涨期权,结果英伟达股价就一路往下掉。

在期权的世界里,有一种现象叫GAMMA Squeeze(伽马挤压),投资者抢购看涨期权,导致做市商通过购买股票来对冲标的股票,从而推高股票价格。虽然这可以被视为牛市的催化剂,但也可能在过度投机下引发波动。一旦看涨期权的引伸波幅过高,伽马挤压的过程就会耗尽,从而导致股票大幅下跌。

有网友就指出,英伟达这次的下跌剧本和2月16的SMCI一样,是期权的gamma squeeze导致股价一路飙涨后的反噬,目前英伟达看涨期权的行权价820-850附近堆积大量筹码,最后一天做市商和卖方肯定会疯狂砸盘减少损失。

最后,特别关注英伟达3月18日到21日的GTC 2024,看英伟达会发布重磅产品,再给股价注入新动力,这是历年来GTC大会后,英伟达股价的表现

那么,你是否认为英伟达存在泡沫呢?又该何时进场呢?欢迎留言,咱们一起讨论!

精彩评论