大族激光$(002008)$和pcb厂家崇达技术$(002815)$都先后发行过可转债。下面简单做一些分析和思考,做一个记录。

总结一下我的想法,就是,

1 发行可转债的公司都是想低成本融资。可转债的时间越长,获得的资金越便宜,对于上市公司越有利。

2 可转债的核心是可转债的价格。这个价格很关键,很微妙。

3 几乎所有的人都是冲着转股的套利去的,很少有人会持有可转债到最终的那一天。可转债的利息一般都非常低。所以从投资人的角度,可转债的价格越低越好。这个可转债的价格还是要估算一下,大概是等于你在多少价格入股比较合适。 例如大族激光的可转债价格在52.5元,大概等于27-28倍2018年预期PE. 这个价格实话实说,不是非常便宜的。 所谓买的没有卖的精。

例如崇达技术的可转债,价格是15.1元。大概相当于,2018年21倍PE左右。这个价格相对大族激光要便宜一点,但是对于这类中间产品的制造行业,如果能够在15倍PE买入可能是更好的选择了。

为什么资本市场会出现可转债这种产品?

可转换债券 (Convertible Bond)是债券的一种,具有债权和期权权的双重特性,这种债券在发行之初即赋予债券持有人一种权利,即允许债券持有人在规定的时间范围内将其购买的债券转换成指定公司的股票。可转债通常具有较低的票面利率,比如今年较为火热的林洋转债的票面利率只有2%,同期央行规定的金融机构一年期存款基准利率是1.5%,而上市公司发行的一般公司债券的票面利率都是高于央行规定的金融机构一年期贷款基准利率4.35%的,通过这样的对比,相信通过这两个数据对比,都会很轻易明白可转债较低票面利率的实质内涵。

票面利率低对于发债人(上市公司,上市公司的实控人或者控股股东是非常有利的),相当于我用很便宜的价格借钱了,我只是承诺以后你们可以转成股票。

可转债的票面利率这么低,为什么会吸引这么多趋之若鹜的投资者赶来申购呢?

这是因为两个原因,其一是可转换债券是否行权具有灵活性,而且完全取决于债券持有人的自由决策,如果债券持有人不想转换,则可以继续持有债券,直到偿还期满时收取本金和利息,或者在流通市场出售变现, (**由于利息非常低,一直持有可转债的持有人应该很少。例如利息通常只有2%左右,还不如一年期定存利息)

而如果持有人要求按照预定转换价格将债券转换成为股票,那么发债公司不得拒绝;

其二,如果可转换债券约定的转股价格远远低于行权时二级市场股票价格,那么这种转股权利就代表着丰厚的回报率,即股价大于转股价格就存在套利的可能性,举个例子,一份可转债的面值100元,允许按照20元/股的价格转股,那么一张可转债就可以转成5股正股,如果行权期内,该上市公司的股价是25元/股,那么行使这种转换权利就可以得到125元的股票市值,抛开债券持有期获得利息收入,单是这一次行权转换,持有人就可以获得25%的收益,远远弥补掉了票面利率比较低的损失。

等于我买了100元债券,我如果做转股这个操作可以得到5股正股,每股价格125,我再卖掉,那么我每股就赚钱了,而且25%,非常不错的回报。

市场价格大于可转债的价格的时候,债券持有人就有动力减持

例如崇达技术公司的可转债转股价格是15元,正股价格17元。债券持有人可以转股,假设我买了15万债券,可以变成1万股股票,然后我卖掉按照17元,就赚了2万。

假设市场价格低于可转债的价格,例如大族激光的可转换债券,行权价是52.5元。现在股价才41元。对于我债券持有人来说,转股没意思。假设我当初我买了52.5万债券,可以转股为1万股,等于价值41万的股票。白亏损,自然不会有人这样做。

本质来讲,可转换债券这种金融产品就是通过转股权利来实现借贷的低成本化,即发行可转债的公司初衷是实现低成本融资。( ** 期望低成本融资的公司自然是缺钱的了)

今年监管层扩围可转债发行数量,应是源于降低企业杠杆的国家宏观战略考虑,国内企业普遍存在的资产负债率过高,对金融市场稳定是巨大隐患。发行可转债产品的对降低企业杠杆有百利而无一害,首先可转债产品是低利率的融资;其次这种融资还可以转为潜在的股权,从而降低债券到期的偿付总额,间接实现企业负债额的降低。

某种意义上说,发行人发行可转债,如果给予很低的利息,那么其实意味着企业愿意用可转债的价格让投资人入股增发。因为可转债的设计,意味着投资者100%的概率都是冲着股价高于15.1去的,如果股价一直在可转债价格之上,那么多数投资人抛掉之后是可以获利的。

企业愿意用可转债的价格让普通散户入股,意味这个价格对于企业来说,还是比较贵的价格,远远不到企业认为低估企业的价值的程度。但是企业也会考虑到投资可转债的人的心思,价格可能也会看上去有那么一些诱惑性,至少会让投资可转债的人感觉这个公司未来的股价有可能大幅度超过这个价格。 这个是一个微妙的地方。

申购可转债股的风险就是破发风险,那么可转债股为什么会破发呢?破发意味没有足够的人申请买这份可转债了。大家都不太愿意认购这家企业的可转债。

可转债股破发的主要原因是转换价格高于正股价(即二级市场股票现价),还举个上面那个例子,一份可转债的面值100元,允许按照20元/股的价格转股,那么一张可转债就可以转成5股正股,如果行权期内,该上市公司的股价是18元/股,那么行使这种转换权利得到的只有90元的股票市值,缩水10%。 当转换价格高于正股价的时候,对于债券持有人将面临艰难选择: 1)要么选择持有到期,但这种选择需要承受低的可怜的债券回报率,要知道四大行每年的分红比例都足足有4%以上; 2)要么把债券卖给其他投资者,这种选择就需要承受破发的损失,比如面值100元的债券,你以95元的价格转让给其他投资者,那你就需要承受这5%的亏损; 3)要么选择以缩水的方式行权转股,譬如转股价格是20元,而正股价格只有18元,如果按照这种方式行权,那么您就会亏损10%的幅度。

奇怪的是,很多公司的可转债价格在高于正股价格的时候,债券的价格居然远远高于发行面值,并不存在2中谈到的风险 。

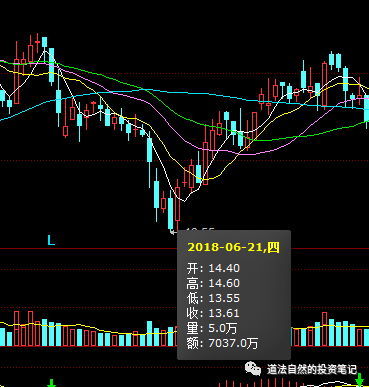

崇达技术的可转债6月21日开始可以转股,转股价格为15.11元。而6.21日前后几天崇达技术的可转债产品的价格跌到大概只有102元附近,基本算是投资者的成本了。

同时,崇达技术的正股价格也跌到了14.5 左右。也就是转股价格之下 。 而后就一路上扬。

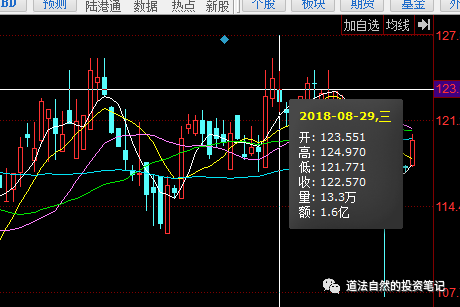

而后,8月29日,大股东卖掉了自己的可转债,

这一天正股是高价位的。

可转债的价格也是高位。

大股东把可转债减持给了散户。

大股东+ 散户 -》借钱给上市公司-》 大股东减持可转债给散户 -》 散户借钱给上市公司。

等于大股东没出那么多钱,得到了近乎无息的贷款。变相减持了自己的股份

大族的可转债2月12日发行结束,3月5日上市交易,按照合同,8月13日既可以开始转股(持有人可以行使这个权利),转股价格为52.7元。

从8月13日到9月26日,股价一直低于52.5元。

8月13日当天,可转债(128035)的交易价格为:107-108元。中签的持有人大概还盈利7…%-8%。目前则已经滑落到了105元。

我们如果回过头来看一下医药行业目前比较前景看好的一家企业,乐普医疗,

最近他的总经理不断增持,大概前后花费了600万,在平均价格30元左右买入了一20万股乐普医疗的股票。可谓是看好的。

不过总经理是非常有钱的人。拥有160万股股票,价值大概在5000万左右。相比这500-600万不算很多,对于他本人来说,

为什么我突然想到了这家公司呢?

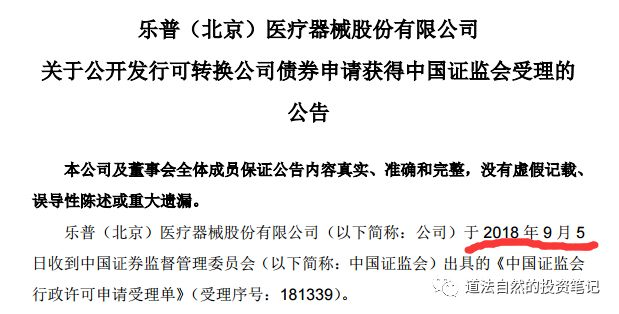

因为乐普医疗9月5日发了一个公告, 要求发行可转债。

所以也不排除总经理为了能够维系股票,确保可转债能够发行在一个比较贵的位置上所做出的努力。 (截止9月26日收盘,乐普医疗收盘交易在2018年40倍PE, 不算很便宜了)

精彩评论