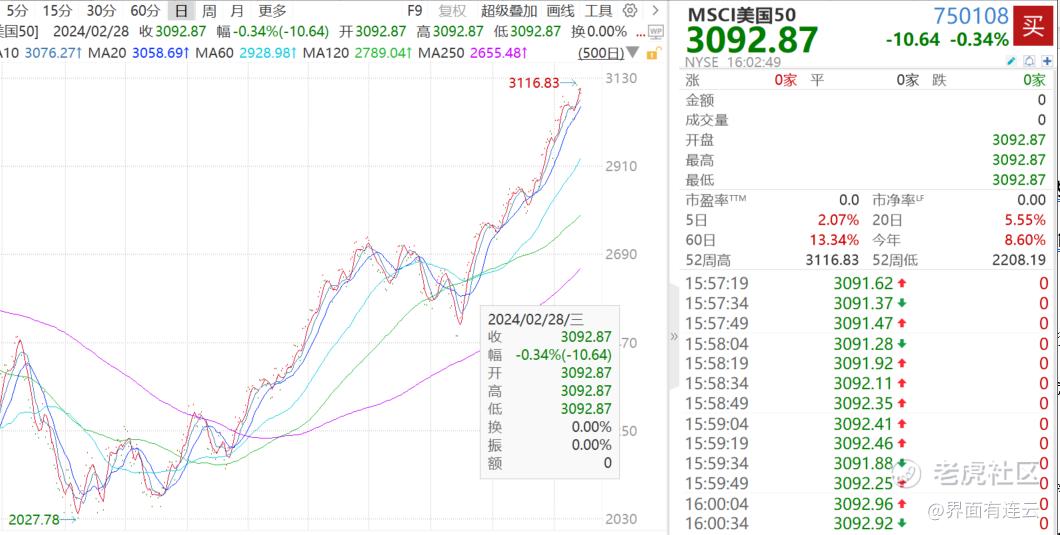

本周以来,在消化了英伟达财报的利好之后,美股大型科技股表现疲软,主流宽基指数有所调整, 以美国50指数、标普500指数为代表的主流宽基指数在创下历史新高后,高歌猛进的涨势似乎暂告一段落。

数据来源:Wind,下同

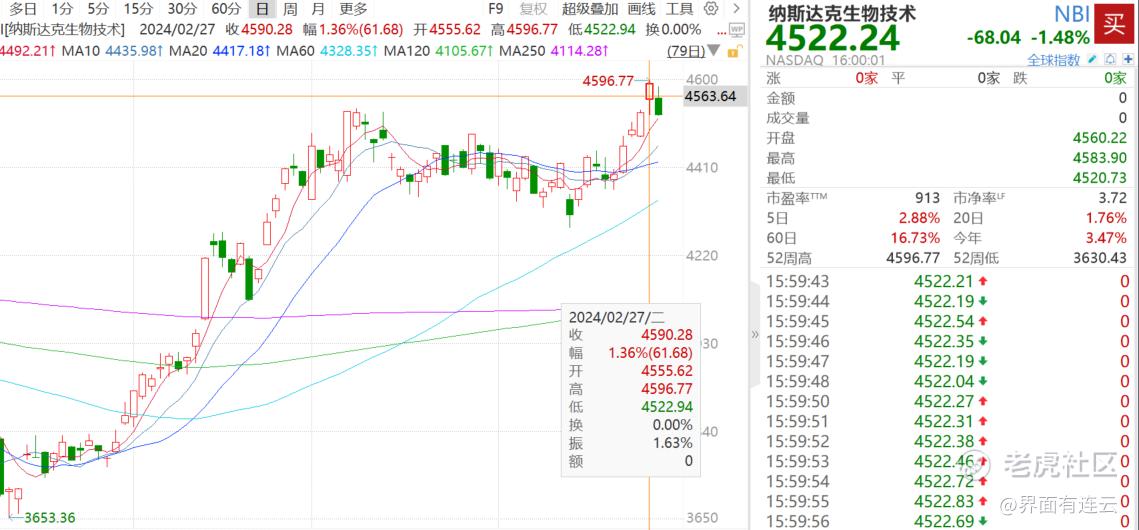

不过,超大盘科技股回调后,跷跷板的另一边——中小盘生物科技股开始重新活跃。以纳斯达克生物科技指数(NBI)为代表的美股创新药板块本周突破前期高点,成为生物科技板块重拾涨幅的标志性事件。

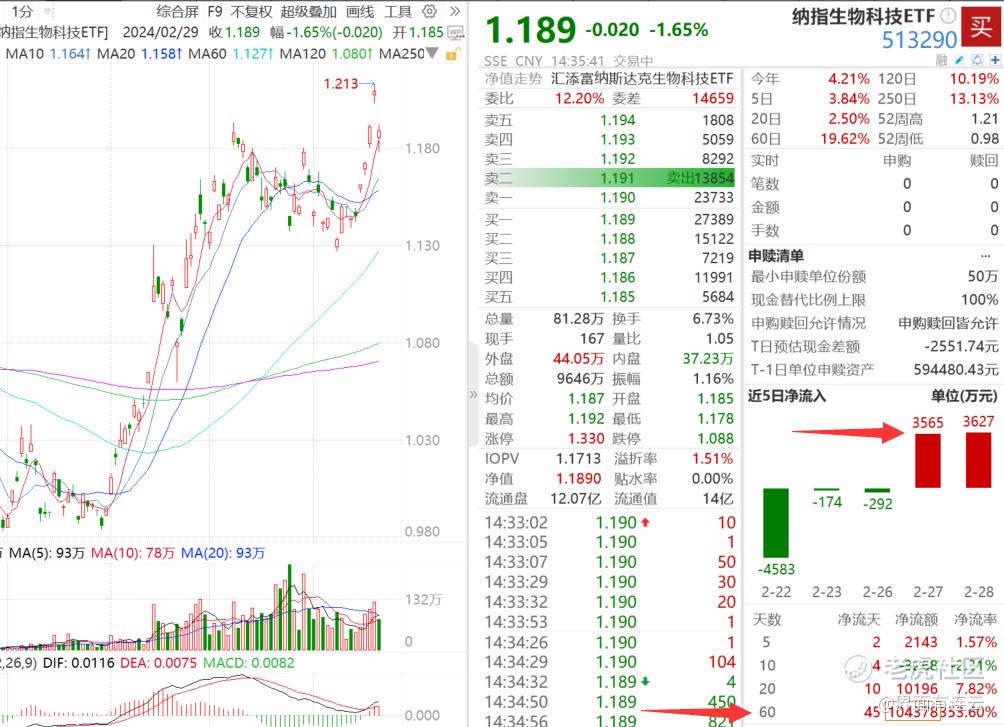

而A股对应的跨境ETF方面,投资者热情丝毫不减。

【美股科技股回调,资金趁势加仓】

科技股方面,以主流的新上市美国50ETF(159577)为例,2月28日,美国50ETF(159577)盘中两次大幅拉升,伴随成交额大幅放量,资金明显大幅涌入。

深交所数据显示,2月28日当日,美国50ETF(159577)获资金净申购超1300万元,而基金上市4个交易日以来,已累计获净流入超1.4亿元,作为刚上市的ETF产品,一上市即获大额净流入可谓相当罕见,而这也足以反映投资者对其投资价值的认可。

2月29日盘中,美国50ETF(159577)再获资金净申购超2200万份!

值得注意的是,美国50ETF(159577)可T+0交易,有利于投资者捕捉日内交易机会,借助该ETF,投资者也不需要开立美股账户,利用普通A股账户,也能一手起步,低门槛配置美股头部的50只超大型科技、医药等龙头,享受美股“强者恒强”的发展红利。

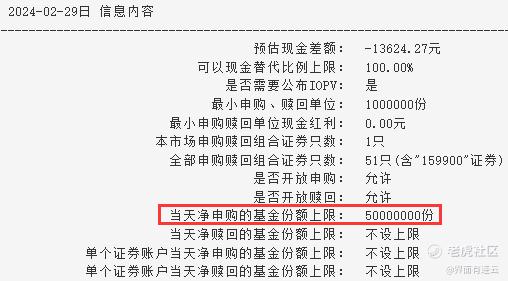

目前,美国50ETF(159577)一级市场单日申购上限为5000万份。

公开资料显示,美国50ETF(159577)标的指数投资美股流通市值排名靠前的50只股票,重仓股包括:苹果、微软、英伟达、谷歌、特斯拉、礼来、伯克希尔哈撒韦等,50只成份股总市值超26万亿美元,约占美国股市总市值的60%,能够反映美股市场头部公司整体表现。美股上市公司头部效应较强,有强者恒强的特点,长期以来美国50指数较标普500收益更优。

【美国50ETF(159577)标的指数十大重仓股】

【如何看待美股生物科技类中小盘补涨?】

本周以来,美股AI科技巨头稍歇,以NBI(纳指生物科技)为代表的美股中小盘板块接棒强势上攻。

2月28日,纳指生物科技ETF(513290)录得五连涨,突破前期高点,当日资金并未选择获利了结,而是强势顶格净申购超3600万元。近60个交易日,更有超10亿元资金涌入纳指生物科技ETF(513290)。

德邦证券认为,在AI引领数字科技巨头大幅上涨后,美股大小盘之间的分化被进一步拉大,后续随着AI热潮趋于收敛,小盘补涨可能顺势而来。以纳指生物科技(NBI)为例,目前市场的关注点主要在以下两个方面:

第一,降息开启预期不断延后是否会导致美国生物科技融资环境重新趋紧,进而压制NBI的盈利预期?

我们复盘了1995-1996年和2019年的两轮降息历史,发现降息预期的变化对美股行情的影响并没有市场想象中那么重要,反而是终止加息带来的货政转向信号的提振效应更强。其次,我们认为降息预期的延后并不会改变未来某个时点开启降息的前景,美国生物科技融资环境好转是一个趋势,大概率不会受降息预期扰动而出现频繁变化。

第二,年初以来美债各期限利率全线上扬,为何没有给美股成长板块带来明显压制?美债利率自年初以来反弹,尤其是2月以来上行幅度较大,当前2Y美债利率达到4.7%,10Y接近4.3%。但另一边却是美股AI的持续强势,以及近期NBI等中小盘成长的启动,美债与美股之间似乎有些割裂。我们认为这可能是源于美债供需不平衡导致的风险溢价始终存在。从2023Q3开始,美债供需脱离常态后,美债利率曾一度无法表征无风险利率,这从同期限美债利率高于大型企业债利率可以得到印证。我们构建了无风险利率指标,发现2月中旬以来2Y和10Y的拟合无风险利率均未明显上行,整体处于横盘震荡格局,一定程度上解释了为何2月中旬以来美债利率上行并未压制美股中小盘成长板块。

往后看,我们认为随着美股市值极化后趋于收敛,美股风格或迎来切换,小盘板块将迎来更好的投资机会。

(来源:德邦证券《如何看待美股小盘补涨启动》)

【今晚美股重要数据即将出炉】

当地时间周四(2.29),美国将公布1月消费者支出物价指数(PCE)。

根据美国商务部经济分析局(BEA)的数据,去年12月美国整体PCE环比上涨0.2%,同比上涨2.6%。除去波动较大的食品和能源成分,所谓的核心PCE价格指数环比上涨0.1%,同比上涨2.9%,为2021年3月以来的最小涨幅。

按照测算,对于美联储而言,只有当通胀月环比持续低于0.2%,才能保证随着时间的推移,整体通胀率将回落到2%的中期目标。

经济学家预计美国1月PCE物价指数月率将达到0.3%,创下4个月来的最大涨幅。紧随其后公布的剔除食品和能源的1月核心PCE物价指数月率将达到0.4%,这将是近一年来最大的涨幅。

目前,市场预计美联储6月份降息的可能性为63%,而7月份降息的可能性则增至84%。此外,预计到2024年12月,累计降息幅度约为85个基点,这表明市场预计降息幅度将略多于3次25个基点。

如果PCE报告显著高于预期,可能会降低6月份降息的可能性,并可能使市场预期与美联储对2024年三次降息的预测更加一致。

相反,低于预期的PCE报告可能会重燃美联储在今年上半年末降息的猜测,预测可能转变为2024年四次降息。

【纳斯达克生物科技指数(NBI)——主流的美股创新药指数】

看好美股生物科技和创新药板块,不如关注纳指生物科技ETF(513290),其标的指数纳斯达克生物科技指数(NBI)之所以成为美国主流的创新药板块代表性风向指标,主要有以下三大比较优势:

1、全球优选。纳指生物科技(NBI)不仅包含了美国的创新药生物科技公司,也基本垄断了全球的生物科技龙头,而标普生科指数选股范畴仅局限于在美国注册的上市公司,故纳指生物科技指数选股范畴更广。

2、“大小”兼顾。纳指生物科技指数采用市值加权,前十大权重股合计占比达56.76%,均为大家耳熟能详的行业“领头羊”,享受大市值生科龙头“强者恒强”优势,同时,指数成份股多达225只,因此也兼顾中小市值“黑马”弹性。(来源NASDAQ,截至2023.12.29)

3、风险收益特征更优。纳指生物科技指数夏普比率高达0.14,是标普生科指数的1.3倍,这意味着在承担相同单位风险的情况下,纳指生物科技指数的收益特征明显更优。

数据来源:Wind,2000.12.29-2023.12.15

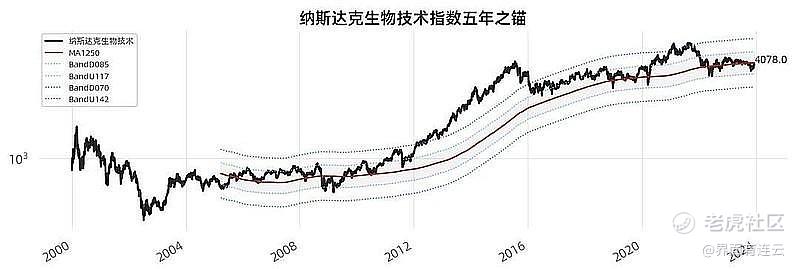

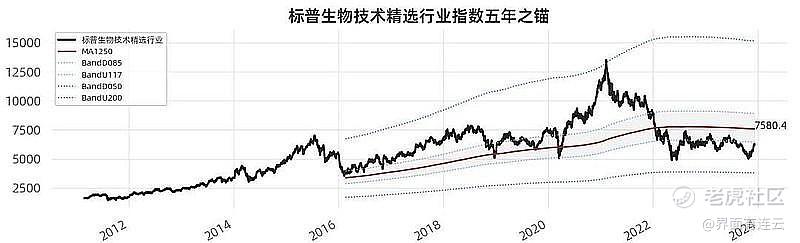

EarlETF也从“五年之锚”的维度来对比了纳指生物科技和标普生物科技,相比而言,纳指生物科技走势规整,中长期向上曲度斜率更高。

数据来源:Wind

公开资料显示,纳指生物科技ETF(513290)是国内唯一布局全球创新药龙头的ETF,也是创新药的行情风向标。纳指生物科技ETF(513290)跟踪复制纳斯达克生物科技指数(NBI),是布局全球前沿创新药的高效工具。

医药是人类永恒刚需,全球医药创新不断,而创新药皇冠上的明珠,更是汇集了全球创新药龙头的纳指生物科技。习惯场外申赎或没有证券账户的投资者,可关注纳指生物科技ETF联接基金(A:017894;C:017895)。此外,如果资金体量大、在一级市场有申赎需求,纳指生物科技ETF(513290)一级市场最小申赎单位已经从100万份降低到了50万份,门槛大大降低。

风险提示:基金有风险,投资需谨慎。文中个股仅作为指数成份股客观展示,不代表任何投资建议。投资人应当阅读《基金合同》等法律文件,了解基金的风险收益特征。美国50ETF(159577)、纳指生物科技ETF(513290)属于中等风险等级(R3)产品,适合经客户风险等级测评后结果为平衡型(C3)及以上的投资者。标的指数并不能完全代表整个股票市场。标的指数成份股的平均回报率与整个股票市场的平均回报率可能存在偏离。以上产品投资于境外证券市场,基金净值会因为所投资证券市场波动等因素产生波动。境外投资产品风险包括市场风险、汇率风险等。本文出现信息只作为参考,投资人须对任何自主决定的投资行为负责。本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议。

以上内容与数据,与界面有连云频道立场无关,不构成投资建议。据此操作,风险自担。

精彩评论