$Unity Software Inc.(U)$ 在2月26日盘后公布Q4财报,大跌19%。

自去年Q3管理层对于“付费政策修改”的“不当言论”之后,公司的管理问题也显示出一些后果,同时不断的裁员、业务的调整(缩减亏损业务)也给公司带来了很大的不确定性。公司预计Q1末完成重组,并对Q1的业绩预期

最受关注的Vision Pro和AI相关的业务,目前还没有办法给公司带来收益,至少要等到今年Q3市场初具规模之后,才能更有方向。

本次财报要点:

整体而言不及预期。调整过的营收在剔除Wētā FX收购的0.99亿美元收入后,实际营收5.10亿美元,同比-2%,低于市场预期的5.61亿美元。这也说明目前阶段的变动使得公司经营效率并不高。

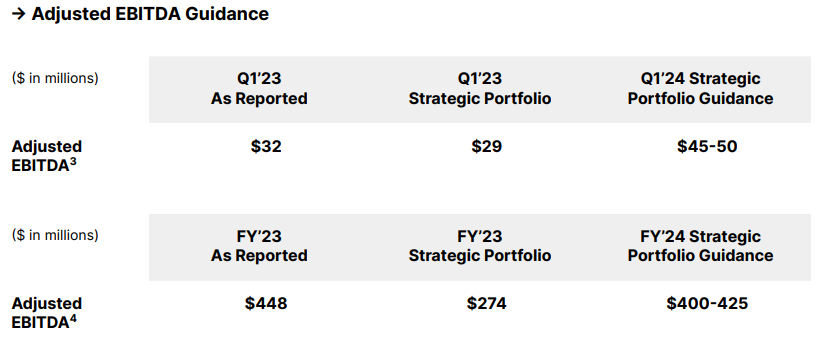

利润端虽亏损,但整体有提升。GAAP下的EPS为0.66美元,亏损大于市场预期下限的0.45美元。净亏损2.54亿美元,略好于去年同期净亏损2.88亿美元。调整后EBITDA0.84亿美元、对应利润率16%,比去年的5%有所提升。

业务板块方面,最稳定的Create Solutions业务收入同比增加47%至2.90亿美元。在现有的留存率(Net Dollar Retention)下可以保障持续的SaaS收入。而更有潜力的Grow业务因为广告收入占比提高,也能更好支持公司的利润率。除了中国外,核心定购量同比增长了18%。4Q23行业用户占核心的用户23%(去年同期19%)。

大规模裁员、长期的管理层不稳定增加了公司的不确定性。前任CEO以收购为主要方式,增加了不少冗余资产,同时降低了人员效率。而现任CEO则是从大股东的角度考虑,以业务协同效应出发,减少了亏损业务,裁员了近25%,停止了专业美术工具独立开发、也退出Luna业务,对业务稳定性造成一定影响。

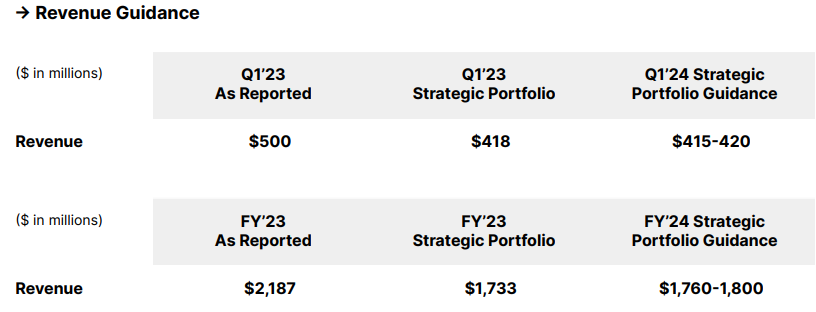

从游戏行业关注的指标之一——从递延收入来看,Q4长期递延收入减少90%,体现了此前付费调整的合同变化,也同样影响到了未来收入潜力。指引方面,公司预计24Q1营收将在4.15亿至4.20亿美元之间,低于市场预期的5.36亿美元。全年营收预计在17.6亿美元至18亿美元之间,低于市场预期的23.2亿美元。当然,管理层这个指引是Strategic Portfolio Guidance,包含了引擎、云以及广告等核心业务,不包括退出的Luna等业务,因此不太有可比性。

精彩评论