近期科技圈的两大重头戏,除了OpenAI的Sora所带来的关于世界模型的讨论,还有一件就是英伟达(NVDA.O)的最新季报。

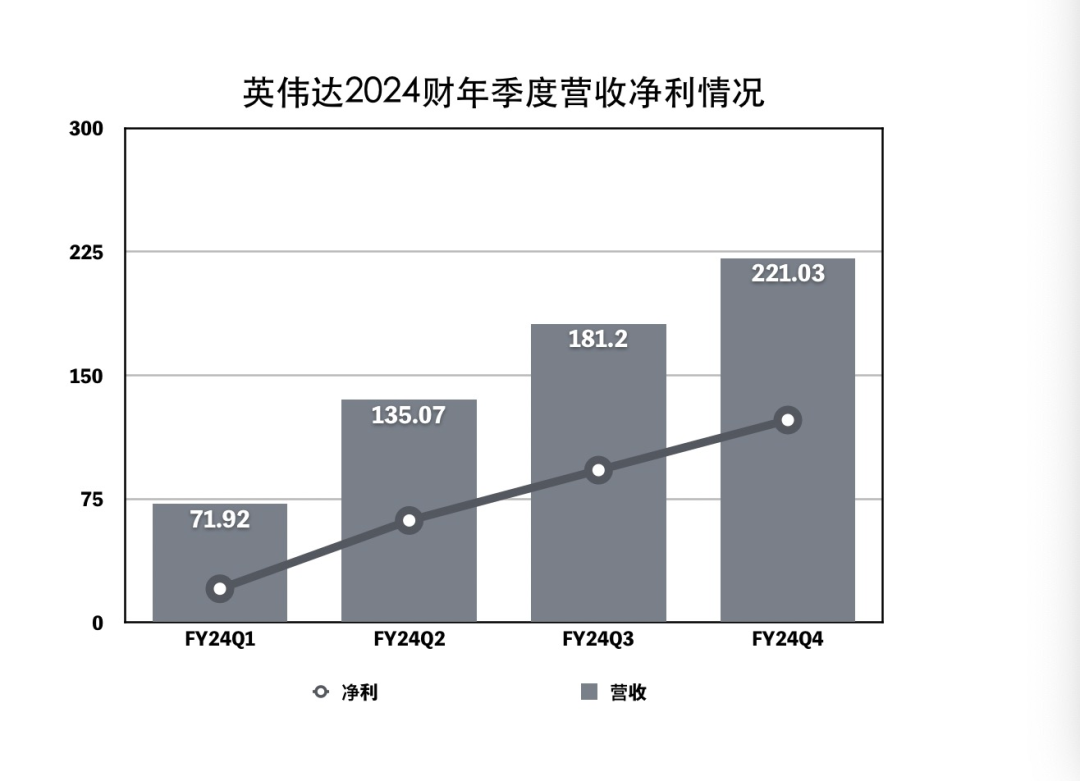

北京时间2月22日凌晨,英伟达公布了其截至今年1月28日的2024财年第四季度财报,该季度英伟达221亿美元,同比增长 265%,环比增长 22%。市场预期为204.1亿美元;利润方面,净利润为123亿美元,同比增长了765%,按美国通用会计准则下,本季度毛利率达76%,市场预期75%。

对于英伟达业绩再度超预期的表现,也在市场的意料之中,投资者们将关注的重点更多放在英伟达的未来。毕竟在AI浪潮下英伟达强势的增长与盈利水平已说明一切。强劲的营收数据外,更多的人关注的两个核心问题:英伟达的增长还能持续多久?以及它凭什么可以继续增长?

两个大问题被囊括进更具体的细节,比如H100等高性能GPU的出货量情况、下一代GPU产品B100规划以及CEO黄仁勋对当前竞争格局的研判,这之中也包括了备受关注的中国市场表现。

游戏业务和数据中心业务,前者是英伟达起家的传统业务,后者则是AI浪潮下为英伟达贡献利润的成长性业务,二者共同构成了英伟达的基本盘。

上一季度,游戏业务和数据中心业务占总营收比重接近96%,本季度这一比例维持一致。

但游戏业务「降」,数据中心「升」,是英伟达基本盘变化的主线。

2020年,英伟达数据中心业务的比重已和游戏业务相当,黄仁勋也多次表示:“ 我们想成为一家数据中心企业,数据中心正在占据我们业务越来越重要的地位。”

在GPU领域,英伟达的领域目前无人撼动。据机构Jon Peddie Research对GPU市场的数据跟踪,2022年英伟达全年PC GPU 出货量高达3034 万块,是AMD的近4.5 倍。截至2023年第三季度,英伟达的GPU出货量也占整个市场的87%。

数据中心业务的「供不应求」也拉动英伟达盈利能力继续提升。英伟达本季度的净利润同比增长7倍,毛利率再创历史高点,达到了76%。

另一边的游戏业务也呈现持续回暖的趋势。本季度英伟达游戏业务实现营收28.65亿美元,同比增长56.5%,收入占比从上季度的15.8%下滑至13%。

业内人士提到,英伟达的游戏业务基本保持2-3年一次的迭代频率,波动不大。游戏业务的回暖一方面源自PC行业整体回暖。据机构 Canalys 最新报告,2023 年第四季度,全球个人电脑(PC)市场出货量同比增长 3%,结束了连续七个季度的同比下滑。另一方面,AI为游戏显卡等场景带来的可能性,算力需求也一定程度上推动了 GPU 产品升级需求。

另外,被英伟达视为第二增长曲线的汽车业务,投入近十年,但目前营收贡献有限。本季度英伟达汽车业务实现营收2.81亿美元,同比下滑4.4%,营收占比不到2%。

从游戏到数据中心,稳健的基本盘走势,既彰显了英伟达的AI技术信仰,但这在财报中也显示出不少的挑战。

如上文所说,投资者对英伟达财报看中的并非是现在,还有未来,因此在本季财报中,市场更关心的问题主要集中在两个方面:

一是地缘政治影响下,中国市场无疑是英伟达的重镇,但在出口管制影响下,英伟达如何应对中国市场的变化?

二是面临巨头的围剿,无论是芯片巨头AMD、英特尔,还是Tenstorrent、Cerebras 等 AI 芯片初创企业,还有包括亚马逊、谷歌、 微软开始逐步发布或已落地自研芯片的云服务商们。英伟达将如何在激烈的竞争中,持续保持增长?

美国芯片禁令的阴影下,英伟达在过去一年的日子并不好过。上季度财报电话会上,面对分析师直接的提问,英伟达管理层的态度一度较为悲观,一度表示「中国市场的可见度比较差」。

本季财报分析会上,英伟达高管表示,第四财季中国在公司数据中心收入中下降至个位数的百分比,预计下一财季将保持在类似的范围内。

中国市场对英伟达的重要意义不言而喻,英伟达管理层曾透露,过去几个季度中国市场英伟达数据中心业务收入的四分之一。上季度,英伟达首席财务官科莱特·克雷斯也证实了正在为中国市场开发「合规芯片」——HGXH20、L20PCle和L2PCle系列的消息。其中,H20是英伟达三款定制GPU中功能最强大的一款。

本季财报电话会议上,英伟达向投资者确认了这一消息,已经向中国地区运送替代产品。本月初,多位经销商也表示,H20终端产品已开始接受预订。黄仁勋同时表示,将在遵守出口限制的前提下,“尽全力加入中国市场的竞争并获胜”。

只不过,这竞争的结果即便是获胜,恐怕也只能是「惨胜」。

相较于H100这样供不应求的明星产品,H20的利润表现显然要远远低于前者。

从规格方面来看,H20的算力水平虽然仅有H100的15%,但在显存物料配置和die size上,则均与后者相同 。而这部分正是GPU单卡成本中最高的一项,以H100 GPU单卡为例,其显存物料成本中的HBM颗粒成本,占比高达55%-60%。这也意味着,在成本无法有效下降的当下,H20几乎是在「赔钱保市场」。

英伟达员工的观点也证实了这一项,据此前36氪对英伟达员工的采访:“老黄非常想保住中国市场,每生产一块H20,就意味着少生产一块H100。”

在「价」上,据外媒2月初的报道,H20单张售价为约11万人民币,在价格上略低于升腾910B。而在「量」上,产能不足也成为了制约英伟达的关键因素,尽管根据瑞银的报告,英伟达已经大幅缩短了AI GPU的交货周期,从2023年底的8~11个月缩短到了现在的3-4个月,但由于台积电所提供的产能有限,英伟达还是要持续面临相当长一段时间的「保大保小」问题。

至于具体是生产高价且供不应求的H100,还是低价且被客户「挑挑拣拣」的H20,黄仁勋的态度似乎已经在不经意间表露出了某种倾向性——部分接近英伟达的人士就表示:“产能有限,肯定是生产最赚钱的产品”,无独有偶,黄仁勋在此前的采访中也表示,尽管总体供应状况正在改善,但仍面临短缺,预计会持续一整年。

在这基础上,英伟达面临的外部挑战也是严峻的。

据《华尔街日报》报道,2023年11月以来,阿里、腾讯等大厂一直在测试英伟达降级版本芯片,但为了降低成本和风险,有知情人士表示,头部大厂们一方面将芯片订单交给版图公司,另一方面则是采取自研。

回到竞争格局下,「挑战英伟达」成了科技巨头们一致的动作。英伟达数据中心业务超半成收入来自云服务商。其中英伟达最大的客户之一,微软也正在加速自研芯片的计划。去年11月,微软发布了用于云端训练和推理的AI芯片Azure Maia 100。而据外媒最新报道,微软正在开发一款新的网卡,以提高Maia AI 服务器芯片的性能,进一步减少对英伟达的依赖。

不过英伟达也没闲着。去年至今,英伟达在对外投资上展现出激进态度,典型案例有谷歌旗下的AI初创公司Cohere、聚焦人工智能模型开发的Adept以及规模更大、成立时间更早的独角兽Databricks。

不过,英伟达依旧信心满满。管理层延续过往传统,对2025财年第一季度给出了超预期的指引,英伟达预计Q1收入240亿美元,同比增长234%,再超市场预期的218亿美元。

黄仁勋表示,加速运算和生成式人工智能已经达到了引爆点,全球各地的企业、产业和国家需求都在激增。毫无疑问,英伟达的业绩表现是当前AI浪潮的缩影,而对投资者而言,投资英伟达也成了一场关于「预期管理」的游戏。毕竟,一旦英伟达增长明显放缓,位于最高处的巨头所对应的风险也比想象中要多得多。 $英伟达(NVDA)$

来源:微信公众号 硅基研究室

精彩评论