面对1月以来的市场震荡,无论是港股的朋友还是A股的朋友在近期都饱受市场行情摧残。1月正如预料那般并未迎来所谓的“开年行情”,而是以一种更为悲观的姿态下行,以至于市场中鲜有“持股过节”的声音。

时至2月初,本周的反弹让所有投资者都感觉底部已经临近了,但想必也有不少人依旧对是否触底抱有疑虑。笔者自然也无法预测底部到来的时间,但相应地,一些或能揭露反转时机的数据信号,笔者希望在本文中尽可能地指出,让投资者用于参考。

从某种层面上来说,本文更像是一碗反转行情下的鸡汤,鼓励一下深套的投资者以平和的心态度过春节,对节后的市场能够有所为,有所期待。本文观点多为个人主观,若有偏颇还望海涵。

01

悲观预期得到释放,市场反转要素逐渐充裕

从环境来看,2024年的开年是和2023年是有些相反的。在去年的当前时间点,国内因为疫情防控政策的变更而对市场充满信心,对经济数据的好转抱有盲目的信心,而事实上的数据预期偏差使得市场一直处于“不及预期”的状态。而在当前时间点,国内常见的观点便是“基本面不确定性高”,对增长抱有疑虑,因而风险偏好偏低,也因此才会导致1月的弱势走势。

正因为处于一个预期偏低的环境,市场实际上的数据可能是好于预期的。1月市场的超预期下跌大多来自微观流动性的冲击和风险偏好的下行,而上述情况在1月末-2月期间已经逐渐迎来了改善,而这些改善信号便有可能是日后反弹的基石。

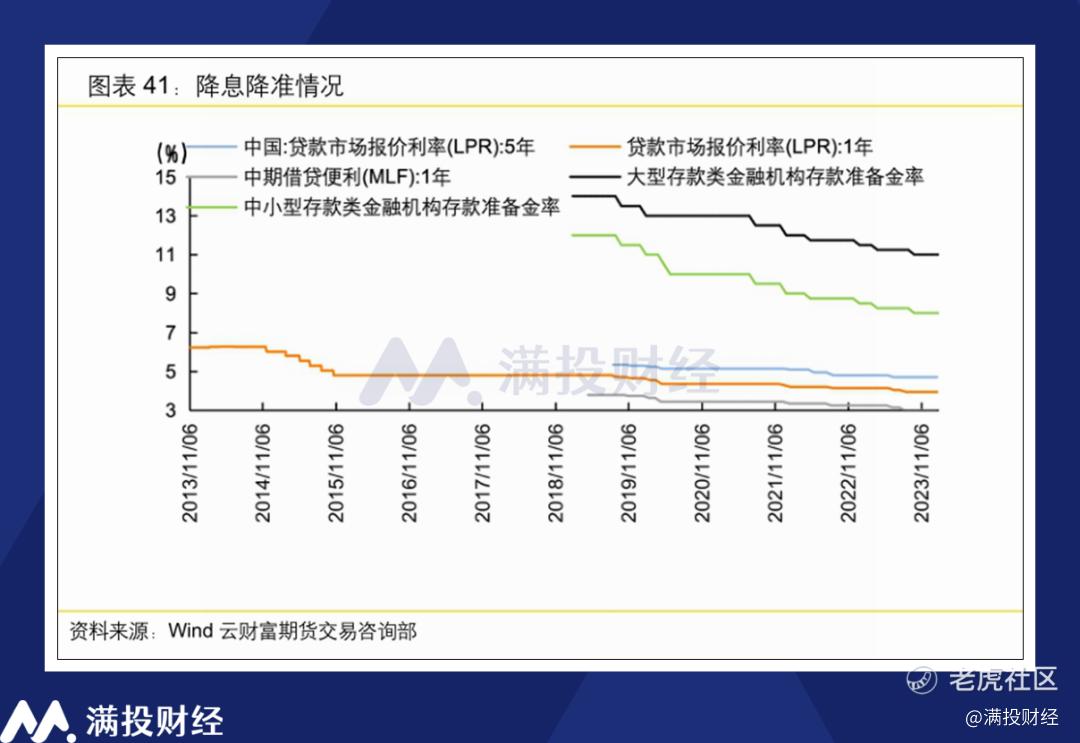

就流动性而言,国内的货币政策使流动性进入了一个宽松时期。2023年以来,央行累计降准0.5pct,并于2024年2月5日再降准0.5%,市场释放的流动性约为1万亿元。同时在1月末,央行通过逆回购累计向市场净投放了9670亿元,维护流动性的意图是非常明显的。尽管面对春节取现需求和1月下旬的缴税高峰期,其资金压力还是明确地反映到了国内市场中,但这种压力大概率是不会持续到节后的。

另一方面,2024年地方政府债券净融资额创下2019年以来的新低,仅为2586.43元。在政策主导的中央举债,地方化债的背景下,地方政府的融资需求对货币需求量的扰动明显减弱,低发行,高偿还将是未来一段时间的地方政府债的主要特征。

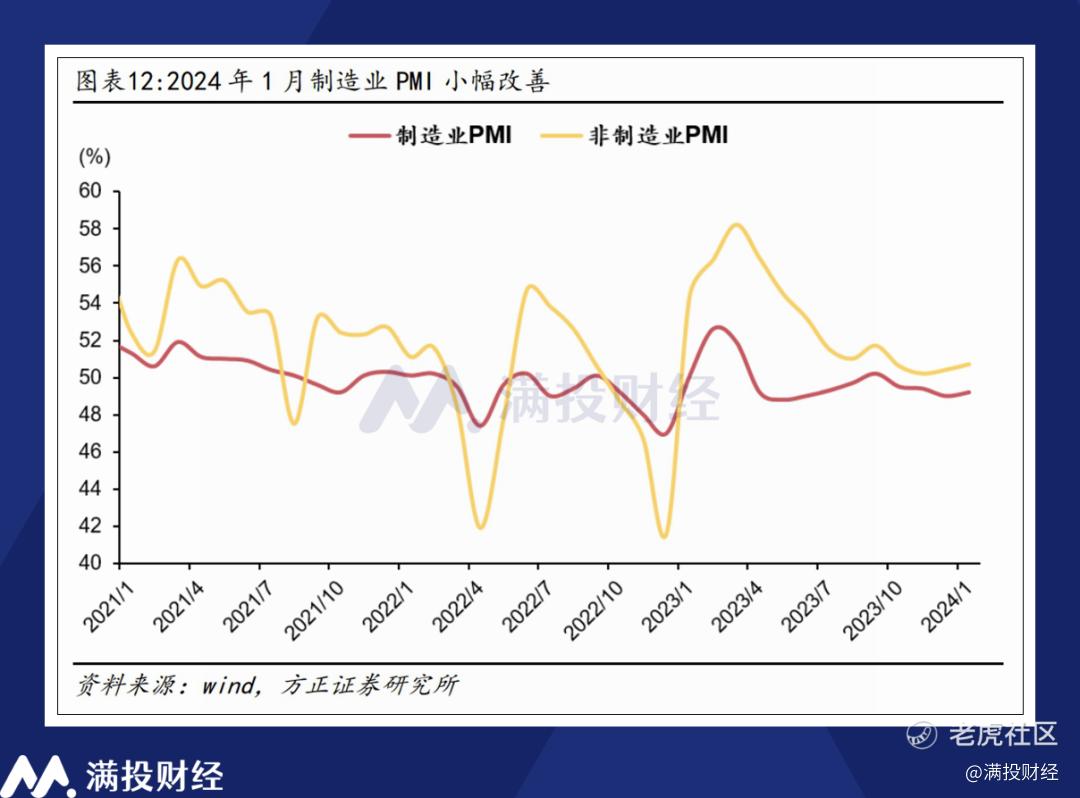

从12月-1月的经济数据来看,2023年的各项政策在12月-1月份初显成效,但经济动能整体依旧处于低位。2023年四季度中国经济同比增速回升至5.2%。2024年1月我国制造业PMI指数和非制造业PMI指数环比均有所上升,综合PMI指数环比上升1.2个百分点,表明从政策到经济的传导逐渐兑现。

另一方面,2月8日公布了2024年1月的CPI数据。受去年高基数影响,1月CPI同比去年下降0.8%,但环比12月上升0.3%,连续两个月实现正向增长,其中食品价格下降是导致CPI同比下行的主要原因。而PPI由于进入工业淡季,读数同比下降2.5%,环比下降0.2%,降幅均实现收窄,主要下行原因为煤炭/石油加工业的价格下行所致。

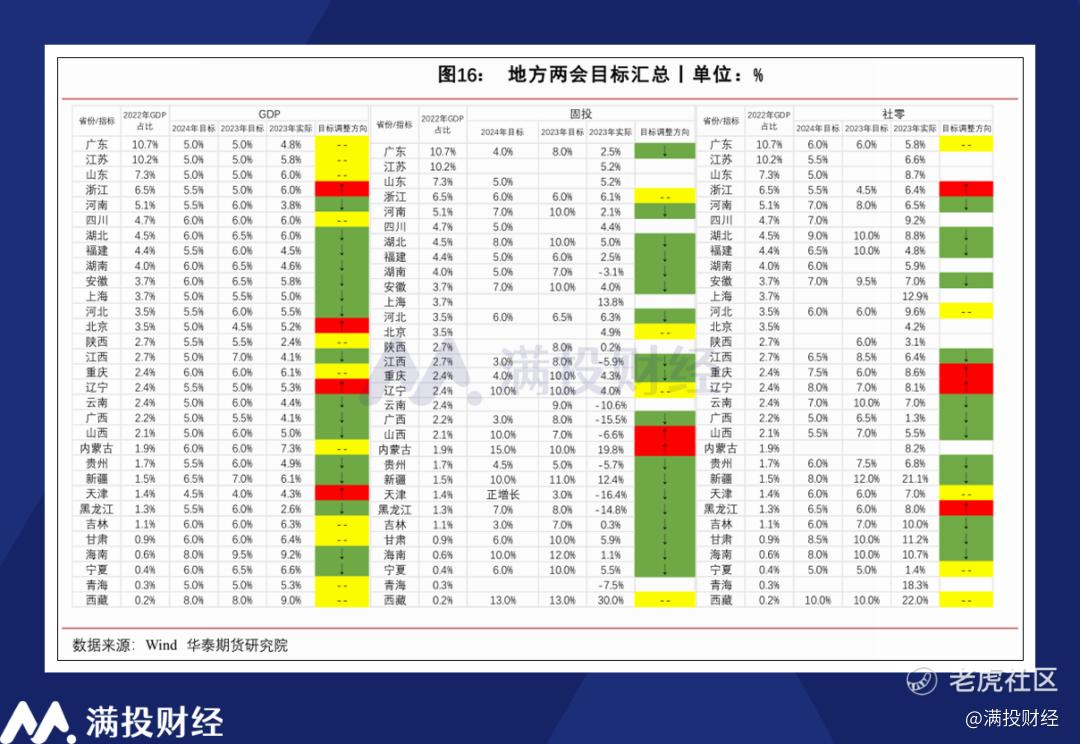

经济目标方面,随着1月末地方两会的召开完毕,地方化债和稳增长的压力成为各省市的重点任务。2024年,31省市加权平均GDP目标增速为5.4%,较2023年可比口径下调0.2个百分点,但高于2023年全国GDP实际增速增长0.2个百分点,这意味着2024年全年的经济目标有望维持在5%上方,实际能够获得怎样的经济增速,还得看今年的经济复苏如何进行。

而随着近期汇金公司宣布的增持举措,证监会接连出台的强力扶持大盘的措施,所谓的“强力政策”正在逐步落实,单就A股而言,当前最容易引发波动率上行的核心便是涉及融资、股权质押的强制平仓风险。而港股则会因为股市带来的强制平仓卖盘而积累恐慌情绪,最后引发连锁的负面反馈。而随着日前证监会的响应,两融资金、质押股爆仓的风险下降,对稳定两地市场信心有着明显的正面作用。

总结来看,尽管当前依旧存在较多基本面上的不确定性,但相信负面预期已经在1月的股票市场中得到了充分的释放和应对,尽管当前仍未能够直言市场已触及底部,但笔者认为在新的多/空信号出来前,市场起码不会再进入到过度恐慌,非理性下跌的环境中,而后续的市场走势,则依旧需要来自经济端/政策端的“实物”来支撑。

02

乐观远眺,后续应该关注什么数据?

如前文所言,A股与港股或许已经从市场情绪的冰点中脱离出来,A股市场拥有更近的政策距离,其市场的恢复或许会更明显,更敏感一些。而港股由于受制于海外市场的预期,降息不及预期的情况或许会使港股的走势受到影响,但无论方向如何行进,两个市场都需要国内政策和基本面作为支撑。从当前时间点向后观望,笔者认为值得关注的方向有三,由近到远分别为春节消费数据、2月地产/经济数据、3月的政府工作报告&财报季。

春节假期的消费数据验证的是国内的消费韧性。实际上从目前的春运热度来看,已经是好于2019年、2021年同期的表现了。而春节期间的消费数据或能进一步验证国内的消费能力和恢复程度,横向对比国庆、元旦假期的表现,或能够对国内消费行业的1季度业绩起到显著的提振效果。具体而言,可细分至春节旅游出行、春节电影票房、社会消费数据等。

2月的经济数据/地产数据验证的是2023年以来各项扶持政策的效果。尽管由于房地产&政府去杠杆的工作,笔者对这项的数据并不算乐观,但考虑到近期有关地产的政策密集出台,而过往发行的政府专项债券、万亿特别国债想要落地到地方政府需要时间,而财政政策狠抓的“有效益的投资”往往或许会在2024年开年有所体现。

从多地的政府工作报告来看,地方对产业的发展重视度进一步提升。“三大工程”“东数西算”等国家级规划项目和“十四五”相关的优质项目或需加快做好项目前期准备,若上述项目能够有效带动地方的民间投资,或许能够为全年的经济复苏打下良好基础。具体而言,可以关注制造业PMI、社融数据以及地产商拿地数据,观察地产业、基建业的景气度。

而政府工作报告和2024财报季,可以说是每年惯例的重要节点。政府工作报告会给出全年的经济指引,且往往是政策密集出台,敲定全年政策主线的主要窗口期。就2024年而言,政策端的发力或是决定经济走势的关键所在。尽管从过去两年的政策指引来看,“大水漫灌”的政策可能性较低,但持续性的政策发力,着力稳增长还是可能性比较大的,包括进一步的降准降息政策,对资本市场的进一步引导改良,赤字率的进一步扩张等,都有望成为改良通胀,激发市场信心的重要节点。

财报则无需多言,尽管2023年整体经济环境复苏不及预期,但具体到行业、赛道、公司层面,想必还是有不少逆势增长、跑赢大盘的标的,而数据的补充能够为市场资本指引方向,在2024年开年行情不及预期的背景下,年报窗口期或许会成为市场上行的窗口期,但需要警惕明确业绩不佳的板块,及时避雷,而当前时间点则可以关注高股息标的,埋伏年报时点的高分红收益。

03

具体至概念/赛道,有哪些值得关注的方向?

1、产业链出海

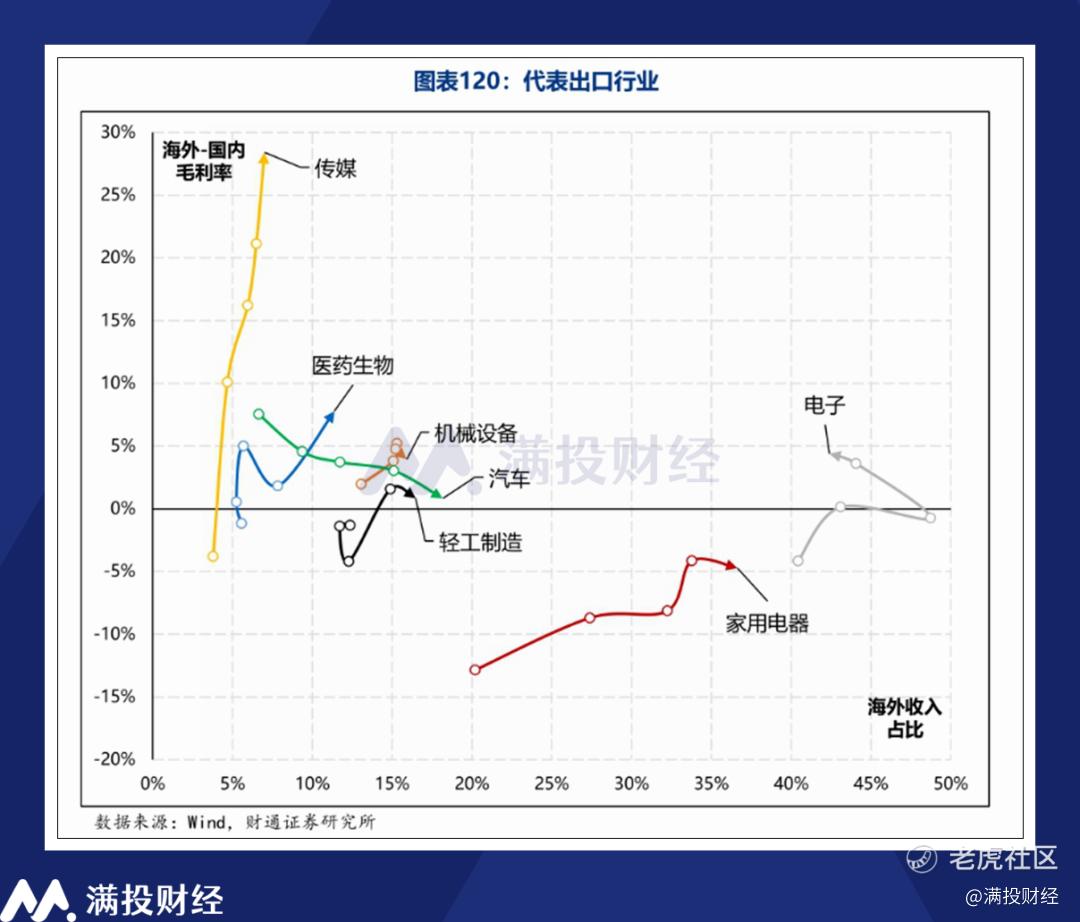

提及出海,可能不少投资者会想到前几年国内互联网企业浩浩荡荡的“应用出海”,实际上本文提到的产业链出海与前者是类似的,但范围却要更“实”一些。就笔者个人观点而言,在中国人口红利逐渐下行的背景下,内需的放缓在未来将会是常态,无论是地产或是其他消费皆是如此。想要化解过剩产能、实现产业转型,更多地将产品/服务带往海外,获取海外的收入对于中国经济进一步强大是必要的,这也是多数发达国家的必经之路。

“出海”并非指单纯的出口,而是包括在外投资建厂、在海外市场的运营扩张等一系列的产业链出海。尤其是在当前出口环境受到挑战的背景下,单纯的产品出口恐怕很难扭转有效需求不足的背景,而是需要对应到投资端,就如同手游出海强调本地化运营那样,依靠本地化运营将产业链融入当地的生产经营环节中,驱动当地的市场需求,并将利润带回国内。

诚然,产业链的出海也不可能是一蹴而就的,且难免会受到国内以及海外地缘政治的限制。因此当前时间点下,提前布局过海外建厂、能够依赖“出海”策略来化解过剩产能的,依旧是在出口领域本就占据优势的企业,包括家具家电、纺织服装、通用机械、电子等产业。当前海外需求处于库存低位的状态,而随着补库存周期的开启,相关品种的出口速率有望率先迎来改善。

2、政策利好的国资企业

笔者这里主要想提及的是日前被金管局要求“市值管理纳入业绩考核”的央企概念股。结合“国企改革”“中特估”等概念来说,央企估值问题是被反复提及的政策关注点,但明确将市值管理纳入业绩考核却是较为罕见的,对于许多低估的国资委标的而言,估值的提升成为“任务”,其性质将显著不同。无论市场主线如何,或许中字头的股票都能在未来一年中取得不错的市值表现。

3、关键行业的年度盈利改善

这其实是一个较为抽象的概念,实际上每年年报业绩期,都有不少业绩表现向好,但估值却未能落实增长的标的,因此如何定义“关键行业”就成为2024年财报季的重点。笔者这里主要想提一下在2021年以来,导致市场上涨和下行的两个行业,即新能源与地产行业。

2021年的市场行情源于新能源赛道(对应高端制造)的走强,终结于新能源的逻辑弱化和地产行业的暴雷,也可以说2023年经历的熊市中,估值下行的主力便是这两个行业的利空。若这两项利空要素能够在未来迎来反转缓和,对市场的信心提振将会较为显著。

回顾2023年来看,无论是煤炭还是中特估概念,在年中均有较强的阶段性行情表现,但无论是A股还是港股,这两个板块对其他行业的情绪和估值带动都比较弱,而假如新能源、房地产,或是类似医药、航空这些板块的表现反转,让市场主要的利空逻辑缓和,市场或许才能迎来真正的触底上行,而上述行业也能从“市场主线”的地位中脱身而出。

04

写在最后

本文自周二开始起笔,市场反弹却比笔者的笔要快,不得不说也是一件美事。

需要重申的是,文章的内容大多为笔者主观,是笔者看盘看研报看新闻得出的结论,其正确性十分值得质疑,前文提到的行业也是笔者的个人观感,不构成投资指引,市场有风险,投资需谨慎。

最后祝大家春节快乐。

精彩评论