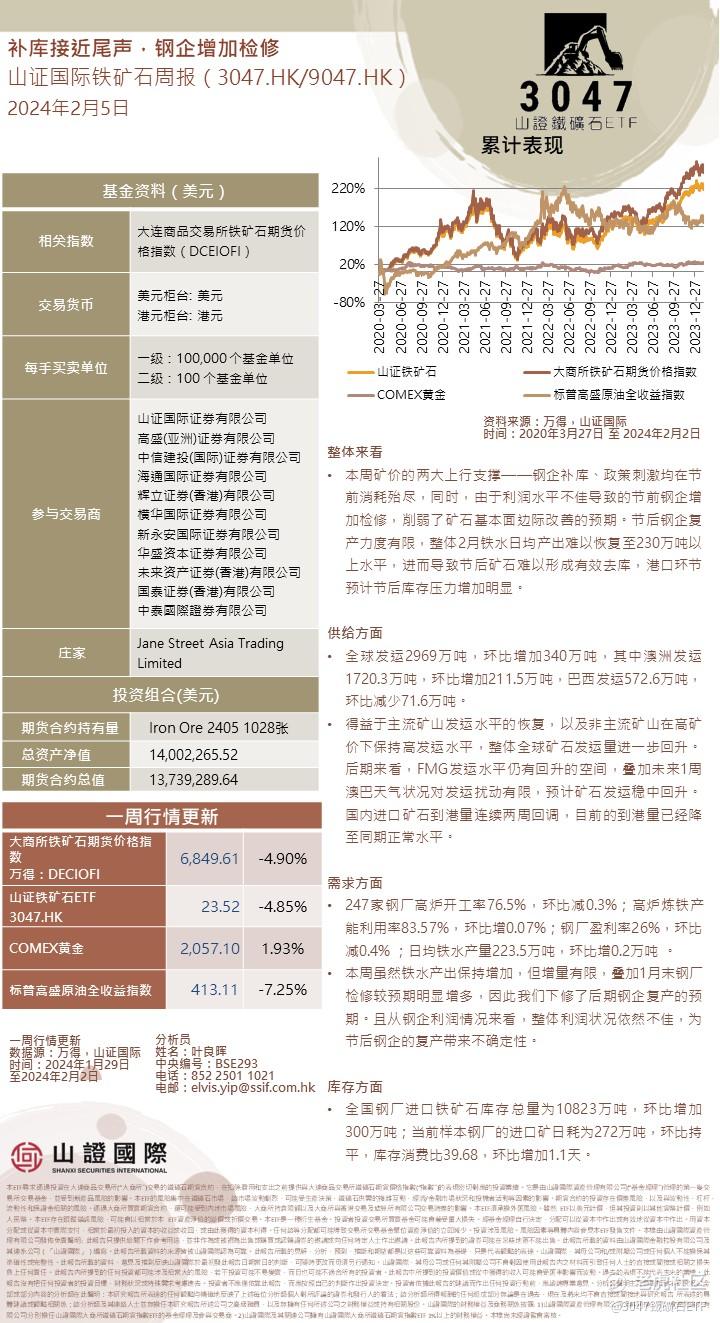

整体来看

• 本周矿价的两大上行支撑——钢企补库、政策刺激均在节前消耗殆尽,同时,由于利润水平不佳导致的节前钢企增加检修,削弱了矿石基本面边际改善的预期。节后钢企复产力度有限,整体2月铁水日均产出难以恢复至230万吨以上水平,进而导致节后矿石难以形成有效去库,港口环节预计节后库存压力增加明显。

供给方面

• 全球发运2969万吨,环比增加340万吨,其中澳洲发运1720.3万吨,环比增加211.5万吨,巴西发运572.6万吨,环比减少71.6万吨。

• 得益于主流矿山发运水平的恢复,以及非主流矿山在高矿价下保持高发运水平,整体全球矿石发运量进一步回升。后期来看,FMG发运水平仍有回升的空间,叠加未来1周澳巴天气状况对发运扰动有限,预计矿石发运稳中回升。国内进口矿石到港量连续两周回调,目前的到港量已经降至同期正常水平。

需求方面

• 247家钢厂高炉开工率76.5%,环比减0.3%;高炉炼铁产能利用率83.57%,环比增0.07%;钢厂盈利率26%,环比减0.4% ;日均铁水产量223.5万吨,环比增0.2万吨 。

• 本周虽然铁水产出保持增加,但增量有限,叠加1月末钢厂检修较预期明显增多,因此我们下修了后期钢企复产的预期。且从钢企利润情况来看,整体利润状况依然不佳,为节后钢企的复产带来不确定性。

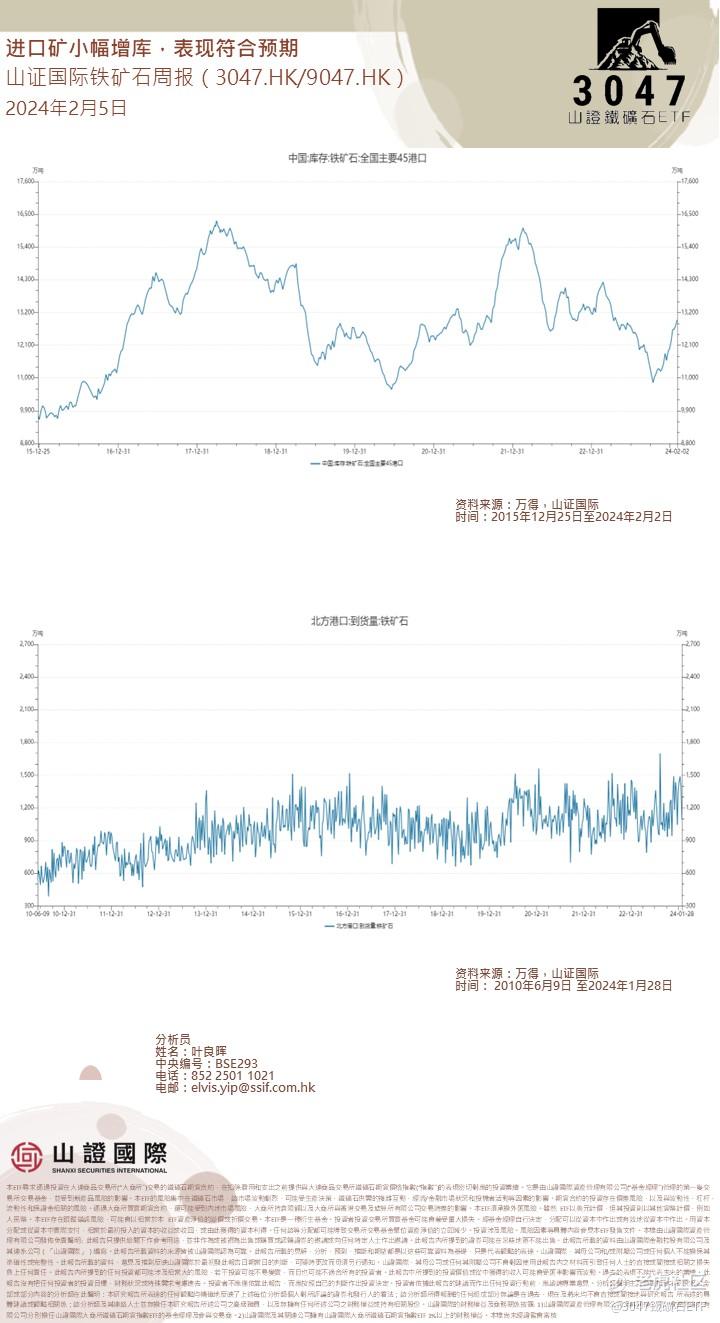

库存方面

• 全国钢厂进口铁矿石库存总量为10823万吨,环比增加300万吨;当前样本钢厂的进口矿日耗为272万吨,环比持平,库存消费比39.68,环比增加1.1天。

本周A股周报:

1、ETF、北上中资仍是市场的主要边际力量,但幅度边际有所放缓。相应地,北上配置/交易盘均有所回流。

2、两融大幅净卖出A股,且两融活跃度明显回落至2023年以来的次低点。

3、市场各类投资者整体的买入共识度回落至历史低位,而卖出共识度则升至历史高位。这意味着阶段而言,市场仍缺乏向上的合力,而北上中资与ETF(主要是沪深300相关)净流入的方向依然相对表现更好。

$沪深300ETF(510300)$ $贵州茅台(600519)$

全球资金市场周报:

七只大型科网成分股”Magnificent 7”中的六只科技股已公布第四季度业绩,除特斯拉外,所有股票均超出市场普遍预期的销售预期。“Mag 7”的优异表现一直持续至今,该集团年初至今的回报率为 8%,而标准普尔 493 指数的回报率为 3%。

投资者经常问我们,鉴于该指数其余指数的交易率为 18 倍,该集团 30 倍的市盈率是否可持续。溢价估值反映了投资者的预期,“Mag 7”的3年复合年增长率将达到 12%,而标准普尔 493 指数的复合年增长率为 3%。

正如互联网泡沫所示,持续的优异表现需要股票超过共识设定的高标准。尽管增长预期很高,但如果预期得以实现且估值保持不变,该集团将跑赢大盘。

精彩评论