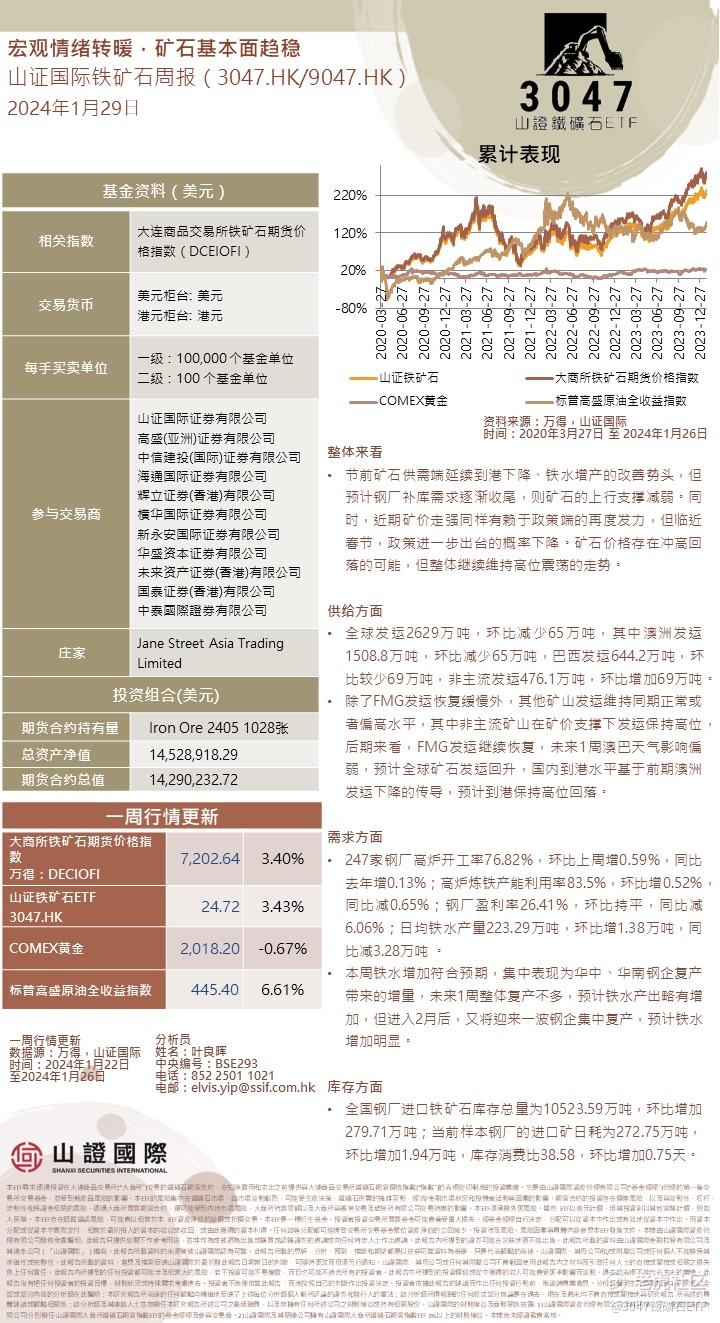

整体来看

• 节前矿石供需端延续到港下降、铁水增产的改善势头,但预计钢厂补库需求逐渐收尾,则矿石的上行支撑减弱。同时,近期矿价走强同样有赖于政策端的再度发力,但临近春节,政策进一步出台的概率下降。矿石价格存在冲高回落的可能,但整体继续维持高位震荡的走势。 $F山证铁矿石(03047)$

供给方面

• 全球发运2629万吨,环比减少65万吨,其中澳洲发运1508.8万吨,环比减少65万吨,巴西发运644.2万吨,环比较少69万吨,非主流发运476.1万吨,环比增加69万吨。

• 除了FMG发运恢复缓慢外,其他矿山发运维持同期正常或者偏高水平,其中非主流矿山在矿价支撑下发运保持高位,后期来看,FMG发运继续恢复,未来1周澳巴天气影响偏弱,预计全球矿石发运回升,国内到港水平基于前期澳洲发运下降的传导,预计到港保持高位回落。

需求方面

• 247家钢厂高炉开工率76.82%,环比上周增0.59%,同比去年增0.13%;高炉炼铁产能利用率83.5%,环比增0.52%,同比减0.65%;钢厂盈利率26.41%,环比持平,同比减6.06%;日均铁水产量223.29万吨,环比增1.38万吨,同比减3.28万吨 。

• 本周铁水增加符合预期,集中表现为华中、华南钢企复产带来的增量,未来1周整体复产不多,预计铁水产出略有增加,但进入2月后,又将迎来一波钢企集中复产,预计铁水增加明显。

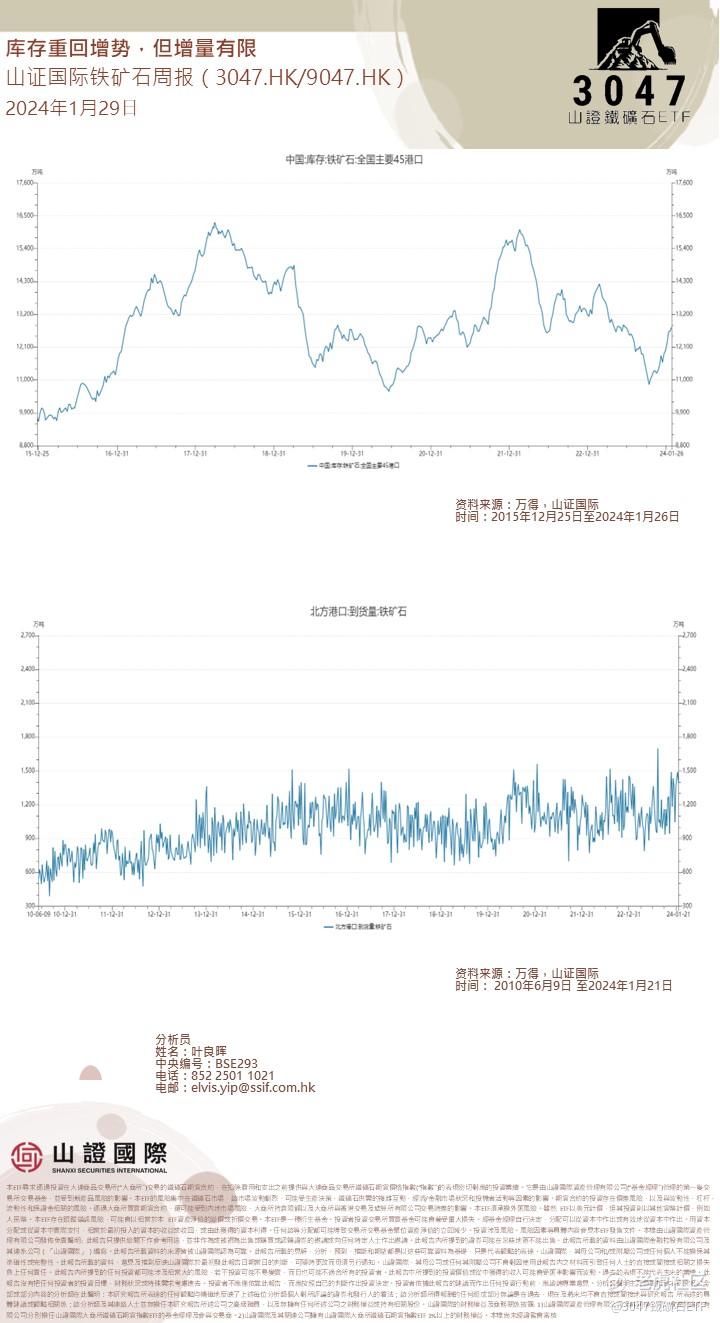

库存方面

• 全国钢厂进口铁矿石库存总量为10523.59万吨,环比增加279.71万吨;当前样本钢厂的进口矿日耗为272.75万吨,环比增加1.94万吨,库存消费比38.58,环比增加0.75天。

本周A股周报:

2月是TMT胜率最高的月份。随着1月底年报预披露季即将告一段落,市场将迎来2个月左右的业绩真空期,同时2月份也正是历年TMT胜率最高的阶段,届时TMT有望重新跑赢市场。

TMT仍具景气优势。在一季度这个展望新一年盈利增速的重要阶段,TMT板块、尤其是TMT板块中今年盈利增速及边际变化具备优势的行业值得重点关注。

海外AI巨头纷创新高,有望对A股AI产业链形成映射。后续全球产业链催化事件不断涌现,将对TMT板块形成持续拉动。

TMT拥挤度已在低位。从交易拥挤度的角度看,当前TMT板块拥挤度也已处在低位,后续在市场修复阶段预计具备更高的弹性。

2月TMT或再启航,左侧布局“五朵金花”:光模块、消费电子、游戏、光学元件、半导体。

“中字头”作为红利低波方向的延申,后续可关注当前交易尚未拥挤、估值仍在低位的当前水泥、保险、运营商、建筑和钢铁等。

$东方财富(300059)$ $海康威视(002415)$ $北方华创(002371)$

全球资金市场周报:

强劲的 2023 年第四季度 GDP 报告为美国 GDP 令人印象深刻的 3.1%(第四季度/第四季度)增长奠定了基础。分析师更新了我们 2024 年的预测,以反映近期的增长势头和金融状况的变化,以及我们对消费者支出、商业投资、住房和库存周期的最新看法。我们将 2024 年第一季度 GDP 增长跟踪预测调整为 2.8%,部分反映了 2023 年第四季度消费者支出的上升轨迹,并将 2024 年第四季度/第四季度 GDP 增长预测上调 0.3 个百分点至 2.4%,远高于 2023 年第四季度1.0%的普遍预测。

精彩评论