市场概况

上周标准普尔 500 指数和纳斯达克指数创下历史新高。

今日 ASX 200 指数收盘上涨+0.8%,至 7476.6 点。

个股要闻

A1M(-0.9%)

A1M 公布了强劲的季度业绩,Eloise 铜矿铜产量达到创纪录的 3,402 吨,AISC 为 4.94 澳元/磅铜(约 3.26 美元/磅)。Deeps 地下洞穴本季度的生产力很高,确保了 Eloise 磨机的高矿石可用性,该磨机实现了 180kt 的吞吐量。预计Lens 6领域将支持未来一段时期的稳定生产。铜销量为 3,705 吨,收入为 $46.4M,运营现金流为 $16.9M。继续进行 Jericho 开发和 Eloise 选矿厂扩建的钻探和研究工作,以实现每年 20ktpa 的铜产量。选项研究已开始优化工厂扩建,同时通过利用现有设备和基础设施最大限度地减少资本支出, 该项目将于本季度完成。Jericho 开发审批仍在继续。继续Eloise地区和Pyramid金矿项目的勘探。

ANG(+14.29%)

ANG 升级了 1H24 指引:收入为 $138-144M (先前指引为 $120-140M ),基本 NPAT $12-14M (先前为 $10-12M ),18% 的 NPAT 上调是由收入增长和营业利润率持续改善推动的。ANG 预计积极势头将持续到下半年。

APX(-40.22%)

Appen 失去了与谷歌的一份重要合同,该合同在 2023 财年为APX带来了 8280 万美元(1.26 亿澳元)的收入,毛利率为 26%。

BOT(-2.86%)

Botanix 重新提交的 Sofdra 新药申请 (NDA) 已被 FDA 接受,FDA 还确认重新提交 Sofdra NDA 属于 2 级响应,因此批准目标仍为 2024 年 6 月下旬。在重新提交 Sofdra NDA 后,该公司最近几周一直在加强商业发布准备活动,并重点关注与美国保险公司就产品的合同和定价进行接触,以及准备以患者和医生为中心的发布 营销和销售材料,测试远程医疗和供应链要素,并最终确定销售策略。

BRE(-2.14%)

已签署收购 Sulista 稀土项目的协议,该项目具有超高品位稀土、铌和钪 (REE-Nb-Sc) 硬岩矿化的巨大潜力。BRE 还向西部和北部申请了约 2,640 平方公里的高前景稀土许可证,以增加目前 1,410 平方公里的勘探许可证面积。Sulista 稀土项目位于 BRE 的 Monte Alto 项目西南 80 公里处,包括历史钻探结果、硬岩表面露头和芯石的广泛数据库。针对 REE-Nb-Sc 矿化的 Monte Alto 第一期金刚石钻探的勘探结果预计将在未来几周内获得。

BTR(+3.75%)

已收到Link Zone 42 孔、+2,800m 的RC钻探的部分结果,最佳结果包括:1m @ 54.77g/t Au from 10m (MGPRC049);7m @ 3.09g/t Au from 84m (MGPRC050);2m @ 4.46g/t Au from 6m (MGPRC059);3m @ 2.96g/t Au from 31m (MGPRC053);3m @ 2.32g/t Au from 0m (MGPRC040)。Link 区的浅层金矿成果继续表明,在 Brightstar 的 Menzies 和 Laverton 金矿项目设想的更大规模开发之前,中等规模的采矿作业有可能产生营运资金,有机地资助勘探和开发活动。在Link Zone完成的另外 15 个洞和在Aspacia矿床完成的 29 个洞的化验仍未完成,将在收到结果后报告。Brightstar 已开始与潜在的采矿合资伙伴进行早期讨论,并正在独立推进许可和批准以支持生产活动。

FBM(+4.84%)

内华达锂项目 (NLP) 第 3 阶段DD钻探返回的化验结果证实,高品位矿化深度显著延伸,重要结果包括:226m @ 855 ppm Li from 140m (WF23-011C) Including 66m @ 1,001 ppm Li from 216m;148m @ 795 ppm Li from 152m (WF23-009C) Including 60m @ 918 ppm Li from 191m;180m @ 818 ppm Li from 40m (WF23-015C) Including 51m @ 915 ppm Li from 53m; and– 23m @ 1,081 ppm Li from 182m. 所有第 3 阶段的 RC 孔都拦截了Siebert 地层,预计检测结果将在未来 3-4 周内返回。NLP 的首次矿产资源估算仍按计划于 2024 年第一季度进行。

FL1(-7.94%)

在Blakala矿区主要伟晶岩钻探的DD钻孔 BDFS04 至 BDFS15 收到出色的结果,包括:63.5 m intersection @ 1.45% (from 32.55 m) in hole BDFS05;39.6 m intersection @ 1.86% Li2O (from 24.1 m) in hole BDFS08;29.0 m intersection @ 2.02% (from 27.0 m) in hole BDFS06;26.0 m intersection @ 1.60% (from 16.0 m) in hole BDFS13;27.8 m intersection @ 1.55% (from 23.0 m) in hole BDFS15。测定结果证实主伟晶岩体的高品位矿化走向约为 960 m(目视矿化走向 > 1.2 公里,向北和南开放,化验待定)。公司已做好充分准备,可以在 2024 年中期实现首次 矿产资源估算的目标。

KOB(+12.5%)

Koba 已签订协议,有权收购南澳大利亚超过 4,000 平方公里的 Yarramba 铀矿项目 80% 的权益。Yarramba 项目包括先进的 Oban 铀矿床,JORC 2004 年资源估算为8.2Mt @ 260ppm U3O8 for 4.6mlbs of U3O8。

LTR(-21.34%)

LTR 已确认 Kathleen Valley 锂项目仍有望在今年年中首次生产锂辉石,为了应对锂辉石价格疲软,已开始审查计划的扩张和产能提升情况。LTR 正在评估推迟从3.0mtpa扩建至 4.0mtp的计划,以及相关的地下开发工作,以实现更高的生产率。锂价格前景的下跌促使7.6 亿澳元的债务融资方案被修订,并正在考虑较小的债务融资。至此,此前的债务承诺将终止。LTR 指出,截至 12 月底,其拥有 5.15 亿澳元现金,这应该足以完成项目建设活动。预计将于 2024 年 3 月底更新融资方案。

在 2 月 11 日之前,Gina不得以每股 3 澳元以下的价格对 Liontown 提出新的收购要约。根据Gina强势的谈判历史,在锂价低迷的情况下,可能会提出一个新的低价收购要约。

PNV(+9.78%)

1H24 更新,包括BARDA 在内的全球总收入为4,880 万澳元,较STLY 的2,950 万澳元增长65.6%,2024 年上半年销售额创纪录,达到 4,220 万澳元,同比增长 54.9%。美国2024 年上半年销售额为3,220 万澳元,同比增长41.7%。EBITDA、EBIT 和NPAT 均为正数。EBITDA 190 万澳元,同比增加 440 万澳元。基本 EBITDA 360 万澳元(不包括非现金项目)。

WIA(+0%)

WIA 发布了位于科特迪瓦的 Bouaflé 项目的AC钻结果,包括20m at 1.71 g/t Au from 16m;4m at 6.0 g/t Au from 10m;28m at 0.70 g/t Au from 22m。Bouafl迄今为止的所有结果绘制了 10 个矿化趋势,每个趋势 +1 公里。

Bouaflé 通过AC钻探线确定了多个+1 公里走向矿化趋势。20m @ 1.71g/t Au 具有不错的规模潜力。

ZIP(+16.54%)

业绩更新,2024 年上半年集团现金 EBTDA 预计在$29.0m至 $33.0m之间,交易量为$2.8b(与 2023 年第二季度相比增长 8.5%),季度收入为 $225.6m(与 2023 年第二季度相比增长 26.1%),收入利润率提高至 8.2%(2023 年第二季度为 7.1%),交易数量为 2,060 万笔(较 2023 年第二季度增长 4.1%),季末活跃客户数量为 630 万(2024 年第一季度为 610 万)。可用现金和流动性头寸增加至 $81.3m(2023 年 9 月 30 日为$53.2m)

市场扫描

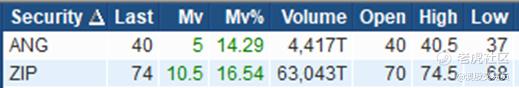

涨幅大于10%,成交金额>50万澳元个股:

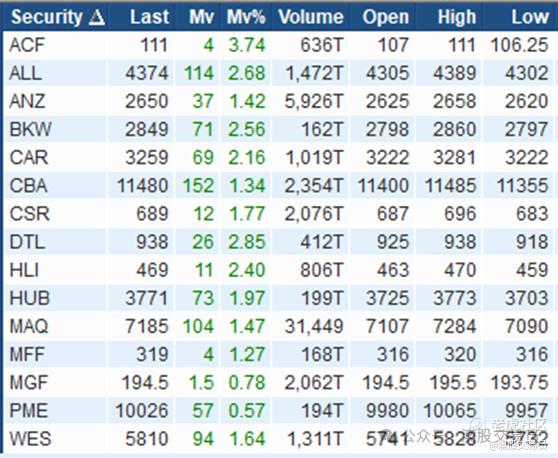

52周新高:

--------------------------------------------

非投资建议 DYOR

精彩评论