CFO小黑板 2018-09-10 18:27:17

“我们要选审计师了,四大哪家好?”

“看什么行业。每家擅长的行业不一样。也看合伙人,每个合伙人的能力不一样。”

这是一个非常就事论事的回答。但信息极其有限,企业选审计师犯难;审计师甄选企业也评估风险。2018年是独角兽集中上市的黄金窗口期。企业和审计师将独角兽塞进合适的审计冰箱,需要几步?

撰文/王馨妍 来源/CFO小黑板(icfoxiaoheiban)

9月3日,靠小程序半年火速吸引新用户破亿的猫眼,正式向港交所递交IPO申请。又一家独角兽即将上市。

今年以来,截至2018年9月3日,以平均每月3家上市的速度,先后有25家独角兽登陆美股、港股和A股资本市场,或提交上市申请。一边是,发行IPO的公司憋着一口气掐点要趁这波上市潮完成上市;另一边是,中介机构也迎来丰收年,负责IPO的项目团队忙得昏天地暗。好在忙完,看到自己负责的IPO公司登陆资本市场,心情不能更靓丽。

“这是今年第一个去香港上市的IPO审计项目,比较兴奋,也很自豪。”6月29日,作为猎聘的审计方毕马威中国北方区TMT主管合伙人卢鹍鹏(Allen),至今还记得第一次在香港敲锣时的心情。

01 独角兽IPO审计,并非轻而易举就能拿到

6月29日,猎聘登陆香港联合交易所挂牌上市,股票代码 06100。成为在香港上市的第一家中高端人才服务平台。上市当天,猎聘股价收盘价32.5港元,公司市值为136亿元。是截至8月底港股TMT 市值第三高的公司。

对于猎聘创始团队而言,这是一次巨大的成功。对于整个IPO幕后班底及审计师来说,也是一次值得自豪的经历。

当然,回顾IPO项目团队组建,审计师的位置也并非毕马威一家盯着,四大其他三家安永、德勤、普华永道也为此努力过。

国际惯例,去美国、香港上市的公司,更偏好聘请四大会计师事务所审计。原因很简单,四大在国际上的信誉度最高,投行、资本市场投资者也更信赖四大审计的IPO。因此,IPO审计师的选择,四大参与竞争是必经之路。

何况为独角兽IPO审计,对任何一个审计合伙人来说,成功后与有荣焉。“这个还挺引以为豪的”,从某种程度上说,猎聘成就了卢鹍鹏,但背后卢鹍鹏也坚持4年持续用心付出。

早在2014年,猎聘从GE 能源服务集团挖来徐黎黎担任CFO,四大的审计合伙人预判猎聘即将上市提上日程,先后向猎聘CFO 伸出橄榄枝,期望达成合作。

卢鹍鹏经过投资人介绍,认识了新上任的徐黎黎。专业决定存在,用心决定成败。在Professional 的世界,专业仅仅是合作的敲门砖。卢鹍鹏深谙这个道理,自认识徐黎黎后,不断分享资本市场的动向、财务需关注的问题、TMT市场的经验。半年之内,见了六七次,就这样,逐步建立了一个互相信任的关系。

徐黎黎也曾在一个公开场合表示,四大其他三家也曾联系过,最后是卢鲲鹏的专业和用心打动了猎聘。

对此,卢鹍鹏表示,当时合作刚刚开始。持续的信任需要持续用心投入。后来在猎聘拆搭VIE架构攻坚时,从专业机构的角度,也帮忙出谋划策。

因此,毕马威最终脱颖而出,受聘担任猎聘IPO审计师。

真理往往是简单朴素的。

“其实开发每一个新项目,不用太多的策略,就是你有这个客户,用心去服务他,先把这个项目做好,机会反而会变得手到擒来了。”卢鲲鹏很看重这个通过自己努力,第一个成功合作的客户。

审计和被审计的关系在一些企业眼里被认为是对立关系,认为审计在为难企业。网上互相吐槽的故事到处都是。

卢鹍鹏认为,互联网企业的商业模式千奇百怪,讲故事最终还是要靠财务数字的支撑。所以,“公司上市后,审计师要继续对公司进行常规年审,其实两者之间是一个长期的合作伙伴关系。希望在合作中,互相以诚相待,审计师也可以在自己专业能力之内,针对公司的问题尽力提出不错的解决方案。” 有个技术过硬的CFO,公司管理层也能以诚相待,这就是审计师眼中所希望的好公司。

02 猎聘IPO登月行动,审计师把准时间窗口

猎聘从决定去香港上市,到最终挂牌,中间不到六个月。要在六个月内完成VIE架构的重新搭建、人民币投资人ODI以及在联交所挂牌上市等一系列复杂而艰难的工作,不是件容易的事。

对于长期操盘IPO的投行来说,影响整个IPO进度的关键在于审计师何时完成财务报表审计及签发审计报告。

根据惯例,在IPO 项目启动之前,审计师需要先进场,对公司财务进行初步梳理,“不然的话,投行没有一个大概的数字,他们也不会轻易启动这个项目”。项目启动后,时间表上的重要节点,就是出具签字的审计报告。只要拿到审计师的审计报告,IPO就可以步入下一步,向联交所递交上市文件。正常情况下,从项目启动到递交上市文件需要3个月左右的时间。而递交了上市文件之后,后续还有联交所或者证监会出具反馈意见、公司进行回答反馈意见、上市路演以及正式上市等环节。整个IPO过程中6个月每天的工作安排都非常紧凑。

卢鹍鹏和团队还是在有限的时间里提前完成了审计报告。猎聘对毕马威的付出也非常感激。徐黎黎曾在一次论坛上分享自己的切身体会,认为审计师与IPO其他中介机构不一样,将长期陪伴公司发展。从长期利益看,要看对方团队的素质以及可以投入的资源。选择合作中介,不一定选最大最有名的,但一定要选最适合的。

03 错失先机,正视现实不回避

对比四大全球网络收入,毕马威规模最小,这样的标签对于拓展IPO审计市场有些吃亏。因此在pre-IPO公司选择审计师的过程中,毕马威并不具有绝对优势。

基于历史原因,四大今天的优势市场与早年的战略选择不无关系。早年,毕马威在国有企业处于绝对垄断地位,对于一波新生的互联网公司,腾不出手来服务。而彼时,为了避免竞争,普华永道无意中发现TMT这个蓝海市场,随着新浪、BAT等一波互联网公司上市,普华永道牢牢占据了这个市场。

错过了BAT这一波,但毕马威并未立刻醒悟布局TMT市场。真正让毕马威醒过来的是2011年。那一年,国资委发文推行审计轮换制。本土事务所也开始逐渐崛起,多重因素影响下,毕马威的业务发展慢了下来。

对所有公司都一样,市场从不会给你第二次机会。除非你比别人十倍百倍努力。

“近几年,我们已经开始发力TMT了。我相信以过去服务大企业的能力、客户精神和专业技术,一样可以得到非常好的结果。”事实上,卢鹍鹏正是发力TMT市场的主要合伙人之一,他把毕马威当下的状态定义为“追赶者”。

“在这个市场上以一个追赶者的姿态,你可能就没有机会偷懒,就更得加倍的努力。公司也给了我足够的资源和各方面的支持。比如时间上的支持、人员的支持和费用上的支持。所以我做这些项目真的都挺顺利,因为毕马威整个公司在背后支持,各个部门也都非常帮忙。”

“最近两个财年,业务蒸蒸日上,发展比想象中的还要好。”卢鹍鹏表示。

04 培养本土审计复核合伙人,缩短签字周期

当然,除了时间、资源上的倾斜,要与其他三大在同一起跑线PK,需要真的拿出点看得见的独门武功。

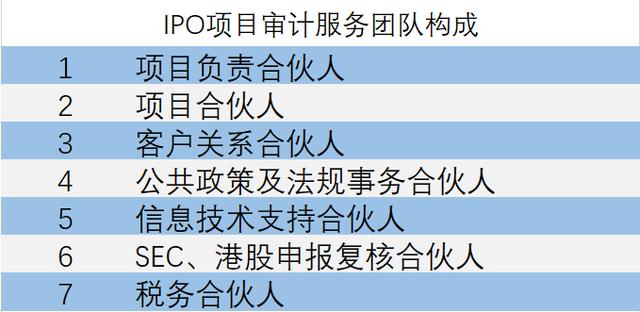

审计圈里的人都知道,承接一个IPO审计项目,审计合伙人、质量控制合伙人(Quality Partner)、签字合伙人三人是标配。同时也会配备IT专家、税务专家、估值专家等人员。

“IPO审计我们收费不是最多的,但参与的人是中介团队中最多的。像猎聘这样规模,团队加起来有十几个人左右。当然除了审计团队,剩下那些团队都是按需参与,不是全程参与,可能就是一两周两三周的时间。” 卢鹍鹏带着明显的审计行业特质,有一说一,不打诳语。

对于圈外人士,对如此重量级合伙人配备不太理解。很简单,作为第三方独立审计,审计师极其重视自身的独立性和公信力。只要打上四大标记出去的审计报告,就带着强有力的信用背书和说服力。因此,审计报告会经手多个合伙人联合对质量把关。

质量合伙人的职责,就是监督整个项目,一般由一个经验非常丰富的合伙人担任。

签字合伙人,都必须是当地证监局认可的注册会计师签字。打个比方,A股上市必须是中国注册会计师;香港上市,需要找香港注册会计师签字;去美国上市,需要有美国证监会认可的复核合伙人签字。

“做美国项目毕马威是最有竞争优势的,只有我们在国内有三个符合要求的复核合伙人。一个美国人、一个香港人、一个大陆人。”此项优势,非其他三大可比拟,在IPO审计项目中,不用将项目送到美国,由美国的复核合伙人重新进行复核。在这种情况下,如果遇到模式创新的项目,复核合伙人对中国国情又不太了解,就需要花费很长的时间进行沟通,从而拖延项目的进度。

例如,美国IPO上市前在印刷商打印招股书时,经常可以听到,“好几个IPO项目都说会计事务所还没通过他们的National Office(通常指的就是美国成员所负责审批签字的复核合伙人),所以今天肯定不行了,要再等几天。”所谓National Office就是美国没有通过,这个在美股项目中十分常见。

为此,毕马威中国专门培养了三名符合条件的复核合伙人,极大地保障了赴美上市项目的进度,这是对比其他事务所无法比拟的。卢鹍鹏负责的寺库网和久邦数码在美国上市,前后也只用了6个月左右,正是得益于毕马威的这一优势。

“过去几年,我们大力开发TMT市场。本地拥有复核合伙人可以更好地服务客户。早期做艺龙IPO审计时,做完了所有的工作,还需要美国的合伙人复核一遍。”这个复核的动作,其目的是防控风险,但对于进行IPO的公司来说,时间就是金钱,效率就是生命。必须紧紧扣住时间窗口,否则上市的环境一变,对IPO的影响极大。

通常,IPO的节奏都非常紧张,到美国合伙人复核环节,开始被迫放慢。无论是IPO公司,还是投行、审计都会暗自着急。原因一般有三方面,美国合伙人对中国国情不了解;其次,各自工作的优先等级(Priority)不一样,不一定会把中国项目放在最重要的时间点上;第三,时差。

“所以影响客户的感受。这几年来,毕马威接连送了好几个人去美国学习,培训成合格的美股复核合伙人。”卢鹍鹏认为此举非常明智。

05 卢鹍鹏“小步快跑”积累17年,深耕TMT 行业

事实上,毕马威在TMT布局上不仅调动各方面资源大力支持,同时也委任在TMT行业积累17年的卢鹍鹏负责整个北方区TMT行业的业务。

2001年,22岁的卢鹍鹏从人民大学毕业,加入当时全球五大会计事务所之一的毕马威中国,在行业大变局的前夜,幸运跨入IPO审计行列。开始参与人生的首个IPO项目审计,艺龙网上市审计。

毕马威中国北方区TMT主管合伙人 卢鹍鹏

随后,卢鹍鹏先后经历了“Big 5”变成“Big 4”,BAT的崛起,毕马威在金融领域风头最劲的几年,2008年金融危机,四大的排位顺序的变化,中国互联网市场一浪赶一浪的冲到世界的前列。

在这17年里,卢鹍鹏先后主导或参与了多家公司到美国IPO上市及上市后审计,其中包括最早2004年上市的艺龙网,后来的ATA(全美测评)、优点互动、久邦数码、寺库、、鑫达集团、泰邦生物等;到2018年在香港上市的猎聘;挂牌新三板的百合网;还有一家在A股已经报会的Pre-IPO公司。

同时拥有美股、港股、A股、新三板TMT行业的审计经验,在审计合伙人圈里实属罕见。并且,目前在卢鹍鹏手里还有不少于10家合作的拟上市公司。其中很有可能诞生一波新的独角兽。

“如果自己有行业经验,然后能够展现你的专业实力,其实赢得项目真的不难。”

卢鹍鹏在行业浸淫多年,对行业具有深刻的理解,“TMT行业是一个飞速创新的行业,新技术和商业模式层出不穷。创新的行业给财务带来很多挑战,就是如何进行核算,收入确认、成本计量等。但是早期的公司因为在快速发展过程中都会做融资、股权激励等,不管从财务的技术上还是从税务的安排上,都会遇到很多问题需要解决。这些我们经历了很多,有很多接地气的解决方案。”

经过多年在行业深耕,卢鹍鹏身边逐渐汇聚了一帮认可自己的客户和同仁。

在2011年,卢鹍鹏就凭借勤奋笃行,升为审计合伙人,同时也是毕马威最年轻的合伙人之一。十年火速升Par,即使是在精英辈出的四大,这个速度也是极为惊人了。当时毕马威已在TMT行业落后,已是合伙人的卢鹍鹏,内心也有些着急。但不得不以“追赶者”的身份重新参与TMT市场的角逐。

卢鹍鹏心里明白,挽起袖子加油干,才能抓住下一波上市浪潮中的其他机会。“我们目前的战略更多的是,希望通过服务更多的中小型的互联网企业,然后发现下一批的独角兽。”尽管其他三大在市场拓展中节奏不断加快,但卢鹍鹏对此丝毫不紧张,并道出了毕马威区别定位的市场策略。

在选择合作项目时,卢鹍鹏更看重企业的成长性。对处于早期阶段的项目,判断IPO潜力,需要仔细研究公司创始团队和投资人的背景。“我们更希望跟比较知名投资机构投资的企业合作。”卢鹍鹏解释道,“根据经验判断,如果是B轮公司,有了经纬、IDG、红杉等知名VC的的投资;C轮、D轮有了华平、Hillhouse(高领资本)这样的知名PE投资,那它的成功率就高很多”。

很巧的是,猎聘的投资方就有经纬和华平参与。不得不说,跟随知名机构的投资轨迹,公司IPO独角兽的几率更高一些。

猎聘作为2018年8月底前募资额第三大的TMT公司,市值上百亿元。作为职业生涯的里程碑,不到四十岁的卢鹍鹏,正值年富力强,他相信有足够的时间可以找到下一个BAT。

精彩评论