文/沧海一土狗,ps:1800字

引子

元旦过后,十年国债利率继续下行,实际有效突破了2.54%,创了近些年以来的新低。

今天十年国债利率继续向下,已经摸到了2.52%。

在前文《新一轮货币宽松已经开始,不要空T!》之中,我们给了一个解释:这意味着极其强烈的宽松预期。

那么,为什么要这样解读呢?这篇文章我们将介绍限制性利率水平,并用它来解答我们的疑惑。

限制性利率水平

在美联储的加息周期里,我们经常听到鲍威尔讲到一个词“限制性利率水平”,常用的句式是“目前的利率已经具备限制性,然后,xxxx”。

那么,什么是限制性利率水平呢?是指两年美债利率足够高,可以降低需求曲线扩张的速度。

当两年美债利率足够高时,经济系统会给出形形色色的信号,美联储会根据这些信号调整自身策略,避免经济硬着陆。

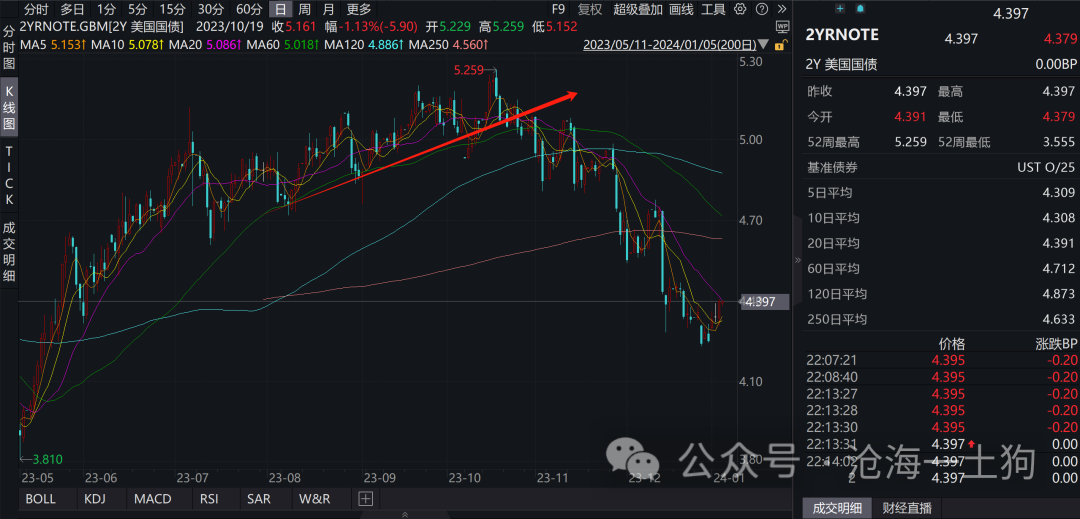

如上图所示,2023年9月议息会议把两年美债利率推到了限制性水平,美股开始承压,于是,美联储在12月的议息会议上大幅修正了策略。

限制性利率背后的原理

那么,限制性利率背后的原理又是什么呢?是货币供给曲线和需求曲线的相互作用。

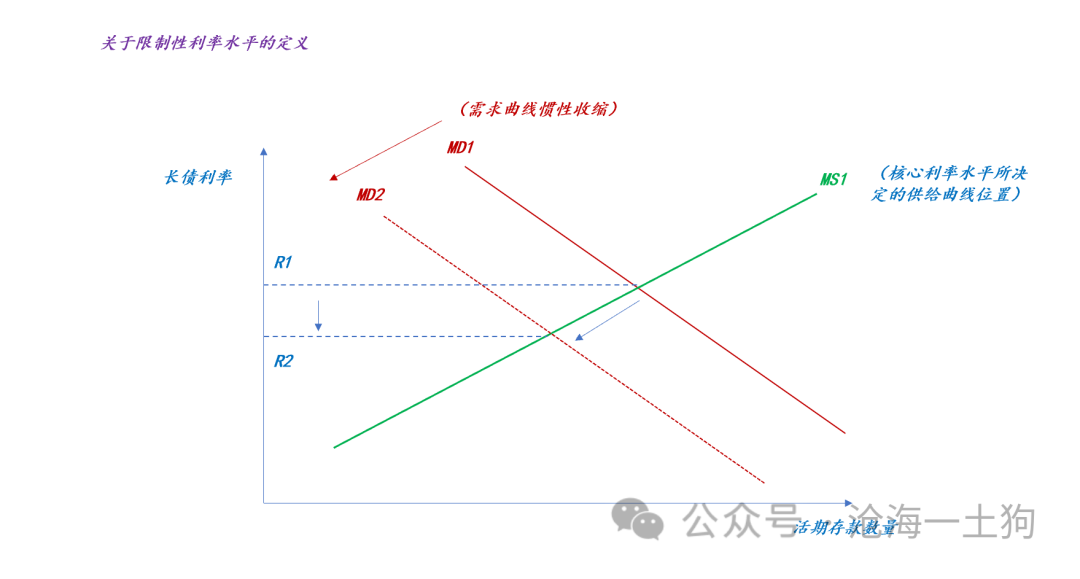

根据我们的定义,限制性利率指的是,当核心利率R位于限制性区间时,要么需求曲线扩张速度放缓,要么需求曲线加速收缩。

事实上,美国2023年q4的场景是较为复杂的场景,需求曲线还在扩张,但是,核心利率进入限制性水平之后,扩张速度逐步放缓。于是,我们看到两年美债利率快速上升时,股债双杀。

虽然这个场景很复杂,但是,它十分经典。因为它展示了最本源的东西:限制性利率最先影响的是需求曲线扩张的加速度,是个二阶场景。

上图是一阶情形,也是最容易理解的情形,当核心利率处于限制性水平,需求曲线会惯性收缩。

在简单场景下,我们会观察到以下几个现象:

1、核心利率保持不变,十年国债利率持续回落;

2、核心利率保持不变,期限利差持续收窄;

3、核心利率保持不变,股指持续回落;

通过以上三个现象,我们很容易去判断一点:当下的核心利率是否处于限制性利率水平。

当下经济的三个特征值

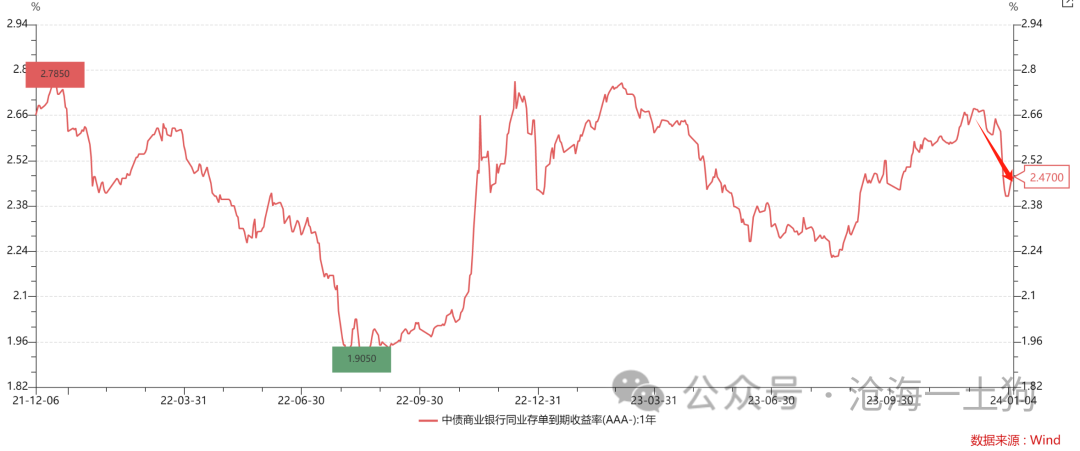

1、十年国债利率

如上图所示,十年国债利率持续回落,暗示需求曲线惯性收缩,即R1收缩至R2。

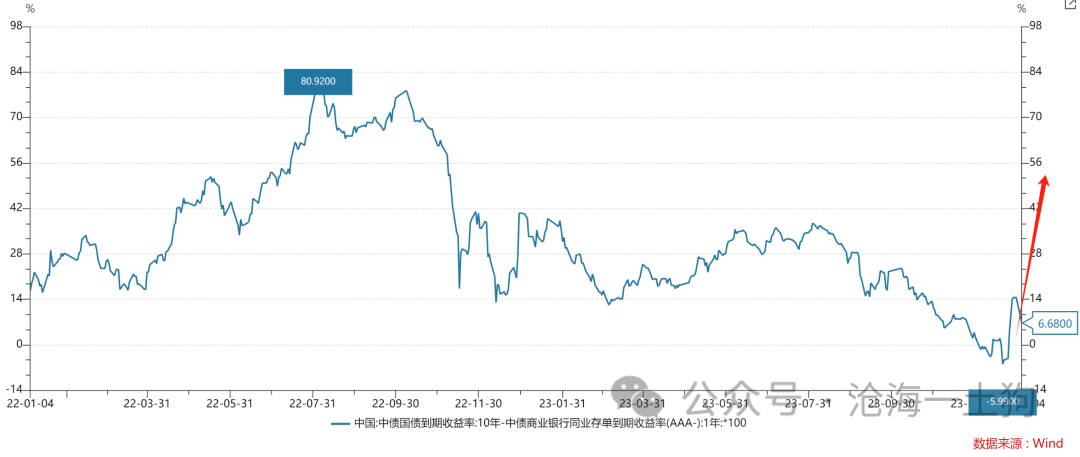

2、期限利差

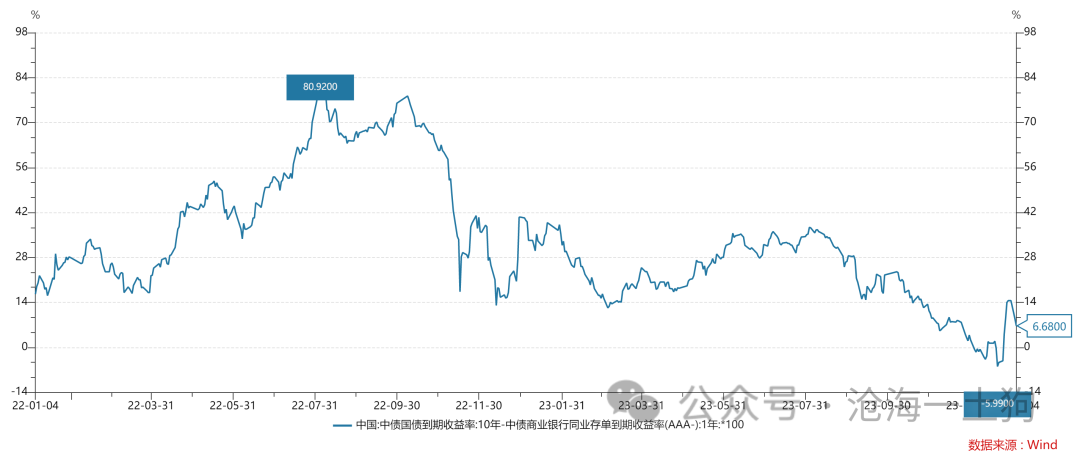

根据上文,当期限利差处于下降通道或者较低水平,则意味着当下的核心利率水平处于限制性水平。

如上图所示,一方面,当下的期限利差没能摆脱下降通道;另一方面,当下的期限利差处于较低水平。

3、沪深300指数

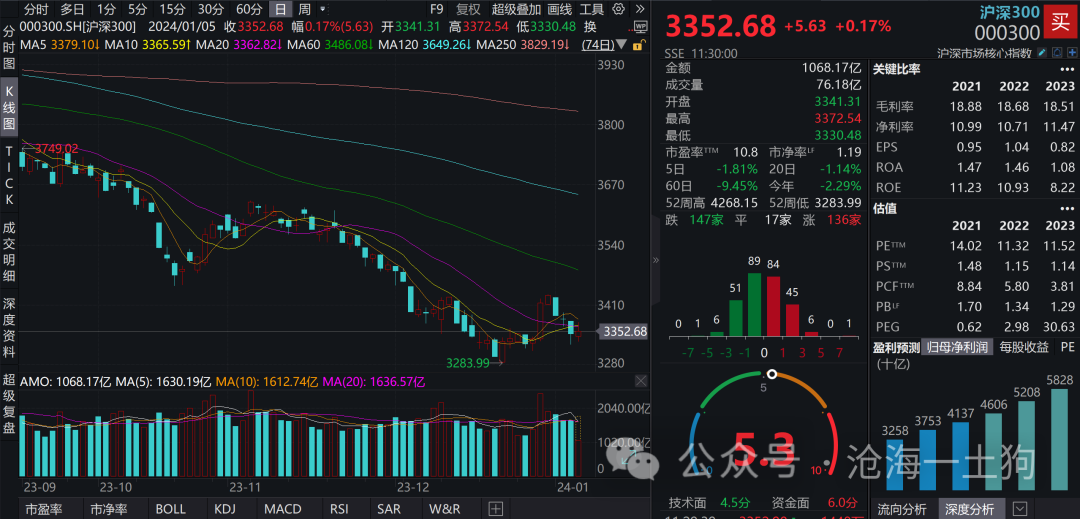

如上图所示,虽然沪深300指数已经见底,但是,反弹动能很弱。近期的反弹很可能来自于核心利率的回落,而不是需求曲线的扩张。

综合以上三点因素,2.47%的一年存单利率具备较强的限制性,我们很难期待这个核心利率水平能帮我们摆脱需求收缩惯性。

货币宽松的助推作用

分析到这里,我们就能get到“为什么十年国债利率回落代表了强烈的宽松预期”了,一年存单利率必须大幅回落,直到限制性水平之下,才能遏制住需求曲线的收缩惯性。

如上图所示,我们所认为的基准情形为:一年存单利率降低至2.0%,期限利差来到了50bp+,十年国债利率才有可能逐步企稳回升。

换言之,我们认为,2.0%的核心利率脱离了限制性利率的区间,开始对需求曲线形成了一定的支撑。

更进一步,我们会发现,需求曲线如何摆脱【收缩惯性】取决于一年存单利率下降多少:

1、如果一年存单利率降低至2.0%,需求曲线会以温和的速度摆脱【收缩惯性】;

2、如果一年存单利率降低至1.5%,需求曲线会以很快的速度摆脱【收缩惯性】;

事实上,供给曲线和需求曲线的关系是动态的,也是路径依赖的。

等到货币宽松的油门把需求曲线推到一个较高的位置时,即便一年存单利率重新回到2.5%,也未必对需求曲线产生限制性。

结束语

综上所述,我们就能得出以下推论:

1、 两年美债利率是美国的核心利率,一年存单利率才是我们这个体系的核心利率;

2、 2.5%附近的核心利率太高了,十年国债利率亢奋的表现就是无声的抱怨;

3、 2.0%的核心利率有可能帮助需求曲线摆脱收缩惯性;

4、 显而易见,1.5%的核心利率是更为强劲的油门,一定能帮助需求曲线更快地摆脱收缩惯性,要不要踩这么重的油门,则取决于全年经济的总体安排;

5、 当一辆汽车处于爬坡阶段时,不踩油门,车速会自然降低,不要期待空档加速;

ps:数据来自wind

【免责声明】:所载内容来源互联网,微信公众号,研报等公开渠道,仅供参考、交流目的。转载的稿件版权归原作者和机构所有,如有侵权,请联系我们删除。

★ END ★

精彩评论